Содержание

- Корректировка поступления прошлого периода

- Аннулирование ошибочно занесённого документа

- Как отразить реализацию прошлого периода

- Способ дополнительной записи (проводки)

- Пример. Корреспонденция счетов составлена неправильно

- Что такое «красное сторно»?

- Правила сторнирования

- Что делать, если ошибка обнаружена после утверждения учета?

- Отличия в применении методов красного и черного сторно

- Правомочность использования метода черного сторно

- Использование метода сторно в начислении заработной платы

- Метод сторно. Исправления ошибок в бухучете: примеры использования сторнирования

- Распространенные вопросы

- Сторно

- Корректировка задолженности: проводки

- АС по возвратной таре

- Письмо об обязательстве вернуть акт

- Сторнирование возврата

- Оформление акта сверки взаимных расчетов

- Подписание акта сверки и его юридическая сила

Корректировка поступления прошлого периода

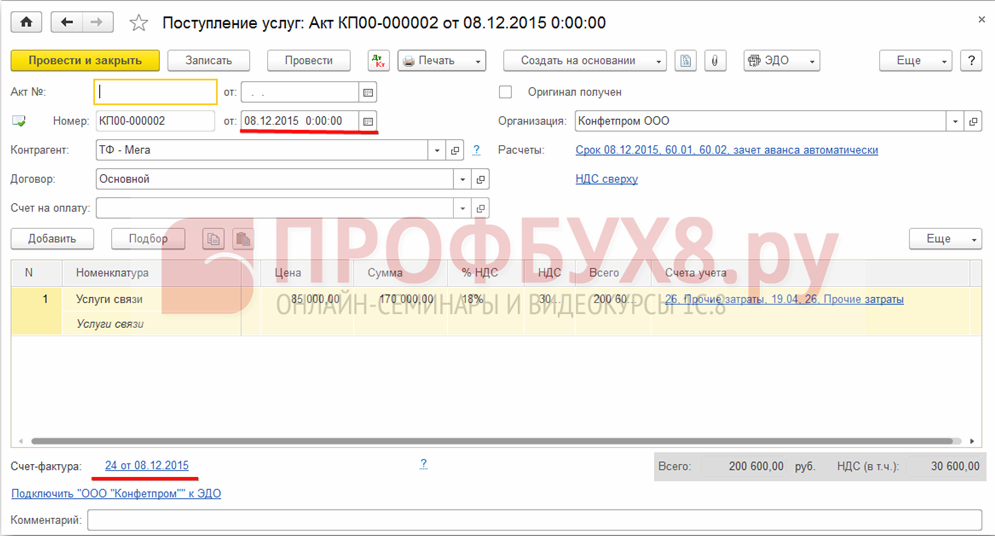

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Поступление услуг связи в 1С 8.3 было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

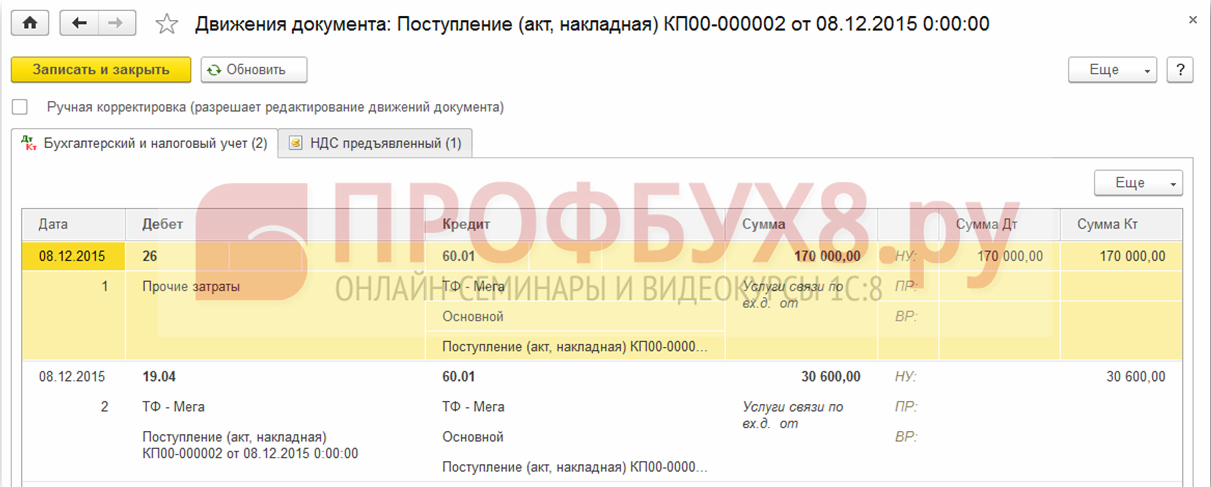

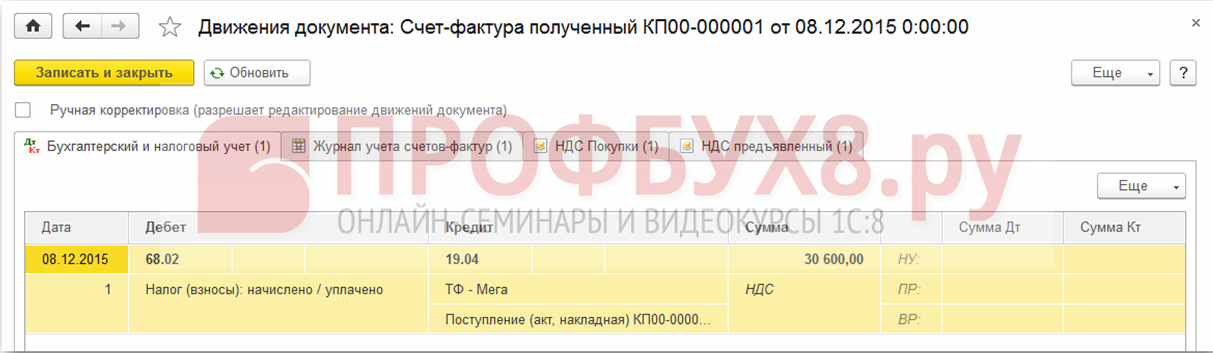

и был принят НДС к вычету:

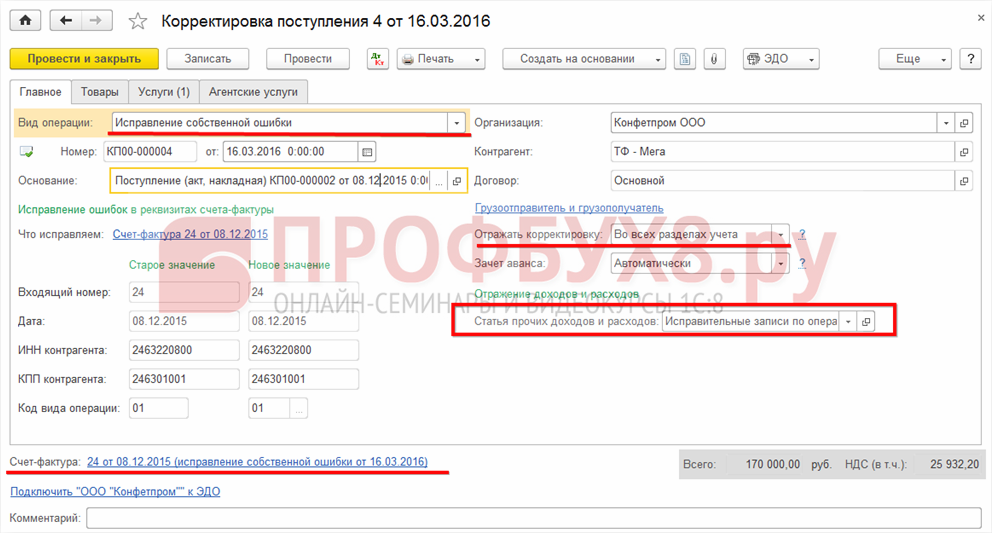

На данное поступление был оформлен корректирующий документ Корректировка поступления.

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

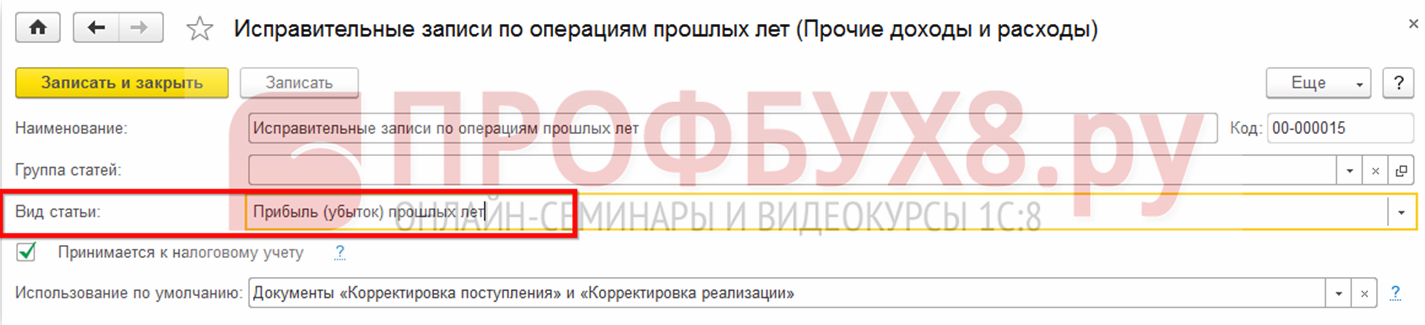

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

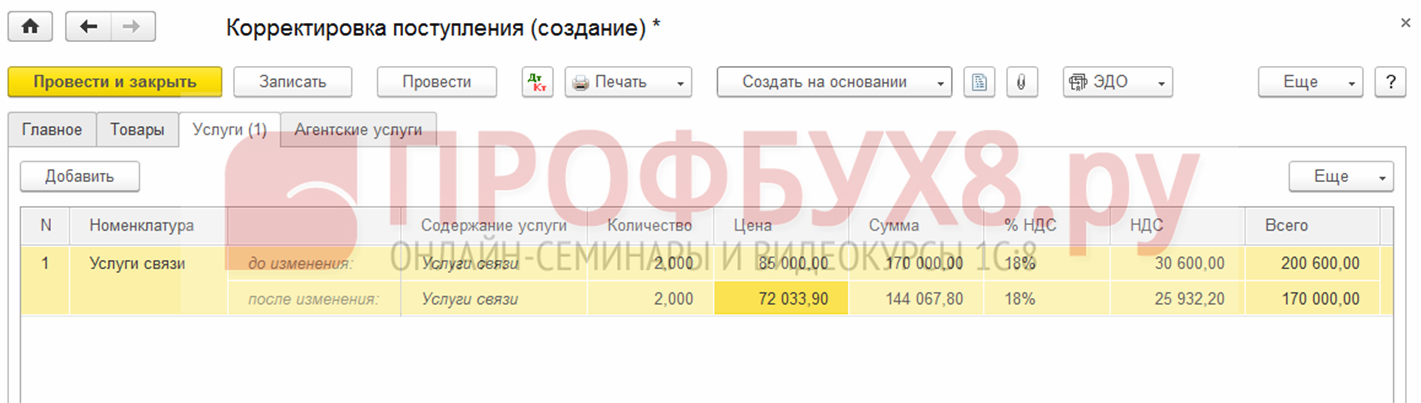

На закладке Услуги заносим новые данные:

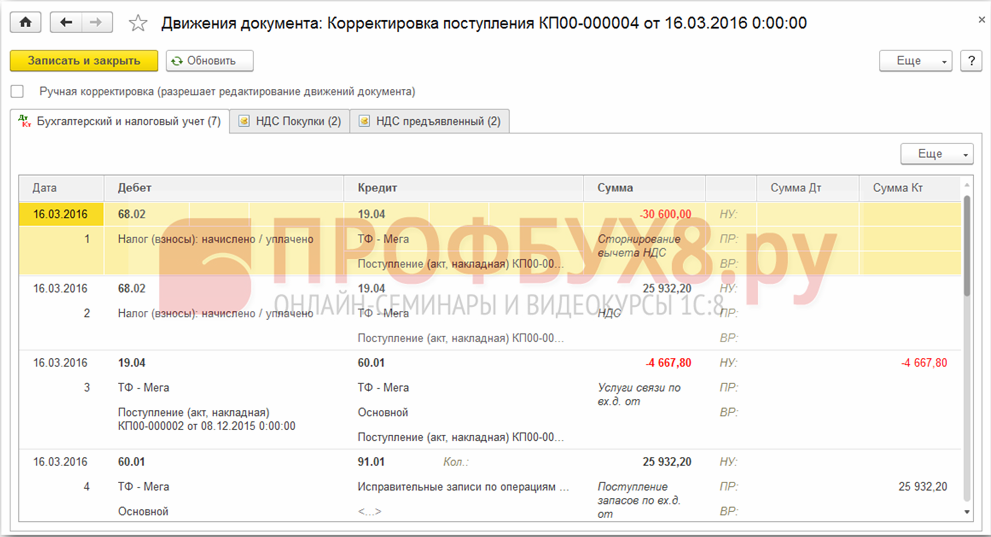

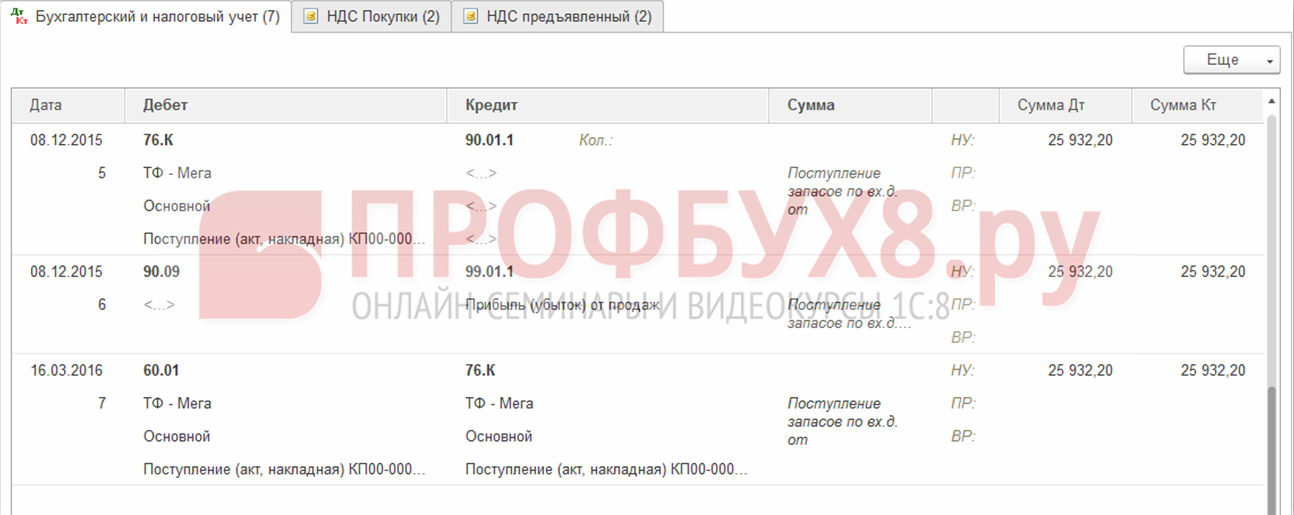

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

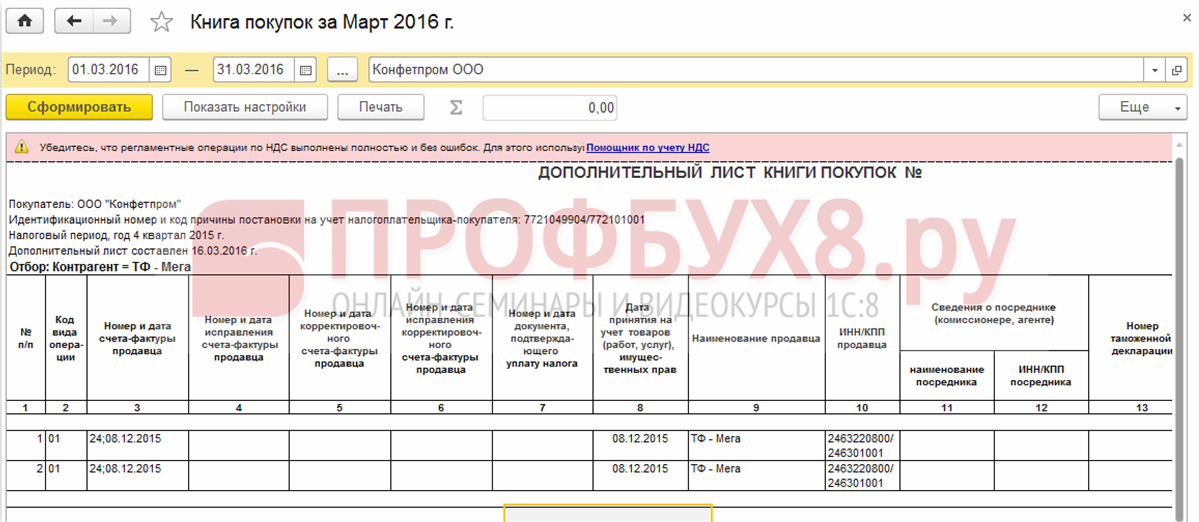

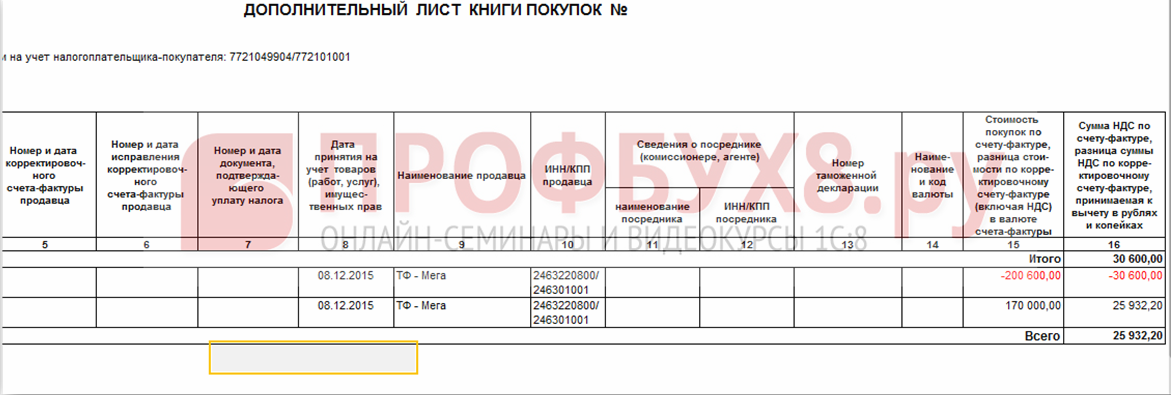

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать Реформацию баланса за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в нашей статье.

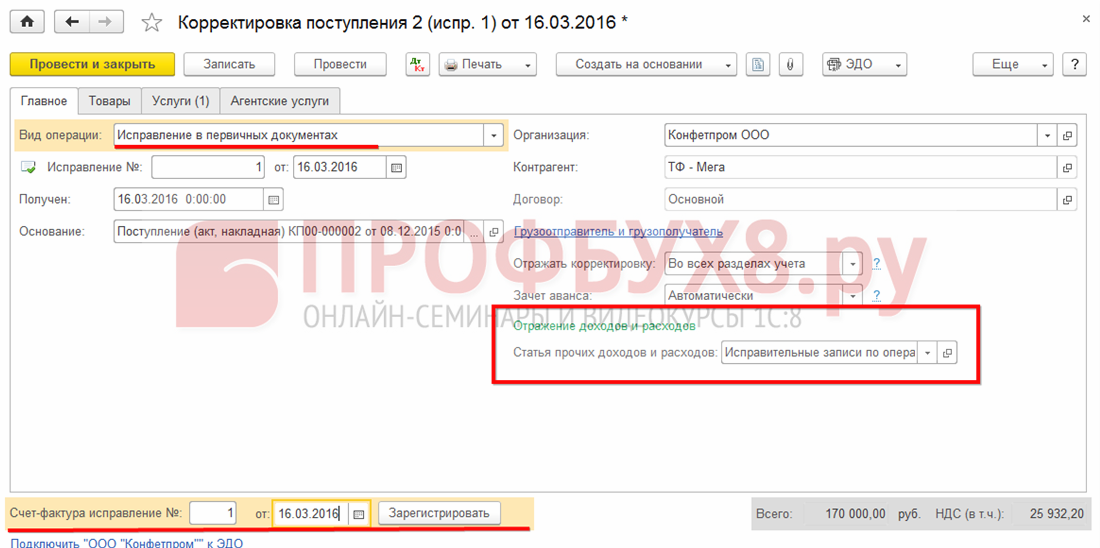

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

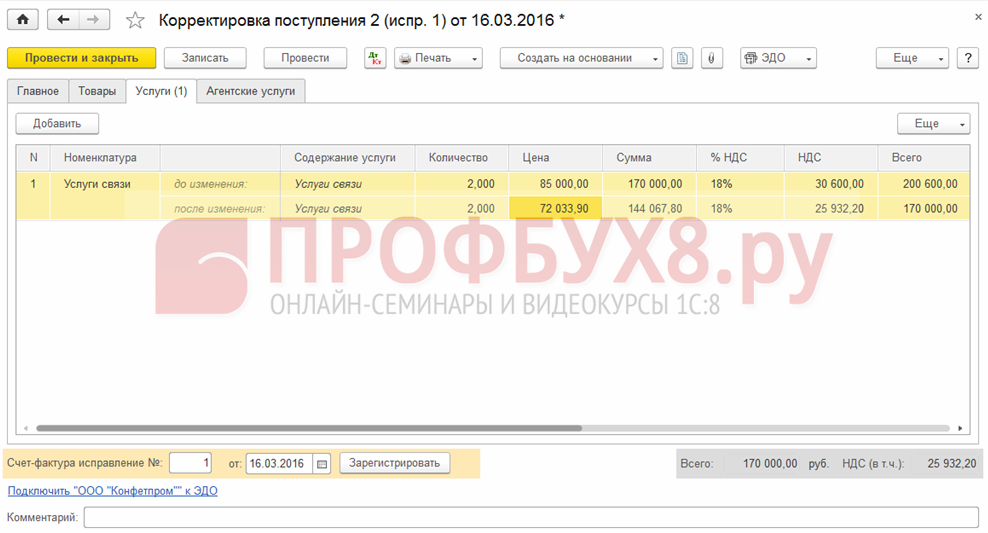

На закладке Услуги указываем правильное значения:

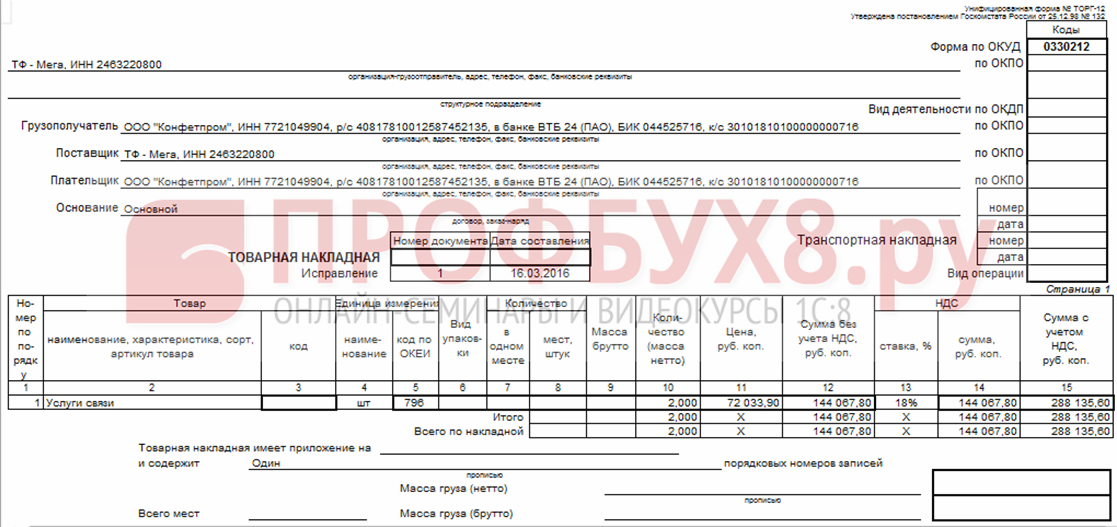

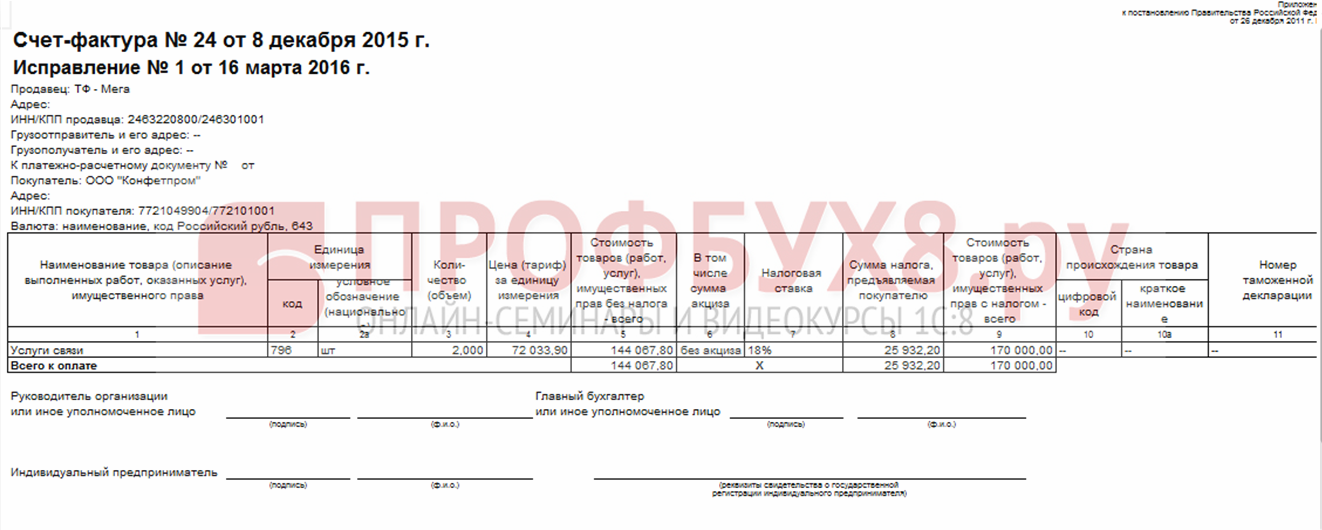

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

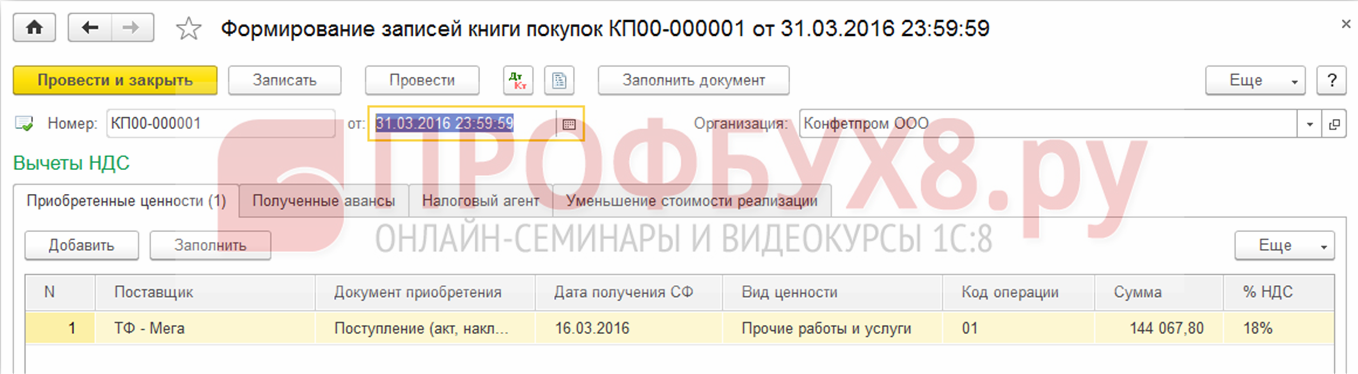

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

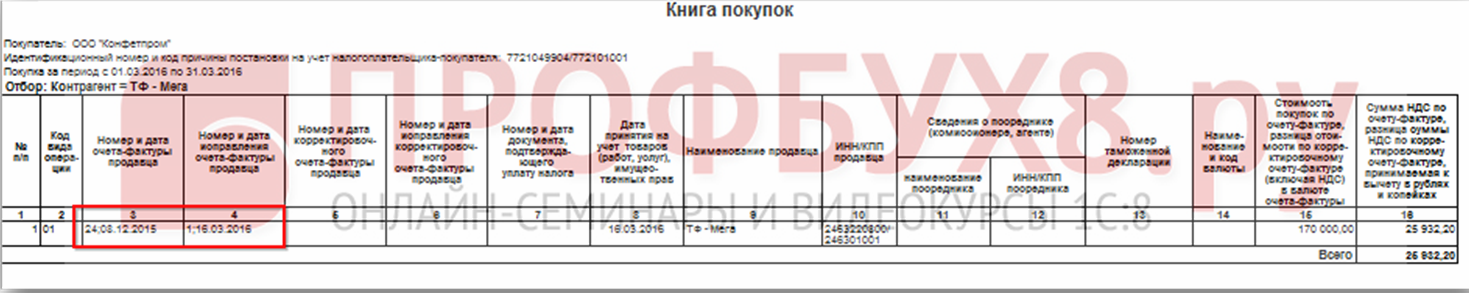

Помимо основного листа в Книге покупок:

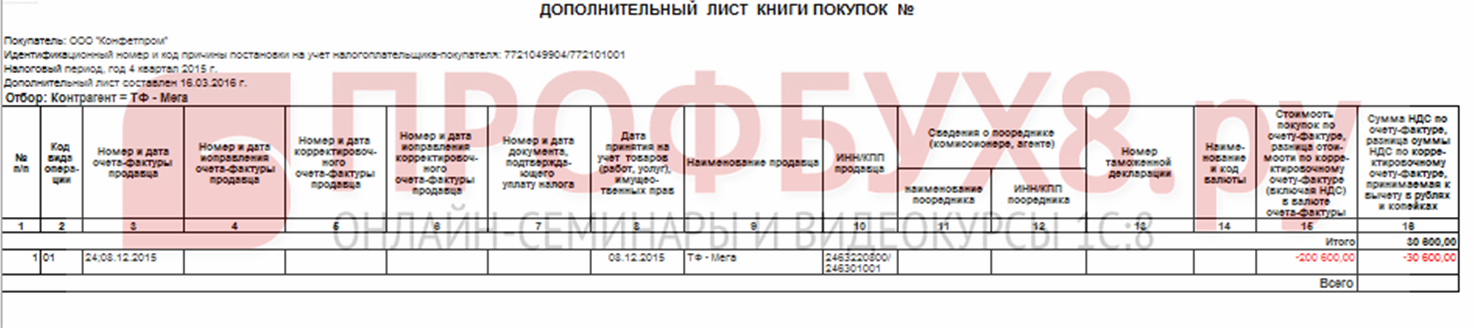

Исправление также отражается в дополнительном листе:

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан дубль в базе 1С 8.3.

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

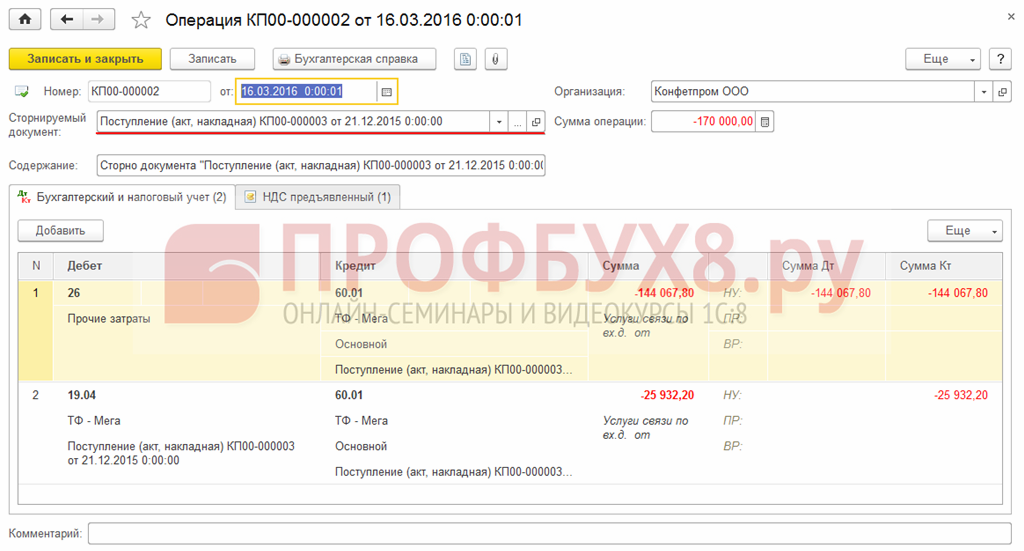

Аннулирование ошибочно занесённого документа в 1С 8.3 производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

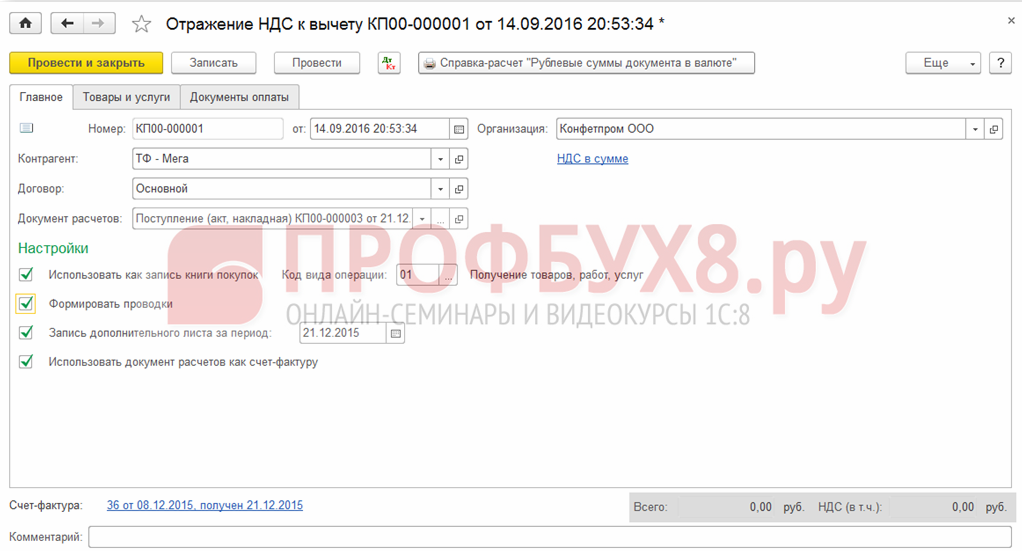

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

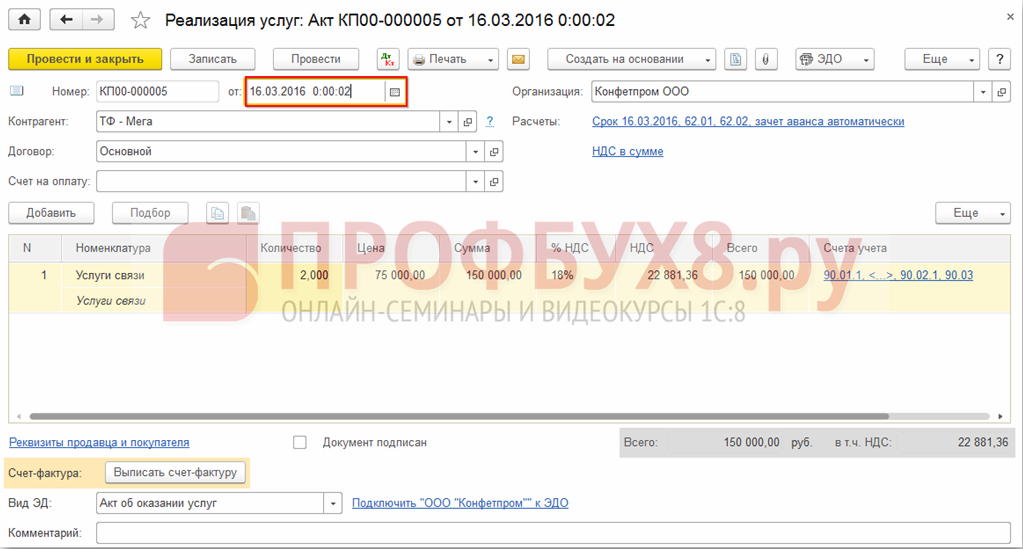

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

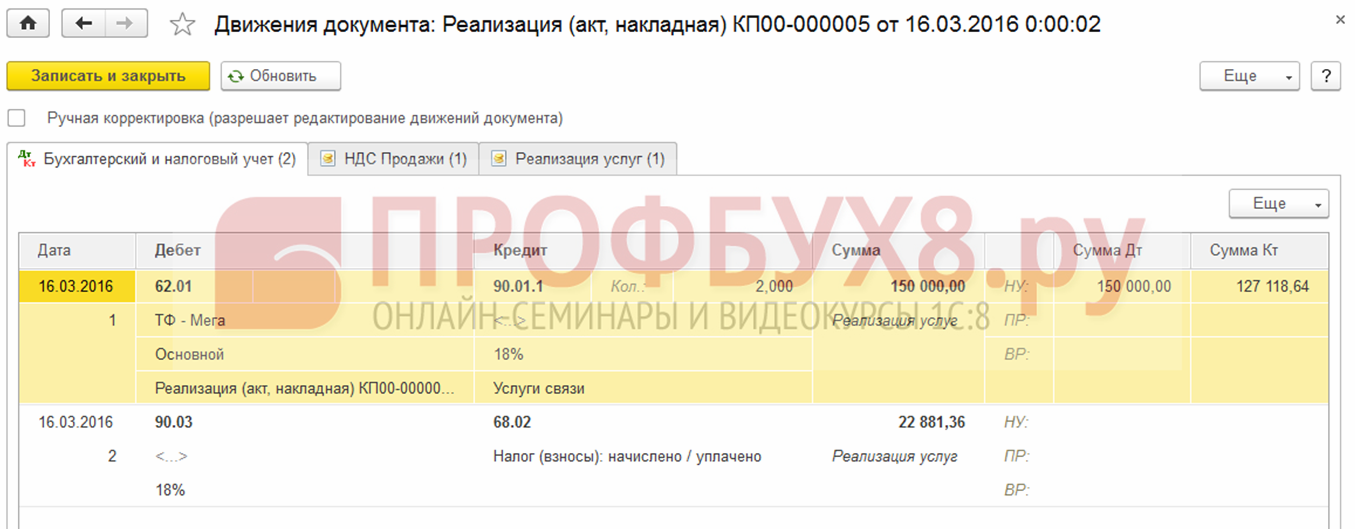

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

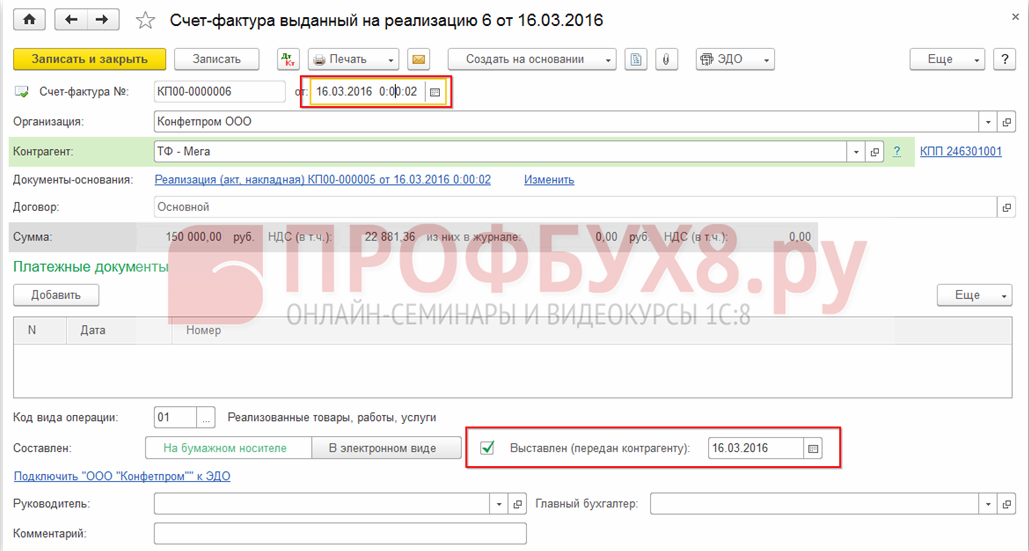

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

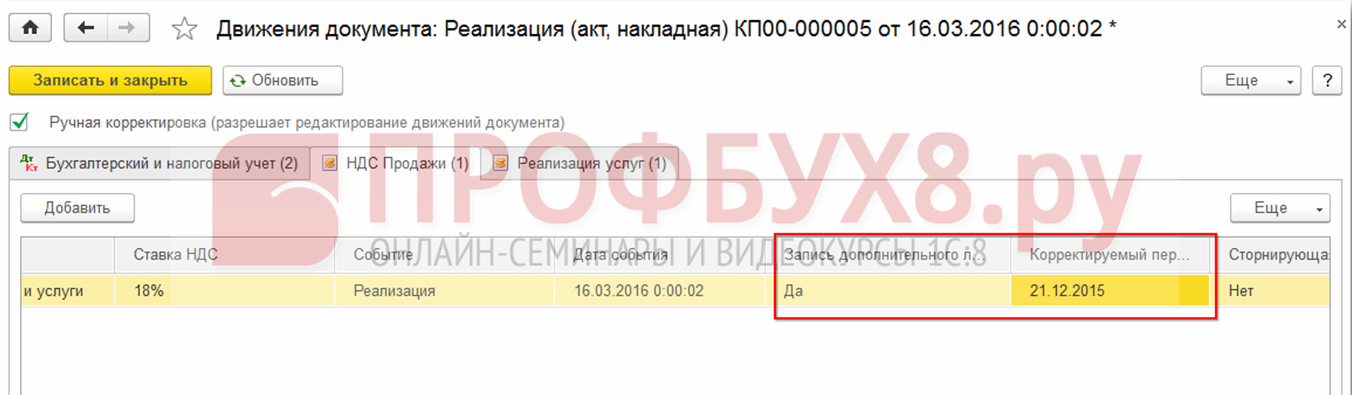

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

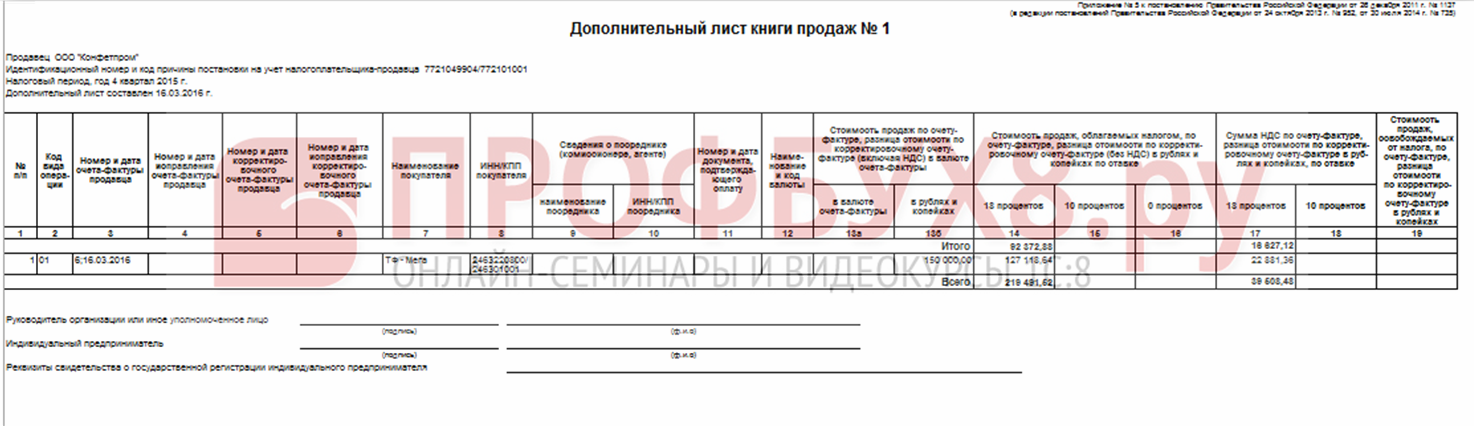

Ошибочно забытый документ при формировании Книги продаж из страницы Продажи:

Рекомендуем посмотреть наш семинар, где рассматривается как исправить суммовые ошибки по НДС, повлиявшие на расчет налога и как исправить “технические” ошибки, не влияющие на расчет налога:

Более углубленно изучить механизм корректировки прошлых периодов и исправления ошибок прошлого периода в 1С 8.3, а также необходимые действия при обнаружении ошибки, Вы можете на нашем мастер-классе “Исправление ошибок и корректировки в учете“

Поставьте вашу оценку этой статье:

Способ дополнительной записи (проводки)

Если стоимостные показатели операции необходимо вследствие выявленного искажения увеличить, при этом ошибочно указана именно сумма первоначальной записи, а не сама проводка в учете, применяется способ дополнительных записей.

Исправление производится путем внесения дополнительной записи с той же корреспонденцией счетов на сумму разницы между правильной суммой операции и суммой, отраженной предыдущей проводкой.

Иными словами, для исправления ошибки выполняют такую же проводку, но только на недостающую сумму.

Пример

В организации было обнаружено, что стоимость услуг по текущему ремонту автомобиля отражена в бухгалтерском учете в сумме 5000 руб. вместо 6000 руб. (без учета НДС).

То есть сумма хозяйственной операции ошибочно занижена на 1000 руб.

Для исправления ошибки в бухгалтерском учете была сделана проводка:

Дебет счета 26 «Общехозяйственные расходы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 1000 руб. — учтена в составе общехозяйственных расходов стоимость услуг по текущему ремонту автомобиля, ошибочно не учтенная ранее.

Пример

Из кассы предприятия выплачена заработная плата работникам в размере 20 000 руб. В бухгалтерской записи ошибочно указана сумма 2 000 руб., т.е. сделана запись:

Дебет счета 70 «Расчеты с персоналом по оплате труда», Кредит счета 50 «Касса» — 2000 руб.

Для исправления ошибки делается дополнительная запись на сумму разницы между правильной и неправильной записями — 18 000 руб. (20 000 — 2000):

Дебет счета 70 «Расчеты с персоналом по оплате труда», Кредит счета 50 «Касса» — 18 000 руб.

Пример. Корреспонденция счетов составлена неправильно

По операции «Выдано из кассы под отчет работнику 2000 руб. ошибочно составлена проводка:

Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 50 «Касса».

При этом на счетах в регистрах указана правильная сумма в размере 2000 руб.

В данной ситуации тоже необходимо провести исправление, но теперь следует убрать 2000 руб. из регистра по счету 70 «Расчеты с персоналом по оплате труда» и занести их в регистр по счету 71 «Расчеты с подотчетными лицами».

Для этого воспользуемся методом «красное сторно»:

— сначала повторяется красными чернилами неправильная запись на сумму 2000 руб.

Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счета 50 «Касса»,

— а затем делается правильная запись на сумму 2000 руб.

Дебет счета 71 «Расчеты с подотчетными лицами» Кредит счета 50 «Касса».

При подсчете оборотов сумма, написанная красными чернилами, вычитается.

В итоге получается правильная сумма и корреспонденция — Дт счета 71 «Расчеты с подотчетными лицами» Кт счета 50 «Касса» — на правильную сумму 2000 руб., а неправильная запись по счету 70 «Расчеты с персоналом по оплате труда» аннулирована.

Что такое «красное сторно»?

«Красное сторно» – метод для коррекции, актуальный при завышении указанных в учете сумм. Применяется следующими способами:

- если это бумажный журнал для учета, то сторнированную запись можно обвести красной ручкой;

- если проводка вносится в компьютерную базу, ее нужно выделить красным цветом.

По итогам отчетного года требуется сделать подсчет, при котором сумма сторнированной записи вычитается из общей суммы. Метод коррекции определяется самим предприятием. Выбор инструмента правилами бухгалтерии не оговорен.

ВАЖНО! Нужно иметь в виду, что сальдо будет аналогичным при использовании любого из видов сторно. Различаются обороты по бухгалтерскому счету.

Пример «красного сторно»

Компания сформировала резерв сомнительных задолженностей. Отражена данная операция записью:

- ДТ 91.02 «Прочие расходы»;

- КТ 63 «Резервы по сомнительным задолженностям». Сумма 1 200 тысяч рублей.

Часть созданного резерва списывается. Выглядит это следующим образом:

- ДТ 63 КТ 62. Сумма 95 000 рублей;

- ДТ 91 (субсчет 02) КТ 63. Сумма 15 000 рублей.

ВНИМАНИЕ! Все корректирующие проводки должны быть подтверждены бухгалтерской справкой.

Правила сторнирования

Правильное сторнирование решает сразу несколько задач. Корректно составленный отчет помогает быстро разобраться в проведенных торговых операциях. Он также важен для обеспечения защиты компании при налоговых проверках. Рассмотрим базовые правила внесения сторно:

- Если неправильно внесенная проводка была выявлена в текущем периоде до осуществления сдачи, то исправления указываются под датой завершающего квартал дня.

- Сторно может быть внесено на дату обнаружения, но выполняется это при наличии некоторых условий. В частности, это актуально при выявлении ошибки в периоде сдачи, который уже прошел.

- Каждая из корректирующих проводок должна быть подтверждена бухгалтерской справкой. В данном документе прописывается причина внесения исправлений, а также сумма новой записи.

- Все проводки в бухгалтерском учете должны совпадать с первичной документацией. Записи всегда подтверждаются связанными с ними бумагами. Если сведения совпадать не будут, у компании возникнут проблемы при прохождении налоговых проверок.

Внесение сторно – относительно простая процедура. Однако на практике данная проводка вызывает немало вопросов.

ВАЖНО! 3 пункт 10 статьи ФЗ «О бухучете» устанавливает необходимость защиты от внесения несанкционированных правок. Выполнение сторно должно быть обоснованным. В бухгалтерской справке к данной проводке должна присутствовать подпись бухгалтера, который внес сторно. Дата проводки и дата бухгалтерской справки должны совпадать.

Что делать, если ошибка обнаружена после утверждения учета?

Если ошибка нашлась на следующий учетный год, вносить исправления в старые учетные записи не требуется. Сторно вносится в новом учете. К примеру, в феврале 2017 года была допущена ошибка, которую нашли только в 2018 году. Корректировки вносятся в бухгалтерский учет за 2018 год. Данное правило обусловлено тем, что в отчетность прошлых лет никогда никакие изменения не вносятся.

Ошибки прошлых лет считаются прибылью или убылью. Расход или доход должен быть отражен на счете 92 «Внереализационные доходы (расходы)». Необходимо также отразить их в строке «Прибыль (убыль) прошлых лет».

Итак.

Бухгалтерские документы предполагают строгое ведение отчетности. Произвольной информации в них быть не должно. Все найденные ошибки должны быть незамедлительно исправлены. Сделать это можно двумя способами:

- сторно,

- внесение дополнительных проводок.

Первый способ будет актуальным в том случае, если суммы по операциям были завышены. Для корректировки недостаточно просто внести запись, которую необходимо подтвердить бухгалтерской справкой.

Отличия в применении методов красного и черного сторно

Изменение записей в учете может производиться со знаком «плюс» или «минус». Метод черного сторно является операцией со знаком «плюс». Красное сторно предусматривает повторную запись ошибочной проводки со знаком «минус» с одновременным указанием верных данных. Оформление минусовой проводки осуществляется красными чернилами или внесением в круглые скобки. При ведении автоматизированного учета запись подсвечивается красным цветом.

|

| Условия | Красное сторно | Черное сторно |

| Знак операции | Минус | Плюс |

| Назначение | Изменение итогов корректируемой записью | Удаление неверной записи |

| Порядок действий | Составление сторнирующей проводки на точную сумму неверных данных (повторение со знаком «минус») с одновременной записью верной проводки | Составление дополнительной обратной проводки со знаком «плюс» |

Предприятия, использующие метод красного сторно в повседневном обороте, например, при отклонении плановой себестоимости от фактической, должны закрепить право на проведение операций в учетной политике. Читайте также статью: → “Достоверность и публичность бухгалтерской отчетности”

Правомочность использования метода черного сторно

Ряд бухгалтеров, вместо внесения корректив путем аннулирования проводки с одновременной записью верных показателей, используют обратные проводки методом черного сторно. Запись обратной проводки, не имеющей документального обоснования, является неверной операцией в учете.

Основы бухгалтерского законодательства не содержат понятия «черного сторно». Понятие сторно в отечественном учете применяется только к операциям со знаком «минус». Метод характерен для западных школ бухгалтерского учета.

Конкретного запрета в законодательстве на использование черного сторно не установлено, за исключением кредитных организаций, в которых на показателях отчетности основывается платежеспособность. При использовании обратной записи в учете необоснованно увеличиваются обороты по дебету и кредиту, искажая бухгалтерские данные. В отчетности появляются дополнительные обороты. Черное сторно используется для исключения сумм проводок.

|

Использование метода сторно в начислении заработной платы

Сторнирование излишне начисленных сумм заработной платы производится только в случаях, оговоренных ст. 137 ТК РФ. Удержание возможно при совершении бухгалтером счетной ошибки, признания за работников неисполнения трудовых норм, установленного комиссией по трудовым спорам или судебным органом. Переплаты, полученные в результате неверной информации, представленной работником, удерживаются на основании решения суда. Наиболее часто в учете встречаются счетные ошибки.

Определение счетной ошибки законодательством не установлено. Предполагается, что под счетной ошибкой понимают неточность в связи с неточным расчетом, неверным округлением сумм или произведения бухгалтером ошибочных арифметических действий. В иных случаях переплаченные суммы не удерживаются, но могут быть внесены работником добровольно. Для удержания переплаты в случае счетной ошибки также необходимо иметь согласие сотрудников. Работодатель должен принять решение по удержании излишне начисленной суммы в течение месяца.

Метод сторно. Исправления ошибок в бухучете: примеры использования сторнирования

Одной из ошибок является вариант, когда при отражении учетных записей может быть составлена неверная проводка. Кассир М. предприятия выдал работнику С. подотчетную сумму в размере 5 200 рублей на хозяйственные нужды. В момент совершения операции кассир отнес сумму на счет учет заработной платы. Ошибка была обнаружена в текущем периоде при подведении ежемесячных итогов. В учете предприятия бухгалтер производит записи:

- Корректировка проводки методом сторно: Дт 70 Кт 50 на сумму 5 200 рублей;

- Отражена сумма, выданная работнику: Дт 71 Кт 50 на сумму 5 200 рублей.

Вывод: корректировка красным сторно не отразилась на итогах месяца. Другой распространенной ошибкой служит запись суммы операции в большем размере.

Кассир Н. осуществляет расчеты по заработной плате в филиале с использованием расчетчика, уполномоченного для выдачи сумм в отделении. Сумма платежной ведомости выдачи заработной платы за март составила 87 250 рублей. Кассир Н. указал в РКО и выдал сумму 97 250 рублей. Ошибка была выявлена при окончании расчета с работниками и сдаче ведомости в кассу. В учете предприятия производятся записи:

- Сторнирование неверной суммы проводки: Дт 70 Кт 50 на сумму 97 250 рублей;

- Внесение верной записи: Дт 70 Кт 50 на сумму 87 250 рублей.

Вывод: ошибка, возникшая по невнимательности кассира и раздатчика, была устранена в текущем месяце. Читайте также статью: → “Правила учета особо ценного имущества: проводки, типовые ошибки”

Распространенные вопросы

Вопрос №1. Используется ли метод сторно при внесении изменений в первичные документы до подсчета итогов?

Ответ: Не используется. При исправлении показателей данных документов первичного учета применяется корректурный метод. Ошибочная запись зачеркивается тонкой линией с возможностью прочтения первоначальных показателей, над ней вносится верное значение. Исправление подтверждается подписью с расшифровкой ответственного лица, датой внесения корректировки и печатью организации. В ряде документов, например, при оформлении кассовых форм, исправления не предусмотрены.

Вопрос №2. Как должен поступить работодатель, если сотрудник не согласен с удержанием у него суммы переплаты?

Ответ: Спорные вопросы решаются в порядке судебного делопроизводства. Работодатель, удержавший принудительно переплаченную сумму, нарушает положения ТК РФ (ст.137), что может повлечь наложение штрафа на организацию и должностное лицо.

Вопрос №3. Можно ли произвести сторнирование только на часть суммы проводки, превысившей необходимую сумму?

Ответ: В результате сторнирования части суммы арифметический результат и итоги будут верными. С бухгалтерской точки зрения операция неверна. Сторнировать необходимо всю неверно указанную сумму.

Вопрос №4. Как производится изменение показателей методом сторно в налоговом учете при изменении данных предыдущего периода?

Ответ: Показатели, затрагивающие данные налогового учета, должны быть изменены в периоде осуществления ошибки. За период внесения корректировки представляются уточненные декларации. В противном случае возникает искажение налоговой отчетности. Корректировочная запись в налоговом учете вносится на основании бухгалтерской справки. В бухучете и налогообложении возникают разницы.

Вопрос №5. Как применяется сторно при ведении операций с использованием сопровождающих программ?

Ответ: При использовании автоматизированного учета сторнированные проводки осуществляются вручную. При использовании ручных операций требуется тщательно проверить полученную в результате корреспонденция и остатки для исключения искажения данных.

Сторно

Сто́рно (итал. storno — перевод на другой счёт, отвод; от stornare — поворачивать обратно) — в общем смысле возврат к прежнему значению какого-либо экономического показателя; например, сторно-платёж — возврат авансового платежа в случае аннулирования договора.

Сторнировочная проводка в бухгалтерском учёте — бухгалтерская проводка, предназначенная, как правило, для исправления ранее ошибочно произведённой записи. Обычно применяется т. н. отрицательное сторно, при котором для исправления ошибочной проводки делается дополнительная проводка, составленная на сумму ошибочной проводки, но с отрицательным знаком. Чтобы выделить отрицательные числа, их обычно пишут красными чернилами, поэтому отрицательное сторно и метод исправления ошибок с помощью сторно иногда называют «красное сторно». Метод красного сторно был разработан российским бухгалтером-практиком А. А. Беретти в 1889 году. Страховое сторно в страховании — показатель, характеризующий уменьшение страхового портфеля действующих договоров долгосрочного страхования жизни на определённую отчётную дату. В этот показатель могут включаться досрочно прекращённые договоры в связи с неуплатой страховых взносов с правом и без права страхователя на получение выкупной суммы, а также в связи со смертью застрахованных; договоры, закончившиеся в связи с окончанием срока страхования или наступлением обусловленного события. Для сторно может вычисляться относительный показатель: отношение количества договоров, составляющих сторно, к расчётному страховому портфелю.

В связи с инвентаризацией расчетов между контрагентами по некоторым актам сверок не сходятся сальдо, причем иногда даже на начало года (по старым задолженностям). Установлено, что причина расхождений связана с неправильным отражением именно в нашем учете. Как правильно провести корректировку расчетов, через какие счета это сделать?

Задолженность с дебиторами и кредиторами инвентаризируется составлением актов сверки расчетов 1 . Выявление расхождений с контрагентами — далеко не приятный случай, но не смертельный. Для начала напомним, что при поступлении акта сверки от контрагента нужно проанализировать счета, предназначенные для отражения учета расчетов с таким контрагентом. Это могут быть (в зависимости от отношений с контрагентами):

1) счета учета расчетов с покупателями и заказчиками за отгруженную продукцию, товары, выполненные работы и услуги (счет 36);

2) счета учета расчетов по текущей дебиторской задолженности с разными дебиторами (счет 37, в т. ч. и по авансам выданным, которые учитываются на субсчете 371);

3) счета учета расчетов с поставщиками и подрядчиками за полученные товарно-материальные ценности, выполненные работы и оказанные услуги (счет 63);

4) счета учета расчетов по другим операциям (счет 68, в т. ч. и по авансам полученным, которые учитываются на субсчете 681).

В случае выявления расхождений между отражением задолженностей (обязательств) у контрагента и у предприятия и, конечно, когда существуют все основания считать, что сумма задолженности (обязательство), приведенная контрагентом в акте сверки расчетов, правильная (т. е. на предприятии была допущена по тем или другим причинам ошибка), бухгалтер предприятия должен подтвердить расчеты, указанные в акте контрагента. Одновременно в бухгалтерском учете своего предприятия он должен привести расчеты с этим контрагентом в соответствие с теми, которые подтверждены актом сверки расчетов.

Поскольку задолженности могут быть кредиторскими или дебиторскими и относиться к разным периодам (текущего года или прошлых периодов), то и исправление ошибки (приведение расчетов в соответствие) в бухгалтерском учете зависит от периода ее выявления. При выявлении ошибки в текущем году и при условии, что она связана с операциями, возникшими в этом же году, исправление происходит способом «сторно». Если же ошибка допущена в предыдущих годах, то исправляется она путем корректировки сальдо нераспределенной прибыли на начало отчетного года, если такая ошибка влияет на величину нераспределенной прибыли (непокрытого убытка) (п. 4 П(С)БУ 6 «Исправление ошибок и изменения в финансовых отчетах»). Аналогичная методика исправления ошибки предусмотрена и п. 9 Методических рекомендаций по применению регистров бухгалтерского учета 2 .

1 Подробнее об инвентаризации расчетов с дебиторами и кредиторами см. в «ДК» №47/2012 .

2 Утверждены приказом Минфина от 29.12.2000 г. №356.

Исправление способом «сторно»

Этот способ предусматривает составление бухгалтерской справки, в которую ошибка (сумма, корреспонденция счетов) заносится красными чернилами, пастой шариковых ручек и пр. или со знаком «минус», а правильная запись (сумма, корреспонденция счетов) заносится чернилами, пастой шариковых ручек и пр. темного цвета. Внесением этих данных в учетный регистр в месяце, в котором обнаружена ошибка, ликвидируется неправильная запись и отражается правильная сумма и корреспонденция счетов бухгалтерского учета. Справка должна приводить причину ошибки, ссылки на документы и учетные регистры, в которых допущена ошибка, и подписывается работником, составившим справку, и после ее проверки — главным бухгалтером.

Пункт 4.3 Положения №88

А если расхождение в расчетах с контрагентами обнаружено в текущем году, но сами расчеты в учете возникли еще в предыдущих годах? Такая ошибка (а фактически это ошибка в том случае, когда сумма задолженности (обязательства) с контрагентом, отраженная в учете предприятия, не подтверждается существующими первичными документами) может как влиять на величину нераспределенной прибыли (непокрытого убытка), так и не влиять. Если такие «старые» расчеты можно отнести к, так сказать, товарным (по ним приобретались или отгружались товары (работы/услуги), т. е. как результат неправильного отражения расчетов могли быть завышены/занижены счета доходов/расходов и соответственно финансовый результат мог сформироваться неверно, то сальдо нераспределенной прибыли (непокрытого убытка) на начало отчетного года необходимо корректировать. Причем не нужно делать «сторно» неправильной проводки и отражать правильную проводку с использованием счета 44 — достаточно просто через счет 44 привести счет учета обязательств в соответствие с данными контрагента. Если же в соответствие будут приводиться расчеты по выданным или полученным авансам, возникшим еще до 1 января того года, в котором происходит такое исправление, которые не влияют на увеличение доходов/расходов в бухгалтерском учете, то корректировать сальдо нераспределенной прибыли (непокрытого убытка) на начало отчетного года не нужно. В этом случае не обойтись без операции «сторно» неправильной проводки и осуществления правильной проводки.

Но, разумеется, любые расхождения, а особенно способы их корректировки и приведения в соответствие, необходимо анализировать в каждом конкретном случае отдельно.

В случае исправления расхождений в расчетах с контрагентами (при условии что сами расчеты возникли в текущем году), корректировка должна происходить по аналогичному принципу. Если корректируются расчеты, по которым приобретались или отгружались товары (работы/услуги), то корректировку проводим способом «сторно», предусмотренным п. 4.3 Положения №88 1 , на всех этапах приходования/отгрузки товаров (работ/услуг). Если же корректируются расчеты учета выданных или полученных авансов, то корректировка будет происходить исключительно сторнированием неправильной проводки, приведшей к неправильному отражению расчетов, и правильной проводкой, которая приведет расчеты с контрагентом в соответствие.

1 Положение о документальном обеспечении записей в бухгалтерском учете, утвержденное приказом Минфина от 24.05.95 г. №88.

Пример 1 Предприятие «А» получило акт сверки расчетов от контрагента «Б», неплательщика НДС, о подтверждении задолженности по полученным предприятием и не оплаченным услугам по данным акта от 25.09.2011 г. в сумме 15000 грн без НДС. У предприятия «А» эта задолженность учитывается на кредите субсчета 631, но в сумме 18000 грн без НДС. При анализе первичных документов за прошлый год подтвердилась задолженность в сумме 15000 грн. То есть бухгалтер предприятия «А» при отражении данных акта полученных услуг в учете допустил механическую ошибку, приведшую к завышению расходов в прошлом году в бухгалтерском учете, — ведь как результат на расходы было списано 18000 грн вместо полученных по факту в сумме 15000 грн. В налоговом учете эта операция не принимала участия. Бухгалтер подтвердил расчеты, приведенные контрагентом «Б» в акте сверки расчетов, и составил бухгалтерскую справку от 31.10.2012 г., которой привел расчеты с контрагентом «Б» в соответствие с актом сверки (см. образец 1). Поскольку ошибка привела к неправильному формированию финансового результата в прошлом году, то сальдо нераспределенной прибыли (непокрытого убытка) на начало отчетного года подлежит корректировке на разницу между данными контрагента и данными в учете предприятия «А», т. е. в нашем случае 3000,00 грн.

Образец 1

В случае если подтверждение расчетов относится к текущему году, то по условиям, аналогичным примеру 1, но если бы акт полученных услуг был датирован текущим годом, нужно было бы корректировать не сальдо нераспределенной прибыли (непокрытого убытка) на начало отчетного года, а счет учета расходов, на который в свое время была списана большая сумма. То есть проводку с завышенной суммой нужно было бы сторнировать, а написать проводку с правильной суммой. Фактически в бухгалтерской справке нужно привести проводку Д-т 92 (или другой счет учета расходов) К-т 631 на сумму 18 тыс. грн способом «сторно» и правильную проводку Д-т 92 (или другой счет учета расходов) К-т 631 на сумму 15 тыс. грн. Тем самым расчеты с контрагентом будут приведены в соответствие.

Пример 2 Предприятие «А» отгрузило в 2010 году товар контрагенту «Б» на сумму 24000 грн (в т. ч. НДС). 30.10.2012 г. предприятие «А» получило от покупателя акт сверки расчетов, но сумма задолженности была на 6000 грн меньше, т. е. 18000 грн. После анализа первичных документов за прошлые годы и за текущий год выяснилось, что в августе 2012 г. оплата по банку в сумме 6000 тыс. грн была ошибочно проведена не по контрагенту «Б», уплатившему долг, а по контрагенту «К». У нового контрагента уплаченная сумма отражалась как полученная предоплата (в учете полученные авансы не выделяются). Действия бухгалтера предприятия «А» — составить бухсправку (см. образец 2), где привести расчеты в соответствие. Эта ошибка привела к ошибке в налоговом учете, так как по новому контрагенту была выписана НН, и тем самым предприятие «А» завысило себе НО по НДС.

Образец 2

/OEBPS/Images/02.jpg)

Поэтому в налоговом учете предприятие «А» должно выписать расчет корректировки количественных и стоимостных показателей к налоговой накладной (далее — расчет корректировки) по форме согласно приложению 2 к налоговой накладной. Тем самым будет откорректировано излишне начисленное НО по НДС у предприятия «А». Отразить такой расчет корректировки в декларации по НДС нужно в строке 8.1, при этом не забыть вместе с декларацией по НДС подать и приложение 1 к декларации.

Галина БЕДНАРЧУК, «Дебет-Кредит»

Чтобы быть уверенными, что в бухгалтерском учете расчетов с контрагентами нет ошибок, а величина дебиторской и кредиторской задолженности соответствует реальности, проводится . Когда проводить , а также и как оформлять ее результаты, мы рассказывали в наших консультациях.

Если в результате инвентаризации расчетов обнаружены ошибки, организации необходимо будет произвести необходимые корректировки задолженности. Какими проводками эти корректировки сопроводить, расскажем в этом материале.

Корректировка задолженности: проводки

Если в ходе инвентаризации, например, при согласовании акта сверки с контрагентом, у вас была обнаружена ошибка, ее нужно обязательно исправить (п. 4 ПБУ 22/2010).

При корректировке задолженности по акту сверки проводки и дата их составления будут зависеть от того, когда такая ошибка была выявлена и является она существенной или нет.

Представим порядок исправления ошибок отчетного года в таблице (п.п. 5-14 ПБУ 22/2010):

| Когда обнаружена ошибка | Характер ошибки | Когда исправляется | Как исправляется |

|---|---|---|---|

| До окончания года | Любая | В месяце выявления | По соответствующим счетам учета |

| После окончания года, но до даты подписания бухгалтерской отчетности | В декабре отчетного года | ||

| После даты подписания бухгалтерской отчетности, но до даты ее утверждения | Существенная | ||

| После утверждения бухгалтерской отчетности | В месяце выявления | Через счет 84 «Нераспределенная прибыль (непокрытый убыток)» | |

| После даты подписания бухгалтерской отчетности | Несущественная | Через счет 91 «Прочие доходы и расходы» |

Необходимо иметь в виду, что ошибка признается существенной тогда, когда она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые на основе бухгалтерской отчетности за этот отчетный период (п. 3 ПБУ 22/2010).

При этом критерии существенности каждая организация определяет для себя самостоятельно и закрепляет это в своей .

Проиллюстрируем приведенный в таблице порядок исправления ошибок на примерах.

1) На основании акта сверки 16.08.2016 организация обнаружила, что 14.06.2016 она неправильно отразила стоимость приобретенных материалов: вместо 2 360 000 рублей (в т.ч. НДС 18%), материалы были оприходованы по стоимости 236 000 рублей (в т.ч. НДС 18%).

Поскольку ошибка выявлена до окончания года, то независимо от того, является ошибка существенной или нет, в бухгалтерском учете организации в августе 2016 года нужно доотразить:

Дебет счета 10 «Материалы» — Кредит счета 60 на сумму 1 800 000 ((2 360 000 — 236 000)/1,18)

Дебет счета 19 «НДС по приобретенным ценностям» — Кредит счета 60 на сумму 324 000 (1 800 000*18%)

2) Проведя сверку с покупателем, организация 17.02.2017 обнаружила, что 23.11.2016 она ошибочно отразила выручку (НДС не облагается): вместо 229 000 рублей выручка была признана в размере 1 229 000 рублей.

Отчетность уже была подписана, но не утверждена, и ошибка признана несущественной. Следовательно, в феврале 2017 года организация должна отразить:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 62 «Расчеты с покупателями и заказчиками» на сумму 1 000 000 (1 229 000 — 229 000)

Если же ошибка была признана существенной, то исправить ее нужно 31.12.2016 следующей записью:

Дебет счета 62 — Кредит счета 90 «Продажи» СТОРНО на сумму 1 000 000

В случае, если эта существенная ошибка была выявлена уже после утверждения отчетности (к примеру, в июле 2017 года), то в июле 2017 году ошибку придется исправить так:

Дебет счета 84 — Кредит счета 62 на сумму 1 000 000

Просьба вернуть переплату на реквизиты, указанные в данном письме.

Реквизиты ООО «Вектор»:

Приложения:

- копия платежного поручения №47 от 20.08.2017г. на 1 листе.

Директор ООО «Вектор» Рязанцев А.М.

АС по возвратной таре

Общие сведения

Тара является еще одним элементом хозяйственной деятельности, по которому оформляются возвраты. Под тарой подразумевается вид материалов, предназначенный для упаковки, перевозки и хранения продукции (п. 160 Методических указаний Минфина №119н от 28.12.2001г.).

Тара является еще одним элементом хозяйственной деятельности, по которому оформляются возвраты. Под тарой подразумевается вид материалов, предназначенный для упаковки, перевозки и хранения продукции (п. 160 Методических указаний Минфина №119н от 28.12.2001г.).

Тара может быть однократного использования, стоимость которой обычно включают в себестоимость товара. Либо многооборотная, которую можно использовать повторно. Именно такая тара подлежит возврату поставщику, а ее стоимость не включается в цену продукции, а указывается в товарной накладной отдельной строкой.

Порядок действий с возвратной тарой должен быть отражен в договоре. Стороны могут воспользоваться одним из следующих вариантов:

- При оплате продукции за тару вносится залоговая сумма, которую поставщик обязан перечислить назад покупателю после возврата тары.

- Покупатель не оплачивает тару, а в определенный договором срок возвращает ее поставщику.

Залог для поставщика выступает в роли защиты от недобросовестности покупателя, так как в случае невозврата тары компенсирует потерянные средства. Сложнее ситуация обстоит во втором случае, где при нарушении сроков возврата тары поставщику придется совершить ряд действий.

Для начала необходимо сверить свои данные по учету тары с данными покупателями, направив ему акт сверки. Особенность акта сверки по таре в том, что его данные представлены не в денежных единицах, а натуральном выражении (шт). В остальном документ составляется аналогичным с способом. В нем указываются реквизиты сторон, период, остатки на его начало и конец, обороты по дебиту и кредиту.

Типовая конфигурация бухгалтерских программ, как правило, не содержит формы акта сверки по таре (в том числе . Поэтому его можно либо составить вручную, либо воспользоваться внешним отчетом. Подобные файлы не вносят изменений в конфигурации программы, а значит, не вызовут в будущем проблем с ее обновлением. В 1С для их хранения предусмотрен справочник «Дополнительные отчеты и обработки» в меню «Сервис» (предварительно отчет туда нужно установить).

Вместе с актом сверки покупателю направляется письмо с требованием вернуть тару. Его метод написания схож с письмом на возврат излишне уплаченной суммы. Рассмотрим его на примере.

Пример написания письма

ООО «Агроснаб» поставляет ООО «Вымпел» сельхозпродукцию в деревянных ящиках, которые являются возвратной тарой. Так как ящики не были возвращены в срок, ООО «Агроснаб» направило в адрес ООО «Вымпел» следующее письмо:

Директору ООО «Вымпел»

Суркову А.А.

От ООО «Агроснаб»,

ИНН 3222267665, КПП 322957401, ОГРН 2085987457887

Исх. №56 от 23.08.2017г.

О возврате тары

05.08.2017г. между ООО «Агроснаб» и ООО «Вымпел» был заключен договор №Д-08/345 на поставку сельскохозяйственной продукции, по которому ООО «Агроснаб» обязуется поставить товары ООО «Вымпел» в срок до 10.08.2017г., а ООО «Вымпел» обязуется оплатить заказ и вернуть тару (деревянные ящики) в течение 10 дней с момента получения поставки. ООО «Агроснаб» исполнило свои обязательства 09.08.2017г.

Накладная №89 от 09.08.2017г. и акт приема-передачи продукции №90 от 09.08.2017г. прилагаются. ООО «Вымпел» произвело оплату за полученную продукцию 12.08.2017г., однако многооборотная тара до настоящего момента так и не была возвращена. Просьба осуществить ее возврат на основании вышеуказанного договора и действующего законодательства РФ (ст. 517 ГК РФ).

Приложения: …

Директор ООО «Агроснаб» Поляков Е.В.

Письмо об обязательстве вернуть акт

Без актов сверок невозможно навести порядок в расчетах с контрагентами. Как уже упоминалось ранее, они являются основанием для осуществления возвратов денежных средств. Вот только не всегда получается добиться подписания документа второй стороной, так как российское законодательство не содержит указаний по обязательному возврату актов сверок.

Без актов сверок невозможно навести порядок в расчетах с контрагентами. Как уже упоминалось ранее, они являются основанием для осуществления возвратов денежных средств. Вот только не всегда получается добиться подписания документа второй стороной, так как российское законодательство не содержит указаний по обязательному возврату актов сверок.

Для увеличения вероятности возврата акта сверки к нему рекомендуется написать . В нем указывают:

- дату, на которую проводится сверка;

- желаемый срок подписания;

- варианты обратной отправки (с указанием почтового адреса или электронной почты);

- порядок подтверждения (какими документами подтверждать).

В данном письме обычно также рекомендуется делать запись о том, что при невозвращении акта в указанный в письме срок его данные считаются подтвержденными. Но на практике не все так просто. Эта фраза будет иметь юридическую силу только при наличии этого условия в договоре, по которому составляется акт сверки. В противном случае суд не примет подписанный в одностороннем порядке документ. Поэтому обезопасить себя от подобной проблемы стоит заранее, еще на стадии заключения соглашения.

Сторнирование возврата

Покупатель вернул товар поставщику, а тот, в свою очередь, перечислил назад уплаченные ему денежные средства. Эти операции требуют отражения в бухгалтерском учете посредством сторнирования.

Возврат товара отражается следующими проводками:

- Д76 К50 – проведена выплата по претензии (для 76 счета выбираем субсчет «Расчеты по претензиям»).

- Д76 К90-1 – сторно выручки от реализации продукции, подлежащей возврату.

- Д90-2 К41 – сторно себестоимости некачественной продукции.

- Д90-2 К42 – корректировка торговой наценки.

- Д90-3 К68 – сторно НДС.

После произведения окончательного расчета по претензии, рекомендуется снова подписать акт сверки уже с учетом сторнированных операций. Этот шаг не обязателен, но в будущем может послужить дополнительным доказательством правильно произведенного возврата.

При осуществлении возврата по акту сверки самым сложным этапом является непосредственно подписание этого акта второй стороной. Сам же процесс возврата не представляет особой сложности. Даже если письмо не возымеет действия, всегда можно обратиться за помощью в суд, приложив его в качестве доказательства претензионного урегулирования.

Акт сверки взаимных расчетов — один из первичных документов бухгалтерского учета.

Суть такого документа в том, чтобы на определенный момент зафиксировать состояние взаимных расчетов между двумя контрагентами.

Так, акт сверки может быть подписан между покупателем и поставщиком, плательщиком и Пенсионным Фондом, между двумя предприятиями одного холдинга и даже между двумя структурными подразделениями одного предприятия.

К причинам подписания акта сверки можно отнести следующее:

- долгосрочное сотрудничество между двумя контрагентами;

- возможность отсрочки оплаты за товар;

- когда предприятие работает с широким ассортиментом товаров;

- когда товары обладают очень высокой стоимостью;

- инвентаризация состояния взаиморасчетов с контрагентами;

- потребность в подтверждении дебиторской или кредиторской задолженности перед контролирующими органами или высшим руководством и т.д.

Акт сверки взаиморасчетов может быть составлен за месяц, квартал, год или даже за весь период работы. Строгих требований, как к его оформлению, так и периодичности нет. Единственное, что необходимо соблюдать при составлении этого документа — это разделение данных по договорам.

К примеру, одна и та же организация выступает для вас покупателем по одним товарам, а поставщиком по другим товарам, то акта сверки лучше сделать два, по кредиторской задолженности (и соответствующему договору поставки) отдельно, по дебиторской — отдельно.

Оформление акта сверки взаимных расчетов

Законодательство не устанавливает единых правил составления и оформления акта сверки, однако есть базовые принципы, соблюдать которые просто необходимо. Как и любой первичный документ, акт сверки должен содержать такие обязательные реквизиты:

- название документа, а также дата его составления;

- название организации составителя и наименование контрагента, с которым подписывается акт;

- указание должностных лиц, уполномоченных подписывать акты сверки их фамилии и инициалы, а также подписи.

Сам акт сверки обычно оформляют в виде реестра документов, упорядоченных по дате их создания. Иногда вместо документов указывают суть операции (продажа, покупка, оплата и т.п.).

Для того чтобы акт сверки был актуальным, лучше составлять его с начала сотрудничества или же с момента подписания последнего акта сверки. Кроме составителя на этом документе обязательно должен подписаться директор предприятия.

Юридическую силу имеет оригинал акта сверки, подписанный директорами предприятий-контрагентов и заверенный их мокрыми печатями.

Подписание акта сверки и его юридическая сила

Помните, что контрагент (особенно ваш должник) может отказаться подписать акт сверки взаимных расчетов, и законодательно вам не удастся повлиять на его решение. А потому стоит прописать обязательную сверку взаимных расчетов и периодическое подписание соответствующих актов в договоре, с указанием сроков и порядка проведения такой сверки. Также стоит предусмотреть ответственность за отказ или уклонение от сверки.

При разрешении споров судьи неоднократно высказывали мнение о том, что акт сверки не является однозначным доказательством существующей задолженности, однако он может стать хорошим подкреплением имеющихся первичных документов, подтверждающих ее наличие.

Также подписанный акт сверки позволяет «отодвинуть» срок исковой давности. Новая исковая давность отсчитывается от даты подписания акта, независимо от даты совершения самой спорной операции.

1. Введение

Сверка расчетов с контрагентами включает проверку учетных данных счетов 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с разными дебиторами и кредиторами». С ее помощью проверџют обоснованность сумм задолженностей, выявляют лиц, по вине которых были допущены пропуски сроков исковой давности платежей.

Как, фирма должна направить своим контрагентам выписки с лицевых счетов о числящейся за ними задолженности. В свою очередь контрагенты должны либо подтвердить, либо опровергнуть полученную информацию, представив «оправдательные» документы.

2. Как провести?

Согласно пункту 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. приказом Минфина России от 29 июля 1998 г. № 34н), расчеты с дебиторами и кредиторами отражаются каждой стороной в своей отчетности в тех суммах, которые вытекают из бухгалтерских записей и признаются ею правильными.

Для проверки достоверности данных по расчетам в бухгалтерском учете составляют акты сверки в произвольной форме. Так как эта форма акта сверки взаиморасчетов не является унифицированным первичным документом, то фирмы должны их разрабатывать самостоятельно, а также утвердить в учетной политике. При разработке формы акта фирма должна определить, будет ли он относиться к сверке взаимозачетов по одному договору или же в акте можно объединить расчеты по нескольким договорам с одним контрагентом.

Напомним, они составляются в двух экземплярах, один из которых регистрируют в специальном журнале. Второй экземпляр отправляется контрагенту для согласования.

Выявленные по итогам сверки расхождения рассматриваются, и по ним принимается соответствующее решение. Если требования должника обоснованны, то в бухгалтерском учете фирмы должны быть оформлены корректирующие записи. Ежемесячные сверки позволяют контролировать соблюдение договоров поставки и расчетов по претензиям.

внимание

Ежемесячные сверки позволяют контролировать соблюдение договоров поставки и расчетов по претензиям.

3. Если выявлена «дебиторка»…

Взаимные задолженности на счетах фирм должны быть отражены зеркально, но на практике расхождения встречаются довольно часто. В основном это обусловлено применением взаимозачетных схем, а также из-за ошибок в аналитическом учете. В результате сверки расчетов может быть выявлена как дебиторская, так и кредиторская задолженность.

При выявлении дебиторской задолженности контрагенту необходимо отправить напоминание об оплате с указанием общей суммы задолженности, срока и порядка уплаты.

Если контрагент не признает задолженность или игнорирует акт сверки, фирма вправе предъявить ему иск. Для этого необходимо предоставить следующие документы:

Договор или иной документ, на основании которого производилась отгрузка продукции или предварительная оплата поставки;

неоплаченные платежные требования, поручения, иные платежные документы;

доказательства отгрузки продукции (товарно-транспортные накладные, доверенности на получение материальных ценностей);

прочие документы, связанные с исполнением договора.

Также нередки случаи, когда контрагент признает задолженность, но отказывается платить пени. В этом случае целесообразно на взаимоприемлемых условиях решить вопрос об отсрочке либо рассрочке платежей. Данное решение следует заверить соответствующим соглашением.

В бухгалтерском и налоговом учете дебиторская задолженность списывается либо за счет резерва по сомнительным долгам, либо включается в расходы фирмы. Создавая резерв по сомнительным долгам, фирма заранее равномерно уменьшает свою налогооблагаемую прибыль. При этом происходит отсрочка уплаты налога. Для обобщения информации о резервах предусмотрен счет 63 «Резервы по сомнительным долгам», по кредиту которого отражаются суммы созданных резервов в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» (п. 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 6 мая 1999 г. № 33н).

Списанная задолженность не аннулируется, а отражается по дебету забалансового счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания. Это связано с тем, что имущественное положение должника может улучшиться и он погасит свой долг. При погашении такого долга производят запись по кредиту счета 007.

Пример

ООО «Ритм» отгрузило в соответствии с договором ООО «Cтеп» продукцию на сумму 118 000 рублей, в том числе НДС 18 000 рублей.

По прошествии времени у ООО «Ритм» образовалась дебиторская задолженность в связи с несоблюдением условий договора ООО «Степ». В целях налогообложения прибыли у поставщика продукции используется метод начисления. Представим записи на счетах по списанию дебиторской задолженности:

Дебет 91 субсчет «Прочие расходы» Кредит 62

— 118 000 руб. — списана дебиторская задолженность в связи с истечением срока исковой давности;

Дебет 90 субсчет «Налог на добавленную стоимость» Кредит 68 субсчет «Расчеты по НДС»

— 18 000 руб. — сторнирована сумма НДС по отгруженной продукции, не оплаченной покупателем;

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по НДС»

— 18 000 руб. — образовано постоянное налоговое обязательство по НДС;

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

— 2 592 руб. (10 800 руб. × 24%) — образовано постоянное налоговое обязательство по налогу на прибыль.

4. Образовалась «кредиторка»…

А что если результаты сверки расчетов показали неучтенную ранее задолженность фирмы перед поставщиками? Когда на основании первичных документов, которые подтверждают ее, в бухгалтерском учете делают исправительную запись по дебету счетов учета товаров, материалов и прочее в корреспонденции со счетами расчетов. НДС с их стоимости учитывают в обычном порядке по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

А вот завышенную кредиторскую задолженность исправляют такими же проводками сторно.

Если расхождения выявлены и признаны до утверждения годовой отчетности (например, неучтенная задолженность за октябрь 2006 года выявлена в марте 2007 г.), то в бухгалтерском учете они вносятся декабрем отчетного года. Если расхождение выявлено позже (например, 1 апреля 2007 года), то делается исправительная проводка уже в 2007 году. В налоговом учете вносятся исправления в декларацию за тот период, к которому относится выявленное расхождение.

Суммы кредиторской задолженности, по которым истек срок исковой давности, являются для целей бухучета прочими доходами (п. 7 ПБУ 9/99). Списание задолженности происходит на кредит счета 91, субсчет «Прочие доходы», в корреспонденции со счетами расчетов.

Списанные суммы кредиторской задолженности увеличивают налогооблагаемую прибыль организации как внереализационные доходы (п. 18 ст. 250 НК РФ). Исключение составляют только суммы задолженности перед бюджетом.