Содержание

- Пошаговая инструкция

- Перечисление на корпоративную карту

- Снятие денежных средств с корпоративной карты подотчетным лицом

- Выдача авиабилетов подотчетному лицу

- Авансовый отчет сотрудника о командировке

- Регистрация авиабилетов, БСО поставщика

- Возврат неиспользованных подотчетных средств

- Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

- Как установить размер суточных

- Нормирование суточных в 2019 году

- Суточные сверх норматива в 2019 году

- Страховые взносы с суточных в 2019 году

- Как сделать приказ на командировку в 1С 8.3

- Как проводить командировочные расходы в 1С 8.3

- Как начислить командировочные в 1С 8.3 Бухгалтерия

- Пример

Данная статья посвящена учету расчетов с командированным сотрудником, которому аванс выдан в безналичной форме и денежными документами.

Вы узнаете:

- когда командировочные суммы считаются выданными, если они перечисляются на корпоративную карту;

- какими документами оформить выдачу билетов на проезд к месту командировки и обратно;

- как оформить в 1С отчет сотрудника о командировке;

- как начислить и уплатить в бюджет НДФЛ, если суточные сотрудника превышают установленную законодательством норму.

Пошаговая инструкция

22 мая Комаров В.С. получил на корпоративную карту денежные средства в размере 10 000 руб. на командировку в Новосибирск на 3 дня. В тот же день из кассы ему выданы два авиабилета на общую сумму 19 510 руб. на проезд к месту командировки и обратно.

28 мая работник представил авансовый отчет, к которому приложил:

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 1 500 руб./сут.— 4 500 руб. на 3 дня.

Неиспользованные денежные средства работник возвратил в кассу.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление на корпоративную карту | |||||||

| 22 мая | 55.04 | 51 | 10 000 | Перечисление на корпоративную карту | Списание с расчетного счета — Перевод на другой счет организации |

||

| Снятие денежных средств с корпоративной карты подотчетным лицом | |||||||

| 22 мая | 71.01 | 55.04 | 10 000 | 10 000 | Выдача подотчетному лицу | Списание с расчетного счета -Перечисление подотчетному лицу | |

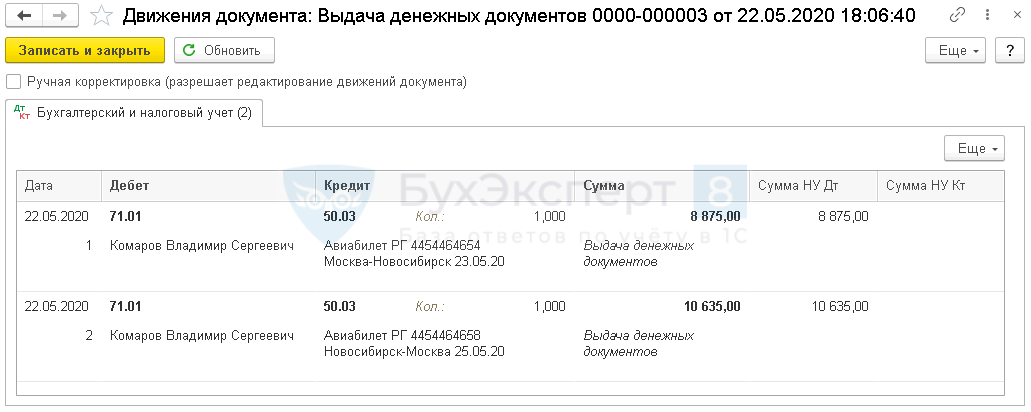

| Выдача авиабилетов подотчетному лицу | |||||||

| 22 мая | 71.01 | 50.03 | 19 510 | 19 510 | Выдача денежных документов подотчетному лицу | Выдача денежных документов — Выдача подотчетному лицу |

|

| Авансовый отчет сотрудника о командировке | |||||||

| 28 мая | 26 | 71.01 | 25 713,56 | 25 713,56 | 25 713,56 | Принятие к учету командировочных расходов | Авансовый отчет — вкладка Прочее |

| 19.04 | 71.01 | 2 426,44 | 2 489,99 | Принятие к учету НДС | |||

| Регистрация авиабилетов, БСО поставщика | |||||||

| 28 мая | — | — | 23 640 | Регистрация БСО поставщика | Счет-фактура (бланк строгой отчетности) |

||

| 68.02 | 19.04 | 2 489,99 | Принятие НДС к вычету | ||||

| — | — | 2 489,99 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Возврат неиспользованных подотчетных средств | |||||||

| 28 мая | 50.01 | 71.01 | 1 370 | 1 370 | Возврат подотчетных средств | Поступление наличных — Возврат от подотчетного лица |

|

| Исчисление НДФЛ и страховых взносов со сверхнормативных суточных | |||||||

| 31 мая | 70 | 68.01 | 312 | 312 | Удержание НДФЛ | Начисление зарплаты | |

| 26 | 69.01 | 69,60 | 69,60 | Начисление ФСС | |||

| 26 | 69.03.1 | 122,40 | 122,40 | Начисление ФФОМС | |||

| 26 | 69.02.7 | 528 | 528 | Начисление ПФР | |||

Перечисление на корпоративную карту

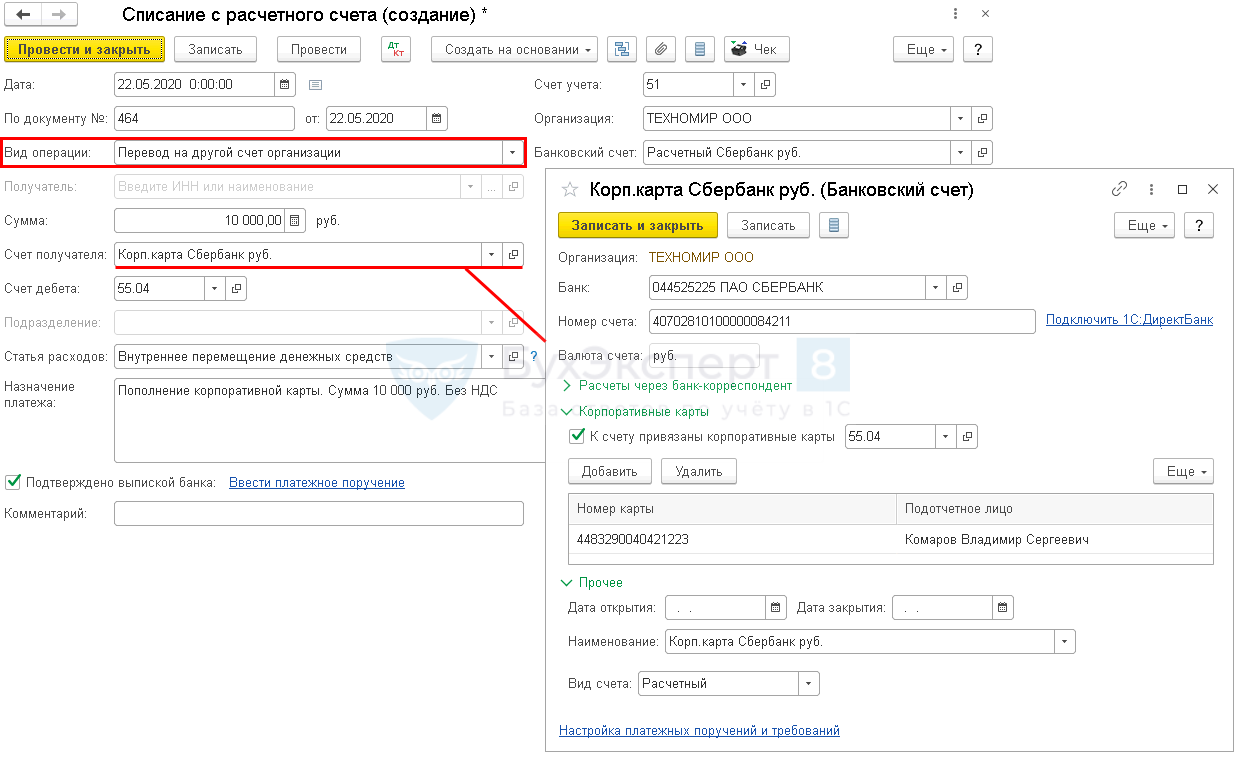

Учет расчетов по корпоративной карте производится на счете 55.04 «Прочие специальные счета» (план счетов 1С). Пополнение корпоративного расчетного счета оформляется документом Списание с расчетного счета вид операции Перевод на другой счет организации из раздела Банк и касса — Банк — Банковские выписки — кнопка Списание.

Если корпоративная карта привязана к расчетному счету организации, перечисление средств делать не надо. Корпоративная карта, не привязанная к расчетному счету, заносится в справочник Банковские счета.

Следует обратить внимание на заполнение полей:

- Вид операции — Перевод на другой счет организации;

- Счет дебета — 55.04 «Прочие специальные счета»;

- Статья расходов — Внутреннее перемещение денежных средств, Вид движения — не заполнено.

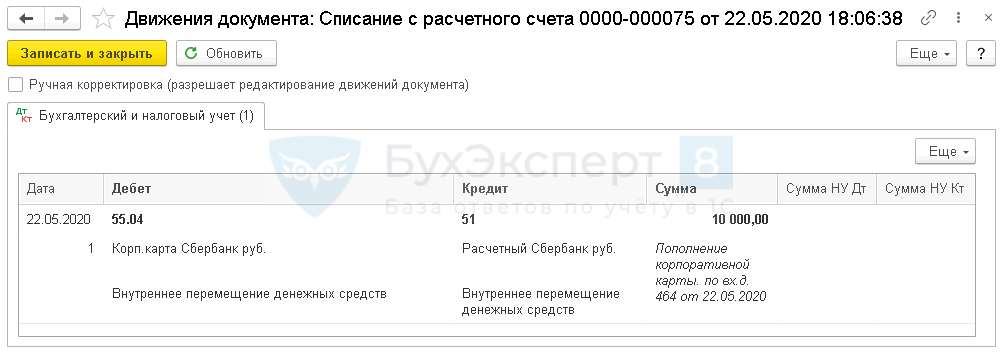

Проводки по документу

Документ формирует проводку:

- Дт 55.04 Кт 51 — поступление денежных средств на корпоративную карту.

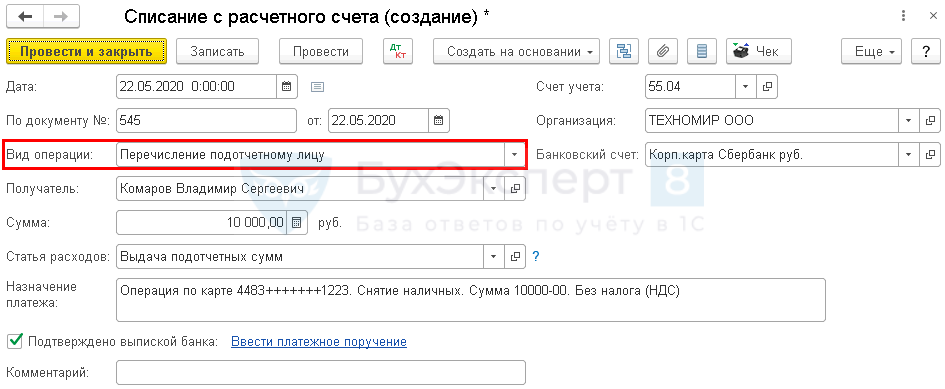

Снятие денежных средств с корпоративной карты подотчетным лицом

Снятие денежных средств с корпоративной карты подотчетным лицом отражается документом Списание с расчетного счета вид операции Перечисление подотчетному лицу в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

Дата списания с корпоративной карты является датой выдачи аванса в подотчет сотруднику. Сумма отражается на счете 71.01 «Расчеты с подотчетными лицами» и учитывается там до тех пор, пока сотрудник не представит документы, подтверждающие расходы.

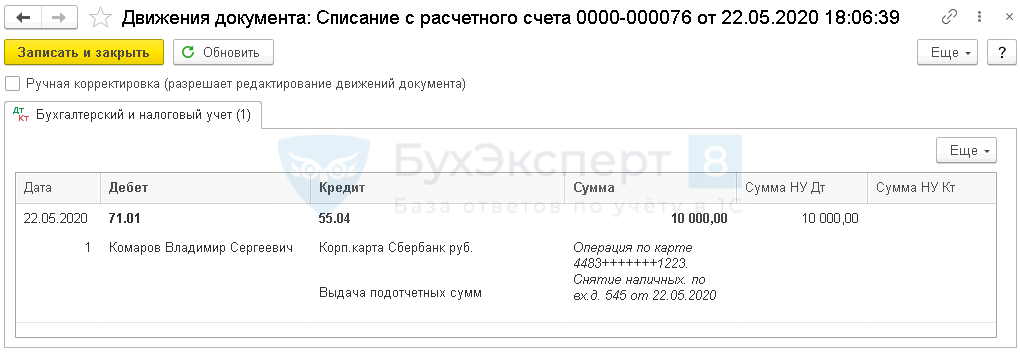

Документ формирует проводку:

- Дт 71.01 Кт 55.04 — выдача денежных средств сотруднику подотчет.

Выдача авиабилетов подотчетному лицу

Авиабилеты, купленные организацией для командировки сотрудника, являются денежными документами. Подробнее о том, что относится к денежным документам, читайте в статье Поступление/выдача денежных документов.

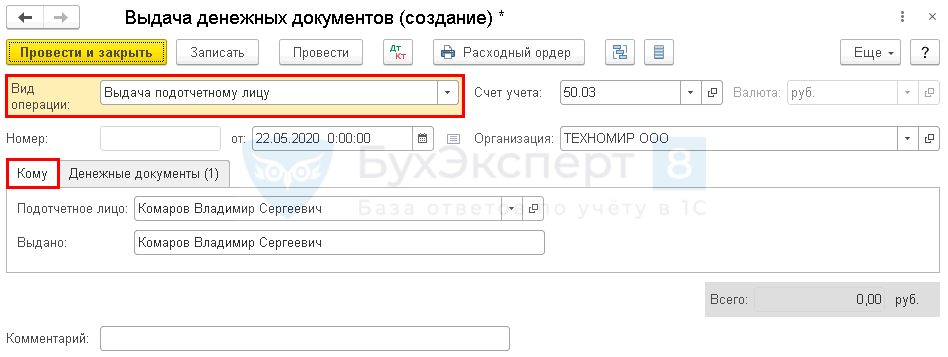

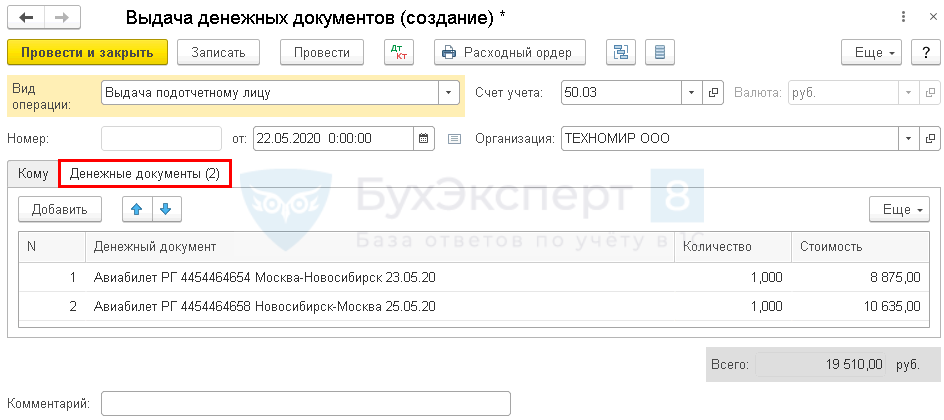

Выдача билетов подотчетному лицу оформляется документом Выдача денежных документов вид операции Выдача подотчетному лицу в разделе Банк и касса — Денежные документы — Денежные документы — кнопка Выдача.

О поступлении денежных документов в организацию читайте в статье Поступление/выдача талонов при приобретении ГСМ (переход права собственности при заправке).

На вкладке Кому следует обратить внимание на заполнение полей:

- Подотчетное лицо — командированный работник, выбирается из справочника Физические лица.

- Выдано — тот же работник, поле используется для заполнения печатной формы.

На вкладке Денежные документы заполняется табличная часть:

- Денежный документ — билеты, выдаваемые работнику, заполняется из справочника Денежные документы.

- Количество — количество.

- Стоимость — стоимость билета.

Документ формирует проводку:

- Дт 71.01 Кт 50.03 – выдача билетов сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных документов нет унифицированной формы бланка выдачи денежных документов. Организации могут разработать форму самостоятельно или принять бланк, предложенный 1С.

Расходный ордер можно распечатать по кнопке Расходный ордер — Печать документа Выдача денежных документов. PDF

Авансовый отчет сотрудника о командировке

Нормативное регулирование

Для принятия командировочных расходов в целях налогового учета они должны быть оформлены в соответствии с законодательством РФ (п. 1 ст. 252 НК РФ).

Подробнее об Основных требованиях к документам, подтверждающим командировку

Суточные признаются в расходах на основании приказа на выплату суточных, копию которого можно приложить к авансовому отчету. Подтверждать суточные расходными документами не требуется (Письмо Минфина РФ от 11.11.2011 N 03-03-06/1/741).

Учет в 1С

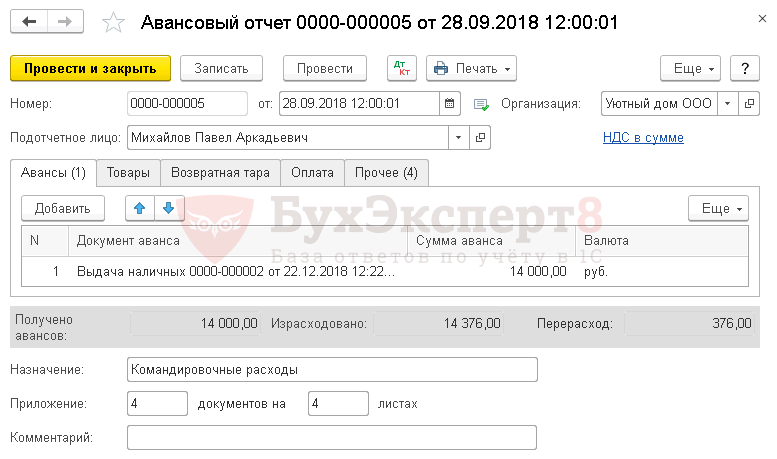

Для регистрации авансового отчета сотрудника формируется документ Авансовый отчет в разделе Банк и касса — Авансовые отчеты — кнопка Создать.

В шапке документа указывается:

- Подотчетное лицо — из справочника Физические лица выбирается сотрудник, который отчитывается за выданные ему под отчет денежные средства.

На вкладке Аванс по кнопке Добавить выбираются документы выдачи аванса.

Подробнее о заполнении вкладки Авансы

На вкладке Прочее последовательно вносятся все документы, подтверждающие командировочные расходы. Подробнее о заполнении вкладки Прочее.

Документ формирует проводки:

- Дт 26 Кт 71.01 — принятие к учету расходов на командировку.

- Дт 19.04 Кт 71.01 — принятие к учету НДС по командировочным расходам.

Для того чтобы принять к вычету НДС, предъявленный поставщиком билетов, необходимо, чтобы НДС в билете был выделен отдельной строкой (Письма Минфина РФ от 26.02.2016 N 03‑07‑11/11033, от 30.01.2015 N 03‑07‑11/3522, от 30.07.2014 N 03‑07‑11/37594).

Для регистрации БСО, по которому НДС будет принят к вычету, необходимо установить флажок в поле СФ и БСО. Графа Реквизиты счета-фактуры заполнится автоматически по данным графы Документ (расхода).

В результате регистрации БСО автоматически будет создан документ Счет-фактура полученный (далее Счет-фактура (бланк строгой отчетности)). Ссылка на него будет отражена в графе Реквизиты счета-фактуры.

Организация должна утвердить формы первичных документов, в т. ч. форму авансового отчета в Учетной политике. В 1С используется Авансовый отчет по форме АО-1.

Бланк можно распечатать по кнопке Печать — Авансовый отчет (АО-1) документа Авансовый отчет. PDF

Печатную форму можно также сохранить на компьютер или отправить по электронной почте.

Регистрация авиабилетов, БСО поставщика

Документ Счет-фактура (бланк строгой отчетности) создается автоматически на основании документа Авансовый отчет и отражается в журнале Счета-фактуры полученные, раздел Покупки — Счета-фактуры полученные.

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие к вычету НДС по командировочным расходам.

Аналогичным образом регистрируются остальные документы Счет-фактура (бланк строгой отчетности) по Авансовому отчету, представленному работником.

Отчет Книга покупок можно сформировать из раздела Отчеты — Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура с кодом вида операции «23».

Возврат неиспользованных подотчетных средств

Возврат неиспользованных подотчетных средств оформляется документом Поступление наличных вид операции Возврат от подотчетного лица по кнопке Создать на основании — Поступление наличных документа Авансовый отчет. Документ Поступление наличных, созданный таким образом, заполняется автоматически.

Вручную остается заполнить:

- Статья доходов — Возврат от подотчетного лица, Вид движения — Прочие поступления по текущим операциям.

Документ формирует проводку:

- Дт 50.01 Кт 71.01 — возврат неиспользованных средств подотчетным лицом.

Для документального оформления поступления наличных денег в кассу организации необходимо использовать унифицированную форму Приходный кассовый ордер (КО-1), утв. Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Печать — Приходный кассовый ордер (КО-1) документа Поступление наличных. PDF

Возврат от подотчетного лица на расчетный счет можно оформить:

- на основании документа Авансовый отчет.

- из раздела Банк и касса — Банковские выписки — кнопка Создать.

Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

- при командировках на территории РФ — 700 руб. в день;

- при командировках за пределами РФ — 2 500 руб. в день.

Датой получения дохода (исчисления НДФЛ) в виде сверхнормативных суточных является последний день месяца, в котором утвержден авансовый отчет сотрудника (пп. 6 п. 1 ст. 223 НК РФ). Удержание НДФЛ производится в день ближайшей выплаты дохода работнику (п. 4 ст. 226 НК РФ, Письмо ФНС РФ от 29.04.2016 N БС-4-11/7893). Срок перечисления НДФЛ в бюджет — не позднее следующего дня после выплаты (п. 6 ст. 226 НК РФ).

Для исчисления НДФЛ и страховых взносов со сверхнормативных суточных необходимо создать новый вид начисления Суточные сверх норм. Настройка нового вида начисления производится в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления —кнопка Создать.

Нужно установить:

В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме, требуется для того, чтобы документом Начисление зарплаты были начислены только НДФЛ и страховые взносы.

В разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами на ОПС, ОМС и соц.страхование, не облагаемые взносами на страхование от несчастных случаев;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы по оплате труда.

Суммы суточных не облагаются страховыми взносами в ФСС на НС и ПЗ (п. 2 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

Исчисление НДФЛ и страховых взносов со сверхнормативных суточных оформляется документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления.

Документ формирует проводки:

- Дт 70 Кт 68.01 — удержание НДФЛ с превышения норматива суточных;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР.

См. также:

- Документ Авансовый отчет

- Авансовый отчет по приобретению ГСМ

- Авансовый отчет по оплате услуг

- Авансовый отчет по командировке

- Авансовый отчет по приобретению материалов через корп. карту

- Авансовый отчет по оплате эл.услуг ин.контрагенту с корп.карты

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Суточные выплачивают работнику в 2019 году за каждый день нахождения в командировке, включая выходные и праздничные дни, а также за все дни нахождения в пути, включая день отъезда и приезда. Деньги выдают наличными или перечисляют на карту работника перед его отъездом в командировку.

Как установить размер суточных

Размер суточных устанавливает руководитель компании своим приказом или другим локальных нормативным актом. Например, в положении о командировках.

Нормирование суточных в 2019 году

Согласно статье 264 Налогового кодекса РФ размер суточных, утвержденных в коллективном договоре или приказе руководителя, в полном объеме принимается к уменьшению налогооблагаемой прибыли.

Но в целях обложения НДФЛ и страховыми взносами суточные в 2019 году нормируются. В соответствии с пунктом 3 статьи 217 Налогового кодекса РФ не нужно платить НДФЛ с суточных:

- в размере 700 рублей за каждый день при командировках по России;

- в размере не более 2500 рублей за каждый день при зарубежной командировке.

Суточные сверх норматива в 2019 году

Суточные, выплаченные сверх установленного норматива, в 2019 году нужно включать в доход работника и заплатить с них НДФЛ.

Для начисления и уплаты страховых взносов суточные не нормировали до 1 января 2017 года. До этого момента действовал Федеральный закон от 24 июля 2009 г. № 212-ФЗ. С 1 января 2017 года нужно руководствоваться пунктом 2 статьи 422 Налогового кодекса РФ.

Страховые взносы с суточных в 2019 году

Для начисления страховых взносов в 2019 году не важно, какие суточные прописаны во внутренних документах компании. Платить взносы нужно с сумм, превышающих нормативы, установленные законодательством. Они такие же, как и нормативы, которые установлены для обложения НДФЛ. Это: 700 рублей для командировок по России и не более 2500 рублей для зарубежных командировок.

С сумм, превышающих установленные на законодательном уровне нормативы суточных, нужно начислять и платить в бюджет и НДФЛ, и страховые взносы.

Расходы в пределах суточных, установленных законодательством, документально подтверждать не нужно.

Размер дохода, с которого нужно уплатить НДФЛ, бухгалтер определяет в момент утверждения авансового отчета.

Также поступают и со страховыми взносами. Их нужно начислять в месяце, в котором руководитель утвердил авансовый отчет. Такие разъяснения дал Минфин в письме от 29.05.2017 № 03-15-06/32796. Ведь до этого невозможно определить точную сумму, которую потратит сотрудник.

Если суточные выплачивались в 2019 году в иностранной валюте, суммы пересчитывайте в рубли по курсу Банка России на дату утверждения авансового отчета.

А страховые взносы на случай производственного травматизма и профессиональных заболеваний, не начисляются на суточные в пределах размера, который установлен внутренними документами организации. По-прежнему действует норма, установленная в статье 20.2 Федерального закона от 24.07.98 № 125-ФЗ.

Обратите внимание

Всю сумму начисленных суточных, в том числе и ту часть, которая не облагается взносами нужно включать в расчет по взносам. Если вы не включали в расчет необлагаемую часть, нужно подать уточненку. Налоговики настаивают, чтобы все суточные были отражены в Расчете.

Лимит суточных для начисления страховых взносов и НДФЛ в 2019 году

| Лимит для поездок по России | Лимит для загранкомандировок |

| Не облагаются налогом в пределах 700 руб. за каждый день нахождения в командировке | Не облагаются налогом в пределах 2500 руб. за каждый день нахождения в командировке |

Практически в каждой организации хотя бы раз бухгалтеру приходилось направлять сотрудника в командировку. В данной статье мы рассмотрим, как оформить командировку в 1С 8.3 Бухгалтерия.

Вы узнаете:

- можно ли сделать приказ на командировку в 1С 8.3 Бухгалтерия;

- как провести командировочные расходы в 1С 8.3;

- как начислить суточные и командировочные в 1С 8.3 Бухгалтерия.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Как сделать приказ на командировку в 1С 8.3

Сначала рассмотрим вопросы, которые наиболее часто встают перед пользователями:

- можно ли сделать приказ на командировку в 1С 8.3?

- как найти бланк командировочное удостоверение в 1С 8.3?

К сожалению, кадровых документов — таких, как приказ на командировку или командировочное удостоверение, в Бухгалтерии 3.0 нет. Но их можно доработать самостоятельно или с помощью программиста.

Рассмотрим, как оформлять командировочные операции в 1С 8.3 Бухгалтерия, на примере.

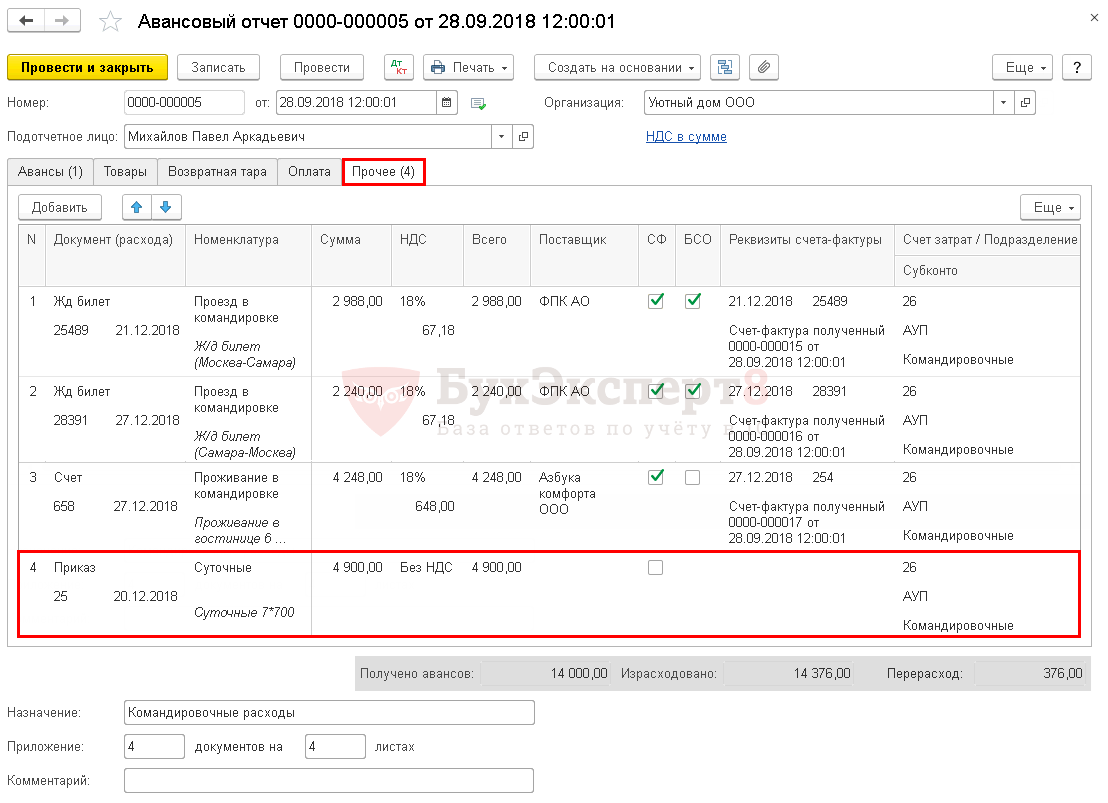

Конструктор-дизайнер Михайлов П. А. направлен в командировку с 21 по 27 сентября. По его рабочему графику суббота и воскресенье — выходные дни.

28 сентября работник представил авансовый отчет, к которому приложил:

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 700 руб./сут. — 4 900 руб.

30 сентября бухгалтер рассчитал заработную плату Михайлову за месяц, в т. ч. за 5 рабочих дней командировки.

Как проводить командировочные расходы в 1С 8.3

Командировочные расходы в 1С 8.3 Бухгалтерия, в т.ч. суточные оформите на основании авансового отчета сотрудника о командировке документом Авансовый отчет в разделе Банк и касса — Касса — Авансовые отчеты.

В шапке документа укажите:

- Подотчетное лицо — из справочника Физические лица выберите сотрудника, который отчитывается за командировку.

На вкладке Аванс по кнопке Добавить выберите документы выдачи аванса.

Подробнее о заполнении вкладки Авансы

Начисление суточных в 1С 8.3 Бухгалтерия отразите на вкладке Прочее. Здесь же покажите все остальные командировочные расходы (ж/д билеты, проживание и т.д.).

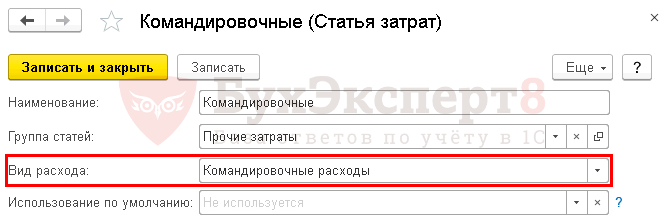

Статью затрат выберите с Видом расхода — Командировочные расходы.

Проводки

См. также Как правильно документировать командировочные расходы (из записи эфира от 31 января 2019 г.)

Принятие НДС к вычету

Чтобы НДС, выделенный в билетах и СФ, предъявленных контрагентами, можно было принять к вычету, в графах:

- СФ — проставьте флажок, если предъявлен БСО или СФ.

- БСО — установите флажок для документов БСО.

- Реквизиты счета-фактуры — введите номер и дату СФ. Реквизиты БСО заполнятся в данной графе автоматически из графы Документ (расхода).

В результате регистрации БСО и СФ автоматически будут созданы:

- Счет-фактура (бланк строгой отчетности).

- Счет-фактура полученный.

Документы можно найти в журнале Счета-фактуры полученные через раздел Покупки – Покупки-Счета-фактуры полученные или перейти по ссылкам в документе Авансовый отчет.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Порядок учета расчетов с подотчетными лицами: законодательство

- Командировка: расчеты наличными средствами

- Командировка: суточные сверх нормы, расчет через корпоративную карту, приобретение билетов организацией

- Путеводитель по документу Авансовый отчет

Как начислить командировочные в 1С 8.3 Бухгалтерия

Настройки в 1С по расчету оплаты за время командировки

Чтобы начислить средний заработок за время командировки, создайте одноименный вид начисления в справочнике Начисления, который можно открыть из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления.

Обратите внимание на заполнение полей:

Раздел НДФЛ:

- переключатель облагается;

- код дохода — 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним;

- Категория дохода — Оплата труда.

Раздел Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами.

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель учитывается в расходах на оплату труда по статье: пп. 6, ст. 255 НК РФ — сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде;

- флаг Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» не нужно устанавливать для Начисления Оплата за время в командировке, т. к. для расчета оплаты данные начисления уже были учтены.

Раздел Отражение в бухгалтерском учете:

- Способ отражения — не устанавливается.

В 1С начисленная сумма отразится на счете учета зарплаты с настройками БУ и НУ, заданными в справочнике Сотрудники в поле Учет расходов.

Начисление оплаты за время в командировке

Начисление командировочных в 1С 8.3 Бухгалтерия не имеет специального типового документа. Поэтому начисление среднего заработка за время командировки рассчитывается вручную и оформляется документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В документе укажите:

- Зарплата за — месяц, за который производится начисление зарплаты сотруднику;

- от — последний день месяца.

По кнопке Добавить выберите сотрудника, которому начисляется оплата за время в командировке. По кнопке Начислить выберите:

- Начисление Оплата по окладу — укажите количество дней, отработанных на рабочем месте, за вычетом дней в командировке (посчитать вручную). Программа автоматически рассчитает сумму.

- Начисление Оплата за время в командировке — заполните рассчитанную вручную сумму оплаты за командировку.

Все начисленные сотруднику суммы проверьте и при необходимости откорректируйте в форме по ссылке Начислено.

- графа НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ проверьте расчет налога нарастающим итогом по сотруднику за текущий налоговый период.

Проводки

Проверьте себя! Пройдите тест:

- Тест № 18. Настройки зарплаты в 1С

- Расчет заработка за время командировки по среднедневному

- Забытая экономия или современный взгляд на командировочные и представительские расходы

- Способ отражения зарплаты в бухгалтерском учете 1С 8.3 Бухгалтерия 3.0

- Какие документы по заработной плате должны быть в печатном виде?

- Зарплатный проект в 1С 8.3 Бухгалтерия

- Как посмотреть начисления для расчета среднего заработка?

- Справка 2-НДФЛ в 1С 8.3 Бухгалтерия предприятия 3.0

- Пошаговое начисление заработной платы в 1С 8.3 для начинающих

- Операция учета НДФЛ в 1С 8.3: как заполнить

- Как сохранить оптимизм при уплате НДФЛ и взносов в 2019 году

- Два новых отчета по НДФЛ: анализ НДФЛ по датам получения доходов и анализ НДФЛ по документам-основаниям (из записи эфира от 04 октября 2018 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Начисление заработной платы

- Расчет заработка за время командировки по среднедневному

- Выплата зарплаты через кассу

- Выплата зарплаты через банк (банковские карточки)

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

1С:Предприятие 8.2 /

Управление производственным предприятием для Украины /

Зарплата и Управление Персоналом

Пример

В данной статье будет описан порядок отражения НДФЛ со сверхнормативных суточных командированному работнику. Пример смоделирован в типовой конфигурации » Зарплата и Управление Персоналом для Украины » (редакция 2.1). Описанный порядок действий также актуален для типовой конфигурации » Управление производственным предприятием для Украины «.

Пример

Сотруднику выдали 1000 грн. сверхнормативных суточных, с которых удержали 150 грн. НДФЛ.

В данной статье не рассматривается порядок выдачи денежных средств под отчет командированному сотруднику, а также порядок расчета суммы НДФЛ со сверхнормативных суточных командированному работнику.

Начнем рассмотрение примера непосредственно с отражение НДФЛ в конфигурации

1. При помощи документа «Корректировка записей регистра » вносим запись с видом движения «Приход» в регистр «Взаиморасчеты по НДФЛ».

В налоговом расчете по форме № 1ДФ сумма налогооблагаемого дохода (1000 грн.) отражается с кодом признака дохода «118».

Важно!

Формирование проводок по отражению НДФЛ в учете осуществляется исходя из способа отражения, указанного в справочнике «Доходы НДФЛ». Если в бухгалтерском учете начисление отражается ручной операцией, то для вида дохода с кодом «118» в поле «Способ отражения в регл. учете» справочника «Доходы НДФЛ» следует указать способ отражения «Не отражать в бухучете».

2. Отражаем перечисление НДФЛ в бюджет. Для этого формируем документ «Зарплата к выплате» с видом выплаты «Очередная выплата»:

- если выплата НДФЛ со сверхнормативных суточных совмещена с выплатой зарплаты – по сформированной ведомости стандартным порядком можно будет как выплатить зарплату, так и перечислить НДФЛ с зарплаты и с командировочных одновременно;

- если зарплата еще не начислена, то будет сформирован пустой документ с одной строкой по НДФЛ с кодом 118.

По данному документу «Зарплата к выплате» следует оформить документ » Платежное поручение исходящее » на перечисление налога.

При проведении документа будет сформировано движение «Расход» по регистру накопления «Взаиморасчеты по НДФЛ».

3. При отражении зарплаты в регламентированном учете, если для вида дохода НДФЛ с кодом 118 указан способ отражения в учете «Не отражать в бухучете», то при отражении заработной платы проводка по начислению НДФЛ со сверхнормативных суточных сформирована не будет и ее дополнительно необходимо сформировать вручную в бухгалтерской программе.

Другие материалы по теме:

не отражать в бухучете, 118, очередная выплата, перечисление налога, корректировка записей регистров, месяц начисления, выплата, зарплата к выплате организаций, зарплата к выплате, взаиморасчеты, расчеты, платежное поручение исходящее, подразделение, доход, платежное поручение, зарплата, заполнить, сотрудник, начисления, порядок, регистр, организация, справочник, расчет, 8.2, учет, счет, документ

С 2008 года определен размер суточных, с которых не удерживается НДФЛ. Это 700 рублей.

В этом году все иначе. Вот подборка из «системы главбух»:

Как учесть при налогообложении суточные. Фирма применяет общую систему налогообложения

С.В. Разгулин

заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

Размер суточных фирма определяет самостоятельно (ст. 168 ТК РФ). Однако при расчете налога на прибыль суточные можно включить в состав расходов только в пределах норм (подп. 12 п. 1 ст. 264 НК РФ). Для командировок по России норма составляет 100 рублей в день. Для зарубежных командировок размер суточных зависит от страны и продолжительности поездки. Нормы суточных установлены Постановлением Правительства РФ от 8 февраля 2002 г. № 93.

Разница между размером суточных, установленных фирмой, и нормами, которые предусмотрены Постановлением Правительства РФ от 8 февраля 2002 г. № 93, налогооблагаемую прибыль не уменьшит. Поскольку в бухучете суточные нужно отразить в полной сумме, возникнут постоянные разницы и постоянные налоговые обязательства (п. 4 и п. 7 ПБУ 18/02).

Пример отражения в бухучете суточных. Фирма применяет общую систему налогообложения

Менеджер ЗАО «Альфа» А. С. Кондратьев в период с 17 по 19 января 2007 г. находился в служебной командировке в Польше. Цель поездки – согласование условий договоров с поставщиками.

Приказом руководителя «Альфы» норма суточных для командировок в Польшу установлена в размере 100 долл. США в день. Норма суточных, предусмотренная Постановлением Правительства РФ от 8 февраля 2002 г. № 93, – 56 долл. США.

Суточные при командировках по России фирма оплачивает по норме 100 руб./дн.

22 января 2007 г. руководитель «Альфы» утвердил авансовый отчет, представленный Кондратьевым.

За время командировки Кондратьеву начислены суточные:

– за два дня пребывания в Польше – в размере 200 долл. США (100 USD/дн. Ч 2 дн.);

– за один день возврата в Россию – 100 руб.

При расчете налога на прибыль в расходы можно включить суточные:

– за два дня пребывания в Польше – в размере 112 долл. США (56 USD/дн. Ч 2 дн.);

– за один день возврата в Россию – 100 руб.

Сверхнормативные суточные в размере 88 долл. США (200 USD – 112 USD) налогооблагаемую прибыль не уменьшают.

Официальный курс доллара США на 22 января 2007 г. составил 26,5214 руб./долл.

Бухгалтер фирмы сделал в учете следующие записи:

Дебет 26 Кредит 71

– 5404 руб. (200 USD Ч 26,5214 руб./USD + 100 руб.) – отражены суточные по нормам, установленным приказом руководителя;

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 560 руб. (88 USD Ч 26,5214 руб./USD Ч 24%) – отражено постоянное налоговое обязательство со сверхнормативных суточных.

Ситуация: как при расчете налога на прибыль учесть суточные по загранкомандировкам, нормы для которых не установлены

Перечень стран, приведенный в приложении к Постановлению Правительства РФ от 8 февраля 2002 г. № 93, не полон. Существуют государства, для командировок в которые нормы отсутствуют. Официальную точку зрения по этой проблеме ни Минфин России, ни налоговая служба пока не высказали. Поэтому в расчет налога на прибыль включите всю сумму суточных, которые выплачены сотруднику по нормативам, разработанным фирмой. Такая позиция основана на положениях пункта 38 статьи 270 Налогового кодекса РФ. Они запрещают включать в расходы именно те суточные, которые выплачены сверх норм, установленных Правительством РФ. Но если таких норм нет, то любые экономически обоснованные и документально подтвержденные затраты сверхнормативными не признаются (п. 1 ст. 252 НК РФ).

При расчете НДФЛ и ЕСН размер суточных не нормируется (абз. 10 п. 3 ст. 217, абз. 10 подп. 2 п. 1 ст. 238 НК РФ).

В отношении загранкомандировок до 1 января 2006 г. применялись нормы, установленные приказом Минфина России от 2 августа 2004 г. № 64н. Однако с 1 января 2006 г. Постановление Правительства РФ от 1 декабря 1993 г. № 1261, на основании которого был выпущен этот приказ, утратило силу (п. 12 Постановления Правительства РФ от 26 декабря 2005 г. № 812). А с 6 августа 2006 г. приказом Минфина России от 12 июля 2006 г. № 92н и в сам приказ были внесены изменения. Нормативы, указанные в нем, продолжили действовать лишь в части расходов по найму жилья в загранкомандировке для фирм, финансируемых из бюджета.

Поэтому в настоящее время от НДФЛ и ЕСН освобождаются суточные, установленные локальными документами фирмы: коллективным или трудовыми договорами, приказами, Правилами трудового распорядка и т. п. (ст. 168 ТК РФ).

Налоговая база по ЕСН совпадает с расчетной базой по пенсионным взносам (п. 2 ст. 10 Закона от 15 декабря 2001 г. № 167‑ФЗ). Поэтому с суточных, которые выплачены в пределах норм, установленных внутренними документами фирмы, пенсионные взносы начислять не надо.