Содержание

- Штрафные санкции

- Резервы

- Нормируемые расходы

- Убытки, не признаваемые в налоговом учете

- Дооценка основных средств

- Комментарий к Статье 270 УК РФ

- Другой комментарий к Ст. 270 Уголовного кодекса Российской Федерации

- Рассмотрим, каким образом осуществляется настройка статей затрат в 1С

- Группировка затрат по экономическим элементам

- Группировка по калькуляционным статьям расходов

К таким расходам, в частности, относят:

- штрафные санкции по налогам и взносам в государственные внебюджетные фонды;

- отчисления в некоторые резервы;

- суммы НДС по сверхнормативным расходам (ст. 170 НК РФ);

- взносы в негосударственные пенсионные фонды (кроме перечисленных в ст. 255 НК РФ);

- взносы по некоторым видам добровольного страхования (кроме упомянутых в ст. 255, 263 и 291 НК РФ);

- стоимость безвозмездно переданного имущества (работ, услуг) и расходы, связанные с этой передачей;

- любые выплаты и вознаграждения в пользу работников, не предусмотренные трудовым или коллективным договорами, а также материальную помощь;

- отрицательные разницы от переоценки ценных бумаг по рыночной стоимости;

- часть расходов на подготовку кадров, например, оплату фирмой развлечения и отдыха учащихся сотрудников;

- амортизацию по основным средствам, которые не участвуют в производстве, приносящем доход.

Рассмотрим порядок учета постоянных положительных разниц в связи с отражением в бухучете отдельных видов расходов.

Штрафные санкции

За неуплату или опоздание в перечислении налогов и взносов в государственные внебюджетные фонды фирмы платят штрафы и пени. Они уменьшают бухгалтерскую прибыль, но не влияют на сумму налогооблагаемой прибыли.

ПРИМЕР

В январе отчетного года в бухгалтерском и налоговом учете ЗАО «Актив» не было различий до конца месяца. В обоих случаях доходы составили 800 000 руб., а расходы – 500 000 руб.

31 января «Актив» заплатил пени за просрочку уплаты налогов за прошлый год в сумме 850 руб. Кроме того, одному из работников начислена матпомощь в размере 10 000 руб.

В учете сделаны записи:

ДЕБЕТ 90-9 КРЕДИТ 99

– 300 000 руб. (800 000 руб. – 500 000 руб.) – отражена прибыль фирмы от основной деятельности;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по пеням»

– 850 руб. – начислены пени за просрочку налогов;

ДЕБЕТ 68 субсчет «Расчеты по пеням» КРЕДИТ 51

– 850 руб. – уплачены пени;

ДЕБЕТ 91-2 КРЕДИТ 70

– 10 000 руб. – начислена матпомощь работнику;

ДЕБЕТ 99 КРЕДИТ 91-9

– 10 000 руб. – отражен убыток.

Итоговая прибыль за январь составила:

- в бухучете – 289 150 руб. (800 000 руб. – 500 000 руб. – 850 руб. – 10 000 руб.);

- в налоговом учете – 300 000 руб. (800 000 руб. – 500 000 руб.).

Таким образом, постоянная разница по расходам равна 10 850 руб. (300 000 руб. – 289 150 руб. ).

С бухгалтерской прибыли начислен условный расход по налогу в сумме 57 830 руб. (289 150 руб. ×20%).

В учете сделана запись по доначислению налога на прибыль:

ДЕБЕТ 99 субсчет «Постоянное налоговое обязательство» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 2170 руб. (10 850 руб. ×20%) – отражено постоянное налоговое обязательство.

Таким образом, после корректировки по ПБУ 18/02 сальдо по счету 68 субсчет «Расчеты по налогу на прибыль» составило 60 000 руб. (57 830 руб. + + 2170 руб.) и сравнялось с суммой налога в декларации.

Резервы

В бухучете фирма может создавать следующие резервы:

- на снижение стоимости материальных ценностей (его учитывают на счете 14);

- на обесценение финансовых вложений (учет ведут на счете 59);

- на формирование оценочных обязательств, например, по судебным разбирательствам, резерв на оплату отпусков, а также на гарантийное обслуживание и гарантийный ремонт проданных товаров (учет ведут на счете 96);

- сомнительных долгов (его учитывают на счете 63).

Отчисления в эти резервы уменьшают бухгалтерскую прибыль.

В налоговом учете разрешено формировать такие резервы:

- на оплату отпусков и вознаграждений за выслугу лет (ст. 255 НК РФ);

- на длительный и дорогостоящий ремонт основных средств (п. 3 ст. 260 НК РФ);

- на гарантийный ремонт и гарантийное обслуживание (пп. 9 п. 1 ст. 264 НК РФ);

- сомнительных долгов (пп. 7 п. 1 ст. 265 НК РФ) (в бухучете создание такого резерва обязательно. Учет ведут на счете 63).

Из сопоставления этих перечней следует вывод, что постоянные положительные разницы появляются, если в бухгалтерском учете фирма создает резервы:

- под снижение стоимости материальных ценностей;

- под обесценение вложений в ценные бумаги;

- на формирование оценочных обязательств, за исключением гарантийного ремонта и гарантийного обслуживания проданных товаров;

- сомнительных долгов, если в налоговом учете его не формируют.

В этих случаях также надо доначислить налог на прибыль в сумме постоянного налогового обязательства.

ПРИМЕР

Согласно учетной политике торговая фирма ООО «Пассив» формирует резерв под снижение стоимости материальных ценностей. Сумма отчислений в него составляет 40 000 руб. Этот резерв не предусмотрен Налоговым кодексом. Поэтому в учете возникает постоянная положительная разница:

ДЕБЕТ 91-2 КРЕДИТ 14

– 40 000 руб.– начислен резерв под снижение стоимости товаров;

ДЕБЕТ 99 субсчет «Постоянные налоговые обязательства» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 8000 руб. (40 000 руб. × 20%) – начислено постоянное налоговое обязательство (доначислен налог на прибыль).

Нормируемые расходы

Нормируемые расходы в бухучете списывают полностью, а налоговую базу они уменьшают лишь в пределах норм. Наиболее распространенные из таких расходов приведены в Справочнике бухгалтера

Суммы превышения нормативов образуют постоянные положительные разницы. По ним надо начислить постоянные налоговые обязательства (ПНО). Тогда налог в бухучете возрастет до суммы, указанной в декларации.

Для удобства к счетам по учету затрат (20–26 или 44) можно открыть два субсчета: «Расходы в пределах норм» и «Сверхнормативные расходы».

ПРИМЕР

В I квартале отчетного года производственное предприятие ЗАО «Буревестник» провело массовую рекламную кампанию, в которой разыграло призы. На их покупку фирма истратила 82 600 руб. (в т. ч. НДС – 12 600 руб.).

В бухгалтерском учете стоимость призов списывают на расходы полностью, а в налоговом – в пределах 1% от выручки. За отчетный квартал выручка составила 3 500 000 руб., расходы (кроме нормируемых) – 3 000 000 руб. Следовательно, для расчета налога на прибыль расходы на покупку призов можно учесть в сумме 35 000 руб. (3 500 000 руб. ×1% / / 100%).

«Буревестник» работает по методу начисления в бухгалтерском и налоговом учете.

Для упрощения примера другие операции фирмы рассматривать не будем.

Нормируемые расходы бухгалтер отразил проводками:

ДЕБЕТ 26 субсчет «Рекламные расходы в пределах норм» КРЕДИТ 60

– 35 000 руб. – учтены рекламные расходы в пределах норм;

ДЕБЕТ 26 субсчет «Сверхнормативные расходы» КРЕДИТ 60

– 35 000 руб. (70 000 руб. – 35 000 руб.) – отражены рекламные расходы сверх норм;

ДЕБЕТ 19 КРЕДИТ 60

– 12 600 руб. – учтен НДС по рекламным расходам;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 12 600 руб. – принят к вычету НДС по рекламным расходам.

Таким образом, балансовая прибыль фирмы на конец I квартала равна:

3 500 000 руб. – 3 000 000 руб. – 70 000 руб. = 430 000 руб.

Налог с нее начислен проводкой:

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 86 000 руб. (430 000 руб. ×20%) – начислен условный расход по налогу на прибыль.

В налоговом учете прибыль составила:

3 500 000 руб. – 3 000 000 руб. – 35 000 руб. = 465 000 руб.

Сумма налога, которую надо заплатить в бюджет, равна 93 000 руб. (465 000 руб. ×20%).

Сверхнормативные расходы на рекламу в сумме 35 000 руб. (70 000 руб. – – 35 000 руб.) образуют постоянную разницу и постоянное налоговое обязательство, которое бухгалтер начислил проводкой:

ДЕБЕТ 99 субсчет «Постоянное налоговое обязательство» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 7000 руб. (35 000 руб. ×20%) – начислено постоянное налоговое обязательство.

Таким образом, налог на прибыль в бухучете составил 93 000 руб. (86 000 руб. + 7000 руб.), что соответствует данным налогового учета.

Следующий пример.

ПРИМЕР

В августе отчетного года для покупки станка ООО «Пассив» взяло у ЗАО «Актив» заем на 90 дней под 30% годовых. Станок стоит 236 000 руб. (в т. ч. НДС – 36 000 руб.). На доставку и монтаж станка «Пассив» израсходовал 28 600 руб. (включая НДС – 3600 руб.), в том числе:

- на доставку – 23 600 руб. (в т. ч. НДС – 3600 руб.);

- на монтаж станка собственными силами – 5000 руб.

«Пассив» рассчитался за заем до введения станка в эксплуатацию.

Фирма использует метод начисления в бухгалтерском и налоговом учете.

В учете бухгалтер сделал проводки:

ДЕБЕТ 51 КРЕДИТ 66

– 236 000 руб. – взят заем на покупку станка;

ДЕБЕТ 08-4 КРЕДИТ 60

– 200 000 руб. – куплен станок;

ДЕБЕТ 19 КРЕДИТ 60

– 36 000 руб. – учтен НДС по станку;

ДЕБЕТ 08-4 КРЕДИТ 60

– 20 000 руб. – учтены в стоимости станка расходы на доставку;

ДЕБЕТ 19 КРЕДИТ 60

– 3600 руб. – учтен НДС по доставке;

ДЕБЕТ 08-4 КРЕДИТ 70, 68, 69

– 5000 руб. – начислена зарплата со взносами в ПФР, ФСС, ФФОМС рабочим, монтировавшим станок;

ДЕБЕТ 91-2 КРЕДИТ 66

– 17 458 руб. (236 000 руб. ×30% : 365 дн. ×90 дн.) – списаны на прочие расходы проценты по займу;

ДЕБЕТ 91-2 КРЕДИТ 08-4

– 225 000 руб. (200 000 руб. +20 000 руб. + 5000 руб. ) – введен в эксплуатацию станок.

Именно с суммы 225 000 руб. в бухучете будет начисляться амортизация, которую списывают на расходы.

В налоговом учете все перечисленные затраты также формируют стоимость основного средства. Однако проценты по займу – лишь в пределах норм.

Предположим, что «Пассив» в соответствии с учетной политикой исчисля-ет предельную величину процентов, признаваемых расходом, исходя из ставки рефинансирования, увеличенной в 1,8 раза (по рублевым займам). Предельная сумма процентов для расчета налога на прибыль составит:

236 000 руб. ×12% ×1,8 : 365 дн. ×90 дн. = 12 569 руб.

«Пассив» уменьшит налогооблагаемую прибыль в момент начисле-ния процентов на 12 569 руб., а по мере начисления амортизации – на 225 000 руб. (200 000 руб. + 20 000 руб. + 5000 руб.).

Оставшиеся проценты в сумме 4889 руб. (17 458 руб. – 12 569 руб.) никогда не будут признаны в налоговом учете. Это постоянная положительная разница.

С нее бухгалтер «Пассива» начислил постоянное налоговое обязательство:

– 978 руб. (4889 руб. ×20%) – начислено постоянное налоговое обязательство.

Убытки, не признаваемые в налоговом учете

Бухгалтерскую прибыль уменьшают любые убытки, а налоговую – лишь некоторые из них. Так, налогооблагаемую прибыль нельзя уменьшить на убытки:

- от безвозмездной передачи имущества, работ, услуг и имущественных прав (п. 16 ст. 270 НК РФ);

- от передачи имуществав уставный капитал другой фирмы или простого товарищества (пп. 1 п. 1 ст. 277 и п. 4 ст. 278 НК РФ);

- от уступки права требования до наступления срока платежа по договору сверх суммы процентов, рассчитанных согласно статье 269 Налогового кодекса;

- от уступки права требования финансовым агентом.

ПРИМЕР

Компания подариласвоему сотруднику автомобиль. К моменту передачи остаточная стоимость автомобиля составила 25 000 руб. Стоимость подаренного автомобиля следует отразить в бухгалтерском учете в составе прочих расходов. В целях налогообложения прибыли стоимость безвозмездно переданного имущества не учитывается (п. 16 ст. 270 НК РФ).

Бухгалтер сделал проводки:

ДЕБЕТ 91 КРЕДИТ 01

– 25 000 руб. – списана остаточная стоимость автомобиля, подаренного сотруднику;

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 5000 руб. (25 000 руб. ×20%) – отражена сумма постоянного налогового обязательства.

Дооценка основных средств

Каждая фирма имеет право не чаще одного раза в год (на конец отчетного года) переоценивать свои основные средства. Индексы для этого она может разработать сама или воспользоваться коэффициентами Росстата. При этом переоценивают однородные группы основных средств. Например, если вам принадлежит несколько зданий, то нужно переоценить их все.

Если вы решили провести переоценку основных средств, то в последующем придется это делать каждый год.

В бухучете переоценку основных средств отражают следующим образом: дооценку – на счете 83 «Добавочный капитал», уценку – на счете 91 «Прочие доходы и расходы».

Для налогообложения прибыли результаты переоценки не учитывают. Об этом сказано в пункте 1 статьи 257 Налогового кодекса. Поэтому сумма дооценки основных средств – это и есть постоянная положительная разница. Она появляется в процессе начисления амортизации на основное средство. По дооцененному имуществу амортизация в бухучете всегда будет больше, нежели в учете налоговом. С разницы между суммами амортизации следует ежемесячно начислять постоянное налоговое обязательство в течение оставшегося срока использования основного средства или до очередной переоценки.

ПРИМЕР

ЗАО «Актив» имеет на балансе станок. Его первоначальная стоимость в бухгалтерском и налоговом учете – 100 000 руб. Срок полезного использования станка равен 40 месяцам. Амортизацию в обоих учетах «Актив» начисляет линейным способом. При этом учет ведет по методу начисления.

По состоянию на 31 декабря 2011 года станок переоценили. Его балансовая стоимость увеличилась до 120 000 руб. К моменту переоценки станок прослужил 20 месяцев. По нему была начислена амортизация в сумме 50 000 руб. После переоценки она возросла до 60 000 руб. (50 000 руб. ×1,2).

Бухгалтер сделал в учете проводки:

ДЕБЕТ 01 КРЕДИТ 83

– 20 000 руб. (120 000 руб. – 100 000 руб.) – увеличена стоимость станка после переоценки;

ДЕБЕТ 83 КРЕДИТ 02

– 10 000 руб. (60 000 руб. – 50 000 руб.) – увеличена сумма амортизации станка в результате переоценки.

Таким образом, в бухучете после переоценки амортизация ежемесячно будет начисляться в сумме 3000 руб. (120 000 руб. : 40 мес.), а в налоговом учете – 2500 руб. (100 000 руб. : 40 мес.). Поэтому каждый раз будет возникать постоянная положительная разница в размере 500 руб. (3000 руб. – 2500 руб.). С нее ежемесячно нужно начислять постоянное налоговое обязательство:

ДЕБЕТ 99 субсчет «Постоянное налоговое обязательство» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 100 руб. (500 руб. ×20%) – начислено постоянное налоговое обязательство.

Обратите внимание

Если в предшествующие годы вы уценили основное средство, то постоянная положительная разница после дооценки образуется в пределах предыдущей уценки.

Как учесть налог на прибыль и заполнить отчет о финансовых результатах

Данная статья составлена по материалам электронной книги «Как учесть налог на прибыль и заполнить отчет о финансовых результатах». Другие электронные книги — лучшие бухгалтерские издания, которые известны на рынке более 10 лет, на сайте buhgalteria.ru

Ознакомьтесь с каталогом >>

Действительно слово «учтены» нередко пишут двумя способами с частицей «не»: не учтены и неучтены. Поэтому стоит подробнее разобраться, как правильно следует писать слово (словосочетание) «(не) учтены»: слитно или раздельно.

Слово «учтены» – это краткая форма причастия (дополнительно читайте: На какие вопросы отвечают полные и краткие формы причастий), образующегося от глагола совершенного вида «учесть». Используется оно в значении — установить наличие кого-либо, чего-либо, принять что-либо во внимание и т.п.

По правилам русского языка краткие причастия правильно всегда писать с частицей «не» раздельно.

Правильный ответ: не учтены.

Полные правила правописания причастий (полных и кратких форм) с частицей «не» можно прочитать .

Примеры предложений:

Мои предложения в протоколе не учтены, поэтому прошу его дополнить.

Ваши пожелания в настоящее время не учтены, но мы попробуем это исправить.

Исправления, направленные утром, не учтены в данном отчете, необходимо об этом сообщить в отдел управленческой отчетности.

Новая редакция Ст. 270 УК РФ

Неоказание капитаном судна помощи людям, терпящим бедствие на море или на ином водном пути, если эта помощь могла быть оказана без серьезной опасности для своего судна, его экипажа и пассажиров, —

наказывается штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Комментарий к Статье 270 УК РФ

1. Основным объектом преступного посягательства является безопасность судоходства, факультативным — жизнь, здоровье людей.

2. Потерпевшими от преступления (людьми, терпящими бедствие на море или ином водном пути) являются не только находящиеся в воде, но и на тонущем судне, независимо от того, подают они сигналы о помощи или нет, при условии, если имеется угроза их гибели.

3. Объективная сторона состава преступления выражается в форме бездействия. В частности, неисполнение капитаном обязанности оказать помощь любому обнаруженному в море лицу, которому угрожает гибель, другому судну, его пассажирам и экипажу в случае столкновения судов характеризует объективную сторону коммент. состава преступления.

4. Состав преступления сконструирован как формальный. Преступление окончено (составом) с момента уклонения от оказания помощи.

5. Конструктивным признаком состава преступления является отсутствие при оказании помощи серьезной опасности для своего судна, его экипажа и пассажиров. Не является основанием для отказа в помощи возможность понести капитаном или владельцем судна материальные убытки (повреждение судна, уничтожение или порча груза и т.п.), если это не отразится на плавучести судна либо не создаст угрозы жизни или здоровью экипажа и пассажиров.

6. Субъект преступного посягательства специальный — капитан судна либо лицо, исполняющее его обязанности. Судовладелец не несет ответственности за неисполнение капитаном установленных для него обязанностей.

7. Субъективная сторона состава преступления характеризуется виной в форме прямого умысла.

8. Содеянное относится к категории преступлений небольшой тяжести.

Другой комментарий к Ст. 270 Уголовного кодекса Российской Федерации

1. Потерпевшим является хотя бы один человек, находящийся в условиях непосредственной опасности для его жизни.

2. С объективной стороны преступление характеризуется бездействием (неоказанием помощи), местом (любой водный путь) и обстановкой.

Бездействие может выражаться в: а) неоказании помощи людям с судна, столкнувшегося с судном под управлением виновного; б) неоказании помощи при визуальном обнаружении потерпевших; в) неприбытии на место бедствия по вызову.

3. Обстановка как признак неоказания помощи должна отвечать двум условиям: а) потерпевшие терпят бедствие (находятся на воде вне судна, судно повреждено и потеряло ход, тонет, горит и проч.); б) отсутствует серьезная (грозящая гибелью) опасность для своего судна, экипажа и пассажиров. Отсутствие такой опасности — вопрос факта, разрешаемый с учетом специфики аварии на чужом судне, перевозимого им груза, погодных условий и т.п.

4. Преступление имеет формальный состав и окончено в момент отдачи соответствующего приказа либо, напротив, когда требуемая команда не отдается.

5. Субъект специальный — капитан судна. Иные члены экипажа могут отвечать по ст. 125 УК РФ.

Любой бухгалтер знает, что для ведения учета в бухгалтерской программе 1С используется система справочников. В этой статье мы остановимся и подробнее рассмотрим один из них, так называемый справочник «Статьи затрат»*, а также счета затрат, их классификацию и настройку на примере работы с одним из самых популярных бухгалтерских решений – 1С:Бухгалтерия 8.3.

*Статьи затрат – это деление по видам затрат для анализа состава расходования средств.

Для отнесения расходов в бухгалтерском учете используются следующие бухгалтерские счета затрат: 20, 23, 25, 26, 29, 44, 91. Все они предназначены для обобщения информации.

Конкретизируем, какой именно:

20/Основное производство: данные о затратах основного производства. В дебет данного счета относятся прямые расходы, связанные с выпуском основной продукции, выполняемыми работами, оказываемыми услугами. Также сюда относятся косвенные расходы со счетов 25 и 26, и затраты завершенного вспомогательного производства со сч.23

23/Вспомогательные производства: сведения о затратах вспомогательных производств.

25/Общепроизводственные расходы: информация о расходах по обслуживанию основных и вспомогательных производств организации.

26/Общехозяйственные расходы: обобщенные управленческие расходы непосредственно не связанные с производственным процессом.

29/Обслуживающие производства и хозяйства: данные о затратах, понесенных обслуживающими производствами и хозяйствами.

44/Расходы на продажу: расходы, связанные с продажей продукции, товаров, работ и услуг.

91/Прочие доходы и расходы: соответственно.

При этом по данным счетам можно вести аналитический учет* в разрезе статей затрат.

*Аналитический учет – это учет, который ведется на счетах бухгалтерского учета и позволяет группировать детальную информацию о хозяйственных операциях. Ведется в стоимостных и натуральных показателях.

Для ведения аналитического учета на затратных счетах в программе используются различные справочники: статьи затрат, подразделения, номенклатурные группы, прочие доходы и расходы.

Субконто «статья затрат» к счетам в 1С необходимо для разделения по видам расходов. Используется в учете для анализа состава затрат, также используется и для целей налогового учета и классификации расходов по видам затрат НУ.

Для затратных счетов: 20, 23, 25, 26, 29, 44 в 1С используется единый справочник «Статьи затрат». Для аналитического учета прочих доходов и расходов используется справочник: «Прочие доходы и расходы».

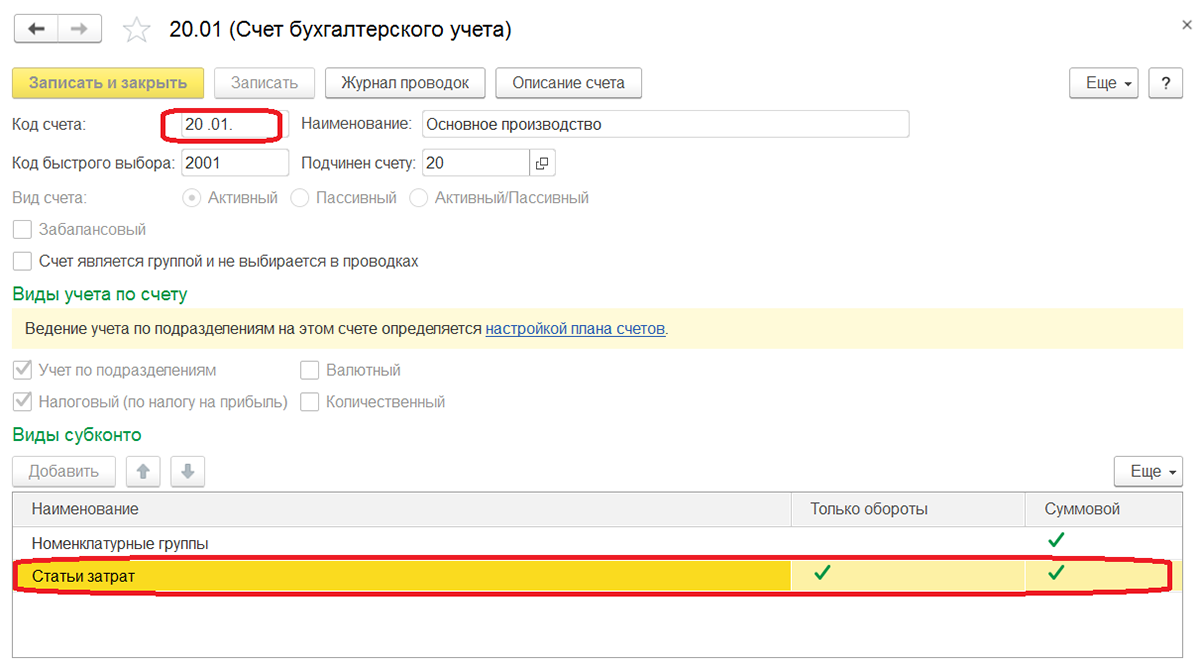

На счете 20 (а также 23 и 29) аналитический учет ведется по подразделениям (субконто «подразделения»), видам выпускаемой продукции (субконто «номенклатурные группы») и видам затрат (субконто «статьи затрат»).

На счетах: 25, 26, 44 аналитический учет ведется по подразделениям и видам затрат.

Если речь идет о 91 счете, то можно добавить, что на нем аналитический учет ведется по видам прочих доходов и расходов.

При этом каждое подразделение, каждый вид продукции и каждый вид затрат это элемент соответствующего справочника.

В 1С Бухгалтерия 8.3 аналитика к счету выглядит следующим образом (например, к счету 20.01):

Рассмотрим, каким образом осуществляется настройка статей затрат в 1С

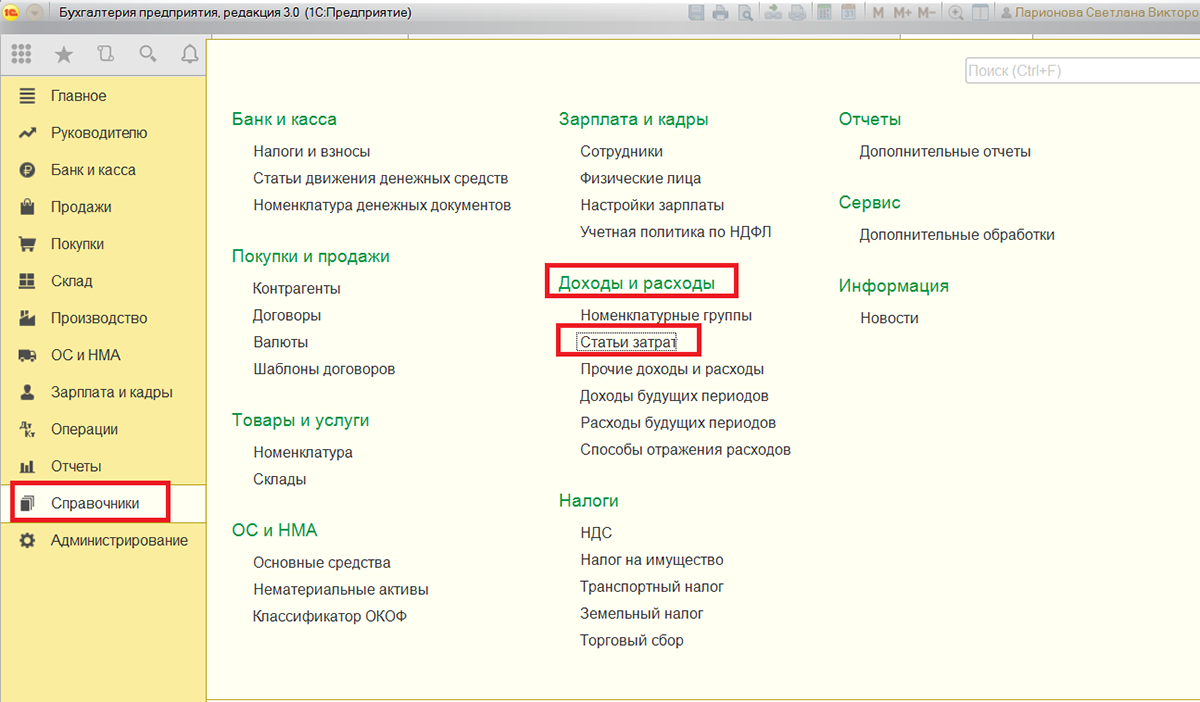

Для того чтобы открыть справочник, необходимо пройти в меню: Справочники – далее в раздел Доходы и расходы – далее выбрать ссылку статьи затрат. При этом откроется окно справочника. Если у вас возникли сложности при работе с программой или вам необходимо получить 1С консультацию в Москве, обращайтесь к нашим специалистам по телефону, а также оставляйте заявки на нашем сайте. Мы свяжемся с вами в кратчайшие сроки.

Справочник является иерархическим. Для удобства при большом количестве статей можно создавать группы, группировать статьи по различным признакам, по организациям (если в одной информационной базе ведется учет по нескольким организациям). Кроме того группы справочника могут включать в себя и другие группы, создавая тем самым многоуровневую иерархическую структуру.

Рис.2 Справочник «Доходы и расходы»

Рис.2 Справочник «Доходы и расходы» Рис.3 Группы справочника

Рис.3 Группы справочника

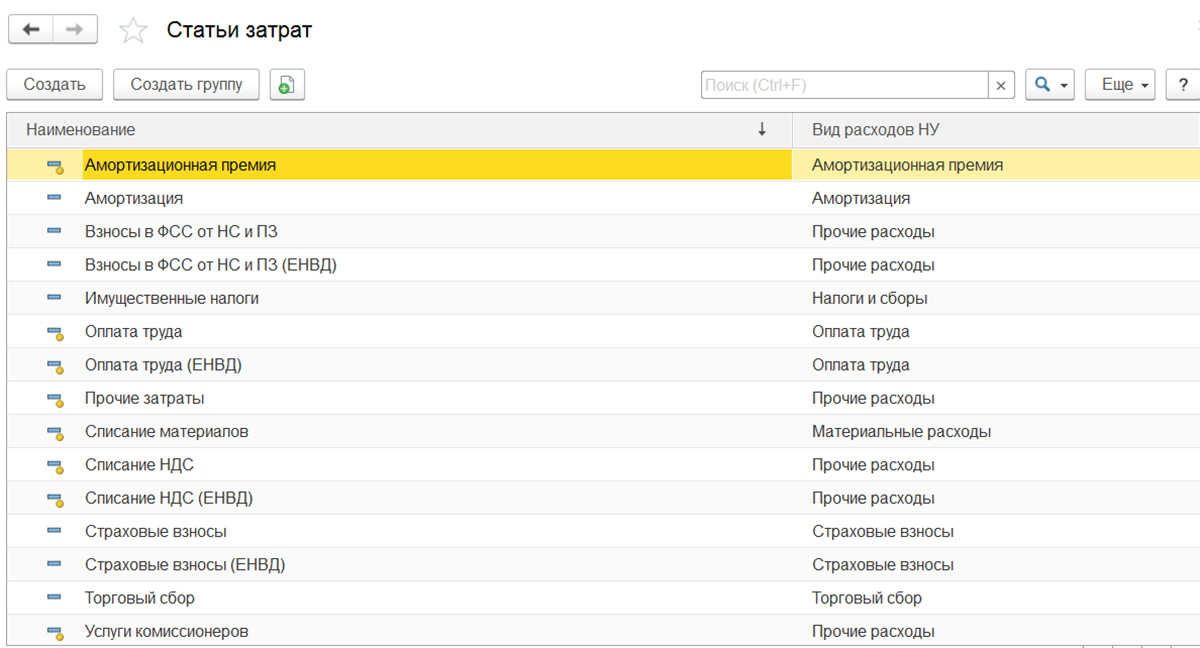

В новых информационных базах справочник заполнен значениями по умолчанию (предопределенными элементами) самыми распространенными видами затрат:

- Амортизационная премия

- Оплата труда

- Оплата труда (ЕНВД)

- Прочие затраты

- Списание материалов

- Списание НДС

- Списание НДС (ЕНВД)

- Услуги комиссионеров

От статей, введенных пользователем, их можно отличить по иконке . Корректировать или удалять их не рекомендуется.

В зависимости от потребностей и специфики предприятия пользователи могут самостоятельно добавить статьи затрат в справочник (создать статью затрат в 1С), а могут обратиться к профессионалам в рамках комплексного обслуживания 1С.

В случае самостоятельной работы, рекомендуем обратить внимание, что не нужно вводить схожие наименования, так как это может привести к некорректной аналитике в учете и «раздутию» справочника. Структуру затрат предприятия следует продумать заранее, по возможности объединив мелкие однотипные расходы в более крупные группы. Вводить их в справочник рекомендуется именно в той структуре, в которой они используются в отчетах для экономистов и управленцев. Затраты классифицируют исходя из целей, по которым производится расчет себестоимости.

Эти работы могут потребовать участия аналитика и специалиста по работе со справочниками. Прибегнув к услугам комплексного обслуживания 1С на этапе внедрения программы или позже – во время ее настройки, вы гарантированно получите полностью готовую к работе программу с настройками, полностью учитывающими специфику вашего предприятия.

Полезные курсы по 1С Стань профессионалом в программе 1С: Бухгалтерия

Обучим профессиональному владению программы 1С:Бухгалтерия на курсе — «1С:Бухгалтерия для начинающих и не только.»

Группировка затрат по экономическим элементам

Используется для анализа результатов предприятия в части финансов. Отличается от классификации по статьям тем, что все расходы распределяются по видам, характеризующим их экономическое содержание. В каждый экономический элемент входит обширный перечень статей однородных по их экономическому содержанию. Например, элемент материальные расходы. В него входят такие статьи, как сырье, топливо, инструмент и т.д.

Подобная классификация позволяет определить структуру себестоимости и удельный вес отдельного элемента во всей себестоимости. Группировка по экономическим элементам может выглядеть следующим образом:

- Материальны расходы

- Амортизация

- Расходы на оплату труда

- Амортизация

- Отчисления на соц. Нужды

- Прочие расходы

Так как в 1С:Бухгалтерия 8.3. справочник «Статьи затрат» является иерархическим, то можно создать группы по экономическим элементам.

Однако группировка по элементам затрат не позволяет определить себестоимость единицы продукции. Для этой цели служит группировка затрат по калькуляционным статьям.

Группировка по калькуляционным статьям расходов

Объединяет затраты по признаку места их возникновения и назначения. Ее применяют при составлении калькуляции себестоимости. Само подразделение на калькуляционные статьи может быть различным в зависимости от целей калькулирования. Классификация затрат по статьям калькуляции позволяет определить себестоимость единицы продукции. Группировка затрат по статьям калькуляции может иметь следующий вид:

- Сырье, основные материалы, полуфабрикаты, комплектующие

- Вспомогательные материалы

- Основная заработная плата

- Дополнительная заработная плата

- Отчисления на социальные нужды

- Топливо

- Энергия

Каждая калькуляционная статья вводится в справочник как отдельный элемент.

При создании нового элемента справочника в 1С необходимо заполнить следующие реквизиты:

Рис.4 Реквизиты нового элемента справочника

- Наименование

Присвоить название отображающее суть расхода.

- Группа статей

Заполнение данного реквизита не является обязательным. Указывается, если используется иерархия в справочнике. В таком случае, требуется указать, к какой группе относится статья.

- Вид расхода

Является обязательным для заполнения реквизитом. Информация, отраженная в данном реквизите, используется в налоговом учете. Важно корректно указать вид затрат, т.к. по нему будут отражаться расходы по налоговому учету для целей налога на прибыль. Выбирается из существующего списка, редактировать который нельзя. Акцентируем внимание на вид расхода «Не учитываемые в целях налогообложения». Он выбирается в том случае, если в бухгалтерском учете расходы понесены и отражаются на затратах, а в целях исчисления налога на прибыль к расходам, уменьшающим базу по налогу на прибыль, их отнести нельзя.

- Использовать по умолчанию

Реквизит не является обязательным для заполнения. Можно указать документ, в который данная статья будет подставляться по умолчанию. Также это поле можно не заполнять.

После ввода новой статьи она отобразится в списке справочника.

Рис.5 Новая статья в списке справочника

Уже введенные статьи затрат можно корректировать или помечать на удаление. Делать это следует крайне осторожно ввиду того, что данная статья уже могла использоваться в документах. Если обойтись без корректировки нельзя, то после изменения статьи следует заново провести документы.

Чтобы увидеть как сгруппировались затраты по статьям, следует сформировать отчет по статьям затрат в 1С 8.3. Для этого подойдет, например, оборотно-сальдовая ведомость по счету или Анализ субконто.

Рис.6 Формирование отчета по статьям затрат

В данной статье мы рассмотрели заполнение одного из основных и наиболее важных справочников 1С. Его корректное и безошибочное заполнение влияет на формирование достоверной отчетности предприятия.