Содержание

- Основное отличие налога от сбора

- Соотношение налога и сбора по условиям

- Налог, сбор, пошлина: сходства и различия

- Windows

- Linux

- Что выбрать

- Выбор из Linux-систем

- Системы налогообложения в РФ

- Почему предприниматели хотят совместить ОСНО и УСН

- Можно ли совмещать УСН и ОСНО в 2019 году

- Сочетание режимов налогообложения для юридических лиц в 2019 году

- Сочетание режимов налогообложения для ИП в 2019 году

- Сравнение налоговой нагрузки при разных налоговых режимах

- Выводы

Налоги и сборы — это обязательные платежи, поступающие в бюджеты разных уровней. Попробуем разобраться, чем они отличаются.

Согласно Налоговому кодексу, налог и сбор сходства и различия имеют, хотя и образуют единый предмет правоотношений. Оба понятия закреплены в статье 8 НК РФ. Попробуем разложить на составляющие определения обоих, чтобы лучше понять их сущность.

Таблица 1. Налоги и сборы: общие и отличительные черты.

|

Налог |

Сбор |

|

|

Субъект |

Физические и юридические лица |

Физические и юридические лица |

|

Природа возникновения обязательства |

Является индивидуально безвозмездным платежом |

Является условием совершения юридически значимых действий |

|

Обязанность по уплате |

Обязателен в силу закона |

Относительно доброволен |

|

Цель |

Обеспечение деятельности государства, региона или муниципального образования |

Обеспечение деятельности государства, региона или муниципального образования |

Из анализа определений мы видим, что есть у этих двух терминов как общие характеристики (плательщики и конечная цель), так и отличительные (причины взимания и степень добровольности). Но этим суть вопроса не ограничивается.

Основное отличие налога от сбора

Первый должны отчислять все, поскольку этого требует закон, и ничего не получают при этом взамен. Второй уплачивает тот, кто заинтересован в ведении определенной деятельности на территории страны (области, города).

ВАЖНО! Из этого вытекает еще одно важно положение. Разница между налогом и сбором заключается в ответственности за их неуплату.

В первом случае физическое или юридическое лицо понесет административное или уголовное наказание — в зависимости от масштаба правонарушения. Все виды их перечислены в главе 16 НК РФ.

Во втором случае неплательщик всего лишь не получит того, чего ожидал от государства (например, лицензию). Упрощенно можно сказать, что сделка между ними не состоялась. А значит, и обязательств нет.

Соотношение налога и сбора по условиям

Статья 17 НК РФ устанавливает общие условия для установления и тех и других. Для платежей налогового характера это:

- объект налогообложения;

- облагаемая база;

- период и порядок исчисления;

- ставка;

- порядок и сроки уплаты.

Также возможны разнообразные льготы (например, вычеты). Применяются они по основаниям, обоснованным законодательно. Для каждого конкретного типа платежа устанавливаются лишь плательщики и элементы обложения.

Таким образом, в отличие от сбора, налог является более регламентированным законодательно в вопросе его сущности.

Еще один важный момент — размер платежей. Существуют определенные налоговые ставки, закрепленные в процентах. Так, например, если у двух людей разные зарплаты, то и отчисления на НДФЛ в абсолютном выражении у них будут отличаться.

Взносы за юридически значимые действия, как правило, привязываются к МРОТ. Отличаться они могут лишь во времени — по мере пересмотра минимального размера оплаты труда. В один и тот же день все заявители по одинаковому основанию уплатят идентичные суммы.

Налог, сбор, пошлина: сходства и различия

Вопросам, связанным с государственной пошлиной, посвящена глава 25.3 НК РФ. Очевидно, что суть этого понятия значительно разнится с двумя рассмотренными выше.

Но все-таки пошлина ближе к сбору. Она является его разновидностью. Выделяется лишь основанием и перечнем лиц, которые ее уплачивают. Они закреплены в статье 333.17 НК РФ.

К нам в поддержку часто обращаются с вопросом «Какую операционную систему выбрать?» Это несложно, но решить за клиента, не глядя, мы не можем. Поэтому, если вы только начинаете знакомиться с особенностями хостинга и размещения веб-проектов — прочтите нашу статью с рекомендациями по выбору ОС.

Первое, с чем нужно определиться — выбрать Windows или Linux?

- Windows

- Linux

- Что выбрать?

- Выбор из Linux-систем

Windows

Графический интерфейс Windows Server такой же, как на десктопной версии, которая знакома каждому. Но это не значит, что администрировать сервер под управлением Windows будет так же просто. Одно дело сёрфить в браузере, запускать приложения и вести документацию, и совсем другое — работать с веб-сервером и его конфигурационными файлами под Windows.

На сегодняшний день Windows Server — достаточно сложная операционная система, которая поддерживает широкий набор функций. Вариативность размещения даже простого сайта довольно высока. Грубо говоря, на Windows можно и «косынку” разложить, и развернуть в один клик сложный веб-проект. Проблема только в том, что готовые решения для Windows Server не лежат на поверхности, их необходимо искать самостоятельно. Есть неэффективные, есть упрощённые, есть очень сложные и платные решения. Информацию о них можно найти на тематических ресурсах, но по сравнению с документацией по Linux, её относительно мало.

К тому же на данный момент Windows Server — самая ресурсоёмкая система сама по себе. Это значит, что часть ресурсов будущего VDS необходимо закладывать под нужды системы, это скажется на итоговой стоимости. Также не стоит забывать, что Windows Server требует наличия платной лицензии.

Linux

Считается, что Linux выбирают только опытные системные администраторы и веб-разработчики — с навыками ручной настройки сервера в консоли, без графического интерфейса. Это приписывают к главным минусам ОС.

На самом деле этот минус легко нивелируется установкой панели управления. Упрощённо говоря, это веб-оболочка настроек сервера с удобным интерфейсом, позволяет размещать сайты, управлять ими — и всё это через браузер. Cуществует множество панелей управления сервером, мы предоставляем лицензии на одну из них — ISPmanager Lite. Подробнее об управлении сервером из панели ISPmanager.

Что выбрать

Рекомендуем выбирать по простому принципу — берите Windows, только если у вас стоит задача реализации проекта на Windows.

Если не требуются конкретные Windows-приложения, такие как ASP, ASP.NET, Microsoft SQL Server, Microsoft Access, Microsoft Exchange, Microsoft SharePoint, Visual Basic, C#, Remote Desktop и т.д.— лучше выбрать Linux.

Перенос проекта между Linux и Windows

Стандартные веб-проекты на PHP (например, с использованием Apache и Nginx), которые развёрнуты на Linux, можно успешно перенести на Windows. Однако, если неправильно настроить веб-сервер после переноса, могут существенно снизиться показатели производительности. Даже если вы учтёте, что Windows съедает часть производительности и заложите под это ресурсы.

Перенос проекта с Windows Server на Linux может вызвать затруднения. Файлы сайтов и базы данных должны быть в форматах, совместимых с Linux. В ином случае перенос невозможен, особенно при использовании ПО, доступного только на Windows.

Выбор из Linux-систем

Если вы выбрали Linux, то это ещё не всё. Linux — это общее название семейства Unix-подобных операционных систем, которые имеют свои особенности и отличия. Поэтому среди них тоже нужно выбрать, и здесь чёткость выбора размывается. Чаще всего выбирают, исходя из требований CMS (системы управления содержимым) или опираясь на технические требования сайта к ПО и их нативным версиям.

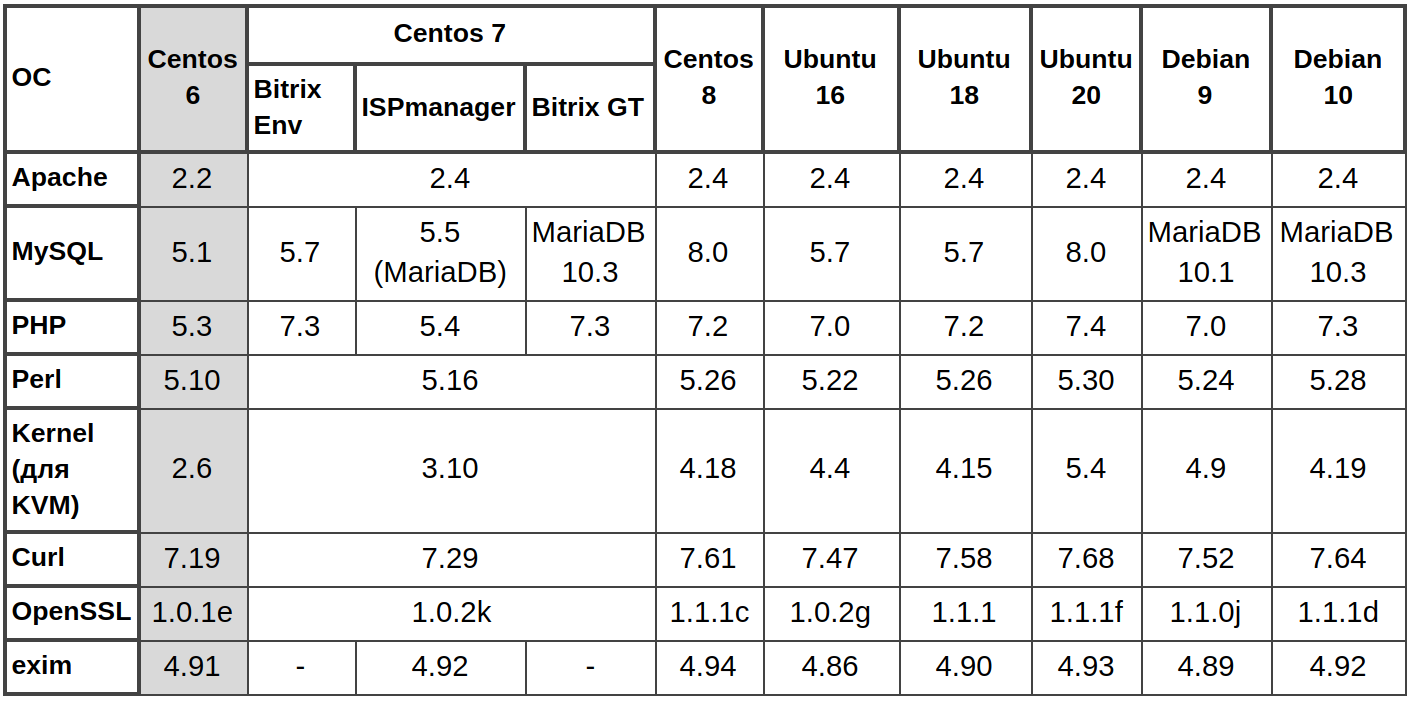

Изучите требования вашего веб-проекта или уточните их у вашего веб-разработчика. Затем сверьтесь с версиями ядра и ПО системы, которые устанавливаются из стандартных репозиториев вместе с панелью ISPmanager. Нас чаще всего спрашивают об этих версиях:

- Если не увидели нужных версий — не беда. Linux-системы очень гибкие в настройке, и скорее всего, можно найти выход — обратитесь в поддержку, попробуем помочь. Также в панели ISPmanager, например, на любой версии ОС можно устанавливать дополнительные версии PHP. А на виртуализации KVM (кроме Centos 6) можно добавить и дополнительные версии MySQL.

- Если у вас нет информации о требованиях к версиям ядра, ПО и вы не знаете либо вам не важно, какую ОС Linux использовать — просто не меняйте ОС при заказе VDS. Мы сделали так, чтобы по умолчанию выбиралась актуальная операционная система, которая не должна вызвать проблем при реализации большинства задач.

- Панели управления, в частности ISPmanager Lite, позволяют безболезненно и незаметно переносить проекты между разными ОС Linux благодаря инструментам импорта данных. При условии, конечно, что и на той и другой ОС будет стоять панель управления.

Системы налогообложения в РФ

Общую систему налогообложения используют все вновь созданные организации, которые только начинают свою деятельность. Но только в случае, если при регистрации предприятия они не выбрали иной налоговый режим.

Бухгалтерское обслуживание от 1 667 руб./мес

На общей системе платят все основные действующие на территории Российской Федерации налоги. В частности, налог на прибыль (НДФЛ для ИП), НДС, налог на имущество.

Общую систему налогообложения также применяют те организации, которые не имеют права использовать специальные режимы налогообложения:

- УСН (налогообложение — упрощенное) — спецрежим, который также является базовой системой налогообложения. Его могут применять организации и индивидуальные предприниматели по разным видам деятельности (практически по всем, за небольшими исключениями). Но для применения режима нужно соблюдать лимиты по доходам, количеству сотрудников в компании и прочие.

- ЕНВД (единый налог на вмененный доход или «вмененка») — спецрежим, который могут использовать компании или ИП только для ограниченного списка видов деятельности и только в тех регионах России, где вмененка введена местными властями. Действует только до 2021 года.

- СРП (соглашение о разделе продукции) — может быть использована в отношении всей деятельности организации одним или несколькими юридическими лицами при осуществления в рамках соглашения поиска и добычи минерального сырья на участках, которые принадлежат государству.

- ПСН (патентная система налогообложения) — спецрежим могут применять только индивидуальные предприниматели и строго в отношении определенных видов деятельности.

- ЕСХН (единый сельскохозяйственный налог) — специальный режим налогообложения для сельскохозяйственных производителей. Данная система является базовой, то есть на нее переходит вся организация полностью, а не переводят какой-то отдельный вид деятельности. Этот спецрежим был разработан и введен специально для производителей сельскохозяйственной продукции.

Почему предприниматели хотят совместить ОСНО и УСН

В случае, если бы законодательство позволяло использование этих двух режимов одновременно, компании смогли бы подстраиваться под контрагентов в плане уплаты НДС, а не выбирать их в зависимости от применяемой ими системы налогообложения. Так, если организация находится на общей системе налогообложения, а контрагент на упрощенной, организация на общей системе налогообложения не сможет принять к вычету НДС, так как на упрощенке не выставляют счета-фактуры и не платят НДС в бюджет. Поэтому компании на ОСНО охотнее сотрудничают с себе подобными, а покупать товары и услуги у «упрощенцев» им невыгодно.

Было бы удобно одни сделки проводить по ОСНО, а другие по УСН и платить при этом меньше налогов.

В связи с этим, упрощенка и общая система налогообложения в случае совмещения могла бы быть очень выгодной для бизнеса.

Проверим совместимость этих двух режимов.

Можно ли совмещать УСН и ОСНО в 2019 году

ОСНО может использовать любой вид бизнеса, УСН же может применять только компания или ИП, соответствующая определенным требованиям. В этом особенность упрощенки. При этом и ОСНО и УСН – основные системы налогообложения, которые применяются ко всей деятельности налогоплательщика, а не к отдельным видам. То есть одновременно применять общую и упрощенную системы налогообложения невозможно. Такого мнения придерживается Министерство Финансов в своих публикациях от 08.09.2015 № 03-11-06/2/51596, от 21.04.2011 № 03-11-06/2/63.

Исключение из правил, которого уже нет

До сих пор некоторые предприниматели считают, что совмещение ОСНО и УСН – это возможно, и вот почему.

Все дело в нестыковке в законодательстве, которая имела место до 2016 года.

Любой индивидуальный предприниматель (но не юридическое лицо), который использует патентную систему налогообложения, имеет право перейти на упрощенку по тем видам деятельности, на которые не распространяется патент. Ситуация вполне обычная, она предусмотрена гл. 26.2 и 26.5 НК РФ.

Но в течение налогового периода бизнесмен может потерять право на патент, например, если превысил допустимые лимиты по доходу и количеству сотрудников. Если такое произойдет, индивидуальный предприниматель должен за весь период с начала действия патента уплатить налоги по этому виду деятельности в соответствии с ОСНО, даже если его основная система налогообложения – упрощенная.

Получается, что если ИП совмещает упрощенку и патент, а потом «слетел» с патента, на какое-то время возникает совмещение режимов УСН и ОСНО, потому что по бывшей патентной деятельности ИП платит налоги как на ОСНО, а по остальной – на УСН.

Рассчитать налоги и сдать отчетность УСН онлайн

Налоговики в своих публикациях придерживались такой зрения (письмо Минфина РФ от 26.11.2015 № 03-11-12/68872).

Но в 2016 году эту нестыковку устранили. Закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ конкретизировал формулировку п. 6 ст. 346.45 НК РФ. Отныне бизнесмен при потере права использовать патент должен платить налоги, основываясь на том режиме, который он совмещал вместе с патентом. Это может быть и ОСНО, и УСН, и ЕСХН.

Сочетание режимов налогообложения для юридических лиц в 2019 году

В ст. 346.11 НК РФ сказано, что упрощенная система налогообложения может использоваться и вместе с другими налоговыми системами, которые предусмотрены законом.

В статье 346.12 НК РФ только содержится запрет на использование упрощенного спецрежима одновременно с ЕСХН и СРП.

Можно подумать, что если запрет существует только на одновременное использование данных систем налогообложения, то другие можно совмещать, в том числе ОСНО и УСН.

На самом деле режимы ЕНВД, СРП и ПСН можно применять только в отношении определенных видов бизнеса, а общая система налогообложения охватывает бизнес налогоплательщика полностью, как и упрощенная.

Невозможно одну часть бизнеса вести на общей системе налогообложения, а другую на упрощенной. Налоговый кодекс не содержит подобной возможности. Такую позицию занимают и Конституционный суд РФ, и контролирующие органы (определение от 16.10.2007 № 667-О-О).

Совмещать ОСНО и УСН можно внутри группы компаний. Например, владелец ООО на ОСНО регистрирует еще одну фирму для другого вида деятельности и переводит ее на упрощенку. Но такое разделение должно иметь четкую деловую цель, иначе при проверке это сочтут схемой ухода от налогов.

Если ОСНО и упрощенка вместе совмещены быть не могут, то другие режимы – могут.

В таблице приведены возможные варианты совмещения:

| Налоговый режим |

ОСНО | ЕСХН | УСН | ЕНВД | СРП |

|---|---|---|---|---|---|

| ОСНО | 0 | — | — | + | — |

| ЕСХН | — | 0 | — | + | — |

| УСН | — | — | 0 | + | — |

| ЕНВД | + | + | + | 0 | — |

| СРП | — | — | — | — | 0 |

Совмещение режимов налогообложения для ООО

«+» – совмещение систем налогообложения разрешено

«-» – совмещение запрещено

Сочетание режимов налогообложения для ИП в 2019 году

Может ли ИП совмещать УСН и ОСНО?

Послаблений в части совмещения общей системы налогообложения и упрощенной у ИП также нет. Нормы Налогового кодекса не предусматривают для индивидуальных предпринимателей никаких исключений.

Ниже приведена таблица с возможными вариантами сочетания режимов налогообложения для ИП:

| Налоговый режим |

ОСНО | ЕСХН | УСН | ЕНВД | ПСН |

|---|---|---|---|---|---|

| ОСНО | 0 | — | — | + | + |

| ЕСХН | — | 0 | — | + | + |

| УСН | — | — | 0 | + | + |

| ЕНВД | + | + | + | 0 | + |

| ПСН | + | + | + | + | 0 |

Совмещение режимов налогообложения для ИП

«+» – совмещение систем налогообложения разрешено

«-» – совмещение запрещено

Для индивидуальных предпринимателей действует еще один режим – налог на профессиональный доход (НПД), или так называемый режим «самозанятости» для тех, кто ведет деятельность в одном из тестовых регионов: Москва и Московская область, Калужская область, Республика Татарстан. Но если ИП переходит на НПД, он не имеет права совмещать этот режим ни с одним из других, работать можно только на НПД.

Сравнение налоговой нагрузки при разных налоговых режимах

Чтобы предприниматель мог понимать, можно ли применять выбранный налоговый режим, он должен изучить условия его применения, а чтобы понять будет ли он выгоден – произвести расчеты по каждому режиму.

Представим, что ООО открывает торговую точку, чтобы заниматься продажей бытовых принадлежностей.

Исходные данные:

- помещение для продажи товаров – 100 квадратных метров;

- сотрудники – 10 человек;

- доход предприятия в месяц (без учета НДС) – 2 миллиона рублей;

- расходы (зарплата работникам, страховые взносы, закупка товара) – 1,5 миллиона рублей , в т.ч. 200 тысяч НДС;

- страховые взносы за сотрудников в месяц – 20 тысяч рублей;

- ставка налога на прибыль – 20%;

- ставка НДС – 20%;

- ставка налога УСН «доходы» – 6%;

- ставка налога УСН «доходы минус расходы» – 15%.

Расчет налоговой нагрузки на ОСНО

Доходы за год:

2 х 12 = 24 миллиона рублей.

Расходы за год без НДС:

(1,5 — 0,2) х 12 = 15,6 миллионов рублей.

База для налога на прибыль:

24 — 15,6 = 8,4 миллионов рублей.

Годовой налог на прибыль:

8,4 х 20% = 1,68 миллиона рублей.

НДС с суммы проданных товаров за год:

24 х 20% = 4,8 миллиона рублей.

НДС к вычету с купленных товаров:

0,2 х 12 = 2,4 миллионов рублей.

НДС к уплате в бюджет:

4,8 — 2,4 = 2,4 миллионов рублей.

Итого налоговая нагрузка:

1,68 + 2,4 = 4,08 миллионов рублей.

Расчет налоговой нагрузки на УСН «Доходы»

Годовой доход на организацию:

2 х 12 = 24 миллиона рублей.

Налог за календарный год:

24 х 6% = 1,44 миллиона рублей.

Страховые взносы за работников компании за год:

0,02 х 12 = 0,24 миллионов рублей.

Сумма налога за вычетом страховых взносов:

1,44 – 0,24 = 1,2 миллиона рублей.

Расчет налоговой нагрузки на УСН «Доходы минус расходы»

Расчет годового дохода на организацию:

2 х 12 = 24 миллиона рублей.

База для налога:

24 — 18 = 6 миллионов рублей.

Налог за год:

6 х 15% = 0,9 миллионов рублей.

Сделав расчеты можно прийти к выводу, что юридическое лицо заплатит меньше налогов на упрощенной системе налогообложения с объектом налогообложения «Доходы минус расходы».

Выводы

Применение УСН и ОСНО одновременно невозможно, так как обе эти системы налогообложения базовые и распространяются на всю деятельность ООО или ИП. Другие режимы совмещать между собой можно.

Бухгалтерское обслуживание ИП или ООО от 1 667 руб./мес

В сервисе «Мое дело» легко вести раздельный учет при совмещении режимов. Вы просто ставите галочки, к какой системе относится та или иная операция, а сервис сам учтет суммы в расчете соответствующего налога и отразит в отчетности. В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 4 нравится Поделиться:

Налог – это обязательный, индивидуально безвозмездный платеж, который взимается с организаций и физических лиц в виде части принадлежащих им денежных средств. Налоги служат основным источником доходов государства.

Помимо налогов, государственный бюджет имеет неналоговые доходы:

- доходы от использования государственной или муниципальной собственности;

- доходы от продажи государственной или муниципальной собственности;

- доходы от платных услуг, оказываемых органами государственной власти и местного самоуправления;

- штрафы, компенсации.

Налог характеризуется следующими признаками:

- обязательностью платежей;

- индивидуальной безвозмездностью платежа;

- денежной формой;

- целью взимания налогов является финансовое обеспечение деятельности государства и муниципальных образований.

Налоги взимаются с граждан и организаций.

Сбор – это обязательный платеж, взимаемый с граждан и организаций за конкретные действия государственных структур.

Сбор схож с налогом следующими признаками: обязательность уплаты и денежная форма. Но, в отличие от налога, сбор является возмездным платежом. Сборы взимаются за оказание государством конкретных услуг гражданам и организациям. Соответственно, сбор имеет иную цель, чем налог. Цель сбора – компенсировать затраты государства на содержание государственных органов и государственных служащих, занятых оказанием услуг гражданам и организациям.

Обязательный страховой взнос – это обязательный платеж, взимаемый в целях финансового обеспечения деятельности государственных внебюджетных фондов, которые отвечают за социальную поддержку граждан.

Обязательный страховой взнос (как и сбор) схож с налогом такими признаками, как обязательность уплаты и денежная форма. В то же время такой признак налога, как индивидуальная безвозмездность платежа, относится к обязательному страховому взносу лишь частично. Страховые взносы можно отчасти считать возмездными платежами.

Общее и различия между налогами, сборами и взносами

Налоги, сборы и обязательные страховые взносы являются обязательными денежными платежами государству со стороны граждан и организаций.

Взаимоотношения, возникающие по поводу взимания налогов, сборов и обязательных страховых взносов между плательщиками и государственными структурами, регулируются разными законодательными актами. Для налогов и сборов главным законодательным актом является Налоговый кодекс. Для обязательных страховых взносов – Федеральный закон «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».