Содержание

- Как вернуть переплату по налогам физических лиц

- В счет каких платежей можно зачесть излишне уплаченный налог

- Как подать заявление на зачет переплаты по налогам

- Способы подачи заявления

- Заявление на зачет излишне уплаченного налога: образец

- Хотите вернуть деньгами

- Что писать в заявлении

- Как подать заявление

- Что с ЕСВ

- Есть задолженность

- Переплаты в счёт авансовых платежей

- Есть исключение по НДФЛ

- Что такое КБК

- Чем грозят ошибки в КБК

- Что сделать для исправления КБК

- Особенности документа и общие моменты

- Образец заявления о зачете налога с одного КБК на другой

- Как переслать заявление в налоговую

Добавить в «Нужное»

Актуально на: 13 мая 2019 г.

Физические лица, имеющие переплату по налогам, могут ее вернуть, обратившись в налоговую инспекцию по месту своего жительства с письменным заявлением об этом, в течение 3-х лет со дня излишней уплаты налога (п. 2, п. 6, п. 7 ст. 78 НК РФ).

Подать заявление граждане также могут электронно через личный кабинет физического лица на сайте Федеральной налоговой службы (п. 6 ст. 78 НК РФ). Чтобы воспользоваться данным сервисом необходимо будет зарегистрироваться на сайте. Подробная информация о том, как войти в личный кабинет физического лица есть на сайте в разделе «Вход в личный кабинет» в подразделе «Как получить доступ к сервису».

Налоговая инспекция принимает решение о возврате излишне уплаченного налога в течение 10-ти рабочих дней со дня получения от физического лица заявления на возврат переплаты по налогу (п. 8 ст. 78 НК РФ).

Далее в течение 5 рабочих дней со дня принятия решения инспекция обязана сообщить физическому лицу о принятом решении о возврате переплаты по налогу либо об отказе в возврате переплаты (п. 9 ст. 78 НК РФ).

Переплата по налогу должна быть возвращена в течение 1-го месяца со дня получения заявления от физического лица (п. 6 ст. 78 НК РФ).

Если у физического лица есть задолженность по другим налогам (пеням, штрафам) того же вида, то налоговая переплата будет возвращена только после зачета переплаты в счет погашения такого долга (п. 6 ст. 78 НК РФ).

Как вернуть переплату по налогам физических лиц

Как мы уже сказали, чтобы вернуть налоговую переплату, физическому лицу необходимо обратиться в свою налоговую инспекцию с заявлением (п. 2, п. 6 ст. 78 НК РФ). Если подать заявление удобно на бумаге, то, начиная с 9 января 2019 года, сделать это нужно по новой утвержденной форме (приложение № 1 к приказу ФНС России от 30.11.2018 N ММВ-7-8/670@).

Заявление состоит из трех листов. О том, как заполнить отдельные строки заявления, указано на его последнем листе.

На первом листе граждане указывают свою фамилию, имя, отчество, ИНН (при наличии), КБК налога (переплату по которому нужно вернуть), сумму налоговой переплаты и за какой период она появилась.

На втором листе указываются банковские реквизиты физического лица, на которые нужно будет произвести возврат переплаты по налогу и ФИО получателя платежа.

Третий лист заполняют только граждане, не занимающиеся предпринимательской деятельностью. На этом листе указываются данные документа, удостоверяющего личность физического лица. Если в заявлении указан ИНН физического лица, то заполнять третий лист не нужно.

К заявлению на возврат переплаты желательно приложить документы, подтверждающие ее образование (например, уведомление на уплату налога), и указать их количество на первом листе.

Образец заявления на возврат переплаты по налогам физических лиц можно скачать по ссылке.

Если вы переплатили какой-либо налог в бюджет, то сумму переплаты вы можете вернуть или зачесть в счет будущих платежей (пп. 5 п. 1 ст. 21 НК РФ). Во втором случае нужно подать в свою ИФНС заявление о зачете суммы излишне уплаченного налога. Его можно представить в налоговую в течение 3 лет со дня, когда была совершена переплата (п.2, 7 ст. 78 НК РФ).

В счет каких платежей можно зачесть излишне уплаченный налог

Переплату по налогу можно зачесть в счет уплаты будущих платежей по налогам, а также в счет погашения недоимки, уплаты пени или штрафа. Но при соблюдении правил зачета налогов (п. 1 ст. 78 НК РФ).

| «Вид» переплаты | В счет каких платежей может быть зачтена |

| переплата по федеральному налогу (НДС, налогу на прибыль, ЕНВД и т.д.) | любого федерального налога или пени по нему |

| переплата по региональному налогу (налогу на имущество организаций, транспортному налогу) | этого же или другого регионального налога или пени по ним |

| переплата по местному налогу (земельному налогу) | этого местного налога или пени по нему |

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому налогу (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

Как подать заявление на зачет переплаты по налогам

Заявление на зачет налога (КНД 1150057) подается по утвержденной ФНС форме (Приложение N 9 к Приказу ФНС России от 14.02.2017 N ММВ-7-8/182@).

В форме организации и ИП заполняют только страницу 1 и 2. Вторая предназначена для физических лиц, не являющихся предпринимателями. Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны. К тому же в конце формы есть некоторые пояснения.

Способы подачи заявления

Подать заявление на зачет переплаты в налоговую можно одним из 3-х способов:

- руководитель организации (ИП) может представить его налоговикам лично, либо это может сделать представитель на основании доверенности;

- переслать по почте ценным письмом с описью вложения;

- направить в электронном виде при условии, что заявление подписано усиленной квалифицированной электронной подписью.

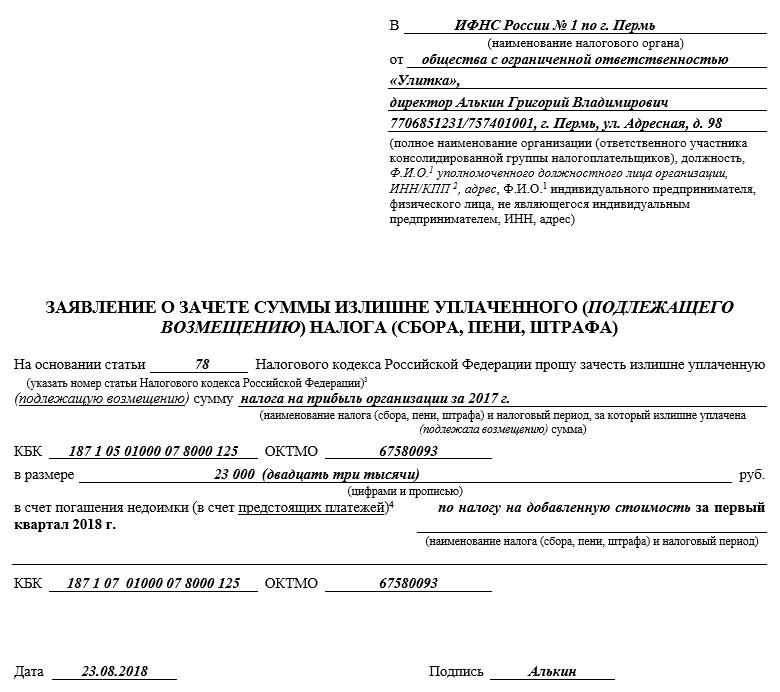

Заявление на зачет излишне уплаченного налога: образец

Пред. / След. Скачать бланк заявления на зачет излишне уплаченного налога Скачивать формы документов могут только подписчики журнала «Главная книга».

- Я подписчик: электронного журнала печатного журнала

- Я не подписчик, но хочу им стать

- Хочу скачивать формы документов бесплатно и попробовать все возможности подписчика

Приведенный нами образец актуален и в 2020 году.

18 июня 2019 Пригодится для: Предприниматели

Переплату по налогам можно зачесть в счёт будущих платежей или вернуть деньгами.

Узнать, есть ли переплата, можно во время сверки с налоговой или в кабинете плательщика в разделе «Стан розрахунків з бюджетом».

Как подтвердить, что сдавал отчётность и платил налоги

Как подтвердить, что сдавал отчётность и платил налоги

Хотите вернуть деньгами

Для возврата переплаты и уплаченных по ошибке налогов у вас есть 3 года со дня возникновения (ст. 43 НКУ).

Процедура от подачи заявления до возврата выглядит так:

- Подаёте заявление о возврате денег в налоговую, где состоите на учёте.

- ГФСГосударственная фискальная служба за 5 дней рассмотрит его, подготовит заключение о возврате денег и подаст его в Казначейство.

- На основании заключения Казначейство вернёт ФЛПФизическое лицо — предприниматель переплату в течение 5 рабочих дней.

Что писать в заявлении

Установленной формы заявления на возврат нет, пишите в произвольной форме, что хотите вернуть деньги и куда их надо перечислить.

Что обязательно писать в заявлении:

- ФИО предпринимателя и РНУКПНРегистрационный номер учётной карточки плательщика налогов (ранее ИНН) (те, у кого нет налогового номера, пишут серию и номер паспорта), местожительство, указанное в паспорте. Номер телефона для связи с вами.

- Причина, почему возвращаете деньги: переплата, уплатили налог не на тот счёт.

- Сумма возврата.

- Куда хотите получить деньги. Есть варианты: на счёт ФЛП или наличными по чеку в банке. В заявлении можно указать, чтобы переплату зачислили в погашение обязательства в качестве аванса или долга по другому налогу.

С заявлением подайте оригинал/копию расчётного документа из банка или интернет-банка, чтобы подтвердить, что действительно перечислили деньги в бюджет.

Если деньги за вас получит представитель, напишите об этом в заявлении и обязательно приложите заверенную у нотариуса доверенность и копию паспорта представителя.

Вот образец заявления на возврат переплаты по налогам:

Как подать заявление

Отнести лично в налоговую или отправить заказным письмом.

Онлайн можно отправить через кабинет плательщика, в разделе «Листування з ДФС», если есть ключ ЭЦПЭлектронная цифровая подпись.

Что с ЕСВ

Если есть задолженность по ЕСВЕдиный социальный взнос и переплата по другим налогам, вы хотите переплату направить в счёт погашения долга по взносу — так нельзя.

Налоговики обосновывают это тем, что ЕСВ не источник наполнения местных и госбюджета, в законодательстве не прописано, что переплаты по другим налогам можно использовать для погашения долга по ЕСВ (консультация в ЗІРЗагальнодоступний інформаційно-довідковий ресурс податкової, подкатегория 135.04).

Есть задолженность

Если есть задолженность по налогу и по этому же налогу есть переплата, сумма переплаты или ошибочно перечисленные деньги автоматически зачислятся в счёт погашения долга. Писать заявление для этого не нужно.

Когда погасите долг, а переплата останется, можно вернуть её по схеме, описанной выше.

Переплаты в счёт авансовых платежей

Например, ФЛП 1–2-й групп платят ЕНЕдиный налог ежемесячно, так вот если у них есть переплата или по ошибке перечислили сумму на счёт по уплате ЕН, её могут зачесть в счёт будущих авансовых платежей по налогу до конца календарного года, но не более (п. 295.6 НКУ).

Переплата по ЕН на 3-й группе. Сумма может быть зачислена как оплата за следующий квартал, в зависимости от суммы переплаты она частично или полностью покроет квартальный платёж по налогу (п. «а» абз. 2 п. 87.1 НКУ). По такой же схеме общесистемщики могут поступить с авансовыми платежами по НДФЛНалог на доходы физических лиц .

Есть исключение по НДФЛ

Процедура возврата переплат по налогам не касается возврата излишне удержанных (уплаченных) платежей по НДФЛНалог на доходы физических лиц , которые рассчитывает сама налоговая на основании декларации за отчётный год путём перерасчёта по общему годовому налогооблагаемому доходу плательщика (консультация в ЗІР, подкатегория 135.04).

Составление заявления о зачете налога с одного КБК на другой – неизбежная часть процедуры по исправлению ошибки в работе бухгалтера при перечислении налоговой или иной выплаты в государственный бюджет.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Скачать пустой бланк заявления о зачете налога с одного КБК на другой .docСкачать образец заявления о зачете налога с одного КБК на другой .doc

Что такое КБК

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

Чем грозят ошибки в КБК

При выплатах в бюджет бухгалтеры предприятий и организаций, указывая КБК, иногда допускают ошибки. Они могут быть вызваны банальной невнимательностью, но чаще всего все же происходят просто по незнанию. Дело в том, что КБК меняются довольно часто и сотрудники коммерческих компаний не всегда вовремя успевают отследить данные изменения.

Ответственность за ошибки в КБК целиком и полностью лежит на плечах налогоплательщиков.

Если бухгалтер организации в платежных документах неверно указал КБК, это значит только одно: выплата уйдет не по назначению. То есть фактически деньги в бюджет поступят, но при этом правильно их распределить окажется невозможным, поэтому будет считаться, что государство эти средства не получило. В связи с этим специалисты налоговой службы оформят это как недоимку по соответствующей статье поступлений (даже если по другой статье вследствие такой путаницей образуется переплата), а, значит, в дальнейшем это повлечет за собой наложение на налогоплательщика пени и штрафов.

Что сделать для исправления КБК

Чтобы исправить КБК, достаточно написать заявление в территориальную налоговую инспекцию с просьбой об уточнении платежа и, при необходимости, указать в нем налоговый период и данные о налогоплательщике.

К заявлению следует присовокупить подтверждающие платежные поручения. После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам.

Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства.

Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

Особенности документа и общие моменты

Заявление о зачете налога с одного КБК на другой можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ. Мы в качестве примера возьмем стандартную форму, поскольку она содержит все необходимые строки, удобна и проста в заполнении.

Первым делом скажем о том, что вносить в бланк сведения можно как в компьютере, так и от руки. Если выбран второй вариант, то надо следить за тем, чтобы в документе не было неточностей, ошибок и правок. Если они все же случились, следует заполнить другой формуляр.

Заявление должно быть подписано заявителем или его законным представителем – руководителем организации или иным лицом, уполномоченным действовать от его имени.

Удостоверять документ при помощи штампа или печати нужно только тогда, когда такое условие прописано в учетных документах предприятия.

Бланк следует оформлять в двух одинаковых экземплярах,

- один из которых надо передать инспектору налоговой службы,

- второй, после проставления в нем отметки о принятии копии, оставить себе.

Такой подход в будущем позволит избежать спорных ситуаций с налоговой службой по поводу наличия заявления или сроков его подачи.

Образец заявления о зачете налога с одного КБК на другой

Сначала в бланк вписываются:

- адресат, т.е. название и номер налогового органа, в который будет подано заявление;

- реквизиты заявителя – его наименование, ИНН, ОГРН, адрес и т.д.

Затем в основном разделе указываются:

- номер статьи НК РФ, в соответствии с которой происходит составление данного заявления;

- налог, по которому произошла неверная оплата;

- номер КБК;

- сумма (цифрами и прописью);

- новое назначение платежа (по необходимости);

- новый КБК.

В завершении документ датируется и заявитель в нем расписывается.

Как переслать заявление в налоговую

Довести до налоговой службы заявление можно несколькими путями:

- наиболее надежный и доступный– добраться до территориальной инспекции и отдать заявление инспектору лично;

- можно передать заявление с представителем, на руках у которого будет заверенная должным образом доверенность;

- отправить заявление через почту России с описью вложения заказным письмом с уведомлением о вручении;

- через электронные средства связи, но только если у организации есть официальная электронная цифровая подпись.

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.