Содержание

- Из этой статьи вы узнаете:

- Что такое государственная субсидия на открытие бизнеса

- Какие виды субсидий существуют и на что их можно потратить

- Кто может получить субсидию на открытие малого бизнеса

- Кому не выдадут субсидию

- Что нужно сделать, чтобы получить субсидию

- Изучите сайт центра занятости населения

- Встаньте на учет в службе занятости по месту прописки

- Пройдите тестирование

- Напишите бизнес-план

- Подайте документы в центр занятости

- Дождитесь оценки проекта

- Зарегистрируйте ИП или ООО в налоговой инспекции

- Уведомьте центр занятости о регистрации компании

- Дождитесь перевода денег на расчетный счет

- Подтвердите целевое использование субсидии

- Пройдите проверку комиссии

- Как составить бизнес-план, чтобы его одобрили в центре занятости

- Почему могут отказать в выдаче субсидии

- Когда могут потребовать вернуть субсидию

- Шпаргалка: как получить господдержку на открытие малого бизнеса

- Комментарий Лилии Аракеловой, начальника отдела внешнеэкономических связей Ленинградской областной торгово-промышленной палаты, администратора Программы бизнес-акселерации для малого и среднего бизнеса

- Малый бизнес в 2019 году — критерии определения

- Налоговые каникулы

- Надзорные каникулы

- Региональные налоговые льготы

- Субсидии

- Кадровый учет

- Учет и отчетность

- Закупки

- Льготная аренда

- Доходы в России

- Расчет зарплаты наемному работнику

Прежде чем бизнес начнет окупаться и приносить доход, нужны затраты на аренду помещения, закупку сырья, рекламную кампанию и т. д. Многие хотят открыть свое дело, но не у всех достаточно сбережений. Один из способов привлечения денег в бизнес — помощь государства.

Из этой статьи вы узнаете:

- Какие виды субсидий существуют и на что их можно потратить

- Кто может получить субсидию на открытие малого предпринимательства

- Что для этого нужно сделать

- Как составить бизнес-план, который одобрят в центре занятости

- Почему могут не выдать субсидию

- В каких случаях потребуют вернуть субсидию

- Шпаргалка: как получить господдержку на открытие малого бизнеса

Что такое государственная субсидия на открытие бизнеса

Государственная субсидия на открытие собственного дела — безвозмездная финансовая помощь начинающим предпринимателям. Она выплачивается из государственного или регионального бюджета.

Благодаря программе единовременной помощи государства на открытие собственного дела в выигрыше остаются обе стороны. Начинающий бизнесмен получает дополнительное финансирование, а государство — налоговые отчисления, новые рабочие места и рост ВВП.

Однако открыть бизнес на деньги государства без собственного капитала не получится. Собственные вложения предпринимателя или эквивалентное им имущество должны составлять минимум 120 – 170 тысяч рублей, иначе финансовую помощь не окажут.

Какие виды субсидий существуют и на что их можно потратить

Начинающий предприниматель может получить два вида субсидий, которые предоставляет государство на открытие малого бизнеса.

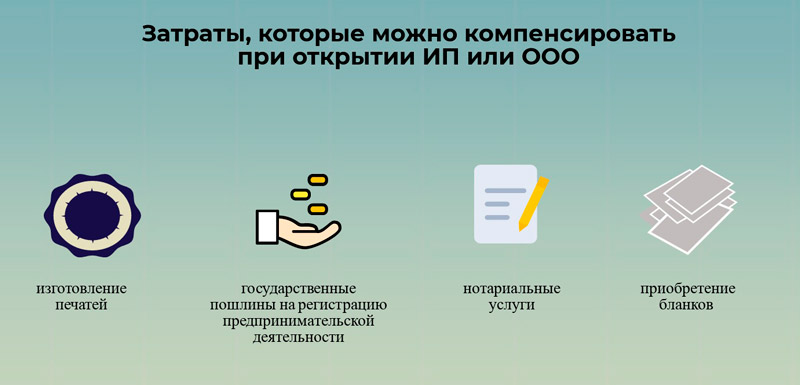

Затраты, которые можно компенсировать при открытии ИП или ООО

- Компенсация расходов на регистрацию ИП или ООО. Регионы сами устанавливают размер компенсации затрат, понесенных в результате оформления фирмы. Как правило, сумма составляет 7 – 10 тысяч рублей.

- Субсидия от центра занятости на открытие малого бизнеса.

Эту компенсацию можно потратить на:

- аренду или ремонт помещения;

- закупку оборудования и сырья;

- покупку программного обеспечения и лицензий.

Государственная субсидия на поддержку малого бизнеса выдается по целевой программе, поэтому если вы расходуете полученные деньги не по назначению, комиссия по контролю за целевым использованием денежных средств заставит вас вернуть всю сумму в бюджет.

Некоторые регионы устанавливают повышающие районные коэффициенты, и размер субсидии возрастает.

Размер субсидии можно увеличить еще на 58 800 рублей, если трудоустроить официально безработного. При заключении трудового договора с человеком, который не стоит на учете в центре занятости, размер субсидии не увеличится.

Важно учитывать, что компенсация расходов на регистрацию фирмы есть везде, а «подъемная» субсидия доступна не во всех регионах. Можете ли вы получить выплаты и каков их размер — уточните в центре занятости по месту прописки.

Программы финансовой поддержки бизнеса меняются каждый год. В некоторых регионах устанавливают дополнительные требования к бизнесу. Например, для Санкт-Петербурга в 2018 году нет общепринятой программы государственной поддержки для начинающих предпринимателей. Но есть варианты государственной финансовой поддержки уже существующих фирм, а также специальная программа «Субсидирование затрат субъектов малого и среднего предпринимательства на создание и (или) развитие групп дневного времяпрепровождения детей дошкольного возраста».

Программы финансовой поддержки «Развитие предпринимательства и потребительского рынка в Санкт-Петербурге»

Размер государственной поддержки, на которую может рассчитывать начинающий предприниматель, зависит от региона. Минимум — 7 000 – 10 000 рублей, компенсация расходов при регистрации компании. На открытие бизнеса сумма субсидии составляет 58 800 рублей.

Кто может получить субсидию на открытие малого бизнеса

Чтобы претендовать на государственную финансовую помощь, предприниматель должен удовлетворять четырем условиям:

- Быть совершеннолетним гражданином РФ;

- Быть официально безработным, последняя запись в трудовой книжке — об увольнении;

- Состоять на учете в центре занятости населения более 10 дней и получать пособие по безработице;

- Получить отказы от всех работодателей, к которым его направил центр занятости населения.

Согласно статье 3 Закона РФ от 19.04.1991 N 1032-1 «О занятости населения в Российской Федерации», чтобы человека признали безработным, он должен:

- Быть трудоспособным;

- Не иметь постоянного заработка;

- Быть зарегистрированным в центре занятости;

- Искать работу и быть готовым к ней приступить, то есть ходить на собеседования по направлению от центра занятости и незамедлительно приступить к работе, если работодатель одобрит кандидатуру.

Для того чтобы статус безработного был присвоен официально, нужно собрать пакет документов и лично прийти в центр занятости по месту прописки.

Документы, необходимые для получения статуса безработного

Центр занятости вправе не присвоить статус безработного, если гражданин официально не работал без уважительной причины более 5 лет. Встать на учет повторно можно через месяц после того, как центр занятости откажет в присвоении статуса безработного.

Помимо требований, которым должен соответствовать будущий предприниматель, существуют критерии для выбора бизнес-идеи. Эти условия не обязательные, но они повышают шансы на одобрение проекта:

- Идея бизнеса должна быть оригинальной. Очередной салон красоты или продуктовый магазин комиссия забракует сразу же;

- Ваш проект должен быть связан с сельским хозяйством, народными художественными промыслами, экологией или локальным туризмом. Хорошо, если это социально значимый проект в области медицины, образования или спорта. Такие проекты государство чаще всего поддерживает;

- В проекте предусмотрены дополнительные рабочие места;

- Чем больше начальный капитал, который предприниматель планирует вложить в дело, тем больше шансов на получение субсидии;

- Бизнес должен выйти на окупаемость не более чем через три года с момента открытия.

Чтобы рассчитывать на государственную финансовую поддержку своего бизнеса, нужно получить официальный статус безработного. Если фирма уже зарегистрирована, воспользоваться помощью не удастся.

Кому не выдадут субсидию

Компенсацию не выдадут, а субсидию не одобрят, если предприниматель планирует открыть бизнес в следующих направлениях:

- Кредитование и страхование;

- Инвестиционная деятельность и торговля на Форекс;

- Азартные игры и тотализаторы;

- Производство и продажа подакцизных товаров;

- Ломбарды.

Также на поддержку государства не могут рассчитывать некоторые категории граждан:

- Несовершеннолетние;

- Пенсионеры;

- Некоторые категории военных;

- Студенты дневных отделений;

- Граждане, нарушившие требования центра занятости населения;

- Граждане, работающие по трудовому договору;

- Осужденные по решению суда.

Что нужно сделать, чтобы получить субсидию

Вы можете получить обе субсидии одновременно: компенсацию за оформление документов при регистрации фирмы и субсидию на открытие малого бизнеса. При этом порядок действий одинаковый, поэтому дальше речь пойдет только об алгоритме оформления субсидии.

Изучите сайт центра занятости населения

Чтобы проверить, есть ли в вашем регионе субсидия на открытие бизнеса, изучите информацию на сайте центра занятости.Скорее всего, вам поможет раздел «Содействие самозанятости».

Например, для жителей Красноярска информация о единовременной государственной помощи предпринимателям находится во вкладке «Соискателям».

Если на сайте ничего не написано о программе поддержки малого бизнеса или возникли вопросы, позвоните в центр занятости или направьте туда запрос.

Встаньте на учет в службе занятости по месту прописки

Заполните в службе занятости два заявления: на получение пособия по безработице и о намерении заняться малым бизнесом. Если поступят предложения с вариантами трудоустройства, нужно получить отказы от работодателей

Пройдите тестирование

Тестирование помогает понять серьезность намерений будущего предпринимателя и оценить его знания. Оно напоминает тест на определение уровня IQ. Вам нужно дополнить последовательность, выбрать лишний элемент или один из вариантов ответов. Еще в тесте есть вопросы о маркетинге и налогообложении.

Если вы плохо выполните тест, то можете пройти обучающие курсы по направлению от центра занятости.

Напишите бизнес-план

Это самый сложный и трудозатратный этап. Общепринятого регламента по оформлению бизнес-плана нет. У всех центров занятости свои требования к его составлению: где-то выдадут методическое пособие, где-то расскажут об общих рекомендациях, а где-то и вовсе предложат найти бизнес-план в интернете и сделать по аналогии.

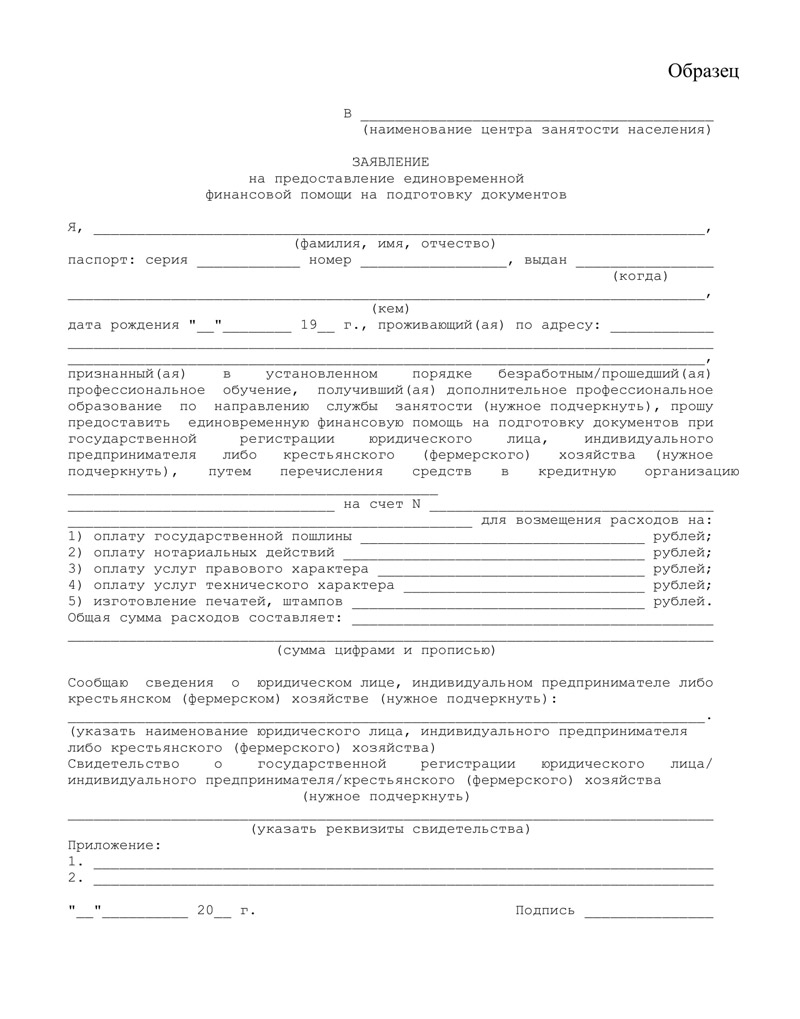

Подайте документы в центр занятости

Чтобы стать соискателем субсидии, подайте в центр занятости следующие документы:

- Копию паспорта;

- Бизнес-план на бумажном носителе и в электронном виде;

- Копию документа о прохождении профессионального обучения;

- Заявление о предоставлении единовременной финансовой помощи на открытие малого бизнеса;

- Заявление о единовременной материальной помощи на подготовку документов для государственной регистрации.

Образец заявления на предоставление единовременной финансовой помощи на подготовку документов

Дождитесь оценки проекта

Ее определяет экспертная комиссия на основании бизнес-плана. Бывают ситуации, когда идея нравится, но есть недочеты в бизнес-плане или не соблюдены требования по оформлению документа. В таком случае необходимо защитить свой проект лично.

Защита бизнес-плана похожа на защиту диплома в институте. Сначала нужно сделать презентацию проекта, а потом ответить на вопросы членов комиссии. Как и на любом экзамене, нужно отвечать уверенно, четко и по делу. Важно доказать, что вы понимаете, о чем рассказываете.

При положительном решении заключается договор о предоставлении финансовой помощи.

Зарегистрируйте ИП или ООО в налоговой инспекции

О том, что лучше открыть ИП или ООО, как зарегистрировать ИП или ООО — читайте в нашем блоге.

Уведомьте центр занятости о регистрации компании

После регистрации компании предоставьте в центр занятости подтверждающие документы:

- Выписку из Единого государственного реестра юридических лиц или Единого государственного реестра индивидуальных предпринимателей;

- Документы, подтверждающие расходы на подготовку документов для государственной регистрации, оплату государственной пошлины, оплату нотариальных услуг, приобретение бланочной документации, изготовление печатей, штампов.

Дождитесь перевода денег на расчетный счет

Центр занятости проверит документы и зачислит деньги на расчетный счет вашей компании.

Подтвердите целевое использование субсидии

В течение трех месяцев с момента получения субсидии нужно предоставить центру занятости документы, которые подтверждают, что субсидия была потрачена по назначению: договоры, акты приема-передачи, товарные накладные.

Пройдите проверку комиссии

Будьте готовы к проверке комиссии по контролю за целевым использованием денежных средств, полученных в рамках государственной поддержки самозанятости населения. Она появится через 6 и 12 месяцев после получения единовременной финансовой помощи и проверит, как развивается проект и используется финансирование.

Если комиссию все устроит, будет составлен акт о выполнении условий договора о предоставлении единовременной финансовой помощи. Если нет — составят акт о нецелевом использовании средств и требование вернуть деньги в бюджет.

Как составить бизнес-план, чтобы его одобрили в центре занятости

Самое сложное при подготовке комплекта бумаг — создание бизнес-плана.

Можно обратиться к специалистам, они сделают бизнес-план за 2 – 3 дня, стоимость их услуг — от 15 000 рублей. Но гораздо выгоднее и полезнее разработать бизнес-план самому.

В большинстве центров занятости 2 – 4 раза в месяц проводятся консультации по составлению бизнес-плана, где подробно рассказывают о том, что в нем писать и что нужно сделать, чтобы он понравился комиссии.

Оптимальный объем бизнес-плана — 60 – 80 страниц, с титульным листом, 9 разделами и приложениями.

Титульный лист

На первой странице бизнес-плана укажите вид деятельности проекта, автора, планируемую организационно-правовую форму деятельности, город и год составления документа.

Резюме

Основная задача этого раздела — заинтересовать читателя и сформировать первое впечатление о проекте. Объясните идею бизнеса, расскажите о его преимуществах. Докажите, что ваш бизнес жизнеспособен и социально значим. Приведите основные финансовые показатели проекта. Эту часть легче написать в последнюю очередь.

Цели бизнес-проекта

В этой главе расскажите о целях проекта, кратко опишите его технологические особенности. Покажите, что продукция или услуга будет уникальной. Не обязательно придумывать что-то инновационное — можно усовершенствовать производство или повысить качество уже существующих товаров.

Анализ рыночной ситуации

В этом разделе расскажите о ситуации на рынке, проанализируйте конкурентов, укажите предполагаемые объемы потребления товаров или услуг.

План производства

Расскажите об организации процесса производства, если оно необходимо. Опишите способы приобретения сырья, оборудования и материалов, политику взаимодействия с поставщиками, механизм создания рабочих мест.

План маркетинга

В этом пункте проанализируйте целевую аудиторию, сформируйте ценовую политику и план маркетинговых мероприятий по привлечению клиентов.

Организационный план

В этом разделе опишите иерархию сотрудников в фирме, уделите внимание законодательным и нормативным актам, которые могут оказать влияние на бизнес. Не забудьте о лицензиях и патентах, сертификации качества и соответствии продукции установленным нормативам.

Уделите внимание тому, как и когда будет получено разрешение на возведение построек и подключение к инфраструктуре, расскажите о статусе земельных участков и их соответствии целевому назначению.

Финансовый план

Оцените, сколько средств потребуется вложить в проект, рассчитайте величину накладных расходов, спрогнозируйте потенциальную прибыль, рентабельность и срок окупаемости проекта. Подробно опишите, на что вы планируете потратить субсидию. Лучше всего указывать такие статьи расходов, как покупка сырья, лицензий и программного обеспечения. Комиссия должна понимать, что ни один рубль не будет израсходован напрасно.

Анализ рисков

В этом пункте рассматриваются возможные риски, которые могут оказать негативное влияние на деятельность фирмы: начиная от неурожая и порчи сырья и заканчивая разработкой законопроектов, регулирующих или ограничивающих деятельность фирмы.

Рассмотрите как можно больше негативно влияющих на проект факторов и разработайте меры по борьбе и нейтрализации рисков. Так вы сможете убедить комиссию в серьезности своих намерений.

Если в дальнейшем что-то случится, вы не будете паниковать: на руках будет готовый план действий. Не нужно впадать в крайности и описывать землетрясения и цунами в качестве рисков (если не предполагаете вести бизнес в сейсмически активных районах).

Приложения

Это необязательный раздел, но его лучше сделать, чтобы доказать достоверность представленной информации. Поместите сюда образцы договоров и прайс-листы возможных поставщиков, фотографии готовой продукции или план-схемы помещений, в которых будет ваше производство, офис, мастерская. Подойдет любая информация, которая покажет, что бизнес-идея действительно прорабатывалась, а не взята «с потолка».

Содержание разделов бизнес-плана может отличаться. Полный список требований к бизнес-плану уточните в своем центре занятости.

Быстро создать бизнес-план и смоделировать различные сценарии развития проекта можно при помощи таких программ, как Project Expert, Business Plan или COMFAR.

Моделирование проекта с помощью программы Project Expert

Почитайте статью о том, как составить финансовый план на год, и историю про то, как Игорь писал бизнес-план, чтобы открыть кофейню.

Бизнес-план лучше составлять лично — это экономичнее и полезнее, чем поручать другому. В процессе работы над ним часто выявляются нюансы бизнес-процессов, которые раньше не приходили в голову.

Почему могут отказать в выдаче субсидии

- Неправильный выбор направления бизнеса. Как уже говорилось, государство не поддерживает открытие ломбардов, инвестиционных фирм и производство подакцизных товаров;

- Ошибки в бизнес-плане. Если проект составлен без подробностей, не очевидна его привлекательность, слишком большой срок окупаемости, присутствуют ошибки в вычислениях — в финансировании могут отказать;

- Нет понятной схемы расходов. Если нет четкой схемы использования денег, субсидию не дадут;

- Повторная заявка. Если учреждение бизнеса уже финансировалось государством, при повторном обращении деньги получить скорее всего не получится.

Если комиссия отказала по проекту, подайте заявку снова сразу после устранения всех недочетов.

Когда могут потребовать вернуть субсидию

Хотя единовременная помощь государства на открытие малого бизнеса является безвозмездной, существуют случаи, когда ее приходится возвращать в бюджет:

- субсидия использовалась не по назначению;

- при оформлении документов были предоставлены недостоверные сведения;

- фирма закрылась в течение первых 12 месяцев с момента ее регистрации;

- часть субсидии не израсходована в течение года.

В случае смерти предпринимателя или получения им инвалидности, которая не позволяет продолжить предпринимательскую деятельность, возвращать деньги не нужно.

Лучше всего оформить заявку на получение субсидии в начале года, когда у центра занятости еще есть денежные средства: государство выделяет фиксированную сумму для помощи в каждом регионе. Когда она заканчивается, любой проект, каким бы выгодным он не был, финансирования не получит. Если вы не успели подать заявку в начале года, можно сделать это с ноября по декабрь, иногда центры занятости получают дополнительные деньги, которые им необходимо потратить до конца года.

Шпаргалка: как получить господдержку на открытие малого бизнеса

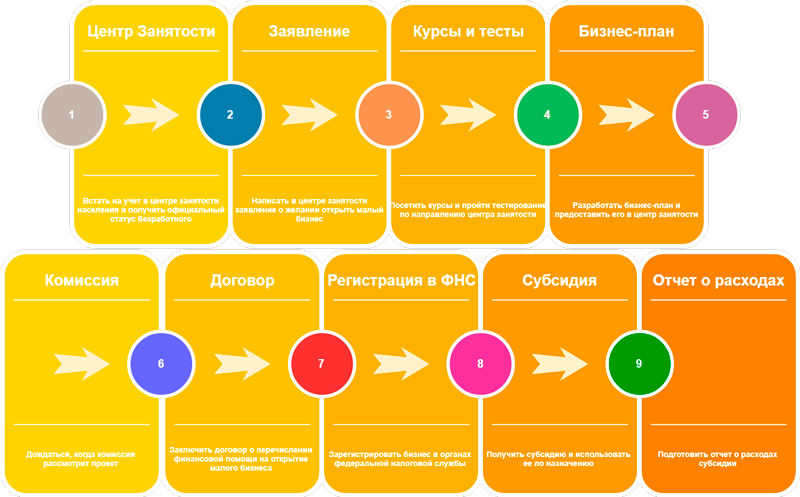

Чтобы получить государственную финансовую помощь на открытие малого бизнеса, нужно действовать по следующему алгоритму:

- Встаньте на учет в центре занятости населения для получения официального статуса безработного;

- Напишите в центре занятости заявление о желании открыть малый бизнес;

- Посещайте курсы и пройдите тестирование по направлению центра занятости;

- Разработайте бизнес-план и предоставьте его в центр занятости;

- Дождитесь, когда комиссия рассмотрит проект;

- Если бизнес-план одобрили, заключите договор о перечислении финансовой помощи на открытие малого бизнеса;

- Зарегистрируйте бизнес в органах федеральной налоговой службы;

- Получите субсидию и использовать ее по назначению;

- Подготовьте отчет о расходах субсидии.

Алгоритм получения субсидии на открытие бизнеса

В процедуре получения денег от государства на открытие собственного дела нет ничего сверхъестественного. Главное — рабочая бизнес-идея и желание действовать.

Конечно, общение с государственными органами — длительный процесс, и субсидия достанется единицам. Но возможность получить безвозмездную помощь для своего бизнеса стоит потраченных усилий, а грамотно разработанный бизнес-план всегда будет полезен для развития фирмы.

Комментарий Лилии Аракеловой, начальника отдела внешнеэкономических связей Ленинградской областной торгово-промышленной палаты, администратора Программы бизнес-акселерации для малого и среднего бизнеса

Возместить до 80% затрат и получить до 500 тысяч рублей

Предприятия и индивидуальные предприниматели Ленинградской области, начавшие свою деятельность менее года назад, при соответствии ряду критериев и по результатам конкурсного отбора могут возместить до 80% затрат и получить до 500 тысяч рублей по субсидии «Стартовый капитал». По данным Комитета по развитию малого, среднего бизнеса и потребительского рынка Ленинградской области, в 2017 году на субсидирование деятельности начинающих предпринимателей муниципалитетами было выделено 20 миллионов рублей. Средства получили 67 предпринимателей, благодаря чему было создано 112 рабочих мест.

Удачный старт для 60 субъектов МСП

В 2018 году на субсидии «Стартовый капитал» областным предпринимателям было распределено 23 млн рублей. В соответствии с заключенными договорами между Комитетом и администрациями 17 муниципальных районов и Сосновоборского городского округа, планируется предоставить финансовую поддержку 60 субъектам МСП, которые обеспечат создание не менее 80 рабочих мест.

Возмещение затрат (до 80%) не распространяется на уставной капитал, приобретение недвижимости и легковых автомобилей, аренду помещений, выплату заработной платы, проектирование и возведение капитальных строений, приобретение рекламной продукции и ряд других целей. Отметим, что главным образом, субсидия «Стартовый капитал» способствует самозанятости граждан, находящихся в непростых жизненных условиях.

Планируется, что в 2019 году размер субсидии «Стартовый капитал» для предприятий и индивидуальных предпринимателей Ленинградской области будет увеличен до 700 тысяч рублей

Прежде чем понять, на какие льготы можно рассчитывать, нужно убедиться в том, что бизнес соответствует критериям, по которым его можно отнести к субъектам МСП.

Малый бизнес в 2019 году — критерии определения

Лимиты доходов для субъектов МСП установлены в Постановлении Правительства от 04.04.2016 № 265.

Чтобы понять, соответствует ли компания критериям малого бизнеса или нет, нужно брать в расчет не только выручку от реализации (критерий до 1 августа 2016 года), а все доходы от предпринимательской деятельности.

В 2019 году к малым относятся компании, которые, во-первых, вписываются в рамки лимита по размеру доходов в 800 млн руб. и по численности персонала в 100 человек, а во-вторых, соответствуют требованиям по доле участия других компаний в уставном капитале: для гособразований, общественных и религиозных организаций и фондов — не более 25 % в сумме; для обычных юрлиц, в том числе иностранных, — не более 49 % в сумме; для юрлиц, которые сами субъекты малого и среднего предпринимательства, ограничений нет.

С 1 августа 2016 года функционирует Единый реестр субъектов МСП, используя данные по отчетности. Доступ к этому ресурсу можно получить на сайте ФНС. Реестр позволяет убедиться в наличии и правильности внесенных данных о конкретном бизнесе. Чтобы им воспользоваться, достаточно ввести ИНН, ОГРН, ОГРНИП, название фирмы или ФИО ИП.

Почему реестр имеет значение? Потому что наличие в нем сведений о предприятии гарантирует возможность получения определенных льгот, которые полагаются малому бизнесу. Поэтому, если в реестре не оказалось сведений о вашем бизнесе или вы выяснили, что те сведения, которые есть, некорректны, не поленитесь и предоставить верную информацию.

Налоговые каникулы

Впервые зарегистрированные ИП могут «отправиться» в 2019 году на налоговые каникулы. Эта мера поддержки возникла своевременно, как раз в разгар экономического кризиса — с 1 января 2015 года. Налоговые каникулы, по мнению чиновников, должны стать стимулом для открытия бизнеса на фоне нестабильной ситуации в экономике.

Федеральный закон от 29.12.2014 № 477-ФЗ устанавливает срок, в течение которого зарегистрированные ИП могут применять нулевые налоговые ставки — до 31 декабря 2020 года. Воспользоваться такой возможностью могут предприниматели, соблюдающие ряд требований:

- они применяют УСН или ПСН;

- их деятельность имеет отношение к производству, социальной или научной сфере;

- доля услуг, работ или товаров, на которые распространяется налоговая ставка 0 %, составляет не менее 70 % от общего дохода.

Стоит учитывать, что налоговые каникулы действуют не более двух налоговых периодов с момента регистрации ИП. У регионов есть право самостоятельно определять виды деятельности, подпадающие под налоговые льготы, и устанавливать сроки действия каникул. В каких-то регионах ИП получают два полных льготных года, в других — только год. Также могут устанавливаться дополнительные «лимиты» в виде ограничения средней численности работников или предельного размера доходов.

В любом случае вопрос применения налоговых каникул требует уточнения на местах. Например, в Новгородской области с 1 августа 2016 года каникулы стали представлять для таких видов деятельности, которые ранее не входили в список льготных: ремонт предметов личного потребления и хозяйственно-бытового назначения, а также услуги — стирка и химчистка, парикмахерские и салоны красоты, ритуальные услуги.

В Подмосковье период действия налоговых каникул изначально был установлен до 2018 года. Однако Московская областная Дума приняла закон, продлевающий каникулы на территории региона до 31 декабря 2020 года. Льготой могут воспользоваться индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в производстве, социальной, научной сфере, а также в сфере социальных услуг населения.

Кроме того, принятый Московской областной Думой закон продлевает до 31 декабря 2020 года действие пониженной налоговой ставки в размере 10 % для налогоплательщиков, выбравших в качестве объекта налогообложения «доходы, уменьшенные на величину расходов» и осуществляющих деятельность в приоритетных для Московской области сферах — производственной, социальной или научной.

![]()

Онлайн-бухгалтерия для нового бизнеса

Подробности

Обратите внимание на п. 14 «Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства», в котором уточняется, что право на налоговую ставку 0 % по УСН и ПСН, предусмотренную для впервые зарегистрированных ИП, распространяется в том числе и на граждан, ранее прекративших статус ИП и окончивших ведение предпринимательской деятельности, но решивших ее возобновить. То есть, если вы регистрируете ИП не впервые, а повторно, то вы тоже можете воспользоваться налоговыми каникулами.

Надзорные каникулы

С 1 января 2016 по 31 декабря 2018 года для субъектов малого предпринимательства, кроме тех, кто допускал значительные нарушения за последние три года, действовали надзорные каникулы. Это послабление имело отношение и к действующим, и к вновь созданным компаниям. При этом надзорные каникулы не затрагивали малый бизнес, связанный с социальной сферой, образованием и здравоохранением. Каникулы не распространялись на виды госконтроля, предусмотренные п. 6 ст. 26.1 Федерального закона от 26.12.2008 № 294-ФЗ. Кроме того, надзорные каникулы не распространялись на налоговые проверки и ревизии со стороны ПФ и ФСС (Федеральный закон от 13.07.2015 № 246-ФЗ).

Накануне 2019 года президент подписал Федеральный закон от 25.12.2018 № 480-ФЗ, в соответствии с которым мораторий на плановые проверки малого бизнеса продлевается еще на два года — до 31 декабря 2020 года. Проверок не избежать только тем, кто работает в сферах, где введен риск-ориентированный подход, и юрлицам и ИП, у которых до этого уже отбирали или приостанавливали лицензию, или если ранее вступило в силу постановление о назначении административного наказания за грубое нарушение КоАП РФ или же имели место дисквалификация или административное приостановление деятельности.

Предприниматель вправе подать в орган контроля (надзора) заявление об исключении себя из ежегодного плана проверки, если обнаружит себя в плане и посчитает эту проверку незаконной. Решение по заявлению принимается в течение 10 дней со дня поступления. Если принимается положительное решение, проверка отменяется и удаляется из плана. Для поиска запланированных проверок предпринимателям лучше пользоваться сводным планом проверок субъектов предпринимательства на 2019 год на официальном сайте Генеральной прокуратуры РФ.

Региональные налоговые льготы

Такие льготы в 2019 году имеют право вводить местные власти. Поэтому наиболее точную информацию лучше узнавать на региональных сайтах центров поддержки предпринимательства. Проще всего воспользоваться поиском в разделе «Поддержка МСП в регионах» на Федеральном портале малого и среднего предпринимательства. Укажите регион — и вы автоматически попадете на «местный» портал малого и среднего предпринимательства.

Допустим, если вы выберете в поиске Томскую область, то выйдете на сайт «Малый и средний бизнес Томской области», на котором можно найти подробную инфографику с мерами поддержки и различными льготами.

Субсидии

Малый бизнес может претендовать на субсидию от государства. Случаи, когда она предоставляется, перечислены в Постановлении Правительства РФ от 15.04.2014 № 316. В этом же документе указан перечень документов, необходимых для получения денег.

Условия и порядок получения субсидии лучше уточнять на региональных сайтах администраций, центров развития и поддержки предпринимательства и других госструктур, связанных с проблемами предпринимательства. Например, на сайте Департамента науки, промышленной политики и предпринимательства города Москвы можно найти информацию по субсидиям как для начинающих предпринимателей (с момента регистрации юрлица, ИП — не более двух лет), так и для более опытных бизнесменов.

Так, московский предприниматель может рассчитывать на компенсацию лизинговых платежей, компенсацию процентов по кредитам, компенсацию затрат на приобретение оборудования и др. На сайте Департамента обозначены условия, порядок процедуры и даже приведены бланки необходимых документов.

В Контур.Журнале опубликована статья «Пошаговая инструкция: как получить субсидию от Правительства Москвы», в которой о своем опыте получения субсидии рассказывает генеральный директор Premium Telecom Лидия Царенко. Также мнением по этому вопросу делятся бизнесмены в статье «Как получить субсидию на открытие бизнеса: опыт предпринимателей».

Кадровый учет

Благодаря Федеральному закону от 03.07.2016 № 348-ФЗ с 1 января 2017 года микропредприятия освободились от ведения кадрового учета, то есть могут полностью или частично отказаться от оформления и применения таких локальных нормативных актов, как правила внутреннего трудового распорядка, положение об оплате труда, положение о премировании и др.

Закон определяет, что для регулирования трудовых отношений работодателю придется включить в трудовые договоры с работниками условия, предусмотренные трудовым законодательством. Трудовые договоры заключаются на основе типовой формы.

Как только микропредприятие переходит в положение малого бизнеса, оно становится обязанным вести кадровый учет. В этом случае ему придется за четыре месяца утвердить все необходимые кадровые документы.

Учет и отчетность

Для ИП эта льгота не актуальна, поскольку они и так освобождены от обязанности вести бухучет, а для малого бизнеса важна. Подробнее ознакомиться со списком преференций можно в Информации Минфина РФ N ПЗ-3/2015.

Закупки

Согласно Постановлению Правительства РФ от 19.08.2016 № 819 c 1 января 2018 года годовой объем прямых закупок госкомпаний у субъектов МСП вырастет до 15 %. Хотя стратегия развития МСП до 2030 года, принятая в июне, подразумевает постепенное наращивание квоты до 25 % с 2018 года.

В рамках Федерального закона от 05.04.2013 № 44-ФЗ малому бизнесу предоставлен ряд льгот. В частности, как отмечается в Постановлении Правительства РФ от 11.03.2016 № 182, заказчик вправе не устанавливать требование обеспечения контракта при проведении конкурсов, электронных аукционов и запросов предложений, в которых участниками закупок являются только субъекты малого предпринимательства. Также, согласно п. 8 ст. 30 Федерального закона от 05.04.2013 № 44-ФЗ, заказчик должен оплатить работы или товары не позже 15 дней с даты подписания документа о приемке.

Преференции для малого бизнеса по Федеральному закону от 18.07.2011 № 223-ФЗ прописаны в Постановлении Правительства РФ от 11.12.2014 № 1352. Так, например, документ обязывает заказчика разрабатывать, утверждать и публиковать в ЕИС перечень того, что будет закупаться только у субъектов МСП (при условии соблюдения нормы — не менее 10 % от совокупного годового объема закупок заказчика). В то же время заказчик имеет право требовать от поставщика только декларацию, подтверждающую его статус.

Льготная аренда

У малого бизнеса есть возможность заключать с региональными властями на льготных условиях договоры аренды, но в каждом отдельном случае нужно узнавать детали и условия на местах.

Например, для отдельных хозяйствующих субъектов Москвы действует несколько видов поддержки: программа «Рубль за квадратный метр», бесплатные коворкинги, преимущественное право выкупа помещения и др.

С 1 января по 31 декабря 2018 года СМП могут рассчитывать на льготную ставку арендной платы в размере 4500 руб. за кв. м в год (п. 1 постановления Правительства Москвы от 25 декабря 2012 г. № 800-ПП). При этом они должны арендовать нежилые помещения площадью до 300 кв. м, находящиеся в имущественной казне города, по действующим договорам аренды, заключенным без проведения торгов. Эта же ставка распространяется на СМП, связанный со здравоохранением и образованием, который так же арендует нежилые помещения площадью свыше 300 кв. м. Однако есть одна деталь: ставка действует для них только в том случае, если они получили до 1 апреля 2013 года заключение отраслевого органа исполнительной власти о наличии оснований для предоставления имущественной поддержки.

Чтобы иметь преимущественное право на выкуп помещения, нужно прежде всего соответствовать условиям, обозначенным в Федеральном законе от 22.07.2008 № 159-ФЗ: не иметь задолженности по арендной плате, быть включенным в Единый реестр субъектов малого и среднего предпринимательства, а также владеть или пользоваться арендуемым имуществом непрерывно в течение двух и более лет.

Программа «Рубль за квадратный метр» действует для московского социального бизнеса. Объекты по ней предоставляются через открытый аукцион, который проводит Департаментом города Москвы по конкурентной политике. Список объектов и лотовая документация приведена на Инвестиционном портале города Москвы, сайте для размещения информации о проведении торгов и сайте Департамента города Москвы по конкурентной политике.

Право льготной аренды получает победитель аукциона, но при условии восстановления объекта за свой счет. Ставка 1 руб. за кв.м в год начинает действовать после завершения реконструкции объекта и выполнения требований программы.

Важно также отметить, что с 3 июля 2018 года действует Федеральный закон от 03.07.2018 № 185-ФЗ, который расширяет имущественную поддержку малого и среднего бизнеса. Этот закон устанавливает бессрочное право выкупа арендуемого государственного и муниципального имущества и возможность использования земельных участков при оказании имущественной поддержки субъектам МСП.

Предположительно, в вопросе «ИП на УР» означает, что ИП применяет специальный налоговый режим на основе упрощенной декларации.

В соответствии с пунктом 1 статьи 681 Налогового кодекса РК объектом налогообложения для налогоплательщика, применяющего специальный налоговый режим на основе патента или упрощенной декларации, является доход, полученный за налоговый период.

Вместе с тем, согласно подпункту 9) пункта 2 статьи 681 Налогового кодекса РК доход, определяемый как вышеуказанный объект обложения, состоит из доходов, полученных (подлежащих получению) в Республике Казахстан и за ее пределами (с учетом корректировок, производимых в соответствии с пунктом 6 статьи 681 Налогового кодекса РК), в том числе возмещение арендатором расходов индивидуального предпринимателя-арендодателя на содержание и ремонт имущества, переданного в аренду.

Следовательно, в целях налогообложения возмещение затрат арендатором является доходом арендодателя – ИП, применяющего специальный налоговый режим на основе упрощенной декларации и подлежит обложению по ставке 3% согласно статье 687 Налогового кодекса РК.

Есть ли разница между индивидуальным и частным предпринимателями? На самом деле в законодательной системе произошла замена терминологии. Теперь ЧП стал ИП, но от этого ничего не изменилось. Предприниматель – человек, работающий «на себя». За свой труд он получает выручку, которую имеет право использовать на личные нужды.

Доходы в России

Результат труда индивидуального предпринимателя – это полученная прибыль, размер которой зависит от сферы деятельности и интенсивности работы. Он сам регламентирует время на труд и отдых, но не имеет права начислять себе жалованье, оздоровительные, отпускные и другие выплаты.

ИП занимаются малым и средним бизнесом. Они получают выручку от 10000 до 100000 руб. ($158 – 1582) в месяц. Следующий этап развития – оформление документов на ООО или ОАО. ИП разрешают вести упрощенный кассовый учет.

Доход предпринимателя поступает на его личный счет с привязанной к нему банковской картой. Налоги с этой суммы не высчитывают, их оплачивают в отчетном периоде. Получить деньги можно наличными из банковской кассы.

Любой бизнес требует ежемесячных расходов на текущие потребности:

- приобретение новой партии товара;

- закупка инструментов и оборудования;

- оплата коммунальных услуг;

- налоги, сборы, патент;

- непредвиденные расходы.

Если на ИП работают наемные сотрудники, то средства, направленные на оплату их труда, входят в общую сумму расходов. Оставшуюся часть доходов он имеет права расходовать на личные нужды.

Для подтверждения материального положения, предпринимателю требуется справка о доходах:

- при оформлении кредита;

- для получения субсидий;

- пособия на ребенка и другие социальные льготы;

- при получении разрешения посетить другую страну.

В этом случае он предоставляет налоговую декларацию по новой форме 3-НДФЛ. Многие организации предоставляют свои бланки для оформления справок. Предпринимателю остается его заполнить и подкрепить личной подписью. Иногда приходится предъявлять и другие документы, подтверждающие платежеспособность.

Расчет зарплаты наемному работнику

При расширении бизнеса, предприниматель может нанять работников различной специализации. Оформление происходит в соответствии с законом РФ. Аванс выдается в виде фиксированной суммы, оговоренной в трудовом соглашении, или в виде процентов от оклада.

Основной заработок сотрудники получают через 2 недели после аванса. Если он не болел, не брал отпуск или отгулы, то его зарплата – это полный оклад за месяц.

Рассмотрим пример, в котором сотрудник отработал 20 рабочих дней из 22 в этом месяце:

Оплата труда = ставка/ кол-во раб. дней в месяце х на фактически отработанные дни.

Если ставка составляет 30000 руб. в месяц, то сотруднику начисляют:

30000 : 22 х 20 = 27260 руб.

Из этой суммы высчитывают 13% налоговых отчислений:

27260 х 13% = 3543,8

В Пенсионный Фонд — 22%:

27260 х 22% = 5997,2

В ФОМС — 5,1%:

27260 х 5,1% = 1390,26

В ФСС — 2,9%:

27260 х 2,9% = 790,54

Общая сумма отчислений равна:

3543,8 + 5997,2 + 1390,26 + 790,54 = 11721,8

На руки сотрудник получит:

27260 – 11721,8 = 15538,2 руб.

Из зарплаты могут высчитывать суммы по исполнительным листам, но общее количество удержаний не может превышать 70% от нее.

Согласно статистике, треть работников малого и среднего бизнеса получает зарплату в конвертах. Руководителям не выгодно оформлять их оклады по закону, так как в этом случае налоги достигают 50 – 70% прибыли, что приводит к разорению. По закону, зарплата наемных работников не может быть ниже средне-отраслевой или регионального прожиточного минимума.

ИП не может задерживать зарплату более чем на 15 дней.

В противном случае, нанятое лицо может:

- прекратить трудовую деятельность на время решения вопроса;

- не посещать рабочее место;

- подать на работодателя в суд;

- принимать участие в забастовках.

Предприниматель не имеет права уволить работника, добивающегося за свои законные права.

Выручка работников по специализации

В целях экономии средств, многие руководители среднего бизнеса, нанимают специалистов, зарегистрировавших на себя ИП. Работодателю это выгодно, ведь в этом случае, налоги сотрудник оплачивает самостоятельно.

В одной из таких компаний, «Частный предприниматель», наемные работники получают выручку:

Преимущества работы «на себя»

ИП обеспечивают работой себя и наемных работников. Работать по этой системе могут совершеннолетние россияне и граждане других стран, проживающие в нашей стране. Предпринимателями могут быть особы, достигшие 16 летнего возраста, если им позволяют родители или опекуны.

Оформление малого бизнеса имеет свои преимущества:

- отчетность – по упрощенной системе;

- распределение доходов – по своему усмотрению;

- отсутствует налог на имущество;

- нет необходимости ставить печати на документах;

- в банковской системе используется регистрация физического лица;

- предпринимательскую деятельность легко открыть и закрыть.

Вакансий на должность ИП не существует. Все зависит от целеустремленности человека и его смелости.