Содержание

Приказом Минфина России 29.08.2014 № 89н внесены изменения в приказ Минфина России от 1 декабря 2010 г. № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению». В статье эксперты 1С отвечают на вопросы, возникшие в связи с внесением изменений.

Пунктом 3.45 приложения к приказу Министерства финансов Российской Федерации от 29 августа 2014 г. № 89н «О внесении изменений в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению», далее – Приказ № 89н, изменено назначение счета 205 00 «Расчеты по доходам».

Согласно пункту 197 Инструкции № 157н в редакции Приказа № 89н счет 205 00 предназначен для учета расчетов по суммам доходов (поступлений), начисленных учреждением в момент возникновения требований к их плательщикам, возникающих в силу договоров, соглашений, а также при выполнении субъектом учета возложенных согласно законодательству Российской Федерации на него функций, а также поступивших от плательщиков предварительных оплат. То есть на счете 205 00 должны отражаться доходы, администратором которых является учреждение.

Например, если учреждение оказывает услуги, предусмотренные его Уставом, то оно отражает расчеты по таким постоянным доходам на счете 205.31. Если учреждение администрирует платежи в бюджет и начисляет санкции за несвоевременное поступление платежей в бюджет, то начисление санкций оно отражает на счете 205.41.

Если для учреждения полученный доход не является постоянным, то такие доходы с 31.12.2014 г. учитываются на соответствующих аналитических счетах счета 209.00 «Расчеты по ущербу и иным доходам». Например, расчеты по ОСАГО, штрафные санкции за несвоевременную поставку по договорам теперь надо учитывать на счете 209.40.

Письмом Минфина России от 19.12.2014 № 02-07- 07/66918 доведены Методические рекомендации по переходу на новые положения инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденные приказом Министерства финансов Российской Федерации от 29.08.2014 № 89н, далее — Методические рекомендации.

В Методических рекомендациях приведены бухгалтерские записи по переносу остатков, а главное – характеристика остатков, которые следует перенести на новые счета. Следует внимательно прочитать, о чем идет речь в Методических рекомендациях, проверить, есть ли в вашем учете подобные остатки, и при наличии выполнить перенос на новые счета.

Согласно пункту 4 Методических рекомендаций «Остатки расчетов по доходам и обязательствам, сформированные по состоянию на дату перехода на применение Приказа 89н, по результатам проведенной инвентаризации подлежат переносу на соответствующие счета аналитического учета счетов расчетов Рабочего плана счетов учреждения, утвержденного с учетом положений Приказа 89н. Перенос остатков осуществляется на основании Справки (ф. 0504833) с отражением следующих бухгалтерских записей:

4.1. в части расчетов по доходам:

- в сумме задолженности по возмещению ущерба в соответствии с законодательством Российской Федерации, в том числе при возникновении страховых случаев, — по дебету счета 0 209 40 560 «Увеличение дебиторской задолженности по ущербу по суммам принудительного изъятия» и кредиту счета 0 205 40 660 «Уменьшение дебиторской задолженности по суммам принудительного изъятия»;».

То есть если по состоянию на 31.12.2014 в учете были остатки на счете 0 205 40 в сумме задолженности по возмещению ущерба в соответствии с законодательством Российской Федерации, в том числе при возникновении страховых случаев, их следовало перенести на счет 209 40.

Если вы не выполнили перенос остатков на новые счета в 2014 г. (предельная дата 31.12.2014) и отразили в балансе и других формах отчетности за 2014 г. данные по старым счетам, отчет принят вышестоящим учреждением и утвержден, то вносить исправления задним числом – в 2014 г. нельзя.

Согласно пункту 18 Инструкции № 157н исправление ошибок, обнаруженных в регистрах бухгалтерского учета, производится в следующем порядке: ошибка, обнаруженная в регистрах бухгалтерского учета за отчетный период, за который бухгалтерская (финансовая) отчетность в установленном порядке уже представлена, в зависимости от ее характера, отражается датой обнаружения ошибки дополнительной бухгалтерской записью, либо бухгалтерской записью, оформленной по способу «Красное сторно», и (или) дополнительной бухгалтерской записью.

Дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета — Справкой, содержащей информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен.

Таким образом, перенос остатков на новые счета следует выполнить в 2015 г. Данные на начало 2015 г. в отчетности 2015 г. не должны измениться — должны быть идентичны данным, показанным на конец года в отчете за 2014 г. Перед переносом остатков по счетам следует включить в плане счетов программы новые счета и отключить старые – не используемые с 1 января 2015 г.

В типовой конфигурации программы «1С:Бухгалтерия государственного учреждения», начиная с релиза 1.0.30, поставляется план счетов (ЕПСБУ) согласно приказу Минфина России от 29.08.2014 № 89н. Счета, введенные в План счетов (ЕПСБУ) по Приказу № 89н от 29.08.2014, поставляются в БГУ в отключенном состоянии — в свойствах счета включен флажок Запретить использовать в проводках.

Для включения использования новых счетов в форме Плана счетов (ЕПСБУ) в меню Действие списка счетов следует выбрать пункт Переключить план счетов по Приказу 89н.

Перенос остатков на новые счета следует выполнить согласно Инструкции по переходу в программе на новые положения, утвержденные приказом Минфина России от 29.08.2014 № 89н, размещенной в программе «1С:Бухгалтерия государственного учреждения 8» в меню Справка — Дополнение к описанию — Инструкция по переходу на применение Приказа №89н. Далее следует вести учет с применением новых счетов.

Следует отметить, что Инструкция по применению Единого плана счетов бухгалтерского учета не содержит бухгалтерских записей. Бухгалтерские записи приводятся в Инструкциях по применению планов счетов бюджетного учета, для бюджетных и автономных учреждений соответственно. Однако соответствующие изменения в данные инструкции пока в стадии проектов (размещены на интернет-сайте Минфина России).

Если в декабре 2014 мы не сделали переход на новый план счетов по приказу 89н и до сих пор работаем по старому плану счетов, а переход на новый план счетов будем делать только сейчас. Нам придется перепроводить документы (какие)? Или новые счета по НДС сами заменятся в документах?

Если в 2015 г. вы отражали операции по старым счетам, не действующим в 2015 г., то после переноса остатков на новые счета следует уже дальше работать с новыми счетами. Исключение составляет счет 210.01.

В Балансе (ф. 0503130, 0503730) и других регламентированных отчетах за 2014 г., утв. приказами Минфина России от 29.12.2014 № 172н и от 19.12.2014 № 157н, показатели по НДС отражают новый счет 210.10.

При автозаполнении регламентированных отчетов за 2014 г. в программе «1С:Бухгалтерия государственного учреждения 8» в показатели по НДС включались данные как по счету 210.10, так и по счету 210.01. Поэтому остатки по НДС можно и нужно перенести на новые счета датой 31.12.2014 г.

Примечание. Для переноса остатков по НДС применяется обработка Перенос остатков по счетам НДС. Файл обработки ПереносОстатковПоНДС_89н.epf находится в подкаталоге tmplts\1c\StateAccounting\<Номер текущей версии конфигурации (версии 1.0.31 и выше)>.

Затем следует переключить план счетов программы на использование новых счетов (в меню Действие списка счетов следует выбрать пункт Переключить план счетов по Приказу 89н).

Далее следует сформировать стандартный отчет Карточка счета по счету 210.01 за 2015 г. – в нем будут представлены все операции за 2015 г.

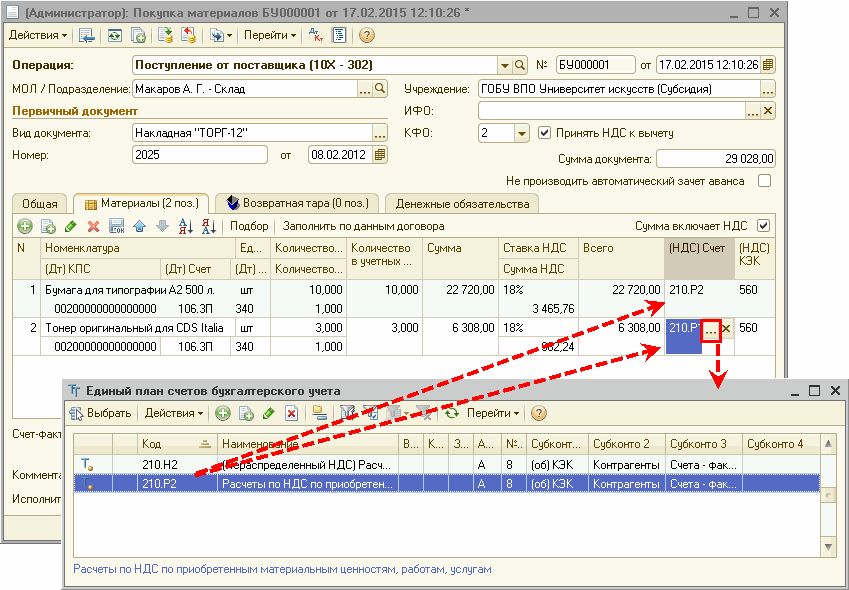

Прямо из отчета следует последовательно открыть в каждой строке отчета соответствующий документ, выбрать в нем вместо счета 210.Н1 счет 210.Н2 (вместо счета 210.Р1 — выбрать счет 210.Р2, в документах по получению авансов следует вместо счета 210.Р1 выбрать счет 210.11) и перепровести документ.

Рис. 1

Далее следует работать уже с новыми счетами.

В «1С:Бухгалтерия государственного учреждения» инструкции по переходу на новые положения приказа 89н приведены проводки по переходу на новые счета по НДС. Но если в баланс вошли остатки только по НДС, начисленному в бюджет (счет 303.04), значит ли это, что эти проводки нас не касаются, потому что там указаны проводки по налоговым вычетам по НДС?

Если по состоянию на 01.01.2015 г. остатков по счету 210.01 нет, то переносить остатки по НДС не требуется.

Если вы ведете учет по старым счетам, то после переноса остатков с других счетов, упомянутых в Методических рекомендациях Минфина, необходимо выполнить действия по актуализации документов, описанные в п. 2.

Когда работающая организация, у которой нет существующей базы, переходит на учет в программе 1С Бухгалтерия, возникает необходимость ввести начальные остатки по используемым счетам учета. Данный функционал предусмотрен в программе и позволяет заполнить начальные значения позиций и остатков по ним.

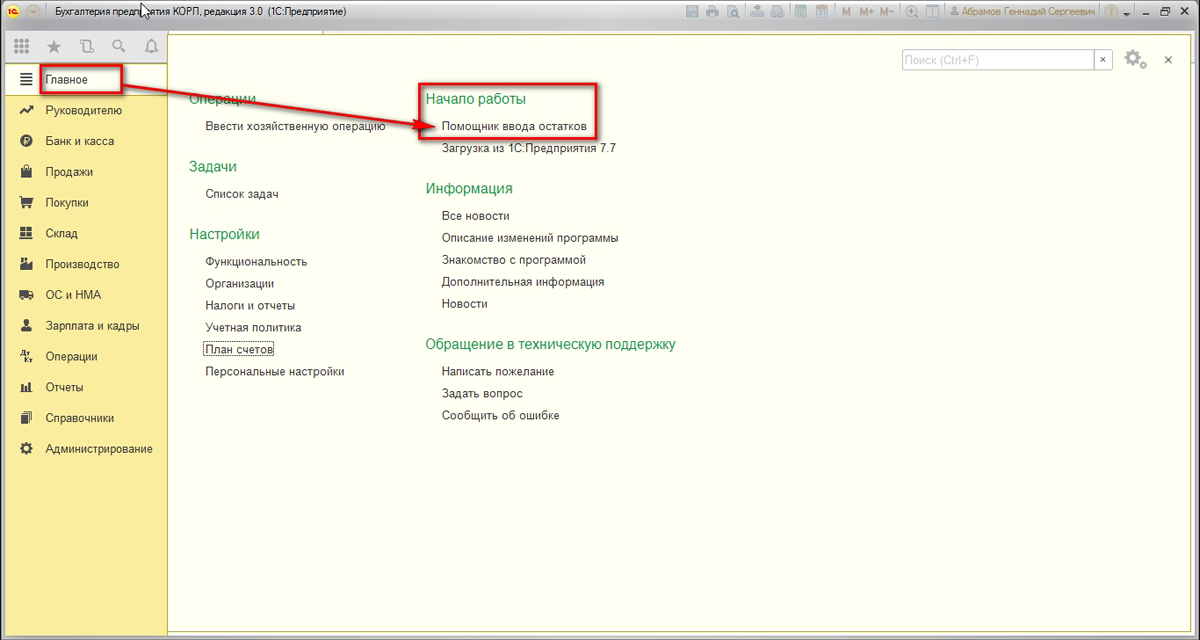

Для ввода используется «Помощник ввода остатков», который находится на главной странице 1С:

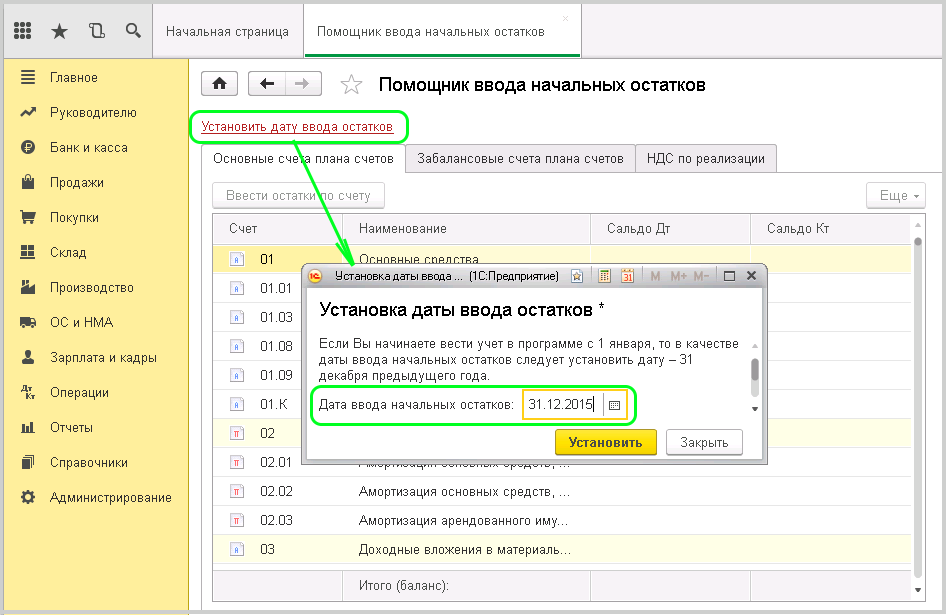

Корректный ввод начинается с установки даты. Если начало работы приходится на 1 число месяца, то указать нужно последний день предыдущего месяца:

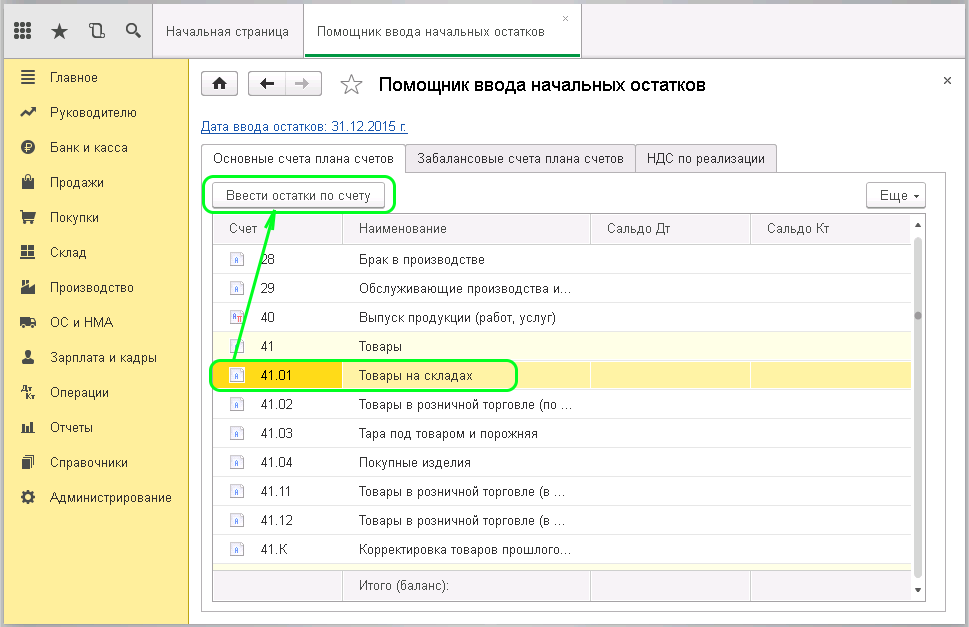

Для того, чтобы ввести остатки, необходимо выбрать нужный счет из предложенного программой списка. Рассмотрим заполнение данных на примере остатков товаров на складах. После выбора счета нужно нажать кнопку «Внести остатки по счету»:

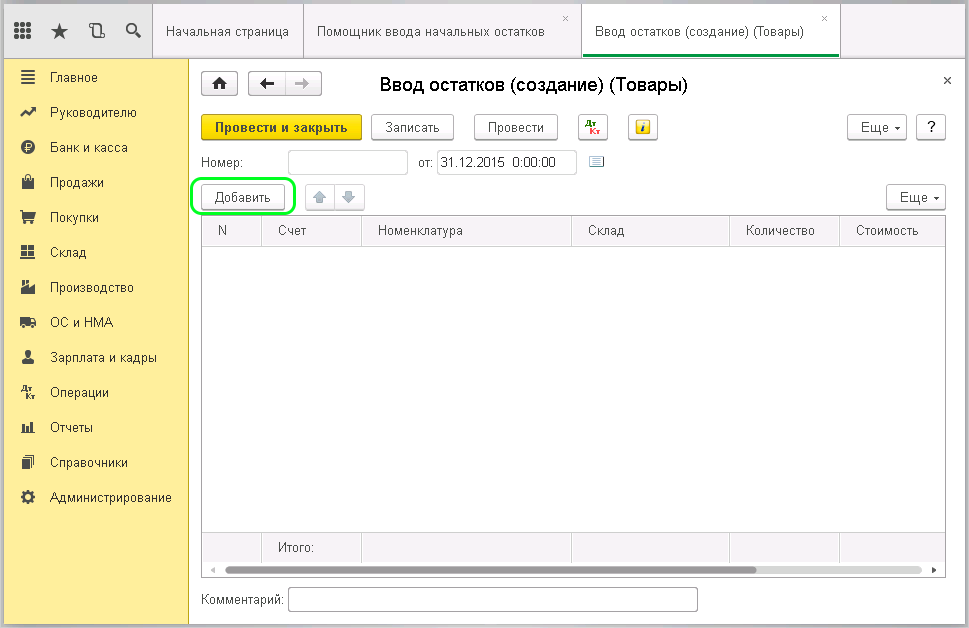

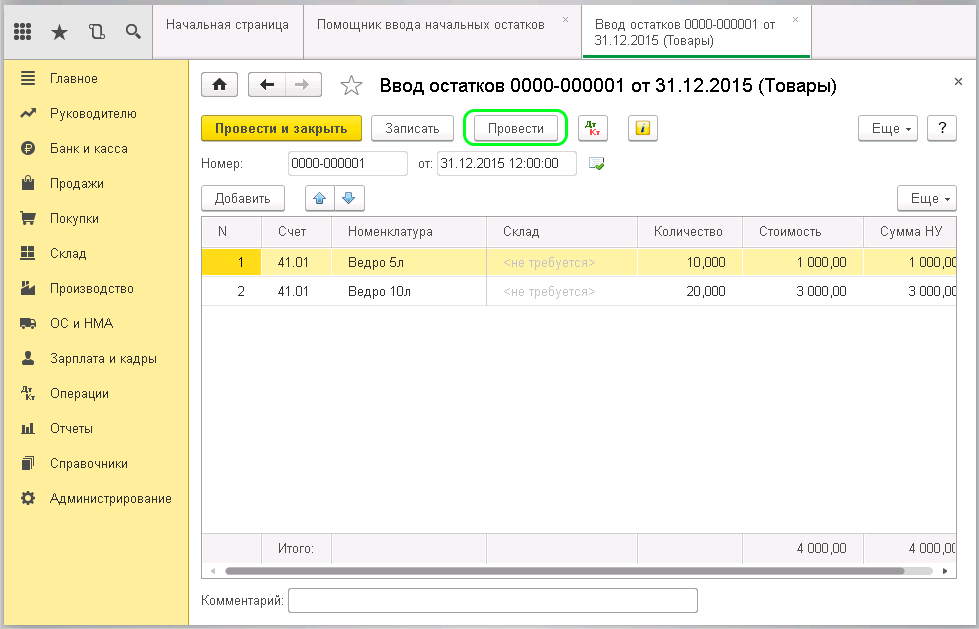

Заполнение открывшегося документа осуществляется по нажатию кнопки «Добавить»:

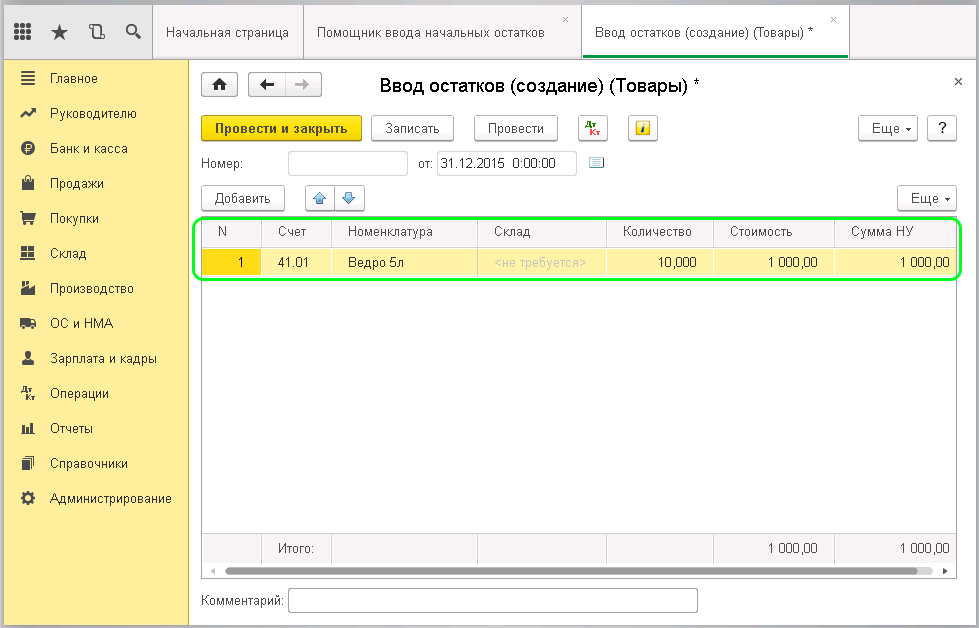

Далее вводятся данные о счете учета, указывается название номенклатуры (из ранее созданного справочника), проставляется количество и общая стоимость товара:

Аналогичным образом заполняются значения для всех номенклатурных позиций. Новые строки в табличной части можно добавлять или копировать предыдущие, меняя после этого наименование, количество и общую сумму остатков. Заполненную таблицу нужно провести:

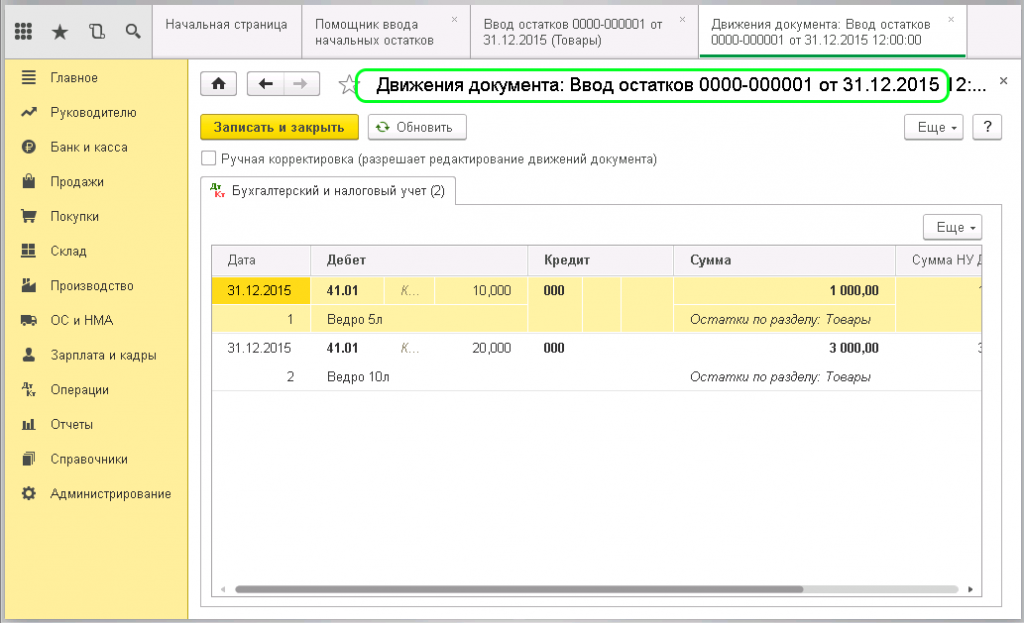

Чтобы увидеть проводки, которые сформировались в 1С при вводе товара, нужно нажать кнопку «Дебет-Кредит», после этого можно увидеть движение документа оприходования введенных товаров:

В рассматриваемом примере на 41 счет оприходованы номенклатурные позиции в указанном количестве.

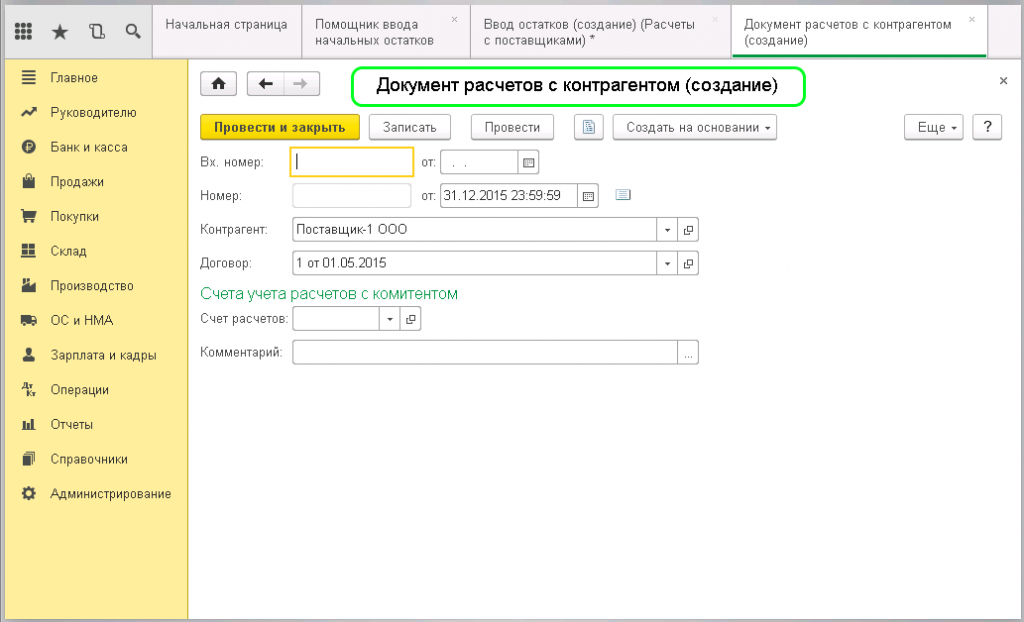

Введем остатки счетов взаиморасчетов с контрагентами, например «Расчеты с поставщиками и подрядчиками». Выбираем нужный счет (60) и нажимаем кнопку «Внести остатки по счету». Из справочника контрагентов выбирается поставщик, договор заполняется автоматически, так как он указан в качестве основного. Если расчет происходит в рамках другого договора, необходимо указать нужные данные. В графе «Документ расчетов» создается новый документ, значения можно оставить по умолчанию:

Далее указывается сумма задолженности, документ проводится:

Документы расчетов с покупателями формируются таким же способом.

В форме для ввода начальных остатков отражаются все данные: когда и на какую сумму были заполнены остатки:

Проверить правильность всех операций позволяет оборотно-сальдовая ведомость. Она доступна в пункте меню «Отчеты»:

После приобретения программного продукта для автоматизации бухгалтерского учета и регистрации первоначальных настроек перед хозяйствующим субъектом встает вопрос – как зарегистрировать в Системе начальные остатки по счетам бухгалтерского учета?

Этот вопрос возникнет у любой организации, которая уже ведет свою деятельность. И лишь те предприятия, которые только зарегистрировались и начинают свою деятельность, будут избавлены от этого довольно трудоемкого этапа работы. Прибегать ли при этом к профессиональным услугам по переносу данных в 1С или осуществлять это самостоятельно – зависит от состояния конфигурации (давно ли она обновлялась, актуальный ли релиз и т.д.).

В данной статье мы расскажем, как вручную зарегистрировать начальные остатки по счетам бухгалтерского учета в 1С:Бухгалтерия предприятия – программы, созданного на платформе 1С Предприятие 8.3.

Разделы учета для ввода остатков

Начальные остатки вводятся в «Бухгалтерию» по разделам учета. Каждому разделу учета соответствует один или несколько счетов бухгалтерского учета или же специализированных регистров (это касается предприятий на упрощенной системе налогообложения и индивидуальных предпринимателей).

Перечень разделов учета с соответствующими счетами, чтобы осуществить ввод начальных остатков

- Основные средства в 1С – 01, 02, 03;

- НМА и НИОКР – 04, 05;

- Капитальные вложения – 07, 08;

- Материалы – 10;

- НДС – 19;

- Незавершенное производство – 20, 23, 28, 29;

- Товары – 41;

- Готовая продукция – 43;

- Товары отгруженные – 45;

- Денежные средства – 50, 51, 52, 55, 57;

- Расчеты с поставщиками – 60;

- Расчеты с покупателями – 62;

- Расчеты по налогам и взносам – 68, 69;

- Расчеты с персоналом по оплате труда – 70;

- Расчеты с подотчетными лицами – 71;

- Расчеты с учредителями – 75;

- Расчеты с разными дебиторами и кредиторами – 76 (кроме авансовых);

- НДС по авансам – 76.ВА, 76.АВ;

- Капитал – 80, 81, 82, 83, 84;

- Расходы будущих периодов – 97;

- Отложенные налоговые активы/обязательства – 09, 77;

- Прочие счета бухгалтерского учета – остальные бухгалтерские счета, не вошедшие в другие разделы;

- НДС по реализации – специальные регистры накопления;

- Прочие расходы налогового учета УСН и ИП – специальные регистры накопления.

Помощник ввода остатков

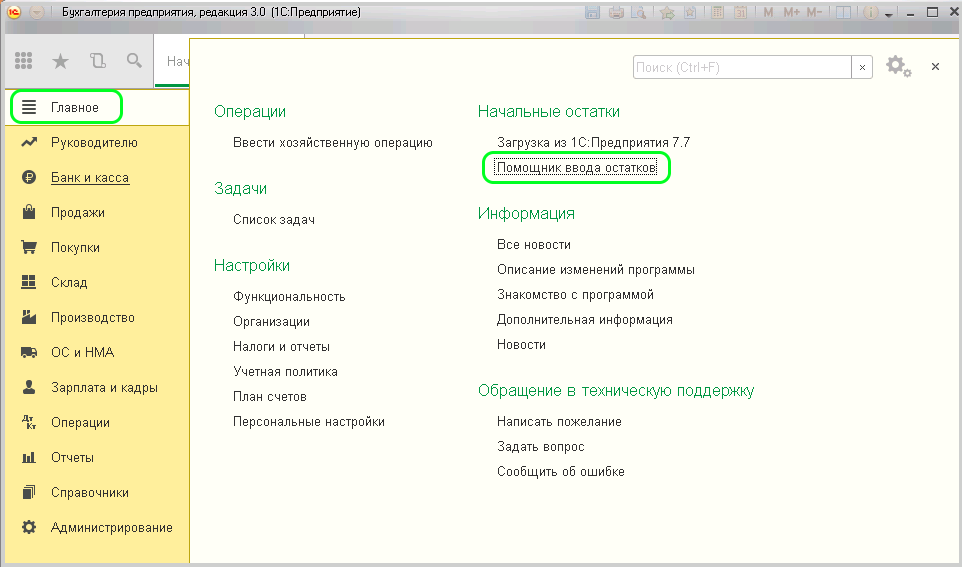

В Системе используется специальное рабочее место для ввода остатков, которое доступно через раздел «Главное» полного интерфейса конфигурации.

Перейдя по гиперссылке, откроем помощник ввода.

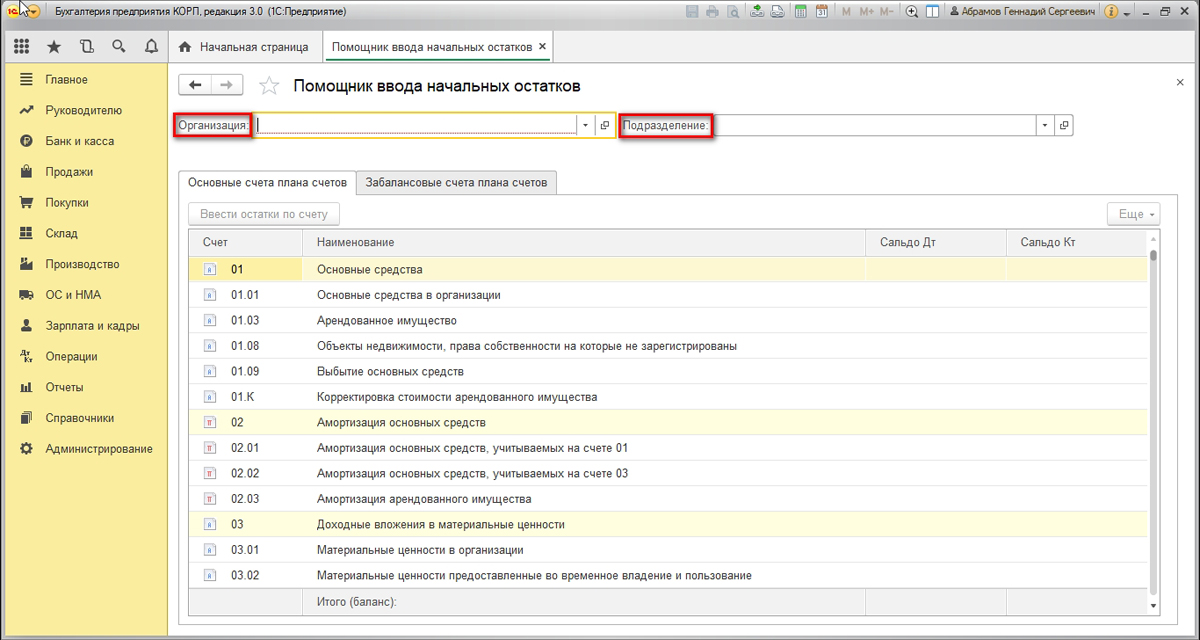

В интерфейсе помощника видим требование обязательного выбора организации (окно выбора содержит красную точечную линию, обозначающую обязательность ввода). После выбора организации Система предлагает указать дату ввода начальных остатков, которую можно изменить, используя гиперссылку.

Обратите внимание, на скриншоте выбрана организация, в настройке налогов и отчетов которой установлена упрощенная система налогообложения и не плательщик НДС, поэтому набор закладок в форме соответствующий.

Для предприятий на общем режиме налогообложения и плательщика НДС набор закладок иной:

Рис.4 Набор закладок для предприятий на общем режиме налогообложения

После установки или изменения даты ввода остатков можно приступать к регистрации объектов учета.

Технически требуется:

- Выделить строку с нужным счетом, кликнув по ней мышкой;

- Нажать кнопку «Ввести остатки по счету».

Рис.5 Регистрация объектов учета

В Системе будет создан новый документ, соответствующий определенному разделу учета. Табличную часть документа необходимо заполнять, добавляя строки с помощью кнопки «Добавить».

Рис.6 Заполнение табличной части документа

Регистрируем ОС, НМА, НИОКР

Для этих объектов потребуется вводить очень много вспомогательной информации. Каждый объект вводится в отдельную форму ввода – карточку, а после сохранения и записи подставляется в документ одной строкой.

Рис.7 Регистрируем ОС, НМА, НИОКР

Объем необходимой информации сопоставим с той, которая вводится при поступлении аналогичных объектов.

После проведения документ формирует проводки в корреспонденции со вспомогательным счетом – 000. Для объектов ОС и НМА (кроме проводок по бухгалтерии) создаются движения в специализированных регистрах сведений, на которых организовано ведение учета этих объектов. Движения создаются автоматически, с использованием данных, которые содержатся в документе.

Рис.9 Движения

По мере проведения документов суммы остатков отображаются на форме помощника ввода:

Рис.10 Суммы остатков отображаются на форме помощника ввода

В Системе может быть произвольное количество документов по вводу остатков одного раздела учета. Пользователи сами могут выбрать стратегию ввода – по подразделениям, по материально-ответственным лицам по группам ОС или НМА и т.п.

Регистрируем капитальные вложения

Начнем со счета 07 «Оборудование к установке», выделив его и нажав «Ввести остатки по счету».

При добавлении новой строки в табличную часть Система, в отличие от ввода ОС и НМА, не предложит заполнять новую форму, а сразу перейдет к новой строке и выбору счета учета. Обращаем внимание, что в форме выбора доступны все счета учета, относящиеся к указанному разделу.

Рис.11 Регистрируем капитальные вложения

Далее добавим объекты по счетам 08.03, 08.04.1 и т.п. Система запросит указание номенклатуры, склада, документа партии, количество, стоимость. Дополнительно необходимо внести информацию о счет-фактуре.

Рис.12 Ввод информации

После проведения документ сформирует проводки:

Рис.13 После проведения документ сформирует проводки

Регистрируем материалы

Уже известным способом создаем нужный новый документ и заполняем табличные части. Для материалов выделены три самостоятельные группы объектов:

- Материалы на складе;

- Спецодежда и спецоснастка в эксплуатации – счета 10.11.1 и 10.11.2;

- Материалы, переданные в переработку – счет 10.07.

Рис.14 Регистрируем материалы

На каждой закладке заполняется нужная информация. Документ проводится.

Рис.15 Документ проводится

Необходимо обратить внимание, что для спецодежды/спецоснастки в проводке отразится забалансовый счет МЦ. Счет 10.11.1 или 10.11.2 добавится в проводку, если способ погашения стоимости установлен линейный или пропорционально объему продукции.

Типовое внедрение 1С:Бухгалтерия — бесплатно при покупке программы. Реальный опыт проектов

Регистрируем остатки по прочим счетам

Закончим рассмотрение ввода остатков примером наиболее общего раздела учета – прочего.

Как мы уже успели заметить, для ввода остатков в основном требуется:

Рис.16 Ввод остатков

- Указать счет БУ;

- Аналитику счета БУ в разрезе необходимых субконто;

- Валюту, количество;

- Остаток, в зависимости от сальдо по Дт или Кт;

- Сумму НУ;

- Сумму ПР;

- Сумму ВР.

Пример регистрации остатков по валютному разделу учета:

Рис.17 Пример регистрации остатков по валютному разделу учета

В зависимости от периода ввода остатков – конец года, конец квартала, конец месяца, набор бухгалтерских счетов будет существенно отличаться.

Самым оптимальным периодом ввода остатков, безусловно, является конец года, потому что после реформации баланса количество счетов БУ, имеющих остатки, как правило, минимально. Если у вас остались вопросы по вводу начальных остатков, обратитесь к нашим специалистам на линию консультаций 1С, мы с радостью вам поможем.

8.3. Документ «Ввод начальных остатков по НДС»

Документ вызывается через пункт меню «Операции – Документ – Ввод начальных остатков по НДС».

Документ позволяет ввести первоначальные данные о суммах НДС, как подлежащих в дальнейшем вычету, так и подлежащих уплате в бюджет. Его необходимо использовать при начале эксплуатации программы.

Данный документ формирует проводки ввода начальных остатков по счетам 19 «НДС по приобретенным ценностям» (различным субсчетам), 76.Н «Расчеты по НДС, отложенному для уплаты в бюджет» и 76.АВ «НДС по авансам и предоплатам», а также соответствующие записи в регистрах подсистемы учета НДС.

При заполнении сначала необходимо указать операцию – тот участок учета НДС, по которому предполагается вводить начальные остатки. При смене операции данные всех табличных частей очищаются.

В табличной части «Данные по остаткам» вводятся общие данные об остатках НДС в разрезе аналитики. Колонки с суммами по отдельным событиям (например, какая сумма НДС оплачена поставщику – для операции ввода остатков НДС по приобретенным ценностям), счета учета НДС и иная необходимая информация вводятся в табличной части «Дополнительные сведения». Каждой строке из табличной части «Данные по остаткам» может соответствовать несколько строк табличной части «Дополнительные сведения»

В табличных частях «Расчеты с контрагентами» и/или «Авансы» (в зависимости от вида операции) вводится информация о расчетах с контрагентами (неоплаченная задолженность и авансы). Есть возможность заполнить данные этих таблиц по данным, введенным в табличных частях «Данные по остаткам» и «Дополнительные сведения».

Если в документе установлен флажок «Отразить расчеты с контрагентами», при проведении документа будут сформированы проводки отражения начальных остатков по расчетам с контрагентами в бухгалтерском учете по данным табличных частей «Расчеты с контрагентами» и/или «Авансы» (в зависимости от вида операции) .

Рассмотрим разные варианты вводимых операций:

? Вид операции «НДС по приобретенным ценностям» предназначен для ввода начальных остатков по суммам НДС предъявленным поставщиками ценностей. В табличной части «Данные по остаткам» вводятся данные о поставщике и документах поступления ценностей. После записи документа, создается документ вида «Отражение поступления товаров и услуг (НДС)», и, если установлен флаг «СФ», счет-фактура полученный. В табличной части «Дополнительные сведения» вводятся сведения по приобретенным ценностям. В табличной части «Расчеты с контрагентами» вводятся данные о неоплаченной задолженности организации перед поставщиками. В табличной части «Авансы» вводятся данные по незачтенным авансам, выданным организацией поставщикам.

? Вид операции «НДС неполученный от покупателей» предназначен для ввода начальных остатков по суммам НДС начисленным при реализации ценностей. В табличной части «Данные по остаткам» вводятся данные о покупателе и документах реализации ценностей. После записи документа, создается документ вида «Отражение реализации товаров и услуг (НДС)», и счет-фактура выданный. В табличной части «Дополнительные сведения» вводятся сведения по реализованным ценностям. В табличной части «Расчеты с контрагентами» вводятся данные о неоплаченной задолженности покупателя перед организацией.

? Вид операции «НДС по авансам полученным» предназначен для ввода начальных остатков по суммам НДС с авансов полученных. В табличной части «Данные по остаткам» вводятся данные о покупателе и документах оплаты аванса. После записи документа, создается документ вида «Документ расчетов с контрагентами (ручной учет)», и счет-фактура выданный. В табличной части «Дополнительные сведения» вводятся сведения по полученным авансам. Для одной строки табличной части «Данные по остаткам» можно вводить строки в табличной части «Дополнительные сведения» с одинаковыми видами ценностей и ставками НДС. В табличной части «Авансы» вводятся данные о незачтенных авансах полученных от покупателя.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Поделитесь на страничке

Следующая глава >

Для ввода начальных остатков в программе «1С:Бухгалтерия 8» (ред. 3.0) предназначена специальная обработка «Помощник ввода начальных остатков». Документы по вводу остатков создаются по разделам ведения учета (в одном документе обычно отражаются остатки по всем счетам соответствующего раздела).

По разделу «Денежные средства» можно создать один документ с остатками по субсчетам к счету 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути», 58 «Финансовые вложения». Обратите внимание, что ввод остатков по валютным счетам возможен при условии, что в информационной базе в справочнике «Валюты» есть элемент с иностранной валютой (только в этом случае в плане счетов и в списке счетов для ввода остатков будут видимы и доступны для выбора субсчета с признаком учета «Вал.»).

Перед вводом остатков проверьте, что установлена дата ввода остатков в одноименной ссылке. Подробнее о «Помощнике ввода остатков», установке даты и принципах ввода остатков читайте .

- Раздел: Главное – Помощник ввода остатков.

- Выберите в списке любой счет из раздела «Денежные средства» или любой субсчет к нему (рис. 1).

- Кнопка «Ввести остатки по счету». Также можно создать документ по двойному щелчку на выбранном счете левой клавишей мыши и кнопке «Создать».

Рис. 1

- По кнопке «Добавить» в новой строке табличной части (рис. 2):

- в колонке «Счет» выберите счет (субсчет), по которому вводятся остатки;

- в колонке «Субконто» выберите аналитику к счету, при необходимости в соответствующих справочниках добавьте новые элементы;

- в соответствующей колонке укажите сумму остатка, для валютных счетов укажите укажите валюту, сумму остатка в валюте и сумму остатка в рублях.

- Аналогичным образом по кнопке «Добавить» введите остатки по остальным счетам (субсчетам).

- Кнопка «Провести и закрыть».

Рис. 2

Если необходимо открыть для просмотра и редактирования уже созданный документ, то в форме «Помощник ввода начальных остатков» дважды щелкните левой клавишей мыши на любом счете, чтобы открыть форму со списком документов, после чего снимите флажок «Раздел учета». Фильтр по разделам учета будет отключен и сформируется весь список документов «Ввод остатков».