Содержание

- Коэффициенты рентабельности. Определение

- Коэффициент рентабельности активов – ROA. 3 формулы расчета

- Коэффициент рентабельности совокупных активов – ROTA. Формула расчета

- Коэффициент рентабельности собственного капитала – ROE. Формула расчета

- Коэффициент рентабельности вложенного капитала – ROCE. Формула расчета

- Коэффициент рентабельности капитала скорректированного на риск RORAC. Формула расчета

- Коэффициент рентабельности инвестиционного капитала – ROIC. Формула расчета

- Коэффициент рентабельности чистых активов – RONA. Формула расчета

- Коэффициент рентабельности персонала – ROL. Формула расчета

- Коэффициент рентабельности продаж – ROS. Формула расчета

- Коэффициент рентабельности продукции – ROM. Формула расчета

- Коэффициент рентабельности основных средств – ROFA. Формула расчета

- Коэффициент рентабельности оборотных активов – RCA. Формула расчета

- Коэффициент рентабельности чистой прибыли – NPN. Формула расчета

- Коэффициент рентабельности операционной прибыли – OPM. Формула расчета

- Видео-урок: «Расчет 12 основных коэффициентов рентабельности”

- Что показывает рентабельность

- Рентабельность продаж — это отношение прибыли к выручке

- Как рассчитать рентабельность продаж по балансу

- Каково нормативное значение рентабельности продаж

- Расчетная часть

Мы рассмотрим основные коэффициенты рентабельности и формулы их расчета, используемые на практике финансового анализа.

Коэффициенты рентабельности. Определение

Коэффициенты рентабельности (нем. rentabel – доходный) – показатели отражающие степень эффективности деятельности предприятия. Данные показатели являются относительными и оценивают прибыльность различных систем предприятия. Чем выше коэффициенты рентабельности, тем результативнее используются ресурсы предприятия.

Коэффициенты рентабельности служат инструментом управления в инвестиционной, инновационной, кадровой, ценовой, производственной и маркетинговой стратегии предприятия.

Существует множество различных показателей рентабельности, в данной статье мы рассмотрим наиболее часто встречаемые и используемые на практике коэффициенты. Для расчета коэффициентов рентабельности необходимо иметь данные бухгалтерской отчетности.

Рассмотрим 14 коэффициентов рентабельности предприятия:

- Коэффициент рентабельности активов – ROA.

- Коэффициент рентабельности совокупных активов – ROTA.

- Коэффициент рентабельности собственного капитала – ROE.

- Коэффициент рентабельности вложенного капитала – ROCE.

- Коэффициент рентабельности капитала скорректированного на риск – RORAC.

- Коэффициент рентабельности инвестиционного капитала – ROIC.

- Коэффициент рентабельности чистых активов – RONA.

- Коэффициент рентабельности персонала – ROL.

- Коэффициент рентабельности продаж – ROS.

- Коэффициент рентабельности проданной продукции – ROM.

- Коэффициент рентабельности основных средств – ROFA.

- Коэффициент рентабельности оборотных активов – RCA.

- Коэффициент рентабельности чистой прибыли – NPM.

- Коэффициент рентабельности операционной прибыли – OPM.

Коэффициент рентабельности активов – ROA. 3 формулы расчета

Коэффициент рентабельности активов (англ. Return On Asset, ROA) – показатель эффективности использования предприятием активов и рассчитывается как отношение чистой прибыли предприятия (после налогообложения) к величине активов. Другими словами рентабельность активов (ROA) отражает доходность, полученную как с помощью собственного, так и заемного капитала. Чем выше коэффициент рентабельности активов, тем более эффективна деятельность предприятия.

⊕ пример расчета ROA для КБ «Сухой” по балансу

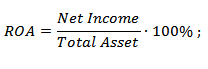

Формула расчета ROA. Вариант #1

Первый вариант расчета коэффициента рентабельности активов представляет собой отношение чистой прибыли после налогообложения к средним суммарным активам. Формула расчета представлена ниже:

где:

где:

Net Income – чистая прибыль предприятия после налогообложения;

Total Asset – средние суммарные активы.

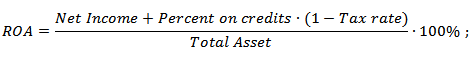

Формула расчета ROA. Вариант #2

Второй вариант расчета коэффициента учитывает прибыль с процентами по кредитам.

где:

Tax rate – налоговая ставка;

Percent on credits – проценты по выданным кредитам.

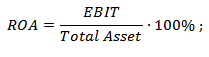

Формула расчета ROA. Вариант #3

На практике бывает, используют третий вариант расчет коэффициента рентабельности активов, где главное отличие состоит в использовании прибыли до налогообложения и до получения процентов по кредитам.

где:

EBIT – прибыль до налогов и начислении процентов по кредитам (операционная прибыль).

Можно заметить, что во всех формулах расчета изменяется только числитель, отражающий различные виды прибыли предприятия. Недостатком коэффициента рентабельности активов относят не способность учесть затраты на привлечение капитала.

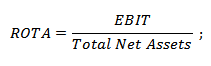

Коэффициент рентабельности совокупных активов – ROTA. Формула расчета

Коэффициент рентабельности совокупных активов ( англ. Return On Total Assets, ROTA) – показатель отражающий прибыльность использования всех активов предприятия. Коэффициент рентабельности совокупных активов представляет собой отношение прибыли предприятия перед выплатой налогов и получением процентных платежей к суммарным нетто-активам. Данный показатель показывает, как предприятие использует свои активы перед выплатой по обязательствам. Коэффициент ROTA отличается от ROA тем, что при его расчете учитывается операционная прибыль, а не чистая. Формула расчета показатели следующая:

где:

EBIT – операционная прибыль до налогов и начислении процентов по кредитам;

Total Net Assets – сумма всех активов предприятия.

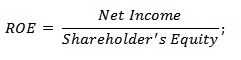

Коэффициент рентабельности собственного капитала – ROE. Формула расчета

Коэффициент рентабельности собственного капитала (англ. Return On Equity, ROE) – показатель отражающий эффективность и доходность использования собственного капитала. Данный коэффициент часто используется инвесторами для оценки капиталоемких предприятий и отражает качество управления собственным капиталом.

⊕ пример расчета ROE для «КАМАЗа” по балансу

Инвесторами часто данный коэффициент применяется для оценки эффективности инвестиционного проекта или предприятия, для этого коэффициент рентабельности собственного капитала сравнивается с доходностью по альтернативным инвестициям или безрисковой процентной ставкой (например, с банковской ставкой). Если показатель ROE больше доходности альтернативного проекта (безрисковой ставки) значит, управление на предприятии ведется успешно. Формула расчета коэффициента рентабельности собственного капитала следующая:

где:

где:

Net Income – чистая прибыль после налогообложения;

Shareholder’s Equity – среднегодовой акционерный капитал.

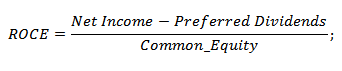

Коэффициент рентабельности вложенного капитала – ROCE. Формула расчета

Коэффициент рентабельности вложенного капитала (англ. Return on Capital Employed ROCE) – показатель отражающий прибыльность использования вложенного капитала предприятия. Рассчитывается как отношение чистой прибыли за вычетом дивидендов по привилегированным акциям к среднегодовой стоимости акционерного капитала. Данный показатель необходим для оценки эффективности управления акционерным капиталом.

⊕ пример расчета ROCE для «МЕЧЕЛ” по балансу

Формула расчета ROCE. Варианта расчета #1

где:

Net Income – чистая прибыль;

Preferred Dividends – дивиденды по привилегированным акциям;

Common Equity – среднегодовая величина обыкновенного акционерного капитала.

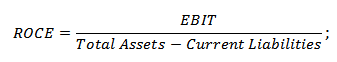

Формула расчета ROCE. Варианта расчета #2

Ниже представлен второй вариант расчета показателя рентабельности вложенного капитала:

где:

EBIT – прибыль до налогов и начислении процентов по кредитам;

Total Assets – сумма всех активов предприятия;

Current Liabilities – краткосрочные обязательства.

Одной из разновидностей ROCE является коэффициент ROACE (Return on Average Capital Employed), где берутся средние значения стоимости капитала за весь период. Данный показатель используется для анализа эффективности инвестиционных проектов.

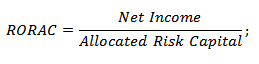

Коэффициент рентабельности капитала скорректированного на риск RORAC. Формула расчета

Коэффициент рентабельности капитала с корректированного на риск (англ. Return On Risk-Adjusted Capital, RORAC) – показатель, как правило, используемый для анализа эффективности инвестиционных проектов. Коэффициент рентабельности, скорректированный на риск, дает возможность проводить сравнение различных инвестиционных проектов с корректировкой на различные уровни риска. Формула расчета показателя следующая:

где:

где:

Net Income – чистая прибыль до налогообложения;

Allocated Risk Capital – максимально возможный убыток в будущем или волатильность прибыли.

Коэффициент рентабельности инвестиционного капитала – ROIC. Формула расчета

Коэффициент рентабельности на инвестиционный капитал (англ. Return On Invested Capital, ROIC, ROI) – показатель отражающий прибыльность предприятия на инвестиционный капитал. Коэффициент рентабельности инвестиционного капитала используется инвесторами для оценки эффективности предприятия создавать добавленную стоимости на вложенный капитал. Если данный показатель высок, то предприятие инвестиционно привлекательно для инвесторов. Формула расчета коэффициента рентабельности на инвестиционный капитал следующая:

где:

NOPLAT – чистая операционная прибыль после вычета налогов;

Invested Capital – инвестиционный капитала предприятия.

Инвестиционный капитал представляет собой сумму собственного капитала предприятия и долгосрочных обязательств.

Коэффициент рентабельности чистых активов – RONA. Формула расчета

Коэффициент рентабельности чистых активов (англ. Return On Net Assets, RONA) – показывает прибыльность чистых активов предприятия, и отражает сколько создается прибыли на каждый 1 руб. чистых активов. Коэффициент рентабельности чистых активов рассчитывается как отношение чистой прибыли предприятия за отчетный период к величине чистых активов. Формула расчета показателя следующая:

где:

Net Income – чистая прибыль до налогообложения;

Fixed Assets – внеоборотные активы;

Net Working Capital – оборотные активы за вычетом долговых обязательств.

Коэффициент рентабельности персонала – ROL. Формула расчета

Коэффициент рентабельности персонала (англ. Return On Labor, ROL) – показатель отражающий прибыльность персонала, то есть, сколько создает добавленной прибыли один рабочий. Формула расчета рентабельности персонала следующая:

Коэффициент рентабельности продаж – ROS. Формула расчета

Коэффициент рентабельности продаж (англ. Return On Sales, ROS) – показатель отражающий эффективность продаж. Рассчитывается как отношение прибыли от продаж к выручке. Формула расчета следующая:

где:

EBIT – прибыль до налогов и процентов;

Revenue – выручка от продаж.

В отечественной практике зачастую вместо прибыли до налогов и процентов используют чистую прибыль (Net Income). В настоящее время рентабельность продаж является одним из ключевых показателей эффективности деятельности предприятия и его инвестиционной привлекательности. Более подробно читайте в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот”».

Коэффициент рентабельности продукции – ROM. Формула расчета

Коэффициент рентабельности продукции (англ. ROM, рентабельность затрат) – показатель отражающий прибыльность продаваемой продукции и рассчитывается как отношение чистой прибыли к себестоимости реализованной продукции. Аналитическая формула имеет следующий вид:

где:

Net Income – чистая прибыль предприятия;

Cost Price – себестоимость реализованной продукции.

Коэффициент рентабельности основных средств – ROFA. Формула расчета

Коэффициент рентабельности основных средств (англ. Return on Fixed Assets, ROFA, RFA) – показатель отражающий результативность основных средств производства. Формула расчета имеет следующий вид:

где:

EBIT – операционная прибыль предприятия;

Fixed Assets – средняя за год величина всех основных средств предприятия.

Коэффициент рентабельности оборотных активов – RCA. Формула расчета

Коэффициент рентабельности оборотных активов (англ. Return on current assets, RCA) – показывает эффективность управления оборотными средствами предприятия и рассчитывается как отношение чистой прибыли к оборотным средствам.

где:

Net Income – чистая прибыль предприятия;

Current Assets – оборотные активы предприятия.

Коэффициент рентабельности чистой прибыли – NPN. Формула расчета

Коэффициент рентабельности чистой прибыли (англ. Net Profit Margin, NPM) – показывает долю чистой прибыли в общей структуре продаж предприятия.

где:

Net Income – чистая прибыль предприятия;

Revenue – выручка от продаж продукции.

Коэффициент рентабельности операционной прибыли – OPM. Формула расчета

Коэффициент рентабельности операционной прибыли (англ. Operating margin OPM) – показывает долю операционной прибыли в выручке от продаж продукции предприятия.

где:

Operation income – операционная прибыль предприятия;

Revenue – выручка от продаж продукции.

Видео-урок: «Расчет 12 основных коэффициентов рентабельности”

Резюме

В данной статье мы подробно разобрали основные коэффициенты рентабельности предприятия, которые отражают прибыльность различных ресурсов предприятия. Чем выше рентабельность тем больше результативность управления ресурса. Целью всех предприятий является увеличение своей рентабельности и следовательно своей стоимости и привлекательности для инвесторов и кредиторов.

к.э.н. Жданов Иван Юрьевич

Что показывает рентабельность

Глобально рентабельность — это совокупность показателей, в комплексе характеризующих эффективность бизнеса, точнее его прибыльность. Рентабельность — это всегда отношение прибыли к тому объекту, эффект от которого требуется узнать. Фактически это доля прибыли на единицу анализируемого объекта.

С помощью показателей рентабельности можно выяснить, насколько эффективно используется собственный капитал или активы предприятия (см. «Определяем рентабельность активов (формула по балансу)»), прибыльно ли его производство.

Налоговики также сравнивают рентабельность продаж со среднестатистическим показателем, указанным в приложении №4 к приказу от 30.05.2007 №ММ-3-06/333@.

ПРИМЕР расчета из КонсультантПлюс: По данным бухгалтерской отчетности организации «Альфа» за календарный год рентабельность продаж организации составила 11,5%, а рентабельность активов — 12,1%. Организация «Альфа» занимается издательской деятельностью. Предположим, что по этому виду деятельности среднеотраслевые показатели за соответствующий календарный год условно определены в размере 9% для рентабельности продаж и 3,7% для рентабельности активов. Посмотреть решение.

Но в данной статье мы остановимся непосредственно на рентабельности продаж.

Рентабельность продаж — это отношение прибыли к выручке

Рентабельность продаж дает представление о том, какова доля прибыли в выручке предприятия. В анализе ее принято обозначать ROS (сокращение от английского return on sales).

Общая формула рентабельности продаж выглядит следующим образом:

ROS = Пр / Оп × 100%,

где: ROS — рентабельность продаж;

Пр — прибыль;

Оп — объем продаж или выручка.

Рентабельность продаж — показатель относительный, он выражается в процентах.

Как рассчитать рентабельность продаж по балансу

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма 2).

О форме 2 читайте статью «Заполнение формы 2 бухгалтерского баланса (образец)».

При этом формула рентабельности продаж по балансу зависит от того, какая рентабельность интересует пользователя:

- Рентабельность по валовой прибыли. В этом случае формула расчета рентабельности продаж будет следующей:

ROS = строка 2100 / строка 2110 × 100.

- Рентабельность по операционной прибыли:

ROS = (строка 2300 + строка 2330) / строка 2110 × 100.

- Рентабельность по чистой прибыли:

ROS = строка 2400 / строка 2110 × 100.

Каково нормативное значение рентабельности продаж

Специальных нормативов для рентабельности продаж нет. Рассчитываются среднестатистические значения рентабельности по отраслям. Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно. Свыше 30% — это уже сверхрентабельность.

Очень информативным является показатель EBITDA. Формулу расчета ebit детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно изучите мнение эксперта.

Рентабельность продаж можно рассчитать по балансу. Далее его необходимо сравнить со среднестатистическими показателями по отрасли, указанным в приложении №4 к приказу от 30.05.2007 №ММ-3-06/333@. Если будут серьезные отклонения, есть риск выездной налоговой проверки.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

5. Показатели рентабельности деятельности предприятия

Конечный финансовый результат хозяйственной деятельности предприятий (организаций) характеризуется абсолютной величиной прибыли. Сумма прибыли выражает количественную сторону финансового результата хозяйственной деятельности предприятия (организации). Однако она не всегда даёт возможность объективной оценки работы предприятия или разных предприятий в одно и то же время. В связи с этим для объективной оценки деятельности предприятий используется относительный показатель – рентабельность. Она характеризует эффективность, определяемую как отношение прибыли к одному из показателей функционирования предприятий. Ими могут быть: издержки производства, основные и оборотные средства, фонд заработной платы, ресурсы предприятий. Выбор относительного показателя зависит от того, какая сторона финансово–хозяйственной деятельности изучается. Уровень рентабельности исчисляется в процентах.

Производные от прибыли относительные показатели, позволяющие оценивать результативность вложенных средств, используются в экономических расчетах и финансовом планировании.

Рентабельность – показатель эффективности деятельности предприятия, выражающий относительную величину прибыли и характеризующий степень отдачи средств, используемых в производстве.

Виды показателей рентабельности подразделяются на три группы:

– рентабельность продукции;

– рентабельность производственных фондов;

– рентабельность вложений в предприятие (рис. 6.22).

Рис. 6.22. Основные показатели рентабельности

Рентабельность продукции можно рассчитать, во–первых, по всей реализованной продукции и, во–вторых, по отдельным ее видам (рис. 6.23).

Рис. 6.23 Порядок расчета рентабельности реализованной продукции

Рентабельность всей реализованной продукции определяется как отношение прибыли от реализации к затратам на ее производство и реализацию, то есть:

Рп = П / С * 100%.

Рентабельность отдельных видов продукции зависит от цены, по которым продукция реализуется потребителю, и себестоимость каждого вида.

Ротд. изд. = Пизд. / Сизд. * 100%

Рис. 6.24. Показатель рентабельности продаж

Рентабельность продаж рассчитывается как отношение прибыли от реализации товарной продукции к выручке от реализации продукции (рис. 6.24):

Рпродаж = Птп / В * 100%;

Показатели рентабельности всей реализованной продукции дают представление об эффективности реализованной продукции.

Уровень рентабельности продукции (работ, услуг) показывает относительную величину прироста средств, которые получены в результате эффективности текущих затрат.

Рентабельность производственных фондов рассчитывается как отношение балансовой прибыли к среднегодовой стоимости производственных фондов и материальных оборотных средств (рис. 6.25):

Рпроизв.фондов = БП / (Оф + Об.ф) * 100%

Рис. 6.25. Порядок расчет рентабельности производственных фондов

Этот показатель можно рассчитать и по чистой прибыли.

При расчете среднегодовой стоимости производственных фондов пользуются обычно формулой средней хронологической из данных об их остатках на начало каждого месяца.

Уровень общей рентабельности является обобщающим показателем по отношению к рентабельности продукции (работ, услуг), так как он характеризует эффективность всей деятельности предприятия, включая виды деятельности, непосредственно не связанные с производством продукции (работ, услуг). Это доходы от сдачи имущества в аренду; доходы, выплачиваемые по акциям, облигациям и другим ценным бумагам.

В странах с развитой рыночной экономикой в качестве показателя рентабельности выступает норма прибыли на вложенный капитал (рис. 6.26).

Рис. 6.26. Порядок расчета показателей рентабельности

В рыночной экономике инвесторов интересует вопрос окупаемости инвестиций. С этой целью рассчитываются следующие показатели рентабельности:

рентабельность всего (совокупного) капитала (Рк):

Р = ПОП / ССИ

где ССИ – среднегодовая стоимость имущества;

рентабельность инвестиций (Ри):

Ри = (ЧП+ВП) / (СК+ДО)

где ЧП – чистая прибыль; ВП – выплаченные проценты по займам и кредитам; СК – собственный капитал; ДО – долгосрочные обязательства.

рентабельность функционирующего капитала(реально участвующего в формировании прибыли) (Рф.к.):

Рф.к. = ПР:ССК,

где ПР – прибыль от реализации; ССK – среднегодовая стоимость капитала (минус незавершенное строительство); рентабельность собственного капитала (Рс.к.):

РСК = ЧП : СССК,

где CCCK – среднегодовая стоимость собственного капитала (рис. 6.27).

Рис. 6.27. Порядок расчета показателей рентабельности капитала

Кроме прибыли, при расчете рентабельности вложений можно использовать выручку от реализации продукции. Этот показатель характеризует уровень продаж на 1 рубль вложений в имущество предприятия.

Рвлож.= БП / чистые активы *100%

Таким образом, рентабельность предприятий (организаций) характеризуется целой системой показателей. Независимо от того, сколько и какие именно показатели выражают рентабельность, все они отражают отношение эффективности осуществления затрат и использования ресурсов. Рентабельная работа предприятий приобретает особую значимость в условиях рыночной экономики.

На рентабельность оказывают влияние факторы, определяющие направления развития хозяйственного механизма в целом. При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних факторов. К ним можно отнести рост тарифов автоперевозки и процентных ставок за кредит, цен товары народного потребления, платежи в бюджет. Ряд факторов непосредственно зависит от работников предприятий. Это совершенствование структуры управления и организационного построения; организация технологического процесса, рекламы; максимальное ускорение оборачиваемости оборотных средств; повышение доли собственных средств в оплате товаров; снижение себестоимости.

Большое влияние на рентабельность оказывают внереализационные расходы, которые являются прямым вычетом из доходов предприятий. Организация чёткой работы с поставщиками, применение в необходимых случаях штрафных санкций и других мер финансового воздействия, жесткий контроль за сохранностью собственности – таковы важнейшие резервы повышения рентабельности.

В современных высоко конкурентных условиях все указанные внутрипроизводственные факторы зависят от предпринимательской инициативы. Их мобилизация и трансформация в прибыль требуют инноваций и высокой степени оперативности в управлении бизнесом.

Инновации определяют финансовый успех любого бизнес–проекта, так как позволяют опередить конкурентов, завоевать и расширить рынки сбыта продукции, заработать максимальную прибыль.

Основными направлениями инновационной деятельности предприятий, обеспечивающими рост прибыли, могут быть:

- производственный вектор: разработка и производство нового товара или товара, отличающегося повышенным качеством;

- коммерческий вектор: освоение нового рынка товаров, нахождение новых покупателей на товар, прорыв на иностранный рынок. Следует при этом иметь в виду, что при завоевании новых рынков норма прибыли обычно не увеличивается, даже может сокращаться из–за конкуренции цен, но потери компенсируются ростом объемов продаж;

- технологический вектор: внедрение ресурсосберегающих технологий, повышение производительности труда, новые виды и источники сырья, снижение себестоимости продукции;

- организационно–управленческий вектор: внедрение прогрессивных управленческих технологий, организация полной сопряженности производственного процесса, научная организация труда (рис. 6.28).

Рис. 6.28. Основные направления инновационной деятельности

Большое, а подчас определяющее, влияние на прибыль предприятия оказывает вторая группа факторов – внешние факторы рыночной конкурентной среды. К ним относятся:

- конъюнктура рынка (ей менее подвержены крупные компании, которые сами создают конъюнктуру);

- инфляция, которая искажает реальную прибыль, не позволяет составлять бизнес–прогнозы на перспективный период;

- непредсказуемая налоговая, ценовая, валютная, таможенная политика государства в условиях экономического кризиса.

Из изложенного можно заключить, что получение прибыли требует большого профессионализма в управлении производством и в то же время связано со значительной степенью предпринимательского риска. Задачей в управлении прибылью является расчет и минимизация рисков путем реального планирования и прогнозирования результатов деятельности предприятия с учетом факторов, на них влияющих.

Расчетная часть

Определите:

1. Рентабельность каждой из моделей на основании метода учета полных затрат, разнесенных по ставке распределения (cost-driver).

2. Рентабельность каждой из моделей по методу direct-cost.

3. Определите оптимальный ассортиментный перечень (по методу direct-cost).

4. Уточните результаты расчета с точки зрения метода ФСА, используя данные таблиц 2, 3.

Решение:

«Директкостинг» – система раздельного учета переменных и постоянных затрат. Для оценки себестоимости продукции используются только переменные затраты, постоянные признаются убытком периода, в котором они были произведены.

Переменные затраты меняются с изменением степени загрузки производственных мощностей, но в расчете на единицу продукции они являются постоянными. Постоянные затраты в сумме не меняются при изменении уровня деловой активности, но в расчете на единицу продукции они зависят от объема производства.

Исчисление себестоимости продукции методом полных затрат предполагает учет всех затрат, включая прямые и косвенные (распределенные накладные) расходы.

1. Найдем рентабельность по каждой из моделей на основании метода учета полных затрат, разнесенных по ставке распределения (cost-driver) по формуле:

П

Rп = ––––– * 100,0% , где

ПС

П — прибыль от реализации продукции;

ПС — полная себестоимость реализованной продукции.

Коэффициент распределения на конкретный продукт будет составлять: отношение суммы операций по данному продукту к общей сумме операций (см. табл. №1).

Таблица №1.

Вывод: Рассчитав рентабельность по каждой из предложенных моделей, на основе метода учета полной себестоимости изделия, можно сделать вывод, что модели «Комсомолец», «Пионер», «Октябренок» являются более прибыльными и убыточной — модель «Коммунист». Общая прибыль составляет 24400 руб. Если следовать этому расчету, то прибыль можно увеличить на 22469 руб., сняв с производства модель «Коммунист».

2. Находим рентабельность каждой из моделей по методу direct-cost.

Система «директ-костинг» заключается в том, что себестоимость учитывается и планируется только в части переменных затрат, т.е. лишь переменные расходы распределяются по носителям затрат. Оставшуюся часть издержек (постоянные расходы) собирают на отдельном счете, в калькуляцию не включают и периодически списывают на финансовые результаты, т.е. учитывают при расчете прибылей и убытков за отчетный период. По переменным расходам оцениваются также запасы — остатки готовой продукции на складах и незавершенное производство.

Таблица №2.

|

Расчет рентабельности каждой модели по методу direct-cost |

|||||

|

Показатели |

Коммунист |

Комсомолец |

Пионер |

Октябренок |

|

|

Выручка продукта, руб. |

195000,00 |

210000,00 |

77600,00 |

96000,00 |

|

|

Маржинальная прибыль продукта, руб. |

113000,00 |

104000,00 |

42800,00 |

53600,00 |

|

|

Всего маржинальная прибыль продукта, руб. |

313400,00 |

||||

|

Доля вклада (рентабельность модели), % |

36,1 |

33,2 |

13,7 |

17,1 |

|

Перейти на страницу: 1 2 3

Определение

Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя «рентабельность собственного капитала», данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как «сколько копеек приносит каждый рубль, вложенный в активы организации».

Для более точных расчетов в качестве показателя «Активы» берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе «Ваш финансовый аналитик»):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Нормальное значение

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.

О рентабельности активов на английском языке читайте в статье » Return On Assets».