Содержание

- Основные положения

- Правила заполнения

- Заполнение платежного поручения по НДФЛ 2020

- Заполнение при оплате пеней

- Коды бюджетной классификации для перечисления НДФЛ

- Сроки оплаты

- На что обратить внимание при заполнении платежных поручений

- КБК, актуальные в 2020 году для юридических лиц

- Фиксированные платежи для ИП

- КБК для индивидуальных предпринимателей

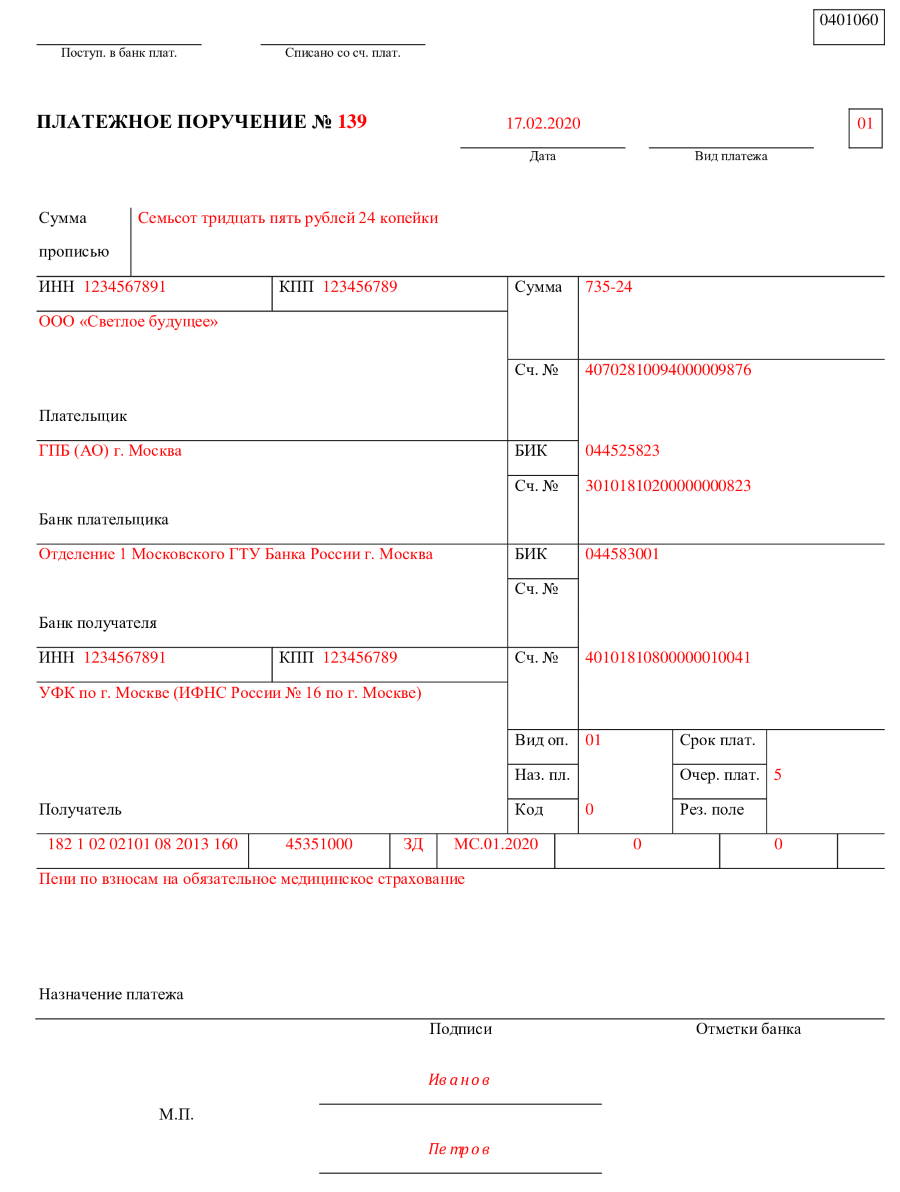

- Пени по страховым взносам: образец платежного поручения

- Образец платежки

- КБК НДФЛ

- Все платёжки

Образец платежки НДФЛ — это пример, который можно использовать при заполнении платежного поручения. Реквизиты нужно заполнять очень внимательно. Ведь если вы допустите ошибку, ваш налог будет считаться неуплаченным, и придется заново перечислять сумму налога в бюджет. А если ошибку вы обнаружите уже после окончания установленного срока уплаты, надо будет также уплатить пени.

Для того чтобы деньги попали по назначению, необходимо правильно заполнить платежное поручение на перечисление обязательного платежа. Форма платежного поручения утверждена положением ЦБ РФ от 19.06.2012 N 383-П «Положение о правилах осуществления перевода денежных средств» (далее Положение 383-П).

Порядок заполнения платежек на уплату налогов установлен Приказом Минфина России от 12.11.2013 N 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации». А в 2020 году Минфин опубликовал Письмо от 11.06.2019 N 21-08-11/42596, в котором сообщил, что платежки по НДФЛ надо заполнять по-новому. Новые инструкции касаются заполнения поля 107. Так, если раньше разрешалось указать точную дату платежка, то теперь Минфин требует указывать лишь месяц.

Основные положения

Уплата налога производится налогоплательщиком самостоятельно либо иным лицом за него (п.1 ст.45 НК РФ), в валюте Российской Федерации (п. 5 ст. 45 НК РФ).

В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога в порядке, предусмотренном статьями 46, 47, 48 НК РФ.

Правила заполнения

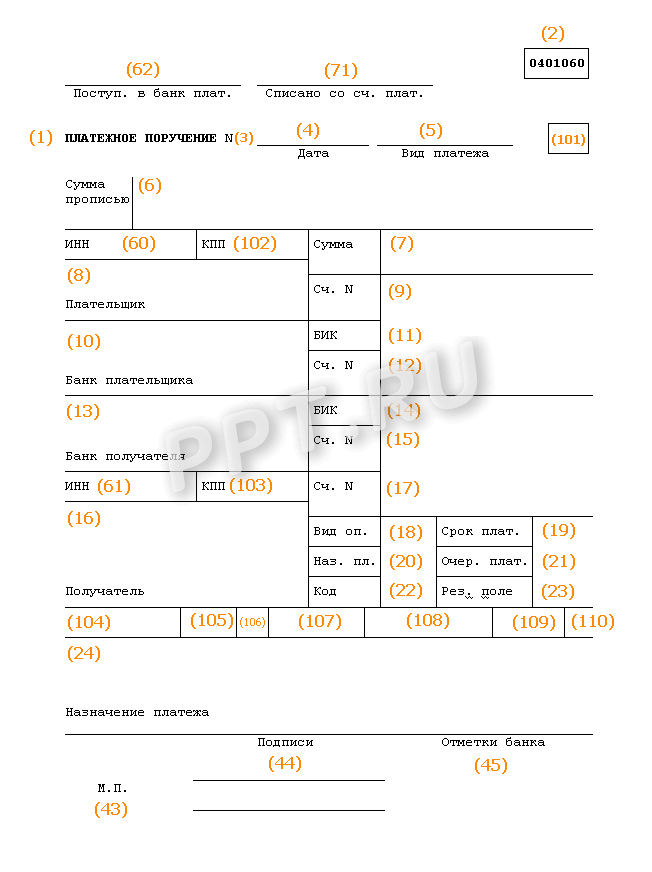

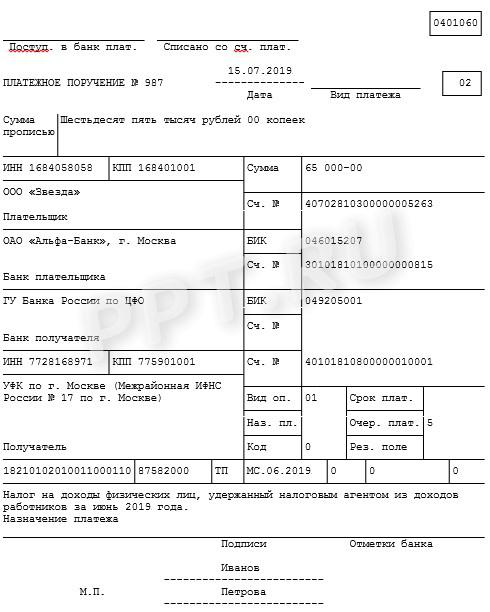

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в Положении 383-П. Рассмотрим образец заполнения платежки НДФЛ 2020 и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

- Поле № 16. Ставится наименование получателя. Когда платеж предназначен для ФНС, то помимо названия филиала или отделения контролирующего органа следует указать сокращенное название органа Федерального казначейства.

- Поле № 18. Указывается вид операции — в случае с платежками под операцией понимается перечисление денег на основании поручения и всегда ставится код «01».

- Поля № 19, № 20 и № 23. Значение реквизита не указывается, если у банка нет особых требований к заполнению.

- Поле № 21. Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше».

- Поле № 22. Предназначено для указания кода УИП. Практически всегда ставится «0». Заполнить конкретным цифровым значением придется только в случае, если ФНС укажет УИП в своем требовании о перечислении налогов.

- Поле № 101. Характеризует статус плательщика. Их более 20, но при уплате НДФЛ используются: «01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация/ИП в качестве налогового агента.

- Поле № 102. КПП плательщика. Организации, у которых есть обособленные подразделения, перечисляют исчисленные и удержанные суммы налога на доходы физических лиц, как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения (п. 7 226). Специалисты ФНС (письмо от 14.10.16 № БС-4-11/19528@) отмечают, что в том случае, когда каждому обособленному подразделению организации присвоен отдельный КПП, платежное поручение на уплату НДФЛ с указанием данного кода должно быть оформлено на каждое такое обособленное подразделение. Причем этот порядок действует и в том случае, когда постановка на учет нескольких обособленных подразделений осуществляется в соответствии с п. 4 ст. 83 НК РФ по месту нахождения одного из них.

- Поле № 104. Указывается КБК. К этому полю подходите с особым вниманием, т.к., если допустить ошибку в данном коде, налоги (пени и штрафы) могут зачислить совершенно на другой вид платежа. В 2020 году вам понадобится код КБК по НДФЛ 18210102010 011000110. Он единый и для уплаты НДФЛ с зарплаты и пособий, и для уплаты НДФЛ с дивидендов.При расчете НДФЛ с дивидендов резидента необходимо применять ставку в размере 13 процентов. В случае если прибыль выплачиваете нерезиденту, то налог считайте по повышенной ставке — 15 процентов.

- Поле № 105. Указывается значение кода, присвоенного территории муниципального образования (межселенной территории) в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Если платеж производится на основании декларации, взять код можно непосредственно из нее.

- Поле № 106. Основание платежа. Полный перечень возможных обозначений прописан в п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н.

- Поле № 107. Как требуюут новые правила заполнения платежек по НДФЛ, сформулированные в Письме от 11.06.2019, в этом поле компания указывает период, за который платятся налоги, проставляется текущий месяц. Полный перечень возможных обозначений прописан в п. 8 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н. При невозможности определить период ставится «0». Налогоплательщику придется формировать несколько отдельных расчетных документов с разными показателями налогового периода, в ситуации когда законодательством о налогах и сборах предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока. Например, в соответствии с п. 6 ст. 226 НК РФ, в для НДФЛ установлены следующие сроки уплаты:

- не позднее последнего числа месяца, в котором производились выплаты при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде выплаты отпускных сотруднику.

- не позднее дня, следующего за днем выплаты налогоплательщику дохода, — при выплате всех остальных доходов, в том числе заработной платы работникам, доходов в натуральной форме. В том числе ООО перечисляет НДФЛ не позднее дня, следующего за днем перечисления дивидендов.

- Поле № 108. В данном поле укажите номер требования ФНС, по которому необходимо платить налог или штраф. Если платеж делается добровольно или в связи со сроком уплаты, ставится «0».

- Поле № 109. В указанное поле включите дату подписания документа, на основании которого делается платеж (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Значение здесь тоже может быть равно нулю.

Заполнение платежного поручения по НДФЛ 2020

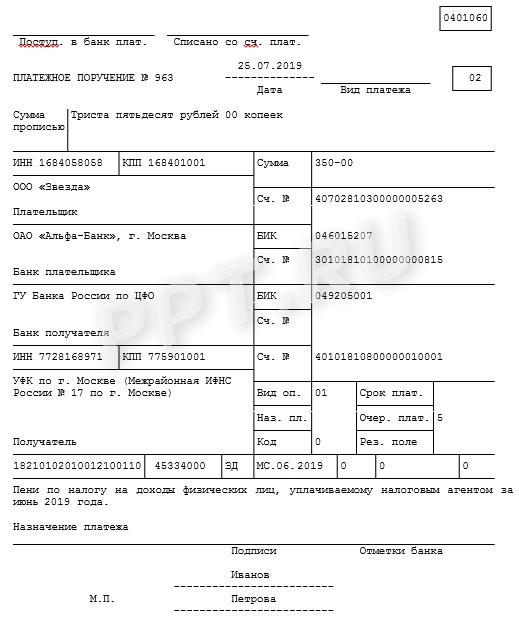

Заполнение при оплате пеней

Если вы получили требование налогового органа по уплате пеней по НДФЛ, платежку заполните немного иначе. В заполнении вам поможет образец платежного поручения по пеням НДФЛ в 2020 году.

В поле № 22 проставьте значени УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В Поле № 106 поставьте «ТР» (что означает «требование»). Используйте такую формулировку основания платежа:

Пени по НДФЛ на основании требования налогового органа от ______ № ___.

Коды бюджетной классификации для перечисления НДФЛ

|

Наименование налога |

КБК |

|

НДФЛ с доходов, источником которых является налоговый агент |

182 1 01 02010 01 1000 110 |

|

НДФЛ (ИП «за себя») |

182 1 01 02020 01 1000 110 |

|

НДФЛ физлицо (не ИП) |

182 1 01 02030 01 1000 110 |

|

Пени по НДФЛ с доходов, источником которых является налоговый агент |

182 1 01 02010 01 2100 110 |

|

Пени по НДФЛ (ИП «за себя») |

182 1 01 02020 01 2100 110 |

|

Пени по НДФЛ физлицо (не ИП) |

182 1 01 02030 01 2100 110 |

|

Штрафы за неуплату НДФЛ налоговым агентом: |

182 1 01 02010 01 3000 110 |

|

Штраф по НДФЛ (ИП «за себя») |

182 1 01 02020 01 3000 110 |

|

Штраф по НДФЛ физлицо (не ИП) |

182 1 01 02030 01 3000 110 |

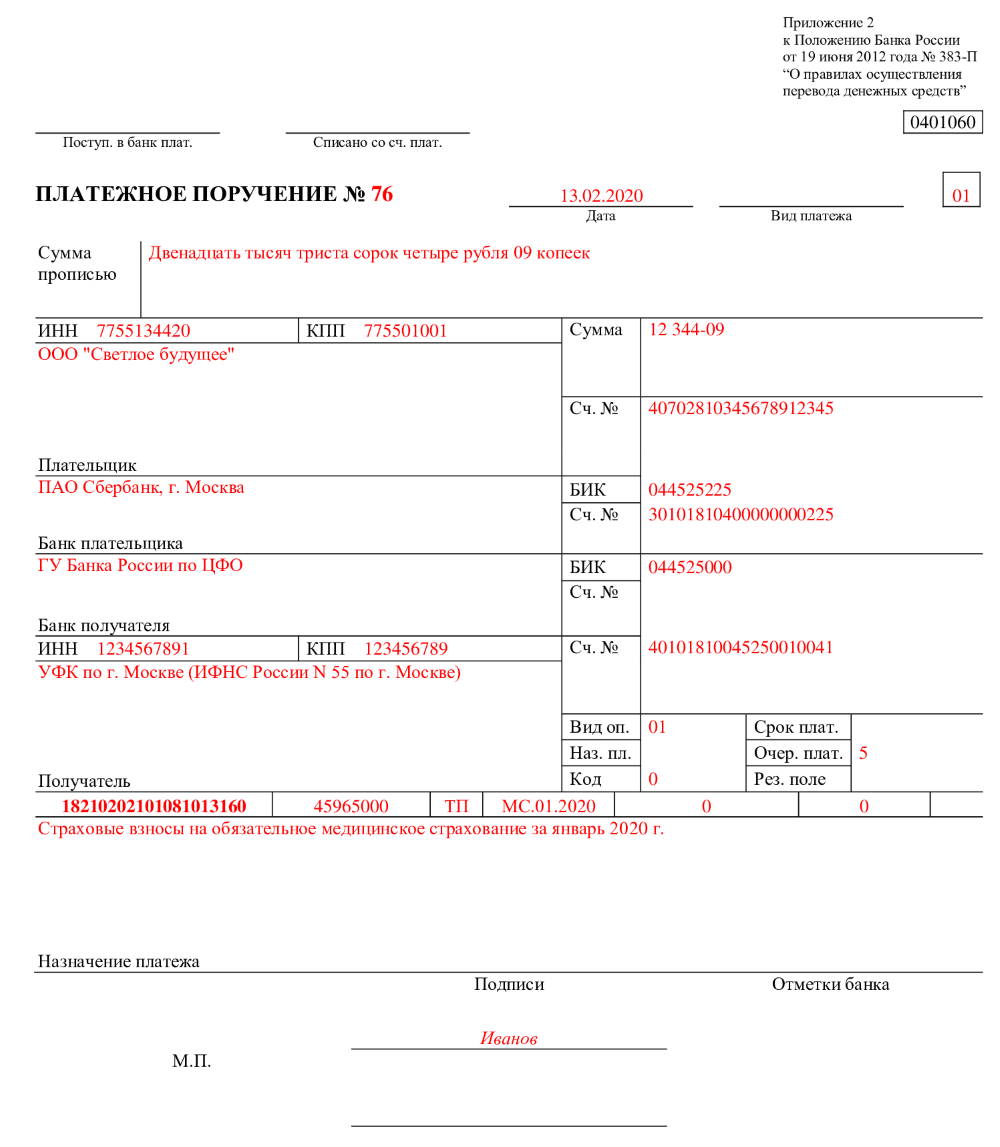

Платежки по страховым взносам — это документ, которым плательщик дает поручение банку произвести перечисление средств в соответствии с указанными КБК. В 2020 году администрированием платежей всех организаций и ИП на обязательное пенсионное страхование, обязательное медицинское страхование, а также обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством продолжает заниматься ФНС. Разберемся, как правильно заполнить платежные поручения и что изменилось в порядке их подготовки.

Основанием для таких изменений стал новый раздел Налогового кодекса РФ под номером XI — «Страховые взносы в Российской Федерации» и глава 34.

В ведении ФСС остались платежи на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Их уплата производится так же, как и в прошлые периоды.

Улеглись страсти по поводу недопонимания относительно статуса налогоплательщика: ЦБ, Минфин и ИФНС сошлись на том, что статус в платежке на страховые взносы в 2020 году для юридических лиц указывается 01, при оплате индивидуальным предпринимателем — 09.

Сроки оплаты

В нынешнем году оформление платежных документов на перечисление страховых взносов происходит в прежние сроки. Перечислить страховые платежи юридическим лицам необходимо до 15-го числа месяца, следующего за отчетным. Если этот день выпадает на выходной или праздничный, дата оплаты переносится на ближайший рабочий день. Например, в 2020 году 15 апреля — среда, следовательно, никаких переносов не будет.

Для ИП установлены другие сроки:

- ОПС с доходов до 300 000 руб. — до 31.12.2019;

- ОПС с доходов выше 300 000 руб. — до 1 июля года, следующего за отчетным;

- ОМС — до 31.12.2019.

На что обратить внимание при заполнении платежных поручений

Заполняя платежные поручения, необходимо соблюдать некоторые правила:

- Вне зависимости от того, к какому периоду относятся платежи, в 2020 году платежки на обязательное страхование отправляются в ИФНС.

- Сумма в платежках на обязательное страхование указывается в рублях и копейках.

- Не забываем указать период, к которому относится платеж! Для юридических лиц это всегда МЕСЯЦ, формат представлен в примере платежки по страховым перечислениям. Чтобы не ошибаться, не копируйте предыдущий платеж. Создавайте платежки по страховым взносам каждый раз заново и вдумчиво заполняйте все данные, затем внимательно проверьте в формате печатной формы, так как иначе вы можете пропустить, например, неправильный статус налогоплательщика.

- Неправильное указание расчетного счета Казначейства, куда отправляются платежи, является поводом не зачислить деньги по назначению. Будьте внимательны, используйте в качестве подсказки образец платежки по страховым взносам 2020.

- Особое внимание стоит уделять полю 104, куда вносится КБК. Эти коды довольно часто меняются, поэтому проверяйте их актуальность.

Чтобы не допустить ошибок при заполнении документа, используйте пример платежного поручения на страховые взносы 2020, показанный ниже.

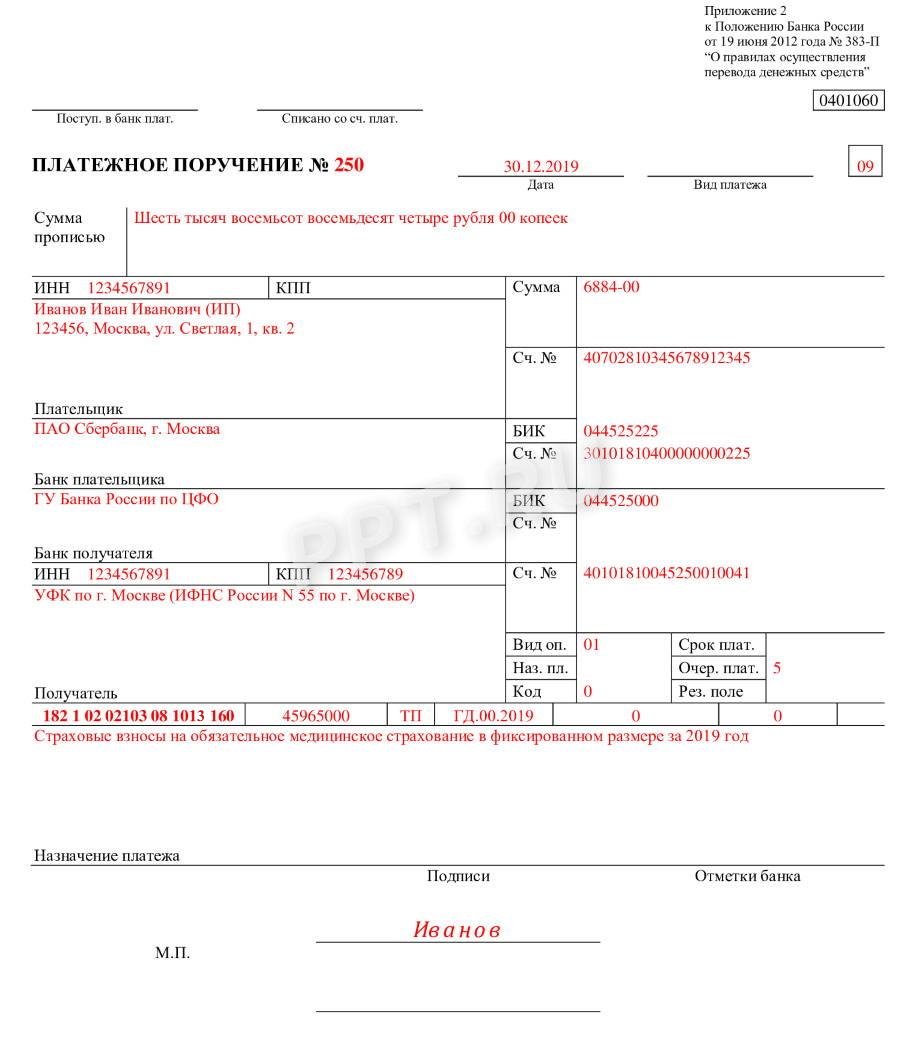

Образец платежки на ОМС для юридических лиц

Образец платежки по страховым взносам (ИП, медицинское страхование)

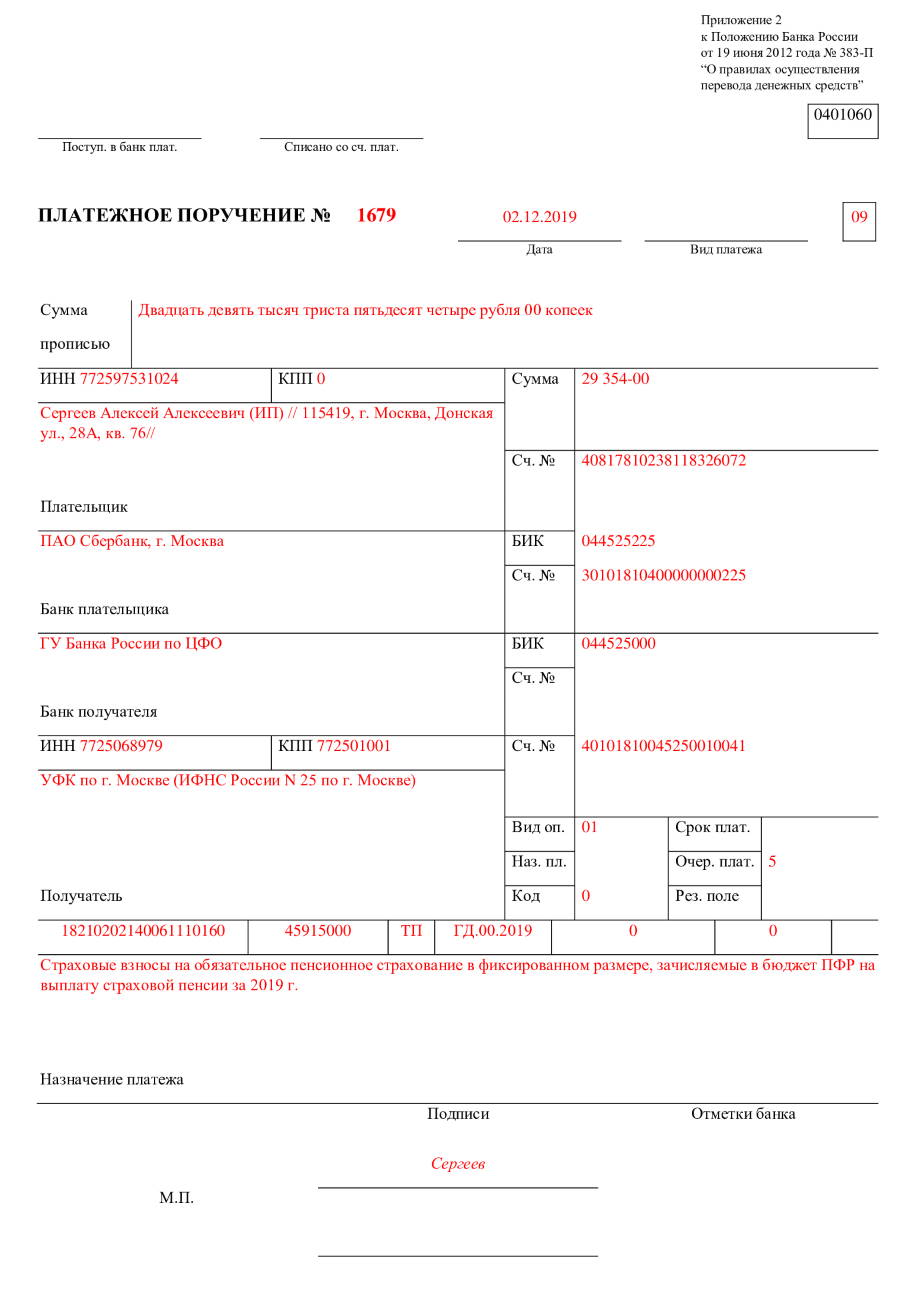

Платежка ИП в Пенсионный фонд

КБК, актуальные в 2020 году для юридических лиц

В 2020 году при уплате страховых отчислений необходимо использовать новые КБК.

Для юридических лиц при уплате страховых отчислений с зарплаты работников используются следующие коды:

- ОПС — 182 1 02 02010 06 1010 160;

- ОМС — 182 1 02 02101 08 1013 160;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 182 1 02 02090 07 1010 160;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 393 1 02 02050 07 1000 160 (уплачивается в ФСС).

Фиксированные платежи для ИП

По подпункту 2 пункта 1 статьи 419 и пункту 1 статьи 430 НК РФ, индивидуальный предприниматель обязан уплачивать за себя отчисления на ОПС и ОМС. Платежи на случай временной нетрудоспособности и материнства ИП платить не обязаны, но могут делать это в добровольном порядке.

В Налоговом кодексе четко определены размеры перечислений на ОМС и ОПС. Если доход бизнесмена не превышает сумму 300 000 рублей, он заплатит на нужды ОПС:

- 29 354 руб. — в 2019 г. ;

- 32 448 руб. — в 2020 г.

Если доход превышает 300 000 рублей, то дополнительно к указанным суммам необходимо прибавить 1% от суммы, превышающей 300 000. Размер отчислений на ОПС не может превышать:

- 234 832 руб. — 2019 г.;

- 259 584 руб. — 2020 г.

Что касается фиксированных платежей на ОМС для ИП, то они составят:

- 6884 руб. — 2019 г.;

- 8426 руб. — 2020 г.

КБК для индивидуальных предпринимателей

Индивидуальные предприниматели должны использовать следующие коды:

- обязательное пенсионное страхование («за себя») — 182 1 02 02140 06 1110 160;

- медицинское страхование индивидуального предпринимателя за себя — 182 1 02 02103 08 1013 160.

Пени по страховым взносам: образец платежного поручения

За нарушение сроков уплаты могут быть начислены пени, оплачивать которые придется тоже с использованием платежек. Для их оплаты существуют специальные КБК.

| Для юридических лиц | |

|---|---|

| ОПС | 182 1 02 02010 06 1010 160 |

| ОМС | 182 1 02 02101 08 1013 160 |

| ВНиМ | 182 1 02 02090 07 1010 160 |

| ОСС от несчастных случаев | 393 1 02 02050 07 1000 160 |

| Для ИП | |

| ОПС | 182 1 02 02140 06 1110 160 |

| ОМС | 182 1 02 02103 08 1013 160 |

Образец образец платежного поручения по страховым взносам в 2020 году (для уплаты пени)

Подробнее о СТРАХОВЫХ ВЗНОСАХ

Подробнее о СТРАХОВЫХ ВЗНОСАХ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Платежные Поручения Платежные поручения номера Полей Очередность платежей

Ошибки в платежных поручениях

Платежное Поручение Заполнение и Образцы

Основные КБК Скачать КБК спецрежимы КБК фиксированные платежи

Статусы в Платежном поручении на перечисление страховых взносов

Статусы в Платежном поручении на перечисление страховых взносов

При заполнении платежных поручений на перечисление страховых взносов в поле 101 организации, производящие выплаты физическим лицам, должны указывать значение статуса плательщика «01».

В отношении показателя «статус плательщика» (поле 101) предусмотрено следующее:

— «01» — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо

— «09» — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

— «10» — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

— «11» — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

— «12» — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства.

— «13» — налогоплательщик (плательщик сборов, за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо.

Письмо ФНС № ЗН-3-1/1817@

Заполнение платежного поручения при уплате НДФЛ с дивидендов

Образцы платежек по НДФЛ Скачать

Ошибки в платежных поручениях

|

0401060 |

||||||||||||||||||

|

Поступ. в банк. плат. |

Списано со сч. плат. |

|||||||||||||||||

|

02 |

||||||||||||||||||

|

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ № |

410 |

06.09.2019 |

||||||||||||||||

|

|

|

|

Дата |

|

Вид платежа |

|

|

|||||||||||

|

Сумма |

Тридцать девять тысяч рублей 00 копеек |

|||||||||||||||||

|

ИНН 7708123456 |

КПП 770801001 |

Сумма |

39 000-00 |

|||||||||||||||

|

ООО «Торговля» |

||||||||||||||||||

|

Сч. № |

||||||||||||||||||

|

Плательщик |

||||||||||||||||||

|

АКБ «Надежный» |

БИК |

|||||||||||||||||

|

Сч. № |

||||||||||||||||||

|

Банк плательщика |

||||||||||||||||||

|

ГУ Банка России по ЦФО |

БИК |

044525000 |

||||||||||||||||

|

Сч. № |

||||||||||||||||||

|

Банк получателя |

||||||||||||||||||

|

ИНН 7743777777 |

КПП 774301001 |

Сч. № |

40101810045250010041 |

|||||||||||||||

|

УФК по г. Москве (ИФНС России № 43 по г. Москве) |

||||||||||||||||||

|

Вид оп. |

01 |

Срок |

||||||||||||||||

|

Наз. пл. |

Очер. |

5 |

||||||||||||||||

|

Получатель |

Код |

0 |

Рез. |

|||||||||||||||

|

45338000 |

ТП |

МС.08.2017 |

0 |

0 |

|

|||||||||||||

|

Налог на доходы физических лиц с зарплаты за август 2019 года |

||||||||||||||||||

|

Назначение платежа |

||||||||||||||||||

|

Подписи |

Отметки банка |

|||||||||||||||||

|

М.П. |

|

|

||||||||||||||||

1.Платежное поручение по НДФЛ с зарплаты скачать.doc

2.Платежное поручение по НДФЛ с отпускных и больничных скачать.doc

3. Платежное поручение по НДФЛ с премий.doc

4. Платежное поручение по НДФЛ с материальной помощи скачать.doc

5.Платежное поручение по НДФЛ.doc

6.Платежное поручение по дивидендам.doc

ПЛАТЕЖНОЕ ПОРУЧЕНИЕ ПОЛЕ 107 ЗАПОЛНЕНИЕ

При уплате налогов в поле 107 указывается налоговый период.

По текущим платежам по НДФЛ указывается не крайний срок уплаты налога, а месяц, за который налог перечисляется.

Число п/п на перечисление НДФЛ с разным значением поля 107 равно количеству периодов, на которые попадают даты получения доходов, выплаченных в один день.

Дату получения дохода определяют по статье 223 НК.

Порядок заполнения реквизита 107

1. При перечислении налоговых платежей в реквизите «107» указывается значение показателя налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точкой («.»);

2. При перечислении таможенных платежей в реквизите «107» распоряжения указывается код таможенного органа, осуществляющего администрирование соответствующего платежа.

Письмо ФНС № БС-3-11/4028@

Правила заполнения поля 13 в платежных поручениях

Банки не принимают платежки без адреса банка плательщика (поле 13 платежки).

По правилам ЦБ в поле 13 надо заполнить наименование банка и место его нахождения.

Если фирмы заполняют платежки в клиент-банке, то выбирают название банка и адрес из справочника.

Но если составляются платежки в бухгалтерской программе, то проверьте, какие реквизиты попали в поле 13. Например, в столичных банках в поле 13 требуют заполнить: ГУ Банка России по ЦФО г. Москва 35. Чтобы платеж прошел, надо в поле 13 указать еще и специальный код для адреса.

Когда печатать две платежки на уплату НДФЛ, если выплаты были в один день.

Два п/п на уплату НДФЛ печатаются, если в один день выдаются доходы, даты получения которых относятся к разным месяцам или годам и даты получения доходов приходятся на разные месяцы.

Например:

Организация платит 5 сентября зарплату за август и отпускные работникам, которые идут в отпуск в сентябре.

Перечислить НДФЛ нужно двумя платежами.

Ошибки в платежных поручениях

НДФЛ Даты перечисления налогов

НДФЛ Даты перечисления налогов

НДФЛ перечисляется на дату получения доходов, которые выпали на разные месяцы.

При выплате зарплаты за август 5 сентября в поле 107 п/п на перечисление НДФЛ ставится МС.08.2019, то есть период, за который платится налог.

При выплате отпускных за сентябрь в поле 107 п/п на перечисление НДФЛ ставится МС.09.2019.

В этом случае оформляется два платежных поручения на перечисление НДФЛ.

Чтобы вовремя перечислить НДФЛ в бюджет, важно правильно определить дату дохода.

Она зависит от того, что вы выплатили сотруднику: зарплату, отпускные, премии и т. д.

Если организация выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить в бюджет НДФЛ, удержанный с этих выплат. Если эта дата выпадает на выходной и праздник, то срок переносится на ближайший рабочий день.

Компании должны перечислять НДФЛ не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

При выплате отпускных и пособий дата уплаты налога другая: организации в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если организация оплачивает отпуск или больничный работника в марте 2019 года, то перечислить НДФЛ в бюджет нужно не позднее 01.04.2019.

Доплата до оклада по отпускам и больничным

Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

Доплата до оклада при оплате отпуска и больничного листа не является ни пособием, ни оплатой отпуска – это отдельный вид дохода.

Датой фактического получения дохода в виде пособий по временной нетрудоспособности и оплаты отпуска, в том числе в виде доплаты до оклада по пособиям и отпускным, считается день выплаты дохода.

Письмо ФНС № БС-3-11/4028@

Сроки уплаты НДФЛ для налоговых агентов, ИП и граждан

|

Кто перечисляет НДФЛ |

Варианты получения дохода |

Срок уплаты |

Место уплаты |

|

Налоговый агент |

При выплате пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) |

Не позднее последнего числа месяца, в котором производились такие выплаты (абз. 2 п. 6 ст. 226 НК РФ) |

Уплата в ИФНС, где налоговый агент стоит на учете ИП на ЕНВД (патенте) перечисляют налог в ИФНС по месту ведения деятельности (абз. 4 п. 7 ст. 226 НК РФ) |

|

При выплате отпускных |

|||

|

По доходам от реализации ценных бумаг |

Не позднее одного месяца с наиболее ранней из следующих дат: – дата окончания соответствующего налогового периода; (пункт 9 ст. 226.1 НК РФ |

||

|

В остальных случаях (независимо от способа выплаты дохода) |

Не позднее дня, следующего за днем выплаты дохода (абз. 1 п. 6 ст. 226 НК РФ) |

||

|

Физические лица |

По доходам, заявленным в декларации по форме 3-НДФЛ |

До 15 июля года, следующего за истекшим налоговым периодом (календарный год) |

Уплата в ИФНС по местожительству |

|

По доходам, налог с которых не был удержан налоговым агентом |

До 1 декабря года, следующего за истекшим налоговым периодом, по налоговому уведомлению (п. 6 ст. 228 НК РФ) |

Уплата в ИФНС, указанную в уведомлении |

|

|

Предприниматели |

По доходам, заявленным в декларации по форме 4-НДФЛ: |

Уплата в ИФНС по местожительству |

|

|

– первое полугодие текущего налогового периода (года); |

Не позднее 15 июля текущего года |

||

|

– III квартал текущего года; |

Не позднее 15 октября текущего года |

||

|

– IV квартал текущего года |

Не позднее 15 января следующего года |

||

|

Уплата налога по сумме фактически полученных доходов в налоговом периоде за минусом уплаченных в текущем году авансовых платежей |

Не позднее 15 июля года, следующего за истекшим налоговым периодом |

НДФЛ сроки уплаты подробная таблица

Когда достаточно одной платежки на уплату НДФЛ?

В один день выданы сотрудникам доходы с разными крайними сроками уплаты НДФЛ (п. 6 ст. 226 НК РФ), а даты получения дохода приходятся на один месяц.

Чтобы уплатить НДФЛ, в банк подается:

— одну платежку не позднее самого раннего крайнего срока уплаты налога;

— несколько платежек по разным крайним срокам уплаты НДФЛ.

Даты получения доходов пришлись на один месяц

20 сентября сотрудники получили из кассы аванс, отпускные, материальную помощь, разовую премию.

Сколько п/п оформить для перечисления удержанного НДФЛ и что написать в поле 107? Сколько строк заполнить в разделе 2 формы 6-НДФЛ за 9 месяцев по выплате?

Даты получения доходов на 20-е сентября разные, но приходятся на один месяц — сентябрь:

— для дохода в виде зарплаты (аванс) — 30.09.2019;

— для отпускных, материальной помощи, премии — 20.09.2019.

Здесь Вы вправе выбрать — подать в банк одно или два п/п на перечисление НДФЛ.

1. Если решено заплатить налог одним п/п, то оно подается в банк не позднее 21.09.2016. (крайний срок уплаты НДФЛ из материальной помощи к отпуску и разовой премии — следующий день после выплаты дохода (п. 4 ст. 226 НК РФ)).

2. Можно разбить платеж по крайним срокам уплаты (на счете нет пока средств для уплаты НДФЛ).

Одна платежка подается в банк не позднее 21.09.2016 — по налогу с материальной помощи к отпуску и премии.

Вторую платежку — не позднее 30.09.2016 по налогу с отпускных.

Во всех платежках по НДФЛ в поле 107 указывается МС.09.2016.

Расчет Отпускных Отпускные

Записи в разделе 2 формы 6-НДФЛ

В разделе 2 формы 6-НДФЛ заполняются три блока строк: 100—140.

Строки 100-120 заполняются следующим образом:

по зарплате:

100 — 30.09.2019;

110 — дата выплаты заработной платы за вторую половину сентября;

120 — следующий рабочий день после дня выдачи зарплаты за вторую половину сентября;

по отпускным:

100 — 20.09.2019;

110 — 20.09.2019;

120 — 30.09.2019;

по материальной помощи к отпуску и разовой премии:

100 — 20.09.2019;

110 — 20.09.2019;

120 — 21.09.2019.

Если неправильно указан год, то в ИФНС подается заявление об уточнении платежа (п. 7 ст. 45 НК РФ).

Письмо составляется в произвольной форме:

«Об уточнении платежа

В платежном поручении от 05.09.2019. № 111 на сумму 900 (Девятьсот рублей) 00 копеек

на КБК 182 1 01 02010 01 1000 110 в поле 107 неверно указан налоговый период МС.09.2018.

Просим уточнить платеж.

Правильный реквизит поля 107 – МС.09.2019.»

Ошибки в платежных поручениях

В поле 107 проставляется код налогового периода

В поле 107 проставляется код налогового периода

Первые два знака – период уплаты налога.

Для ежеквартальных – КВ,

ежемесячных – МС,

годовых – ГД.

НК РФ устанавливает максимальные даты платежа: НДФЛ с отпускных и пособий нужно платится до конца того месяца, в котором была выплата.

НДФЛ с зарплаты и других доходов – на следующий день после выдачи.

Получается, что по правилам заполнения п/п по НДФЛ, если Вы в один день платите налог с зарплаты и отпускных, больничных, доходы в натуральной форме, то нужно составить несколько п/п.

НК РФ устанавливает максимальные даты платежа:

НДФЛ с отпускных и пособий платятся до конца того месяца, в котором была выплата;

НДФЛ с зарплаты и других доходов – на следующий день после выдачи.

По новым правилам заполнения п/п по НДФЛ, если компания в один день платит налог с зарплаты, отпускных, больничных, то составляется несколько п/п.

В поле 101 платежки по НДФЛ проставляется статус 02.

В поле 104 вписывается КБК КБК НДФЛ

В поле 105 указывается ОКТМО.

НДФЛ перечисляется отдельно за сотрудников головного офиса и каждого обособленного подразделения.

Платежные Поручения Платежные поручения номера Полей Очередность платежей

НДФЛ сроки уплаты с зарплаты и доходов

Коды дохода «1» и «2» введены с 1 июня 2020 года. Они нужны для того, чтобы банк мог определить, с каких сумм, выплаченных работнику, можно проводить удержание по исполнительным листам, а с каких — нельзя. Разъяснения по кодам дохода даны в Указаниях ЦБ РФ от 14 октября 2019 г. № 5286-У.

Если бухгалтер не укажет «код дохода» в платежном поручение, банк платеж проведет. Такую информацию мы получили от одного из банков.

Заполнение этого поля не обязательное, платёж будет обработан, даже если это поле будет пустым.

Если не будет указан код дохода, платеж может быть приостановлен с пометкой «ошибка контроля» или какой-то другой, аналогичной отметкой, принятой в вашем банке. Вы можете внести корректировку в платежное поручение.

Но, в любом случае, если не указан «код дохода» платеж не будет полностью отклонен.

Учитывая то, что бухгалтеры, как правило, после загрузки платежек в банк, контролируют процесс списания денег, вряд ли можно предполагать, что из-за отсутствия «кода дохода» бухгалтерия нарушит сроки выплаты заработный платы. Это та самая угроза, о которой пишут некоторые СМИ. Советуем на нее не обращать внимание. Таких рисков нет.

Риски при удержании денег по исполнительным листам с доходов работника

Исполнительные листы приставы передают и в бухгалтерии компаний, и в банки. Причем, в банки даже быстрее.

То есть, информация о том, что с дохода гражданина нужно удерживать по решению суда определенные суммы есть и в бухгалтерии, и у банка.

Поэтому, чтобы дважды с работника не была удержана сумма взыскания, бухгалтеру в платежном поручении нужно указывать сумму взыскания в поле 24.

Риски для бухгалтеры заключаются в том, что по его вине с работника будет произведено двойное удержание. Но удержанная сумма, в любом случае, будет учтена приставами, как взысканная. То есть, деньги не потеряны. Хотя, у работника остается право подать жалобу на компанию. И директору компании, как-то придется на это реагировать.

См. также: В каком банке открыть расчётный счёт для ИП/ООО?

См. также: Калькулятор(бесплатный) Зарплаты и отчислений.

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, .

Отпускные и больничные можно объединить в одной платежке, если они выплачены в одном месяце. Тогда период указывать первым числом, например — 01.09.2018.

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2018-2019 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Образец платежки

С 2017 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Налог на доходы физических лиц, удержанный налоговым агентом с зарплаты работников за сентябрь 2018 года

Статус плательщика: Статус плательщика: 02 — для организаций / 02 — для ИП(если уплата налога НДФЛ(с зарплаты или дивиденда) за работников(учредителей) как налоговый агент).

Основание платежа: – «ТП», если платите текущий налог; – «ЗД», если добровольно погашаете долг; – «ТР», если перечисляете сумму по требованию из налоговой.

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 107(период, ниже «код», слева) вписывают месяц в котором у работником(ками) был получен облагаемый доход.

Если в поле 107 допущена ошибка, то платеж нужно уточнить написав письмо в ИФНС в произвольной форме.

Рис. Образец заполнения платежного поручения(НДФЛ за работников) в Excel(скачать).

Рис.Образец заполнения платежного поручения(НДФЛ за работников) в Бизнес Пак.

КБК НДФЛ

Актуально на 2016-2017 года. Для 2017 года КБК не меняли.

| Платеж | КБК для налога | КБК для пени | КБК для штрафа |

|---|---|---|---|

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса РФ | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

Все платёжки

Смотрите полный список платёжных поручений:

- Образец заполнения платежного поручения на уплату УСН в Excel и в Бизнес Пак

- Образец заполнения платежного поручения(НДФЛ за работников) в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату НДС в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Налога на Имущество в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Налога на Прибыль в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Фиксированного взноса ИП(ПФР и ФФОМС) в Excel и в Бизнес Пак

- Образец заполнения платежного поручения(взносы ПФР, ФСС за работников) в Excel и в Бизнес Пак

См. также: Калькулятор(бесплатный) Зарплаты и отчислений.