Содержание

- Как открыть ИП в 2020 году, открыть ИП самостоятельно бесплатно, открыть ИП пошаговая инструкция 2020, заполнение формы Р21001

- Как открыть ИП пошаговая инструкция 2020

- Шаг 1. Подготовьте заявление Р21001 на открытие ИП

- Шаг 2. Подберите систему налогообложения ИП

- Шаг 3. Оплатите госпошлину за открытие ИП

- Шаг 4. Проверьте пакет документов на открытие ИП и отнесите его в налоговую

- Шаг 5. Заберите документы, свидетельствующие об открытии ИП из контролирующих органов

- Шаг 6. Дождитесь ответа из ПФР о постановке ИП на учет

- Шаг 7. Получите коды статистики ИП

- Шаг 9. Откройте расчётный счёт ИП в банке

- Шаг 10. Решите вопрос о наличных расчётах ИП

- Шаг 11. Определитесь будут ли у Вас сотрудники

- Шаг 12. Отправьте уведомление о деятельности ИП

- Шаг 13. Выберите где вести документы и как сдавать отчётность ИП

- Пенсионный фонд для ИП

- Регистрация в ПФ

- Регистрация в ПФ в качестве работодателя

- Перечисление взносов

- Отчетность в ПФ

- Пошаговая инструкция по регистрации ИП в Перми

- Сколько стоит открыть ИП в Перми

- Перечень необходимых документов для регистрации ИП

- Образцы заполнения документов для оформления ИП

- Срок регистрации ИП

- В какой налоговой инспекции (ИФНС) Перми регистрируют ИП

Как открыть ИП в 2020 году, открыть ИП самостоятельно бесплатно, открыть ИП пошаговая инструкция 2020, заполнение формы Р21001

В данной статье мы рассмотрим как открыть ИП самостоятельно шаг за шагом, как выбрать систему налогообложения и что делать после открытия ИП.

Первый вопрос, который интересует всех будущих предпринимателей — это сколько стоит открыть ИП. В случае самостоятельной регистрации ИП, стоимость будет равна размеру госпошлины — 800руб. Самостоятельная регистрация ИП не представляет из себя ничего сложного и в тоже время позволяет сэкономить Вам на оплате услуг юристов и нотариуса до 8000 руб. в зависимости от региона.

Второй вопрос — какие требуются документы для открытия ИП. Тут также всё предельно просто, для регистрации ИП достаточно только паспорта и ИНН при его наличии. Регистрация ИП осуществляется только по месту регистрации физ. лица (прописка в паспорте), а свою деятельность ИП может вести по всей территории России.

Третий вопрос — это сколько времени займет открытие ИП. Срок регистрации ИП установлен законом и равняется 3 рабочим дням. После получения документов, свидетельствующих о регистрации ИП Вы сразу же можете приступать к работе.

Заключительный четвертый вопрос — что делать после регистрации ИП и какие налоги платит ИП. Вся процедура по самостоятельному открытию ИП бесплатно, а также последовательность действий после открытия ИП представлена в нашей полной пошаговой инструкции по открытию ИП в 2020 году.

Как открыть ИП пошаговая инструкция 2020

Шаг 1. Подготовьте заявление Р21001 на открытие ИП

В настоящее время набирают популярность онлайн сервисы по подготовке документов на регистрацию ИП и ООО. Основным их преимуществом, помимо быстроты и удобства, является правильное заполнение заявления о государственной регистрации физического лица в качестве индивидуального предпринимателя по форме P21001, ошибка в котором может повлечь за собой отказ в регистрации ИП. Вы вводите необходимые данные непосредственно через страницы сайта и на выходе получаете готовые к распечатке и подаче на государственную регистрацию ИП документы.

Один из таких сервисов реализован нашим партнером — Онлайн сервис по подготовке документов на регистрацию ИП за 15 минут. Сервис предоставляется бесплатно.

Даже если Вы ещё не определились с открытием ИП, Вы можете подготовить документы с помощью сервиса прямо сейчас, а в дальнейшем подать их на государственную регистрацию в удобное для Вас время.

Вы также можете заполнить заявление на открытие ИП самостоятельно. Для этого необходимо скачать бланк формы Р21001 заявления о государственной регистрации физического лица в качестве индивидуального предпринимателя, утверждённой Приказом ФНС России от 25.01.2012 г. № ММВ-7-6/25@.

Подойдите к вопросу заполнения данного заявления со всей ответственностью, ведь новая форма Р21001 машиночитаемая, а значит, любое отклонение от стандарта может повлечь за собой отказ в регистрации ИП. В случае отказа придется заполнять и подавать заявление повторно, а также повторно оплачивать госпошлину в 800руб.

В соответствии с требованиями, заявление допускается заполнять как на компьютере шрифтом Courier New высотой 18 пунктов, так и ручкой с чернилами черного цвета заглавными печатными буквами.

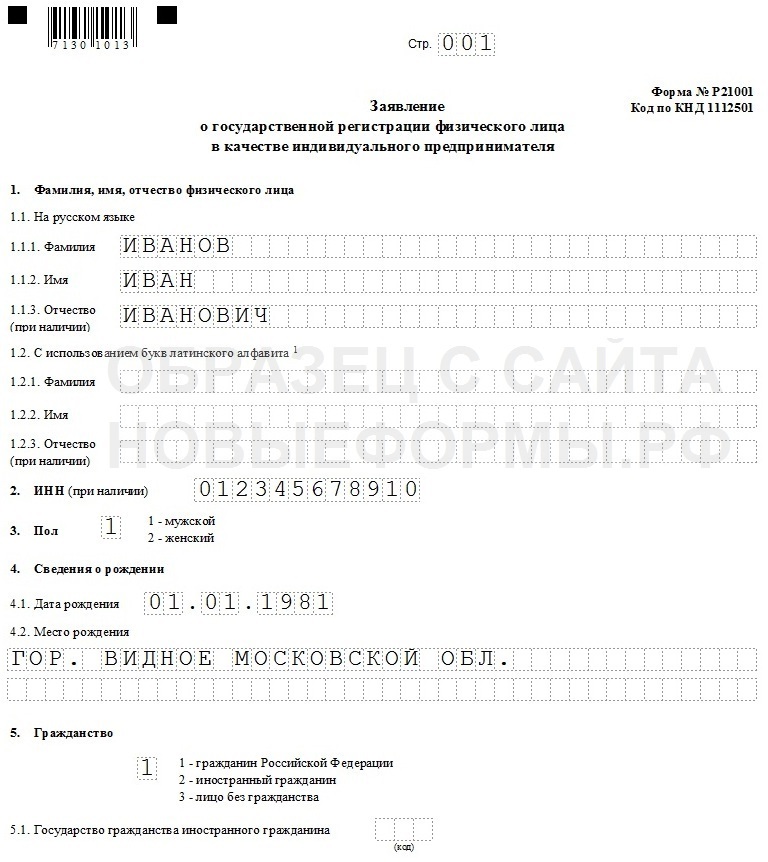

Итак, скачиваем бланк заявления о государственной регистрации физического лица в качестве индивидуального предпринимателя — форма P21001 в формате Excel и заполняем в соответствии с образцом.

1. На странице 1 заявления заполняем фамилию, имя, отчество, ИНН, пол, дату рождения, место рождения и гражданство. ИНН и отчество при наличии обязательны к заполнению. Если Вы не можете найти свой ИНН или не помните, получали ли Вы его — воспользуйтесь сервисом «Узнай свой ИНН». Если ИНН Вы не получали и сервис «Узнай свой ИНН» подтверждает его отсутствие, то оставляете поле ИНН пустым. В случае отсутствия ИНН, он присваивается при регистрации физического лица в качестве индивидуального предпринимателя, если данное лицо его ранее не имело.

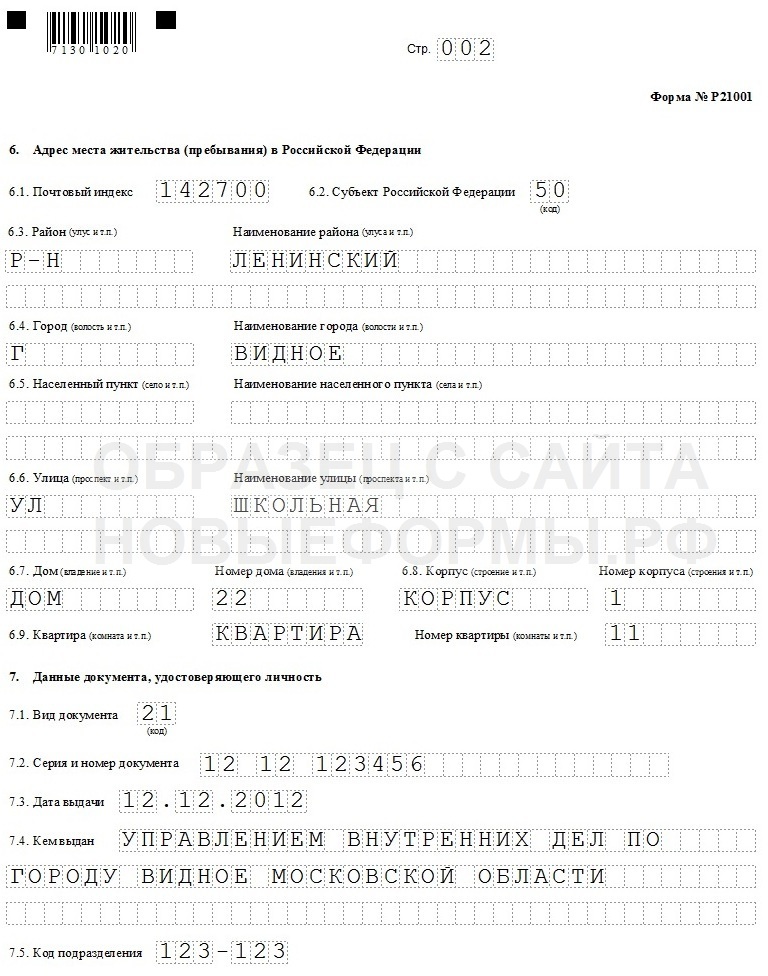

2. На странице 2 заявления указываем адрес места регистрации и паспортные данные. Узнать индекс по адресу можно с помощью сервиса почты России. Требованиями к оформлению документов также утверждены для обязательного применения следующие приложения:

— коды субъектов Российской Федерации;

— сокращения наименований адресных объектов;

— сведения о видах документов, удостоверяющих личность физического лица.

Внимание! При указании кода субъекта РФ 77 (Москва) или 78 (Санкт-Петербург) пункт 6.4. Город не заполняется.

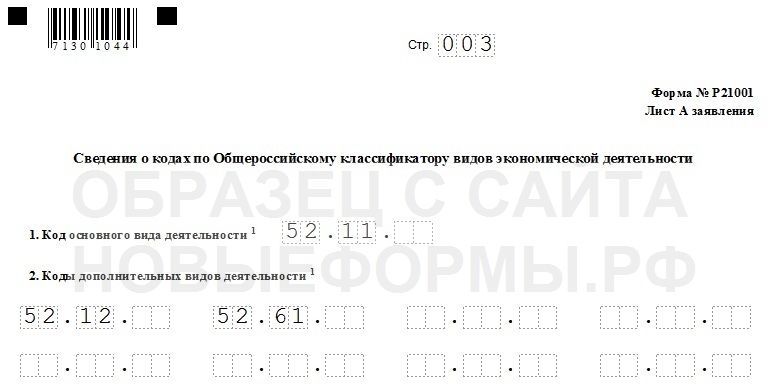

3. На листе А заявления вносим коды ОКВЭД видов деятельности, которыми собираемся заниматься. Можно выбрать несколько будущих видов деятельности, но только один из них будет считаться основным. Он указывается в заявлении первым и будет проставляться в декларациях. Не стремитесь выбрать все возможные коды и коды «про запас». Законодательством не устанавлено ограничение на количество кодов, но не стоит указывать больше 20 видов деятельности. Внушительный список кодов ОКВЭД наоборот помешает оценить на чём вы специализируетесь. Если в дальнейшем Вы решите работать в новой сфере, перечень кодов всегда можно будет дополнить, уточнить или изменить. Сделать это можно совершенно бесплатно, подробнее о том как внести изменения в коды ОКВЭД ИП читайте в статье — Изменение видов деятельности ИП пошаговая инструкция 2020.

К выбору ОКВЭД следует подойти тщательно, подобрав тот код ОКВЭД, который соответствует именно вашей сфере деятельности, чтобы в дальнейшей работе не возникало вопросов и претензий со стороны контролирующих ведомств. Предварительно ознакомьтесь с запрещенными для ИП видами деятельности.

Внимание! Один код должен содержать не менее 4-х цифровых знаков. Дополнительные коды вносятся построчно слева направо.

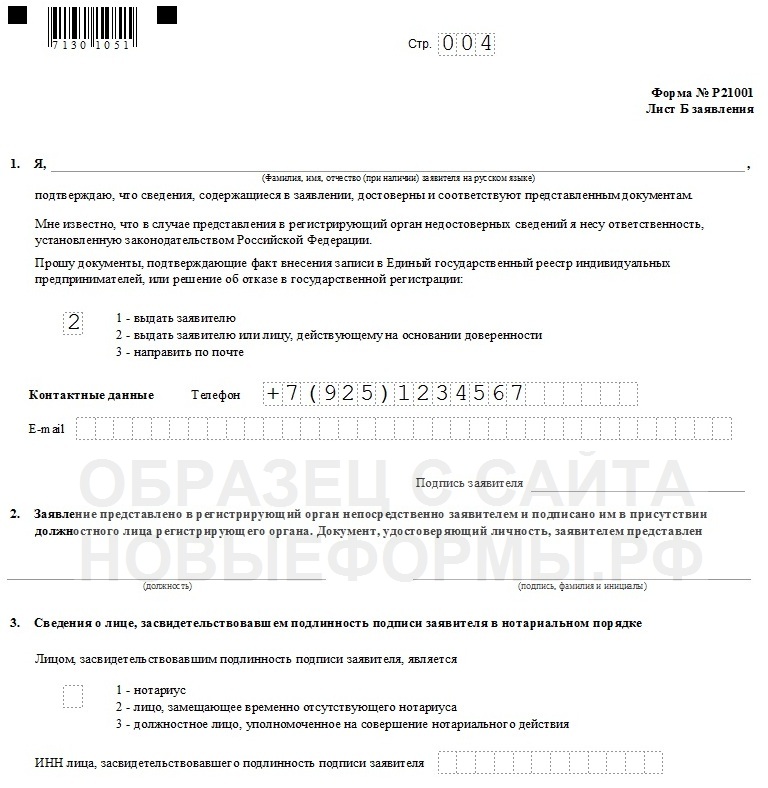

4. На Листе Б заявления указываем порядок выдачи документов и контактный телефон. Поля Ф.И.О. и подпись заявителя заполняются только вручную чернилами черного цвета в присутствии налогового инспектора при подаче заявления на государственную регистрацию. Заверять свою подпись у нотариуса при личной подаче документов на регистрацию ИП не требуется.

Внимание! Распечатываем готовое заявление Р21001 в одном экземпляре. Двусторонняя печать заявления запрещена. Листы заполненного заявления сшивать или скреплять не требуется.

Если у Вас возникли какие-то трудности при заполнении формы заявления Р21001 или Вы боитесь ошибиться и получить отказ, советуем воспользоваться бесплатным онлайн сервисом по подготовке документов на регистрацию ИП, предоставленным нашим партнером.

Шаг 2. Подберите систему налогообложения ИП

Определиться с системой налогообложения нужно до подачи заявления на открытие ИП, так как режим будет применяться с даты регистрации ИП. Уведомление о будущем режиме налогообложения возможно подать сразу с заявлением на регистрацию ИП.

Оптимальный вариант для начинающих ИП – один из двух типов упрощённой системы налогообложения (УСН):

Доходы (УСН 6%) — уплачивается 6% со всей суммы дохода, при этом расходы не учитываются вовсе и на сумму налога не влияют.

Доходы, уменьшенные на величину расходов (УСН 15%) — уплачивается налог с разницы доходов и документально подтверждённых расходов. Ставка – 15%, но в регионах власти для разных видов деятельности её могут снижать (ставку следует смотреть в региональном законе).

О патентной системе налогообложения (ПСН) Вы можете прочитать в статье — Патент ИП. Существует ещё режим ЕНВД (единый налог на вменённый доход), но заявление о переходе на ЕНВД подаётся только когда Вы фактически начнете осуществлять «вменённую» деятельность. При регистрации ИП такое заявление не подаётся. Если Вы планируете выбрать ЕНВД или ПСН, заявление на УСН всё равно рекомендуется подать. Подробнее об упрощенной системе налогообложения читайте в статье — Все об УСН.

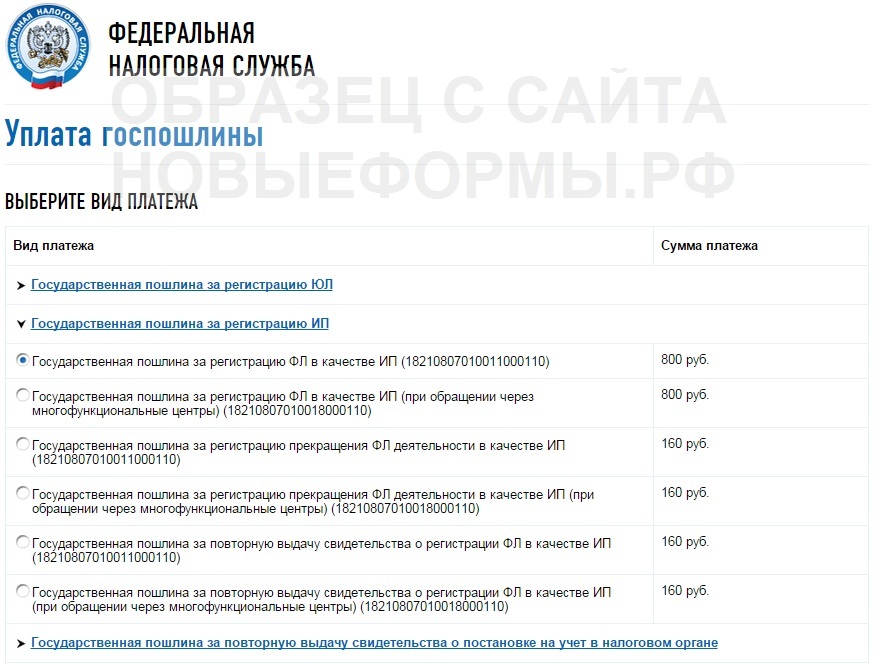

Шаг 3. Оплатите госпошлину за открытие ИП

Госпошлина за открытие ИП составляет 800 руб. Для формирования квитанции на оплату госпошлины воспользуйтесь сервисом ФНС «Уплата госпошлины». Реквизиты налоговой вносятся автоматически при формировании госпошлины в соответствии с введённым Вами адресом. После формирования квитанции Вам останется лишь распечатать и оплатить её в любом банке без комиссии. Сервис также позволяет произвести безналичную электронную оплату с помощью банков-партнеров ФНС, исключая таким образом поход в банк.

Шаг 4. Проверьте пакет документов на открытие ИП и отнесите его в налоговую

У Вас должно быть заявление на регистрацию ИП (один экземпляр), уведомление о переходе на УСН (два экземпляра), оригинал квитанции об оплате госпошлины, паспорт с его ксерокопией. В ИФНС в присутствии налогового инспектора заполняете ручкой с чернилами черного цвета поле Ф.И.О. и ставите подпись заявителя на Листе Б заявления Р21001. В итоге инспектор выдаст Вам расписку в получении документов, представленных заявителем в регистрирующий орган.

Узнать адрес, график работы и телефоны налоговой инспекции по месту Вашей регистрации можно с помощью сервиса «Определение реквизитов ИФНС».

Отслеживать состояние готовности документов можно с помощью сервиса «Сведения о юридических лицах и индивидуальных предпринимателях, в отношении которых представлены документы для государственной регистрации».

Шаг 5. Заберите документы, свидетельствующие об открытии ИП из контролирующих органов

Через 3 рабочих дня документы о регистрации ИП (при условии верного оформления представленных на регистрацию документов) будут готовы.

Чтобы их получить, у Вас с собой должны быть паспорт и расписка в получении документов (выдается инспектором ИФНС при подаче документов на регистрацию ИП);

При успешной регистрации ИП Вам выдадут следующие документы:

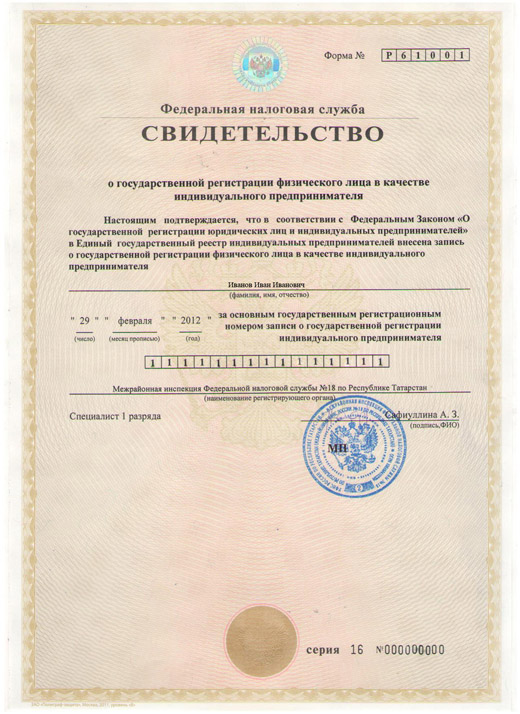

— свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя с указанным номером ОГРНИП (основной государственный регистрационный номер индивидуального предпринимателя);

— свидетельство о постановке на учёт — документ о присвоении ИНН (идентификационный номер налогоплательщика). В нём указана ИФНС, в которую Вам нужно будет отчитываться, Ваш ИНН и дата постановки на учёт;

— лист записи единого государственного реестра индивидуальных предпринимателей (лист записи ЕГРИП).

Применение УСН будет подтверждать второй экземпляр уведомления (Вы подаёте при регистрации ИП два экземпляра один с отметкой налоговой остаётся у Вас). При необходимости дополнительно в ИФНС можно запросить информационное письмо о применении УСН. Его иногда требуют контрагенты для подтверждения применения упрощенной системы налогообложения.

Внимание! Выписка из ЕГРИП исключена из списка выдаваемых при регистрации документов с 11 марта 2014 года Приказом Минфина России от 26.12.2013 N 139н, тем не менее, на практике некоторые инспекции продолжают её выдавать. Как заказать выписку из ЕГРИП самостоятельно читайте в статье — Получение выписки из ЕГРЮЛ или ЕГРИП.

Шаг 6. Дождитесь ответа из ПФР о постановке ИП на учет

После регистрации ИП сведения автоматически передаются в ПФР, где предпринимателя также ставят на учёт. Это нужно для уплаты фиксированных взносов ИП. Документы о регистрации Вы получите по почте на Ваш адрес прописки. Если в течение месяца ответа от фонда не поступит, следует обратиться в ПФР (лично или по телефону). Возможно, потребуется прийти в ПФР для получения документов.

С собой нужно будет взять:

— копию и оригинал Свидетельства о регистрации ИП (тот документ, где указан номер ОГРНИП);

— ИНН;

— копию и оригинал листа записи ЕГРИП.

ИП без сотрудников в ФСС не регистрируется.

Шаг 7. Получите коды статистики ИП

Уведомление (письмо) о присвоении кодов статистики выдаёт Росстат. Документ носит информационный характер и получать его не обязательно. Но, в нём, помимо прочих кодов, указывается важный код — ОКПО, который нужен при составлении отчётности. Кроме того, некоторые банки всё ещё требуют уведомление о кодах при открытии расчётного счёта. Поэтому лучше этот документ на руках иметь. Получить и распечатать уведомление с кодами статистики можно самостоятельно на сайте кодыросстата.рф или обратившись в свое отделение Росстата.

Применение печатей постепенно отменяется и ИП не обязаны её иметь. Однако, в некоторых случаях печать ещё требуется (например, при оформлении доверенности в суд). Кроме того, обычаи делового оборота ещё хранят память о печатях. Контрагенты будут больше доверять и верить вашим документам, если на них будет проставлен оттиск. Поэтому рекомендуем сделать . Требований к оттиску нет, обычно у изготовителей печатей есть готовые формы и образцы оттисков. В дальнейшем применять свою печать Вы можете по необходимости.

Вы можете у нашего партнера. Вы самостоятельно выбраете образец, дизайн, вносите свои данные и на выходе получаете готовый продукт. Срок доставки по Москве составляет 2-3 рабочих дня, в большинство регионов РФ – 4-6 рабочих дней.

Шаг 9. Откройте расчётный счёт ИП в банке

ИП вправе работать без расчётного счёта, однако опыт показывает, что это неудобно, а, зачастую, невыгодно.

Расчётный счёт ИП понадобится для приёма безналичных платежей от контрагентов (юридических лиц и других предпринимателей), для уплаты налогов, для подключения эквайринга, для ускорения работы и совершения платежей онлайн (интернет-банк, платёжные системы).

Применение личного счёта физического лица для деятельности ИП чревато претензиями и штрафами.

У каждого банка свой перечень документов на открытие счёта, поэтому следует уточнять список в выбранном вами банке. Как правило, требуются:

— свидетельство о постановке на учет в налоговом органе (ИНН);

— свидетельство о государственной регистрации индивидуального предпринимателя;

— копия паспорта (основной разворот и разворот с пропиской на одной странице);

— лицензии (только если ваша деятельность подлежит лицензированию).

Шаг 10. Решите вопрос о наличных расчётах ИП

Если Вы планируете принимать наличную оплату от клиентов (за товары, услуги, выполненные работы), то нужно применять ККТ. Кассовый аппарат подлежит регистрации в ИФНС, прежде чем его можно будет использовать. Принимать оплату без ККТ и без выдачи клиентам кассового чека нельзя.

Исключения из этого правила определены в ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ. В частности, это работа на режиме ЕНВД или ПСН (только по видам деятельности по которым Вы платите ЕНВД (ПСН), по остальным видам деятельности наличная оплата требует ККТ), а также оказание бытовых услуг физическим лицам. Подробнее читайте в статье — Когда можно работать без кассового аппарата.

Шаг 11. Определитесь будут ли у Вас сотрудники

Если ИП будет нанимать сотрудников (по трудовому или гражданско-правовому договору), то необходимо отдельно дополнительно зарегистрироваться в качестве работодателя в ПФР и ФСС. Непосредственно при регистрации ИП это делать не обязательно. Когда возникнет необходимость в работниках, то прежде чем заключить первый договор с физ. лицом ИП следует пройти процедуру регистрации в качестве работодателя в ПФР и ФСС. Регистрация в качестве работодателя и наличие сотрудников потребует от Вас сдачи дополнительной отчётности в ПФР и ФСС.

Шаг 12. Отправьте уведомление о деятельности ИП

О начале осуществления некоторых видов деятельности нужно сообщать. Уведомление подаётся не по факту указания кода ОКВЭД в заявлении на регистрацию ИП, а когда Вы фактически начинаете осуществлять соответствующий вид деятельности.

Уведомление подают ИП, работающие в сфере розничной торговли, оказания транспортных услуг и услуг населению (физическим лицам). Полный перечень конкретных видов деятельности о которых нужно уведомлять содержится в Приложении № 1 к Правилам, утвержденным Постановлением Правительства РФ от 16.07.2009 г. № 584.

Шаг 13. Выберите где вести документы и как сдавать отчётность ИП

Вести учёт по своей деятельности следует с первого дня. Книга учёта доходов и расходов ведётся по установленным правилам, совершаемые операции, доходы и расходы следует фиксировать с самого начала. А первый платёж в бюджет (для оптимального налогообложения) предстоит совершить по завершении текущего квартала.

Варианты могут быть следующие:

— нанять бухгалтера;

— разбираться во всём самостоятельно, вести бухгалтерию в Excel, а отчётность сдавать лично в ФНС или отправлять по почте;

— зарегистрироваться в онлайн сервисе нашего партнера, который напомнит и поможет рассчитать налоги, составит отчётность и отправит её через Интернет, будет формировать нужные в работе учётные документы и многое другое.

Не забудьте, что с первого дня открытия ИП Вы обязаны вести учёт, платить налоги и взносы. Спешите воспользоваться уникальной акцией! Зарегистрируйтесь в сервисе сразу после регистрации ИП и мы подарим Вам год обслуживания онлайн-бухгалтерии на максимальном тарифе.

Всё ещё не можете определиться в какой форме регистрировать бизнес? Ознакомьтесь со статьей «Что выбрать — ИП или ООО?»

Государственная регистрация граждан в качестве индивидуальных предпринимателей

Первоначальная государственная регистрация граждан в качестве индивидуальных предпринимателей

С 1 января 2004 года государственная регистрация граждан в качестве индивидуальных предпринимателей осуществляется в соответствии с Федеральным законом от 8 августа 2001 г. N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (с изменениями от 2 июля 2005 г.)

Для регистрации физическому лицу необходимо представить в инспекцию ФНС России по Ярославской области по месту жительства:

а) подписанное заявителем заявление о государственной регистрации по форме, утвержденной Правительством Российской Федерации;

б) копию основного документа подтверждающего личность физического лица, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является гражданином Российской Федерации (паспорт или иные документы в соответствии с законодательством);

в) копию документа, установленного федеральным законом или признаваемого в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность иностранного гражданина, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является иностранным гражданином);

г) копию документа, предусмотренного федеральным законом или признаваемого в соответствии с международным договором Российской Федерации в качестве документа, удостоверяющего личность лица без гражданства, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является лицом без гражданства);

д) копию свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя, или копия иного документа, подтверждающего дату и место рождения указанного лица в соответствии с законодательством Российской Федерации или международным договором Российской Федерации (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, не содержит сведений о дате и месте рождения указанного лица);

е) копию документа, подтверждающего право физического лица, регистрируемого в качестве индивидуального предпринимателя, временно или постоянно проживать в Российской Федерации (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является иностранным гражданином или лицом без гражданства);

ж) подлинник или копия документа, подтверждающего в установленном законодательством Российской Федерации порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, в Российской Федерации (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, или документа, подтверждающего право физического лица, регистрируемого в качестве индивидуального предпринимателя, временно или постоянно проживать в Российской Федерации, не содержит сведений о таком адресе);

з) нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление предпринимательской деятельности физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копия свидетельства о заключении брака физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копия решения органа опеки и попечительства или копия решения суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является несовершеннолетним);

и) документ об уплате государственной пошлины.

Верность копии документа, представляемой при указанной государственной регистрации, должна быть засвидетельствована в нотариальном порядке, за исключением случая, если заявитель представляет ее в регистрирующий орган непосредственно и представляет одновременно для подтверждения верности такой копии соответствующий документ в подлиннике. Данный подлинник возвращается заявителю при выдаче регистрирующим органом предусмотренной пунктом 3 статьи 9 Федерального закона ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» расписки.

Документы представляются в регистрирующий орган непосредственно или направляются почтовым отправлением с объявленной ценностью при его пересылке и описью вложения.

При государственной регистрации индивидуального предпринимателя заявителем может являться физическое лицо, обращающееся за государственной регистрацией или зарегистрированное в качестве индивидуального предпринимателя.

Заявителю выдается расписка в получении документов с указанием перечня и даты их получения регистрирующим органом в случае, если документы представляются в регистрирующий орган непосредственно заявителем. Расписка должна быть выдана в день получения документов регистрирующим органом.

В ином случае, в том числе при поступлении в регистрирующий орган документов, направленных по почте, расписка высылается в течение рабочего дня, следующего за днем получения документов регистрирующим органом, по указанному заявителем почтовому адресу с уведомлением о вручении.

Государственная регистрация осуществляется в срок не более чем пять рабочих дней со дня представления документов в регистрирующий орган.

Для внесения изменений в сведения об индивидуальном предпринимателе, содержащиеся в едином государственном реестре индивидуальных предпринимателей, в регистрирующий орган представляются:

— подписанное заявителем заявление о внесении в единый государственный реестр индивидуальных предпринимателей изменений по форме, утвержденной Правительством Российской Федерации;

— копия документа, подтверждающего изменение ранее внесенных в единый государственный реестр индивидуальных предпринимателей сведений об индивидуальном предпринимателе.

Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя

1. Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности осуществляется на основании представляемых в регистрирующий орган следующих документов:

а) подписанного заявителем заявления о государственной регистрации по форме, утвержденной Правительством Российской Федерации;

б) документа об уплате государственной пошлины.

2. Государственная регистрация при прекращении деятельности физического лица в качестве индивидуального предпринимателя в связи со смертью данного лица осуществляется на основании поступивших в регистрирующий орган в установленном законодательством Российской Федерации порядке сведений о государственной регистрации смерти данного лица.

3. Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием судом решения о признании его несостоятельным (банкротом) осуществляется на основании копии решения суда о признании его несостоятельным (банкротом), поступившей в регистрирующий орган в установленном законодательством Российской Федерации порядке.

4. Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в принудительном порядке по решению суда осуществляется на основании поступившей в регистрирующий орган в установленном законодательством Российской Федерации порядке копии решения суда о прекращении деятельности данного лица в качестве индивидуального предпринимателя в принудительном порядке.

5. Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с вступлением в силу приговора суда, которым ему назначено наказание в виде лишения права заниматься предпринимательской деятельностью на определенный срок, осуществляется на основании поступившей в регистрирующий орган в установленном Правительством Российской Федерации порядке информации о вступлении в силу указанного приговора суда.

6. Государственная регистрация при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя в связи с аннулированием документа, подтверждающего право данного лица временно или постоянно проживать в Российской Федерации, или окончанием срока действия указанного документа осуществляется на основании поступившей в регистрирующий орган в установленном Правительством Российской Федерации порядке информации об аннулировании указанного документа или на основании окончания срока его действия с учетом содержащихся в государственном реестре сведений о таком сроке.

Ставка сбора за регистрацию в качестве индивидуального предпринимателя

Ставка сбора за регистрацию в качестве индивидуального предпринимателя устанавливается частью второй Налогового кодекса РФ и составляет 400 рублей.

Действия после регистрации

После регистрации коммерческой или некоммерческой организации или индивидуального предпринимателя обязанность вставать на учет во внебюджетные фонды отсутствует. То есть, регистрирующий орган сам передает необходимые данные в органы Госкомстата, налоговые органы, фонд социального страхования и Пенсионный фонд для постановки на учет. После чего организации или индивидуальному предпринимателю направляется уведомление о постановке на учет в соответствующем органе.

После прохождения процедуры регистрации субъекту малого предпринимательства необходимо открыть счет в банке. Об открытии счета необходимо уведомить налоговую инспекцию в течение 7 дней со дня открытия. В случае нарушения данного срока взимается штраф в размере 5 000 рублей (Налоговый кодекс РФ).

Появление нового участника хозяйственной экономической деятельности влечет за собой возникновение обязанности перед бюджетом и внебюджетными фондами. Взносы в казну осуществляются как в виде налоговых платежей по результатам деятельности предпринимателя, так и в виде страховых взносов в части социального обеспечения.

Пенсионный фонд для ИП

Формирование будущей пенсии работников происходит по результатам ранее произведенных страховых взносов. Для наемных работников суммы отчислений рассчитываются исходя из фактической заработной платы.

Если речь идет об индивидуальных предпринимателях, то взносы платятся и фиксировано в пределах установленного законодательно размера, и по результатам заработка. Так, если совокупный доход в течение года превысил 300 000, то ИП потребуется перечислить в ПФ 1% от суммы, сверх установленного лимита.

Общий же фиксированный размер страховых платежей для предпринимателей един, сумма утверждается ежегодно. По состоянию на 2018 год, согласно ст. 430 НК РФ, следует оплатить взносы в следующем размере:

- ФФОМС ― 5840 рублей;

- ПФ ― 26545 рублей.

Рассчитанная фиксированная величина в течение периода носит постоянный характер, не изменяется, вне зависимости от иных факторов (повышение МРОТ и т.д.).

Дополнительный 1% в ПФ рассчитывается от доходов, свыше 300 000 рублей. При этом максимальная величина общей суммы взносов в ПФР не может превышать 8 — кратный размер от фиксированного показателя. Таким образом, максимум, который может уплатить предприниматель в Пенсионный за себя по состоянию на 2018 год, равен 212360 рублей.

Регистрация в ПФ

Отдельная процедура постановки на учет в ПФР в качестве предпринимателя не требуется. Налоговые органы при регистрации ИП самостоятельно подают сведения в Пенсионный фонд по месту жительства. Немного позднее предпринимателю приходит уведомление о регистрации в ПФР с присвоением регистрационного номера, который необходимо указывать при осуществлении платежей.

Регистрация в ПФ в качестве работодателя

ИП при осуществлении предпринимательской деятельности вправе привлекать и труд иных физических лиц по трудовому договору, выступая в качестве работодателя. Социальные права наемных работников должны при этом полностью соблюдаться. Федеральное законодательство обязывает начислять с зарплаты и уплачивать взносы в фонды социального и медицинского страхования Российской Федерации, осуществлять платежи в пенсионный фонд.

Нет необходимости извещать ПФ о регистрации физического лица в качестве ИП.

Однако при привлечении наемного труда по трудовому или гражданско-правовому договорах закон об обязательном пенсионном страховании ранее предусматривал регистрацию предпринимателя в качестве работодателя с присвоением отдельного регистрационного номера.

После того, как функции администрирования страховых взносов были переданы налоговым органам, ситуация изменилась. Уже начиная с 2017 года ранее действующее правило об уведомлении фонда о приеме работников в штат ИП перестало действовать. Встать на учет в фонд теперь больше не требуется. Не изменилась ситуация и в 2018 году. Никаких уведомлений подавать в ПФР не требуется. Все сведения поступают автоматически от налоговой инспекции.

Кроме того, дополнительный регистрационный номер ИП как работодателю не присваивается. Информацию о действующем номере можно узнать из выписки ЕГРИП. Размер отчислений зависит от деятельности предпринимателя. Общие ставки следующие:

- ПФР ― 22%;

- ФСС ― 2,9% + взносы в ФСС как страхование от несчастных случаев на производстве от 0,2%;

- ФФОМС ― 5,1%.

При наличии пониженных ставок платежи могут быть существенно снижены. Например, если ИП находятся на патентной системе налогообложения, и их предпринимательская деятельность осуществляется в сфере розничной торговли, то взносы в 2018 году равны: ПРФ ― 20%, ФСС и ФФОМС ― 0%.

Стоит учесть, что величина льготных страховых взносов может принимать отличные значения ежегодно. Более подробную информацию можно прочесть в гл. 34, ст. 426 НК РФ.

Перечисление взносов

Производить платежи в Пенсионный фонд требуется не позднее установленных сроков. Если речь идет о фиксированных взносах, то установленную сумму 26545 рублей необходимо перечислить не позднее первого рабочего дня следующего года, в отношении начислений, рассчитанный как 1% от суммы свыше 300 000 рублей ― до 01 июля следующего года включительно. В остальном порядок оплаты неважен. Можно перечислять взносы частями или внести всю сумму целиком.

При наличии наемных работников действуют иные правила перечисления. Как и прочие работодатели, ИП обязаны перечислить платежи ежемесячно не позднее 15 числа по итогам рассчитанной заработной платы.

Отчетность в ПФ

Предпринимателям как и прежде необходимо отчитываться о начисленных страховых взносах при наличии наемных работников. Но предоставлять расчеты требуется не в отделения Пенсионного фонда, как раньше, а непосредственно в налоговую инспекцию. Формировать отчетность требуется ежеквартально, срок сдачи ― до конца месяца, следующего за отчетным.

Заявленные в расчете взносы должны перечисляться своевременно и в полном объеме, иначе инспекция оставит за собой право доначислить недостающие суммы, а также насчитать пени и штрафы.

Несмотря на то, что администрирование сведений по страховым взносам перешло в ведение налоговых органов, не стоит забывать и об оставшихся отчетах в Пенсионный фонд. В настоящее время это отчетность по стажу работников. До 15 числа ежемесячно нужно подавать сведения по форме СЗВ-М, и ежегодно до 1 марта следующего за отчетным периодом информацию по стажу работников по формам СЗВ ― СТАЖ и ОДВ ―1.

Процедура регистрации ИП в Перми не имеет особых отличий от процесса открытия ИП в любых других городах и субъектах РФ. В этой статье мы кратко описали основные этапы, связанные с регистрацией индивидуального предпринимателя. Более подробную информацию о том как открыть ИП в Перми и самостоятельно подготовить документы вы найдете в этой инструкции.

Пошаговая инструкция по регистрации ИП в Перми

Ниже представлен общий алгоритм действий, который нужно пройти, чтобы зарегистрировать ИП в Перми:

- Подбор видов деятельности (кодов ОКВЭД).

- Выбор подходящей системы налогообложения.

- Подготовка необходимых документов для оформления ИП.

- Оплата госпошлины за регистрацию ИП.

- Подача пакета документов в налоговую инспекцию.

- Получение готовых учредительных документов ИП.

Сколько стоит открыть ИП в Перми

Если вы оформляете ИП самостоятельно, тогда вам нужно оплатить только госпошлину в размере 800 рублей. В том случае, если вы прибегаете к помощи платных специалистов, стоимость регистрации ИП под ключ будет зависеть от конкретной юридической компании, но в среднем в Перми цена составляет около 4 000 рублей.

Перечень необходимых документов для регистрации ИП

Для того чтобы открыть ИП в Перми необходимо подготовить следующие документы:

- Заявление на регистрацию ИП (форма Р21001).

- Заявление о переходе на УСН (если планируете применять УСН).

- Оригинал квитанции об оплате госпошлины в размере 800 рублей.

- Оригинал паспорта + ксерокопии всех страниц.

- Копия свидетельства ИНН (необязательно, но могут попросить в ИФНС).

Вышеперечисленные документы вы можете бесплатно сформировать с помощью этого сервиса на нашем сайте.

Образцы заполнения документов для оформления ИП

Ниже представлены примеры заполнения документов для регистрации ИП:

- Заявление на регистрацию ИП в Перми (скачать образец).

- Заявление о переходе на УСН в Перми (скачать образец).

Срок регистрации ИП

Срок создания ИП не должен превышать 3 рабочих дня. В указанную инспектором дату вам необходимо с паспортом прийти в налоговую инспекцию Перми и получить готовые учредительные документы ИП.

В какой налоговой инспекции (ИФНС) Перми регистрируют ИП

Сформированный пакет документов необходимо подать в налоговую инспекцию по месту жительства ИП. В Перми за регистрацию индивидуальных предпринимателей отвечает: Межрайонная ИФНС России №17 по Пермскому краю.

Контакты регистрирующей ИФНС в Перми

| Наименование | Межрайонная инспекция Федеральной налоговой службы № 17 по Пермскому краю |

| Код ИФНС | 5958 |

| Адрес | 614070, Пермский край, г. Пермь, ул. бульвар Гагарина, дом 44 |

| Единый телефон по России | 8-800-222-22-22 |

| Приемная | +7 (342) 250-93-00 |

| Начальник | Матвиенко Ольга Анатольевна |

Реквизиты ИФНС в Перми для оплаты госпошлины за регистрацию ИП

| ИНН | 5906013858 |

| КПП | 590601001 |

| КБК для регистрации ИП | 182 108 07010 01 1000 110 |

| Банк получателя | Отделение Пермь |

| Счет | 40101810700000010003 |

| БИК | 045773001 |

| Получатель | УФК по Пермскому краю (ИФНС России по Мотовилихинскому району г.Перми) |