Содержание

- Торговый сбор при УСН

- Как заполняется декларация УСН (торговый сбор уменьшает налог)

- Торговый сбор и уменьшение налога: две вещи совместимые?

- Когда и куда уплачивать торговый сбор

- Как организации на ОСНО уменьшают налог на сбор

- Как упрощенцы уменьшают налог на сбор

- Как предприниматели на ОСНО уменьшают НДФЛ на сбор

- Отражение торгового сбора в бухучете (Рогозина О.)

- Service Temporarily Unavailable

- Торговый сбор

- Торговый сбор при УСН доходы минус расходы

- На что можно направить излишне уплаченный налог?

- Как сделать зачет, если переплатили налог?

- В каких случаях делается возврат?

- Как связаны торговый сбор и УСН?

- Как торговый сбор вычитается из налога по УСН «доходы»?

- Как ведется учет торгового сбора при УСН 6%?

- Как отразить сумму торгового сбора в декларации?

- Учет торгового сбора при УСН с объектом «доходы» – новые возможности «1С:Бухгалтерии 8» ред. 3.0

Торговый сбор при УСН

Плательщиками сбора ИП и юрлица могут быть признаны по месту осуществления торговой деятельности с применением недвижимости или движимого вида имущества (то есть по местонахождению этих активов).

При переходе ИП или юридического лица на упрощенный налоговый спецрежим обязанность уплачивать торговый сбор не исчезает. Упрощенцы, применяющие объект «доходы минус расходы», учитывают весь уплаченный сбор в составе расходов. У субъекта хозяйствования, применяющего объект «доходы», тоже есть возможность откорректировать в сторону уменьшения налог УСН за счет перечисленного сбора. Эта норма приведена в п. 8 ст. 346.21 НК РФ, но с оговоркой – упрощенцы, осуществляющие несколько видов деятельности, на сумму торгового сбора могут уменьшить перечисляемый в бюджет Москвы «упрощенный» налог, исчисленный с объекта налогообложения только по тому виду деятельности, в отношении которого установлен торговый сбор. Поэтому необходимо вести раздельный учет по таким видам бизнеса. Аналогичная позиция озвучена Минфином в письме от 23.07.2015 № 03-11-09/42494.

Читайте также: Торговый сбор: сроки уплаты 2018

Как заполняется декларация УСН (торговый сбор уменьшает налог)

По УСН налогоплательщики должны ежегодно отчитываться перед налоговиками посредством декларации. Актуальная форма отчета для упрощенцев утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/99@. В ней для обозначения величины торгового сбора предусмотрены отдельные поля раздела 2.1.2.

Уменьшение УСН на торговый сбор возможно, как в отношении упрощенцев, выбравших объектом взимания налога «доходы», так и спецрежимников, облагающих налогом «доходы за минусом расходов».

При налогообложении по «доходам» на величину сбора уменьшается исчисленный налог или авансовое перечисление по УСН. Для этого надо обеспечить соблюдение нескольких условий:

-

оплата сбора и исчисление налога (авансового платежа) произошли в одном отчетном периоде;

-

субъект хозяйствования зарегистрирован в ИФНС в регионе, в котором действуют нормы, обязывающие платить торговый сбор (т.е. в Москве).

Торговый сбор для ИП на УСН может корректировать размер налоговых обязательств без учета ограничительной нормы в 50%, как это делается в случае со страховыми взносами. Уменьшение налога на сумму сбора производится после уменьшения на сумму страхвзносов.

Если объектом налогообложения выступает «доход минус расходы», сумму сбора следует включать в затратную часть (пп. 22 п. 1 ст. 346.16 НК РФ). В этом случае при составлении отчета по УСН процесс корректировки налога за счет уплаченного сбора не будет обособлен – никаких специальных строк для этой цели не предусмотрено.

Торговый сбор при УСН в декларации по упрощенному налогу будет показан как отдельный корректирующий показатель только в случае с налогообложением доходных поступлений субъекта предпринимательства. Данные о сумме сбора вносятся в раздел 2.1.2:

-

Уплаченный торговый сбор фиксируется в строках 150-153 с разбивкой по отчетным периодам.

-

Оплаченный сбор, на величину которого производится уменьшение налога, отражается в строках 160-163 с выделением сумм по разным отчетным периодам.

Читайте также: Торговый сбор 2019: ставки (таблица)

Если субъект предпринимательства является плательщиком торгового сбора и осуществляет реализационную деятельность в Москве, но как упрощенец он зарегистрирован в другом городе, корректировка налога на сумму сбора будет невозможна. В декларации в разделе 2.1.2 в указанных выше строках будут стоять прочерки. Такая позиция подтверждается письменными пояснениями Минфина (Письмо от 15.07.2015 № 03-11-09/40621).

Другой пример – ИП зарегистрирован как упрощенец и как плательщик торгового сбора в Москве. В этой ситуации налог по УСН может быть уменьшен за счет сбора.

При заполнении декларации надо учесть несколько нюансов:

-

в разделе 2.1.1 указывается общая расчетная величина налога по УСН;

-

в разделе 2.1.2 отражается сумма налога по тому виду деятельности, в рамках которого платится торговый сбор (то есть возможны случаи, когда здесь будет показан не весь объем налоговых обязательств по УСН).

Пример

ИП на УСН ежеквартально получает доходы в одинаковой сумме 445 700 руб. (равные суммы взяты для упрощения примера), страховые взносы за работников уплачиваются в размере 10 500 руб. в квартал, торговый сбор ежеквартально перечислялся по 36 000 руб. Магазин с площадью зала 30 кв. м расположен в ЦАО г. Москвы, ставка сбора равна 1200 руб. (30 кв.м х 1200 руб. = 36 000 руб.). По этим данным декларация в разделе 2.1.2 будет иметь вид:

-

строка 110 – 445 700 руб. (доход за 1 квартал);

-

строка 111 – 891 400 руб. (доход за полугодие);

-

строка 112 – 1 337 100 руб. (за 9 месяцев);

-

строка 113 – 1 782 800 руб. (годовой доход);

-

строка 130 – 26 742 руб. (начисленный налог за 1 квартал 445 700 х 6%);

-

строка 131– 53 484 руб. (налог за полугодие 891 400 х 6%);

-

строка 132 – 80 226 руб. (налог за 9 месяцев1 337 100 х 6%);

-

строка 133 – 106 968 руб. (налог за год 1 782 800 х 6 %);

-

строка 140 – 10 500 руб. (страховые взносы за квартал и последующие периоды принимаются в расчет полностью, так как их сумма меньше половины исчисленного налога);

-

строка 141 – 21 000 руб. (взносы за полугодие);

-

строка 142 – 31 500 руб. (взносы за 9 мес.);

-

строка 143 – 42 000 руб. (годовые взносы);

-

строка 150 – 36 000 руб. (уплаченный торговый сбор в 1 квартале);

-

строка 151 – 72 000 руб. (торговый сбор, перечисленный в течение полугодия);

-

строка 152 – 108 000 руб. (перечисление сбора в течение 9 месяцев);

-

строка 153 – 144 000 руб. (годовая величина уплаченного сбора).

Строка 160 отражает часть от суммы уплаченного в бюджет сбора, на которую можно откорректировать начисленный налог по УСН за 1 квартал – 16 242 руб. (26 742 – 10 500), что соответствует остатку налога после его уменьшения на страховые взносы (получается, что весь уплаченный торговый сбор зачесть нельзя), аналогично производится расчет для строк 161-163:

-

строка 161: сбор к вычету равен 32484 руб. (53484 – 21000);

-

строка 162: 48726 руб. (80226 – 31500);

-

строка 163: 64968 руб. (106968 – 42000).

Таким образом, за счет уменьшения «упрощенного» налога на сумму страхвзносов и торгового сбора, налог к уплате составит 0 руб.

Торговый сбор и уменьшение налога: две вещи совместимые?

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 4 сентября 2015 г.

Содержание журнала № 18 за 2015 г.Е.А. Шаронова, экономист

Как учесть торговый сбор при разных режимах налогообложения

Как мы помним, было обещано, что добросовестные налогоплательщики уж точно не почувствуют увеличения налоговой нагрузки от введения торгового сбора. Поскольку сумма уплаченного сбора будет идти в зачет других налогов — налога на прибыль, налога при УСНО, НДФЛсайт Департамента труда и социальной защиты населения города Москвы; сайт РИА Новости.

На первый взгляд, получается, что так оно и есть. Ведь запрет на уменьшение налогов на сбор предусмотрен только для тех организаций и ИП, которые сами не встали на учет как плательщики торгового сборапп. 1, 2 ст. 416, п. 10 ст. 286, п. 8 ст. 346.21, п. 5 ст. 225 НК РФ. То есть поступили недобросовестно, не подав в налоговую инспекцию уведомление и тем самым попытавшись уклониться от уплаты сбора. Причем этот запрет сохранится и после принудительной постановки на учет и взыскания налоговиками сбора на основании информации, полученной от Департамента экономической политики и развития г. Москвып. 1 ст. 416, п. 3 ст. 417, п. 2 ст. 418 НК РФ; ст. 4 Закона г. Москвы от 17.12.2014 № 62; Письмо ФНС от 26.06.2015 № ГД-4-3/11229@ (п. 6.2) (далее — Письмо № ГД-4-3/11229@).

А те, кто встал на учет, пусть даже и с опозданием (подал уведомление в ИФНС несвоевременно), вроде как без проблем уменьшают налоги на уплаченный торговый сборПисьмо № ГД-4-3/11229@ (п. 6.2).

Если вы зарегистрировались в качестве плательщика торгового сбора по ошибке, то вам нужно подать в ИФНС заявление о снятии с учета. Никаких санкций со стороны налоговиков не последует. Подать заявление можно в произвольной форме, указав в нем наименование организации (ф. и. о. предпринимателя), ИНН и причины его подачи. К этому заявлению нужно приложить копию ошибочно поданного уведомления о постановке на учет. После этого ИФНС снимет вас с учета той же датой, которой поставила вас на учет в качестве плательщика торгового сбора. При этом начисленные налоговиками суммы сбора будут сторнированы в информационной системе налоговой инспекцииПисьмо ФНС от 20.08.2015 № ГД-4-3/14721@.

Посмотрим, что же получилось на самом деле. Но сначала напомним порядок уплаты сбора, так как от этого зависит его учет при налогообложении.

Когда и куда уплачивать торговый сбор

Торговый сбор нужно уплатить не позднее 25-го числа месяца, следующего за отчетным кварталомп. 2 ст. 417, ст. 414 НК РФ. То есть сбор за III квартал 2015 г. надо перечислить не позднее 26.10.2015 (25 октября выходной день — воскресенье)п. 6 ст. 6.1 НК РФ.

Как разъяснила ФНС, порядок заполнения платежного поручения на уплату сбора будет разный в зависимости от того, где организация/ИП состоят на учете как плательщик торгового сбораПисьма ФНС № ГД-4-3/11229@ (пп. 1.1, 3.1), от 16.06.2015 № ГД-4-3/10382@:

- <если>организация/ИП встали на учет в качестве плательщика торгового сбора в Москве по месту нахождения недвижимого объекта торговли, тогда в платежном поручении нужно указать реквизиты получателя платежа и код по ОКТМО по месту постановки на учет в качестве плательщика торгового сбора. То есть реквизиты той ИФНС г. Москвы, куда подали уведомление;

- <если>организация/ИП ведут торговлю через объекты нестационарной торговой сети (например, через торговые палатки, павильоны, киоски, автомагазины (автолавки, автоприцепы), автокафе, тележки, лотки и др.п. 1.7.1 Порядка, утв. Постановлением Правительства Москвы от 30.06.2015 № 401-ПП; п. 4 Порядка, утв. Постановлением Правительства Москвы от 03.02.2011 № 26-ПП) и состоят на учете в качестве плательщика торгового сбора по своему месту нахождения/месту жительства, тогда в платежном поручении нужно указать реквизиты получателя платежа по месту учета, а код по ОКТМО — по месту ведения торговой деятельности.

Что получается у тех, кто состоит на учете в другом регионе, например в Московской области, а торгует в Москве? Как плательщики торгового сбора, они будут состоять на учете в своей ИФНС другого региона, например Московской областиПисьмо ФНС от 16.06.2015 № ГД-4-3/10382@. В связи с этим в платежках на уплату торгового сбора они должны указывать реквизиты своей ИФНС (например, в Московской области), а код ОКТМО — того района Москвы, где установлен нестационарный объект торговли (торговая палатка, автолавка и т. п.).

Как организации на ОСНО уменьшают налог на сбор

Порядок должен быть такойп. 10 ст. 286 НК РФ.

Уменьшить на торговый сбор можно не всю сумму авансового платежа/налога на прибыль, исчисленного по итогам отчетного/налогового периода, а только ту часть, которая поступает по ставке 18% в региональный бюджет, то есть в бюджет Москвы. Так что 2% в федеральный бюджет надо уплатить полностьюп. 1 ст. 284 НК РФ.

Уменьшать авансовый платеж/налог на сбор можно только в том случае, если и сбор, и «прибыльные» платежи уплачиваются в бюджет Москвы.

Если организация состоит на учете в ИФНС в другом регионе, а ведет торговлю в Москве через объекты нестационарной торговой сети, по местонахождению которых не созданы обособленные подразделения, тогда налог на прибыль она уплачивает в бюджет другого региона, а не Москвы. Соответственно, и уменьшить налог другого региона на торговый сбор она никак не может. И если у вас такая ситуация, дальше этот раздел можно не читать.

Если же организация ведет торговлю через объект недвижимости, тогда по его местонахождению у нее образуется ОП и она уплачивает в бюджет Москвы авансовые платежи/налог, исходя из доли прибыли, приходящейся на это ОПп. 2 ст. 11, подп. 3 п. 2 ст. 23, п. 1 ст. 83, п. 2 ст. 288 НК РФ. Вот в этом случае на торговый сбор она может уменьшить московский налог.

Авансовый платеж/налог можно уменьшить только на те суммы сбора, которые перечислены до даты уплаты авансового платежа/налога на прибыль. А это означает, чтоп. 1 ст. 287, пп. 3, 4 ст. 289, п. 2 ст. 417 НК РФ; Письмо ФНС от 12.08.2015 № ГД-4-3/14174@ (п. 1) (далее — Письмо № ГД-4-3/14174@):

- авансовый платеж по налогу на прибыль за 9 месяцев 2015 г. можно уменьшить на сумму торгового сбора за III квартал, если он уплачен не позднее 28.10.2015;

- налог на прибыль за 2015 г. можно уменьшить на сумму торгового сбора, уплаченного и за III, и за IV кварталы, при условии что сборы уплачены не позднее 28.03.2016;

- если торговый сбор за IV квартал 2015 г. уплачен после срока уплаты налога за год (после 28.03.2016), то на него можно будет уменьшить исчисленный авансовый платеж за I квартал 2016 г. С этим согласилась и ФНСПисьмо № ГД-4-3/14174@ (п. 1). Так что часть торгового сбора за предыдущий год не потеряется, ее можно учесть в следующем году.

В бюджет Москвы нужно уплатить разницу между суммой «прибыльного» авансового платежа/налога и суммой сбора. Если окажется, что сумма авансового платежа за 9 месяцев 2015 г. будет равна сумме уплаченного сбора за III квартал 2015 г., тогда в бюджет ничего платить не придется.

Как разъяснила налоговая служба, торговый сбор при расчете налога на прибыль учитывается в пределах исчисленного авансового платежа/налогаПисьмо № ГД-4-3/14174@ (п. 1). Например, если за III квартал сбор уплачен в размере 40 500 руб., а исчисленный авансовый платеж за 9 месяцев 2015 г. составил 35 000 руб., тогда на оставшуюся сумму сбора за III квартал (5500 руб.) плюс еще на сбор за IV квартал (40 500 руб.) можно будет уменьшить налог за 2015 г. (но опять-таки в пределах суммы налога).

Если же по году будет получен убыток, тогда понятно, что уменьшать вам будет нечего. А вот торговый сбор в бюджет вы уплатите.

Поскольку действующая форма декларации по налогу на прибыль не содержит специальных строк для учета торгового сбора, ФНС предлагает отражать суммы сбора в строках, предназначенных для указания сумм налога, уплаченного за пределами РФ и засчитываемого в уплату регионального налогаПисьмо № ГД-4-3/14174@ (п. 2):

- <если>у организации нет обособленных подразделений — в строках 240 и 260 листа 02;

- <если>у организации есть ОП, по которым сдается отдельное приложение, — в строке 090 приложения № 5 к листу 02;

- <если>организация входит в состав консолидированной группы налогоплательщиков (КГН) — в строке 090 приложения № 6 к листу 02.

Как вы понимаете, если организация уплатила за пределами РФ налог, который она вправе зачесть, то в одной строке декларации будет указана одна общая сумма, включающая в себя и этот налог, и торговый сбор. И если эта сумма будет больше авансового платежа/налога, подлежащего уплате в бюджет Москвы, то, как поясняет ФНС, в этом случае организация сама должна выбрать, на что она будет уменьшать платеж/налог: на какую-то одну сумму или на две сразу — тогда в какой пропорцииприложения 1, 2 к Письму № ГД-4-3/14174@. При этом ФНС на цифровых примерах показала, как в «прибыльной» декларации нужно уменьшать авансовый платеж/налог на уплаченный торговый сбор организациям, расположенным в Москве и имеющим/не имеющим ОП, а также организациям, входящим в КГНприложения 1, 2 к Письму № ГД-4-3/14174@.

Как упрощенцы уменьшают налог на сбор

Порядок учета торгового сбора у упрощенцев будет разный в зависимости от выбранного объекта налогообложения.

Учет сбора при объекте «доходы»

Упрощенцы с объектом «доходы» на торговый сбор уменьшают авансовый платеж/налог при УСНО в таком порядкеп. 8 ст. 346.21 НК РФ.

Уменьшать авансовый платеж/налог при УСНО на торговый сбор можно, только если и сбор, и «упрощенный» налог уплачиваются в бюджет Москвы. А это возможно, только когда организация/ИП и как налогоплательщик, и как плательщик торгового сбора состоят на учете в инспекциях Москвы, пусть даже и в разных. Если же организация/ИП состоят на учете в другом регионе, например в Московской области, а торговую деятельность ведут в Москве, тогда они лишены возможности уменьшить «упрощенный» налог на торговый сбор. Ведь в этом случае сбор уплачивается в Москву, а авансовый платеж/налог при УСНО — по месту нахождения организации/месту жительства ИП — в бюджет другого региона, например Московской областип. 6 ст. 346.21 НК РФ. Что уже и подтвердили Минфин и ФНСПисьма Минфина от 15.07.2015 № 03-11-09/40621; ФНС от 12.08.2015 № ГД-4-3/14230.

Также не сможет уменьшить «упрощенный» налог на сбор и организация, если ее обособленное подразделение состоит на учете в Москве, а головное подразделение — в ИФНС другого региона, например Московской области. Ведь в этом случае сбор и налог будут перечисляться в разные бюджеты.

Авансовый платеж/налог при УСНО, исчисленный за отчетный/налоговый период, можно уменьшить на сумму торгового сбора, уплаченного в течение этого отчетного/налогового периода. А это означает, что на торговый сбор, уплаченный за III квартал, например, 23.10.2015, можно уменьшить налог при УСНО за 2015 г. А на сбор за IV квартал, уплаченный, например, 22.01.2016, уменьшается авансовый платеж за I квартал 2016 г.

В гл. 26 НК сказано, что упрощенцы «в дополнение к суммам уменьшения, установленным пунктом 3.1» ст. 346.21 НК, могут уменьшать авансовый платеж/налог на торговый сборп. 8 ст. 346.21 НК РФ. А как известно, «доходные» упрощенцы указанные платежи уменьшают на страховые взносы в ПФР, ФОМС, ФСС, на выплаченные работникам пособиям по болезни и др. Причем для упрощенцев-работодателей есть ограничение: они не могут уменьшить на взносы и пособия больше чем 50% «упрощенного» налога. В связи с этим возникает вопрос: учитывается ли торговый сбор в этом ограничении или нет?

К радости налогоплательщиков Минфин и ФНС разъяснили, что при уменьшении «упрощенного» налога на торговый сбор 50%-е ограничение не применяется. Оно действует только на суммы, поименованные в п. 3.1 ст. 346.21 НК РФ, то есть на взносы в ПФР, ФОМС, ФСС, на больничные и др.Письма Минфина от 15.07.2015 № 03-11-10/40730 (вопрос 9); ФНС от 14.08.2015 № ГД-4-3/14386@

Таким образом, упрощенцы с объектом «доходы» уменьшают авансовый платеж/налог так.

Организации/ИП-работодатели сначала из исчисленного авансового платежа/налога вычитают суммы страховых взносов в ПФР, ФОМС, ФСС, выплаченных работникам больничных и другие, но не более чем 50% от суммы налога. А потом из оставшейся суммы авансового платежа/налога вычитают сумму уплаченного торгового сбора (вплоть до нуля).

А вот предприниматели, работающие без наемных работников, уменьшают авансовый платеж/налог при УСНО на уплаченные за себя страховые взносы без каких-либо ограниченийп. 3.1 ст. 346.21 НК РФ. Так что они из исчисленного авансового платежа/налога вычитают всю сумму взносов и всю сумму торгового сбора.

Но если уплаченная в течение года сумма сбора окажется больше суммы налога, исчисленного за этот год, то оставшуюся часть сбора в другом году учесть уже не получитсяп. 8 ст. 346.21 НК РФ.

Не обошлось и без ложки дегтя. Если упрощенец, помимо торговой, ведет и другие виды деятельности, то, по мнению контролирующих органов, ему нужно вести раздельный учет и рассчитывать авансовый платеж/налог при УСНО именно от торговой деятельности. Ведь на сумму торгового сбора можно уменьшить сумму налога, исчисленного при УСНО, только по виду предпринимательской деятельности, в отношении которого установлен торговый сбор. И если раньше сотрудники Минфина неофициально высказывались, что на торговый сбор можно уменьшить налог при УСНО, исчисленный по всем видам деятельности упрощенца (см.  , 2015, № 3, с. 89), то впоследствии финансовое ведомство выпустило разъяснения о том, что раздельный учет необходим и на сбор уменьшается налог, исчисленный именно по торговой деятельностиПисьма Минфина от 23.07.2015 № 03-11-09/42494, от 27.03.2015 № 03-11-11/16902. И ФНС довела эти разъяснения до инспекций на местах для применения в работеПисьмо ФНС от 12.08.2015 № ГД-4-3/14233.

, 2015, № 3, с. 89), то впоследствии финансовое ведомство выпустило разъяснения о том, что раздельный учет необходим и на сбор уменьшается налог, исчисленный именно по торговой деятельностиПисьма Минфина от 23.07.2015 № 03-11-09/42494, от 27.03.2015 № 03-11-11/16902. И ФНС довела эти разъяснения до инспекций на местах для применения в работеПисьмо ФНС от 12.08.2015 № ГД-4-3/14233.

Но сказав «а», контролирующие органы не сказали «б». Ведь тогда между торговой деятельностью и иными ее видами нужно делить и страховые взносы, и выплаченные пособия по работникам, занятым в разных видах деятельности. Иначе налог будет уменьшен некорректно. Причем о том, как вести этот раздельный учет, Минфин и ФНС умолчали. Если работников нельзя отнести к конкретному виду деятельности, вероятно, сумму уплаченных взносов и выплаченных пособий, приходящихся на торговую деятельность, нужно делить пропорционально доходу от торговой деятельности в общей сумме доходов упрощенца. Об этом мы уже спросили специалиста Минфина, и как только нам ответят, мы вам сообщим.

Учет сбора при объекте «доходы минус расходы»

Минфин и ФНС считают, что упрощенцы с объектом «доходы минус расходы» сумму уплаченного торгового сбора должны учитывать в расходах на основании подп. 22 п. 1 ст. 346.16 НК РФ (как суммы сборов, уплаченные в соответствии с законодательством о налогах и сборах)Письма Минфина от 23.07.2015 № 03-11-09/42494, от 27.03.2015 № 03-11-11/16902; ФНС от 14.08.2015 № ГД-4-3/14386@. То есть сам налог/авансовый платеж уменьшить на торговый сбор нельзя.

И хотя на первый взгляд это и кажется несправедливым, в позиции контролирующих органов есть плюсы для упрощенцев с объектом «доходы минус расходы»:

- в расходы можно включить всю сумму торгового сбора, она не ограничена суммой исчисленного авансового платежа/налога за отчетный/налоговый период. Причем учесть сбор в расходах нужно на дату его перечисления в бюджетподп. 3 п. 2 ст. 346.17 НК РФ;

- торговый сбор можно полностью включить в расходы, даже если организация/ИП состоят на учете в другом регионе, например в Московской области, а торговлю ведут в Москве. Ведь при включении сбора в расходы нет условия о том, что он должен быть уплачен в тот же бюджет, что и налогподп. 22 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ;

- нет необходимости вести раздельный учет и определять прибыль именно от торговой деятельности;

- если будет получен убыток, то сбор все равно будет учтен в расходах и тем самым увеличит сумму убытка, которую можно перенести на будущее.

Как предприниматели на ОСНО уменьшают НДФЛ на сбор

Предприниматели, применяющие общий режим налогообложения, учитывают торговый сбор такп. 5 ст. 225 НК РФ:

- исчисленный по итогам года НДФЛ по ставке 13% можно уменьшить на сумму торгового сбора, уплаченного в этом году;

- уменьшить НДФЛ на торговый сбор можно только в том случае, если ИП состоит на учете в ИФНС в Москве (по своему месту жительства) и ведет торговую деятельность в Москве. Если же ИП состоит на учете в ИФНС в другом регионе, например в Московской области (по своему месту жительства), а торговую деятельность ведет в Москве (неважно, через объект недвижимости или через объекты нестационарной торговой сети), то он не может уменьшить НДФЛ на уплаченный сбор;

- нет требования об уменьшении на торговый сбор НДФЛ, исчисленного именно с торговой деятельности. Так что если ИП занимается несколькими видами деятельности, то вести раздельный учет ему не придется;

- сумма вычитаемого из НДФЛ торгового сбора не может быть больше суммы самого налога. Если по итогам года сумма сбора окажется больше НДФЛ, исчисленного за этот год, то на следующий год сумма сбора не переносится. А если по итогам года ИП получит убыток, то и вычесть сбор ему будет не из чего.

В отличие от других плательщиков торгового сбора в плане отвлечения денег на уплату сбора ИП находится в невыгодном положении. Ведь он в течение года поквартально должен платить сбор, а уменьшить на него НДФЛ он сможет только в следующем году, когда подаст декларацию 3-НДФЛ за прошедший год.

В то время как упрощенцы и организации на ОСНО могут учитывать торговый сбор поквартально — уменьшать на уплаченный торговый сбор авансовые платежи, исчисляемые по итогам отчетных периодов.

***

Как видим, налоговая нагрузка из-за введения торгового сбора у кого-то увеличится.

Что же касается недобросовестных плательщиков сбора, которые до сих пор не встали на учет, то их, как заверяет глава Департамента экономической политики и развития г. Москвы, будут выявлять, скрыться им не удастся.

Кстати, на днях налоговая служба рассказала, как инспекторы будут наказывать тех, кто торговую деятельность на территории Москвы ведет, но не встал на учет в ИФНС в качестве плательщика торгового сбора (не представил уведомление) или сделал это несвоевременноПисьмо ФНС от 18.08.2015 № СА-4-7/14504@:

- <если>организация или ИП подадут уведомление о постановке на учет с опозданием, то их оштрафуют как за несвоевременное представление сведений, необходимых для налогового контроля. А такая ответственность есть и в НК (налоговая), и в КоАП (административная). В связи с этим могут оштрафовать и саму организацию на 200 руб.п. 1 ст. 126 НК РФ, и ее руководителя и главбуха на 300—500 руб.ч. 1 ст. 15.6 КоАП РФ А вот предпринимателя инспекция может оштрафовать только по НК. Ведь ИП к административной ответственности за некоторые налоговые нарушения привлекаться не могутпримечание к ст. 15.3 КоАП РФ. Так что предприниматель отделается лишь 200 руб.;

- <если>организация или ИП так и не подадут уведомление, а будут вести торговую деятельность без постановки на учет, тогда наказание более суровое — штраф в размере 10% от доходов, полученных за период ведения торговой деятельности без представления уведомления, но не менее 40 000 руб.п. 2 ст. 416, п. 2 ст. 116 НК РФ Но такой штраф возможен, только если у налоговиков будут доказательства ведения деятельности. А как ранее разъясняла ФНС, таким доказательством может являться акт о выявлении нового объекта обложения торговым сбором, который они получат от Департамента экономической политики и развития г. МосквыПисьмо № ГД-4-3/11229@ (п. 7.1).

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Торговля — учет»:

В дополнение к трем налоговым вычетам, которые предусмотрены для всех плательщиков единого налога, организации и предприниматели, занимающиеся торговлей, могут уменьшать начисленный налог на сумму торгового сбора.

Что для этого нужно?

Во-первых, организация или предприниматель должны быть поставлены на учет в качестве плательщика торгового сбора. Если плательщик перечисляет торговый сбор не по уведомлению о постановке на учет, а по требованию налоговой инспекции, пользоваться налоговым вычетом запрещено.

Во-вторых, торговый сбор должен быть уплачен в бюджет того же региона, в который зачисляется единый налог. Главным образом, это требование касается организаций и предпринимателей, которые занимаются торговлей не там, где они состоят на учете по местонахождению (месту жительства). Например, предприниматель, который зарегистрирован в Московской области и торгует в Москве, не сможет уменьшить единый налог на сумму торгового сбора. Ведь торговый сбор в полном объеме зачисляется в бюджет Москвы (п. 3 ст. 56 Бюджетного кодекса РФ), а единый налог – в бюджет Московской области (п. 6 ст. 346.21 НК РФ, п. 2 ст. 56 Бюджетного кодекса РФ). Аналогичные разъяснения есть в письме Минфина России от 15 июля 2015 г. № 03-11-09/40621.

В-третьих, торговый сбор должен быть уплачен в региональный бюджет именно в том отчетном (налоговом) периоде, за который начислен единый налог. Суммы торгового сбора, уплаченные по окончании этого периода, можно принять к вычету только в следующем периоде. Например, торговый сбор, уплаченный в январе 2016 года по итогам IV квартала 2015 года, уменьшит сумму единого налога за 2016 год. Принимать его к вычету при расчете единого налога за 2015 год нельзя.

В-четвертых, сумму единого налога нужно рассчитать отдельно:

- по торговой деятельности, в отношении которой организация (предприниматель) платит торговый сбор;

Фактически уплаченный торговый сбор уменьшает только первую сумму. То есть ту часть единого налога, которая начислена с доходов от торговой деятельности. Поэтому, если вы занимаетесь несколькими видами бизнеса, необходимо обеспечить раздельный учет доходов от деятельности, облагаемой торговым сбором, и доходов от другой деятельности. Это подтверждают письма Минфина России от 18 декабря 2015 г. № 03-11-09/78212 (направлено налоговым инспекциям письмом ФНС России от 20 февраля 2016 г. № СД-4-3/2833) и от 23 июля 2015 г. № 03-11-09/42494.

Если единый налог с торговой деятельности меньше суммы торгового сбора, относить разницу на уменьшение единого налога с доходов от других видов деятельности нельзя. При этом ограничение, которое не позволяет уменьшать единый налог больше чем на 50 процентов, в отношении торгового сбора не применяется.

Такой порядок следует из положений пункта 8 статьи 346.21 Налогового кодекса РФ и писем Минфина России от 7 октября 2015 г. № 03-11-03/2/57373, от 2 октября 2015 г. № 03-11-11/56492, от 27 марта 2015 г. № 03-11-11/16902.

Пример расчета налогового вычета по УСН. Организация ведет несколько видов деятельности (в т. ч. торговую) и платит торговый сбор

ООО «Альфа» находится в Москве и занимается двумя видами деятельности:

– оказание услуг общепита;

– розничная торговля через магазин с торговым залом.

Организация применяет упрощенку и платит единый налог с доходов. «Альфа» состоит на налоговом учете как плательщик торгового сбора на основании уведомления. Квартальный размер торгового сбора – 60 750 руб.

За I квартал 2016 года организацией получены доходы:

– от деятельности общепита – 1 200 000 руб.;

– от торговой деятельности – 970 000 руб.

Общая сумма авансового платежа по единому налогу за I квартал 2016 года составляет 130 200 руб. ((1 200 000 руб. + 970 000 руб.) × 6%), в том числе:

– от деятельности общепита – 72 000 руб. (1 200 000 руб. × 6%);

– от торговой деятельности – 58 200 руб. (970 000 руб. × 6%).

В период с 1 января по 31 марта 2016 года «Альфа» уплатила страховые взносы в размере 70 000 руб. Эта сумма больше половины авансового платежа по единому налогу, поэтому к вычету по итогам I квартала можно принять только 65 100 руб. (130 200 руб. × 50%).

Торговый сбор за I квартал перечислен в бюджет 30 марта 2016 года. Поэтому сумма сбора может уменьшить авансовый платеж по единому налогу, рассчитанному с доходов от торговой деятельности. 50-процентное ограничение к этой части вычета не применяется. Поскольку сумма торгового сбора (60 750 руб.) больше авансового платежа (58 200 руб.), начислять к уплате в бюджет эту часть единого налога «Альфа» не обязана.

Отражение торгового сбора в бухучете (Рогозина О.)

Дата размещения статьи: 17.09.2016

В свое время при введении торгового сбора законотворцы утверждали, что это необходимо лишь для того, чтобы вывести из «тени» недобросовестных налогоплательщиков. Тех же, кто исправно платит налоги, нововведение никак не коснется — во всяком случае увеличения налоговой нагрузки они и не заметят. На деле же все оказалось далеко не так. Зато бюджет г. Москвы на «торговцах» в среднем за квартал «зарабатывает» 2 и более млрд руб. Разумеется, такой опыт в нынешней экономической ситуации будет полезен и другим регионам. Пока, конечно, паниковать преждевременно — как минимум должны быть внесены соответствующие поправки в Налоговый кодекс. Однако уже сейчас можно ознакомиться, с какими проблемами сталкиваются столичные предприятия торговли при отражении торгового сбора в бухучете.

На сегодняшний день торговый сбор введен только в Москве. Причем 1 июля 2016 г. этот сбор «праздновал» свой первый «день рождения». И первый год плательщикам сбора дался нелегко — были выявлены многочисленные правовые проблемы, связанные с его применением на практике: чиновникам довольно часто приходилось браться за перо, чтобы прояснить порядок действий налогоплательщика в тех или иных спорных ситуациях. Более того, отдельные правила были скорректированы законотворцами непосредственно путем внесения в Налоговый кодекс (далее — Кодекс) поправок. Декларируемая цель поправок — дать возможность плательщикам учитывать сумму фактически уплаченного торгового сбора при общей системе налогообложения, а также при УСН — в уменьшение исчисляемого налога (Закон от 29 ноября 2014 г. N 382-ФЗ). Проблема в том, что некоторым плательщикам торгового сбора это не помогло. Соответственно, и в бухучете порядок отражения торгового сбора не так прост, как хотелось бы.

«Упрощенный» механизм

В части порядка уплаты и учета торгового сбора организации, применяющие УСН, оказались в более выгодном положении, чем их «коллеги» на общем режиме налогообложения. Так, «упрощенцы» с объектом налогообложения «доходы минус расходы» вправе учесть сумму торгового сбора в качестве расходов на основании пп. 22 п. 1 ст. 346.16 Кодекса (см., напр., Письма Минфина от 4 февраля 2016 г.

N 03-11-06/2/5755, от 27 марта 2015 г. N 03-11-11/16902, Письмо ФНС от 14 августа 2015 г. N ГД-4-3/14386@). Уменьшить единый налог на торговый сбор вправе и «упрощенцы», выбравшие объект налогообложения «доходы» (п. 8 ст. 346.21 НК). Правда, в случае если они выберут несколько видов деятельности, придется вести раздельный учет — уменьшить налог на сумму торгового сбора можно только по виду деятельности, в отношении которого установлен торговый сбор (см. Письмо ФНС от 20 февраля 2016 г. N СД-4-3/2833@).

Плюс ко всему компании на УСН, которые практикуют упрощенные формы бухучета и отчетности, вправе не применять ПБУ 18/02 (утв. Приказом Минфина от 19 ноября 2002 г. N 114н).

В бухучете торговый сбор отражается с помощью следующих проводок:

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»,

— начислен торговый сбор;

Дебет 68, субсчет «Расчеты по торговому сбору», Кредит 51

— уплачен торговый сбор.

Поскольку при применении «доходной» УСН единый налог за отчетный период уменьшается на сумму торгового сбора, уплаченного в течение этого периода, то в бухучете данные операции отражают так:

Дебет 99 Кредит 68, субсчет «Расчеты по торговому сбору»,

— начислен торговый сбор, который уменьшает «упрощенный» налог;

Дебет 68, субсчет «Расчеты по торговому сбору», Кредит 51

— уплачен торговый сбор.

К сведению! Из буквального толкования положений п. 8 ст. 346.21 Кодекса следует, что вычесть торговый сбор на «доходной» УСН при исчислении единого налога можно только на сумму торгового сбора, уплаченного в том же регионе, где введен этот сбор. А это означает, что если, к примеру, ИП зарегистрирован в Московской области и «упрощенный» налог, соответственно, платит в областной бюджет, то уменьшить его на сумму торгового сбора, уплаченного в бюджет Москвы, он не сможет в принципе (см., напр., Письмо Минфина России от 15 июля 2015 г. N 03-11-09/40621).

«Зачетные» правила

А вот «общережимники», то есть плательщики налога на прибыль, не вправе учесть в расходах сумму торгового сбора. Это прямо следует из положений п. 19 ст. 270 Налогового кодекса. Для них в Кодексе упомянуты иные правила «игры».

Так, в соответствии с п. 10 ст. 286 Кодекса при осуществлении деятельности, в отношении которой уплачивается торговый сбор, предполагается применение своего рода зачетного механизма. Он предусматривает уменьшение суммы налога на прибыль организаций (авансового платежа), исчисленного в отношении этой деятельности по итогам налогового (отчетного) периода, зачисляемой в консолидированный бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя, в котором установлен указанный сбор, на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога на прибыль организаций (авансового платежа).

Здесь важно учесть, что торговый сбор уплачивается ранее соответствующего платежа по налогу на прибыль: дата уплаты торгового сбора — до 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417, ст. 414 НК), а авансовый платеж по налогу на прибыль уплачивается не позднее 28 календарных дней после окончания I квартала, полугодия, 9 месяцев; сам же годовой налог — до 28 марта года, следующего за истекшим налоговым периодом (п. 1 ст. 287, п. 3 ст. 289, п. 2 ст. 285 НК). Соответственно, своевременно уплатившие торговый сбор компании могут уменьшить на его сумму региональную часть авансового платежа по налогу на прибыль.

В том случае, если сумма торгового сбора меньше авансового платежа по налогу на прибыль, зачисляемого в бюджет г. Москвы, вычитание производится в полном объеме. То есть налоговая нагрузка на предприятие торговли в связи с введением торгового сбора не увеличится.

В бухучете зачет торгового сбора отражается следующими проводками:

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 68, субсчет «Расчеты по торговому сбору»,

— начислен торговый сбор;

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»,

— начислен аванс по налогу на прибыль в бюджет г. Москвы;

Дебет 68, субсчет «Расчеты по торговому сбору», Кредит 51

— перечислен торговый сбор;

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 51

— перечислен аванс по налогу на прибыль в бюджет г. Москвы.

Самый простой вариант — это когда сумма торгового сбора меньше суммы исчисленного торгового сбора. На практике же в сфере торговли далеко не всегда наблюдается такое постоянство — бывает, что называется, то густо, то пусто.

В ситуации, когда сумма уплаченного торгового сбора превышает региональную часть авансового платежа по налогу на прибыль, таковая обнуляется. При этом остаток компания сможет учесть при расчете авансового платежа по налогу на прибыль за следующий отчетный период (см. Письмо Минфина от 20 марта 2015 г. N 03-03-06/1/15560, Письмо ФНС от 12 августа 2015 г. N ГД-4-3/14174@ и т.д.). В бухучете же такая «разница» отражается в качестве отложенного налогового актива (Дебет 09 «Отложенный налоговый актив от торгового сбора» Кредит 68 «Расчеты по торговому сбору»).

Однако это еще не все. Вполне возможно, что по итогам отчетных периодов организация зачтет уплаченный торговый сбор в счет авансового платежа по налогу на прибыль ввиду наличия этой самой прибыли, а по итогам года в силу тех или иных обстоятельств компания получит убыток. При таких обстоятельствах ранее зачтенный торговый сбор придется восстановить. Восстановленная сумма торгового сбора отражается в составе расходов по обычным видам деятельности проводкой Дебет 44 (26) Кредит 76.

Обратите внимание! О применении зачетного «механизма» можно говорить только в том случае, если компания «не забыла» встать на учет в качестве плательщика торгового сбора. В противном случае в бухучете торговый сбор признается расходом по обычной деятельности.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Вернуться на предыдущую страницу

Вернуться на предыдущую страницу

Последние новости

27 марта 2018 г.

Проект федерального закона № 424632-7 «О внесении изменений в части первую, вторую и четвертую Гражданского кодекса Российской Федерации»

Цель законопроекта — закрепление в гражданском законодательстве некоторых положений, отталкиваясь от которых, российский законодатель мог бы осуществлять регулирование рынка существующих в информационно-телекоммуникационной сети новых объектов экономических отношений (в обиходе — «токены», «криптовалюта» и пр.), обеспечивать условия для совершения и исполнения сделок в цифровой среде, в том числе сделок, позволяющих предоставлять массивы сведений (информацию).

20 марта 2013 г.

Проект федерального закона № 419090-7 «Об альтернативных способах привлечения инвестирования (краудфандинге)»

Законопроектом регулируются отношения по привлечению инвестиций коммерческими организациями или индивидуальными предпринимателями с использованием информационных технологий, а также определяются правовые основы деятельности операторов инвестиционных платформ по организации розничного финансирования (краудфандинга). Деятельность по организации розничного финансирования (краудфандинга) заключается в оказании услуг по предоставлению участникам инвестиционной платформы доступа к ее информационным ресурсам.

12 марта 2013 г.

Проект Федерального закона № 410960-7 «О внесении изменений в Уголовный кодекс РФ и ст.

151 Уголовно-процессуального кодекса РФ»

Законопроект направлен на усиление ответственности за нарушения в сфере закупок товаров, работ, услуг для обеспечения государственных или муниципальных нужд. Анализ правоприменения свидетельствует о наличии определенных пробелов в законодательном регулировании ответственности за злоупотребления в сфере госзакупок со стороны лиц, представляющих интересы государственных или муниципальных заказчиков, а также лиц, исполняющих государственные или муниципальные контракты.

7 марта 2018 г.

Проект Федерального закона № 408171-7 «»Об особенностях участия социально ориентированных некоммерческих организаций в приватизации арендуемого государственного или муниципального недвижимого имущества и о внесении изменений в отдельные законодательные акты РФ»

Целью данного законопроекта является предоставление социально ориентированным некоммерческим организациям преференций при отчуждении из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого этими организациями.

1 марта 2018 г.

Проект Федерального закона № 403657-7 «О внесении изменений в статью 18.1 Федерального закона «О защите конкуренции»

Цель данного законопроекта — уточнение оснований для обжалования в антимонопольный орган нарушений порядка осуществления в отношении юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, процедур, включенных в исчерпывающие перечни процедур в сферах строительства, в том числе при проведении торгов. Вносимые изменения позволят антимонопольному органу оперативно восстанавливать нарушенные права юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, во внесудебном порядке.

В центре внимания:

Администрация муниципального образования «Всеволожский муниципальный район» Ленинградской области (место нахождения: 188643, Ленинградская обл., г. Всеволожск, Колтушское шоссе, 138, ОГРН 1064703000911, ИНН 4703083640; далее — администрация) обратилась в Арбитражный суд города Санкт-Петербурга и Ленинградской области с заявлением об оспаривании решения Управления Федеральной антимонопольной службы по Ленинградской области (место нахождения: 191124, Санкт-Петербург, ул. Смольного, 3, ОГРН 1089847323026, ИНН 7840396953; далее — управление, УФАС) от 19.01.2017 по делу N 64-03-221-РЗ/17 и вынесенного на основании этого решения предписания УФАС от 19.01.2017 по тому же делу.

Дата размещения статьи: 13.03.2018

Развитие и правовое регулирование системы страхования вкладов на примере России и Чехии (Горош Ю.В., Швейгл Й.)

Дата размещения статьи: 15.01.2018

Доплаты к стоимости построенной квартиры: споры сторон (Симич И.)

Дата размещения статьи: 15.11.2017

Опасности, которые таит цифровизация (Москалева О.)

Дата размещения статьи: 15.11.2017

Проблемы судебного доказывания таможенной стоимости товаров (Микулин А.)

Дата размещения статьи: 15.11.2017

Бесплатная консультация юриста по телефонам:

- Москва, Московская область

+7 (499) 703-47-96 - Санкт-Петербург, Ленинградская область

+7 (812) 309-56-72 - Федеральный номер

8 (800) 777-08-62 доб. 141

Звонки бесплатны.

Работаем без выходных

Вопрос: Возможно ли учесть в целях налога на прибыль и УСН (“доходы минус расходы”) суммы торгового сбора?

Ответ: Налогоплательщики налога на прибыль организаций не могут учесть в расходах сумму торгового сбора. По мнению контролирующих органов, налогоплательщики, применяющие УСН с объектом налогообложения “доходы минус расходы”, вправе учесть сумму торгового сбора в составе сумм налогов и сборов, уплаченных в соответствии с законодательством о налогах и сборах.

Обоснование: В целях гл. 25 Налогового кодекса РФ налогоплательщик налога на прибыль организаций уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

В соответствии с п. 19 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются расходы в виде сумм торгового сбора.

Исходя из концепции Федерального закона от 29.11.2014 N 382-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации”, которым в НК РФ внесены положения о торговом сборе, можно сделать вывод, что суммы торгового сбора не рассматриваются в качестве расходов, уменьшающих доходы.

В соответствии с п. 10 ст. 286 НК РФ при осуществлении деятельности, в отношении которой уплачивается торговый сбор, предполагается применение зачетного налогового механизма: уменьшение суммы налога на прибыль организаций (авансового платежа), исчисленного в отношении этой деятельности по итогам налогового (отчетного) периода, зачисляемой в консолидированный бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя, в котором установлен указанный сбор, на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога на прибыль организаций (авансового платежа).

Таким образом, налогоплательщики налога на прибыль организаций не могут учесть в расходах сумму торгового сбора.

Включение суммы торгового сбора в расходы при исчислении налога на прибыль организаций может квалифицироваться как налоговое правонарушение в виде неуплаты (неполной уплаты) налога, ответственность за которое установлена ст.

Торговый сбор

122 НК РФ.

Что же касается налога, уплачиваемого в связи с применением УСН, то согласно позиции Минфина России и ФНС России налогоплательщики, применяющие объект налогообложения “доходы минус расходы”, вправе учесть сумму торгового сбора в качестве расходов на основании пп. 22 п. 1 ст. 346.16 НК РФ (Письма Минфина России от 23.07.2015 N 03-11-09/42494 (направлено Письмом ФНС России от 12.08.2015 N ГД-4-3/14233), от 27.03.2015 N 03-11-11/16902, ФНС России от 14.08.2015 N ГД-4-3/14386@).

Просмотров: 5

No votes yet.

Please wait…

Tags: налоги

12.06.2018г.

Индивидуальный предприниматель безусловно может работать в разных регионах по всей России. При этом, в отличие от общества с ограниченной ответственностью, регистрировать обособленные подразделения он не должен. Куда именно индивидуальный предприниматель будет платить налоги при работе на упрощенной системе налогообложения будет зависеть только от места его регистрации. В случае если ИП зарегистрирован в г. Москва, а свою деятельность он осуществляет в Московской и Тульской области, то все равно все налоги будут уплачиваться в г. Москва. Если индивидуальный предприниматель зарегистрирован в Московской области, а свою деятельность ведет в г. Москва, то все налоги будут уплачиваться в бюджет Московской области.

Очень хорошо и удобно, но … есть один нюанс. Как мы знаем, на территории г. Москвы с 01 июля 2015 г. был введен торговый сбор. Сам торговый сбор выделен в отдельную главу 33 НК РФ и относится к местным налогам и сборам. Все, кто осуществляет торговую деятельность на территории г. Москвы, обязаны его уплачивать.

Торговый сбор при УСН доходы минус расходы

Суммы сбора прописаны в Законе г. Москвы № 62 от 17.12.2014 г. Сбор оплачивается поквартально и только в бюджет г. Москвы, вот здесь и возникает проблема.

- Если индивидуальный предприниматель зарегистрирован и работает в г. Москва, то сумму налога по УСН он может уменьшить на торговый сбор. Причем если объектом налогообложения выбраны доходы 6%, то вычитать торговый сбор необходимо из суммы налога УСН 6%, а если объектом налогообложения выбраны доходы за вычетом расходов 15%, то сумма торгового сбора только лишь войдет в сумму расходов.

- А вот если индивидуальный предприниматель зарегистрирован в любом другом регионе, кроме г. Москва, а ведет деятельность в г. Москва то, к сожалению, сумма торгового сбора при расчете налога УСН учтена не будет. Это прописано в пункте 8 статьи 346.21 НК РФ. Кроме этого, есть письмо Минфина от 15.07.2015 г. за номером 03-11-09/40621 в котором подтверждается, что ИП зарегистрированный в другом регионе учесть сумму торгового сбора при уплате налога УСН не сможет. Ведь налог по упрощенной системе необходимо будет уплатить в регион, а торговый сбор в бюджет г. Москва.

Когда Вы рассчитываете и уплачивайте налоги, учтите вышеизложенную информацию. Правильно рассчитывайте сумму налога по упрощенной системе налогообложения.

Если Вас интересует бухгалтерское сопровождение, звоните по телефонам, указанным на сайте, приходите к нам на консультацию!

Воробьева Светлана

На что можно направить излишне уплаченный налог?

Ошибочные расчеты или неверно заполненные платежки по УСН, поданные бухгалтером в банк, могут привести к образованию недоимки. В этом случае необходимо подать уточненную декларацию в соответствии со ст. 81 НК РФ. Когда же в результате ошибки образуется переплата, уточненку сдавать необязательно.

Если налог по УСН переплатили, то лишней суммой налога в соответствии со ст. 78 НК РФ можно распорядиться следующим образом:

Читайте нас в Яндекс.Дзен Яндекс.Дзен

- оформить возврат на расчетный счет;

- засчитать в оплату этого же налога либо налога такого же уровня в дальнейшем (не для НДФЛ — для него возможен только возврат в соответствии с письмом ФНС от 06.02.2017 № ГД-4-8/2085);

- погасить недоимку или пени по налогам того же уровня.

Налоги делятся на несколько категорий: федеральные (НДФЛ, НДС), региональные (транспортный налог), местные (земельный налог), спецрежимы (УСН, ЕНВД).

Упрощенная система налогообложения как спецрежим соответствует федеральному уровню налогов, поэтому излишне уплаченные суммы могут пойти в зачет:

- НДС;

- НДПИ;

- налога на прибыль;

- ЕНВД;

- ЕСХН;

- водного налога.

В счет уплаты налогов других уровней переплату по УСН зачесть не удастся, нужно будет сделать возврат.

Как сделать зачет, если переплатили налог?

Как зачесть переплату по налогу УСН, какой для этого предусмотрен порядок? Прежде чем подавать заявление на зачет или возврат, налогоплательщик должен убедиться, что лишние суммы действительно числятся за ним. Для этого нужно подать заявку на сверку по всем расчетам. Услуга эта бесплатная, срок ее исполнения не превышает 5 рабочих дней со дня подачи запроса.

Налоговый инспектор сверится с начислениями и платежами по всем налогам, сборам, пеням, штрафам и составит акт сверки, который подписывается в двустороннем порядке: сотрудником налоговой инспекции и лицом-заявителем. Если налогоплательщик не согласен с цифрами, отраженными в акте, он может уточнить произведенные платежи, представить платежные документы и т. д. Если переплата по УСН есть в акте, тогда имеет смысл подать на зачет.

Заявление на зачет нужно направить в ту ИФНС, которая поставила на учет налогоплательщика. Если организация имеет головное подразделение в одном месте и несколько удаленных филиалов, выбрать налоговый орган можно как по месту учета главного подразделения, так и по месту учета филиалов.

В 2017 году действует новая форма такого заявления, посмотреть которую можно на сайте ФНС по ссылке: https://www.nalog.ru/rn77/about_fts/docs/6724020/ (приказ ФНС России от 14.02.2017 № ММВ-7-8/182@, приложение № 9).

Заполненный образец можно .

Перечень способов, которыми можно его подать, расширился. Теперь не обязательно лично посещать налоговиков, можно воспользоваться:

- ТКС для направления электронного документа, подписанного усиленной электронной подписью;

- личным кабинетом на официальном сайте ФНС.

Согласно п. 4 ст. 78 НК РФ рассмотреть вопрос по поводу зачета сотрудники налогового органа должны в 10-дневный срок после подачи заявления. После этого выносится соответствующее решение и производится перевод средств.

Переплату можно и вовсе оставить, не делать на нее зачет, если планируется учесть ее в счет оплаты будущих платежей по УСН. Зачет производится в автоматическом режиме, если по основным реквизитам (КБК и ОКТМО) будет начислен налог за следующий период. Налогоплательщику останется лишь уплатить разницу между начисленной суммой и переплатой, отразив начисленную сумму в декларации.

В каких случаях делается возврат?

О том, как вернуть излишне уплаченный налог по УСН, следует задуматься тем, у кого эта сумма составляет значительную величину. Такое часто возникает тогда, когда налоговый орган принудительно взыскивает суммы или доначисляет, а налогоплательщик потом через суд оспаривает эти действия и оказывается прав. Еще вернуть переплату целесообразно тогда, когда срочно нужно расплатиться по налогу другого уровня, например за землю или за имущество организации.

Процедура возврата такая же, как и процедура зачета, имеет заявительный характер, решение по ней принимается в течение 10 дней.

Форма заявления опубликована на сайте ФНС по ссылке https://www.nalog.ru/rn77/about_fts/docs/6724020/ (приказ ФНС России от 14.02.2017 № ММВ-7-8/182@, приложение № 8).

Образец можно

***

Налогоплательщик при возникновении вопроса: «Как вернуть переплату налога по УСН?» — вначале должен свериться с бюджетом, чтобы убедиться в наличии излишне уплаченных средств, а потом уже засчитывать или возвращать переплату. Налоговые переплаты засчитываются в счет будущих платежей по этому же налогу либо в счет платежей по налогу соответствующего уровня. Для возврата либо зачета переплаты необходимо заявление налогоплательщика.

Как связаны торговый сбор и УСН?

Торговый сбор (ТС) — это сбор, устанавливаемый федеральным законодательством в отношении предпринимателей и юрлиц, занимающихся торговлей:

- через объекты стационарной торговой сети с торговыми залами и без;

- объекты нестационарной торговой сети;

- складские помещения.

Плательщиками ТС признаются предприниматели и юрлица Москвы, Севастополя и Санкт-Петербурга, для которых данный вид платежа устанавливается нормативным актом муниципалитета. (По состоянию на октябрь 2017 года такой НПА принят только в Москве.) ТС применяется в отношении налогоплательщиков, применяющих УСН или ОСНО.

Если для хозсубъекта установлена обязанность уплачивать ТС, то фактически он должен перечислять по торговым видам деятельности 2 налога:

- сам налог УСН (его величина определяется выручкой при УСН 6% или разницей между доходами и расходами при УСН 15%);

- торговый сбор (в фиксированной величине исходя из показателей налоговой базы).

Отметим, что плательщиками ТС не могут быть (п. 2 ст. 411 НК РФ):

- ИП на ПСН;

- ИП и юрлица на ЕСХН.

Если ИП или юрлицо становится обязанным платить ТС, то оно не сможет работать на ЕНВД при осуществлении торговых видов деятельности (п. 2.1 ст. 346.26 НК РФ).

Уплаченные продавцом на упрощенке суммы по ТС могут быть использованы:

- в уменьшение налога при УСН «доходы» по торговой деятельности (аналогичная льгота установлена для плательщиков на ОСН);

- в уменьшение налоговой базы при УСН «доходы минус расходы».

Рассмотрим подробнее, каким образом продавец на УСН может пользоваться указанными преференциями и отражать их в налоговом учете на практике.

Как торговый сбор вычитается из налога по УСН «доходы»?

Что такое торговый сбор при УСН — доходы по существу? Это особая налоговая льгота, которая применяется в следующем порядке.

Процедура уплаты авансовых платежей по УСН и ТС очень схожа: и те, и другие перечисления в бюджет осуществляются по итогам каждого квартала.

Нужно иметь в виду, что авансы по УСН могут быть уменьшены только на ту сумму ТС, которая уплачена в течение отчетного периода (п. 8 ст. 346.21 НК РФ). Поэтому если, к примеру, ТС за 2 квартал 2017 года уплачен 25 июля, то эту сумму можно будет использовать для уменьшения аванса по УСН только за 3 квартал или за год в целом.

Особенно важно знать плательщику торгового сбора при УСН — что такой вычет, как уменьшение исчисленного налога, предоставляется, только если у хозяйствующего субъекта есть столичная налоговая прописка (как и для пользования льготой при ОСН).

Льгота в виде возможности вычета ТС из УСН «доходы» не лишает налогоплательщика права уменьшать налог и на страховые взносы (50% от налога при наличии штата работников, 100% — ИП без работников). Торговый сбор уменьшает налог по УСН — доходы, только если тот и другой платеж относятся к одному и тому же отчетному (либо налоговому) периоду.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

В уменьшение УСН сначала направляются суммы страховых взносов, если они уплачиваются. И только в случае если взносы окажутся меньше налогов, то разница между взносами и налогами может быть уменьшена на ТС.

ВАЖНО! Если налогоплательщик на УСН 6% осуществляет несколько видов деятельности, то он должен вести раздельный учет доходов, поскольку на сумму ТС он вправе уменьшить лишь ту часть упрощенного налога, в отношении которой установлен ТС (письмо ФНС от 23.07.2015 № 03-11-09/42494).

Как ведется учет торгового сбора при УСН 6%?

В этих целях может быть применена обновленная форма Книги учета доходов и расходов — с изменениями, внесенными приказом Минфина России от 07.12.2016 № 227н. Новая форма станет обязательной с 01.01.2018 года, но в 2017 году хозяйствующие субъекты вправе задействовать ее по своему усмотрению.

Сведения о применении сумм по торговому сбору в уменьшение исчисленного УСН «доходы» отражаются в разделе V Книги учета доходов и расходов. Кроме того, появилась инструкция по заполнению соответствующего раздела. Она предписывает плательщикам сбора указывать:

- в графе 1 раздела V — порядковый номер операции по оплате ТС в бюджет;

- в графе 2 — дату и номер платежного поручения на оплату;

- в графе 3 — период, за который уплачен ТС;

- в графе 4 — сумму уплаченного ТС.

Плательщиками УСН по ставке 15% ТС в Книге учета отражается в обычном порядке, принятом для любых других расходов (кроме тех, что направлены на покупку основных средств — по ним учет ведется отдельно).

Книга учета доходов и расходов — не единственный документ, в котором фиксируются сведения о ТС. В декларации по УСН сумма торгового сбора также отражается. Изучим, каким образом.

Как отразить сумму торгового сбора в декларации?

Сведения о торговом сборе указываются в разделе 2.1.2 декларации, которая заполняется по форме, введенной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

При заполнении данного раздела нужно иметь в виду, что:

- он заполняется, только если торговый сбор вычитается из УСН- налога, то есть при схеме УСН «доходы»;

- в строках 110–143 и 130–133 раздела указываются данные только по торговым видам деятельности (в то время как в строках 110–143 и 130–133 раздела 2.1.1 — по всем видам деятельности);

- в строках 150–153 сумма ТС отражается нарастающим итогом;

- в строках 160–163 раздела отражается разница между показателями в строках 130–133 и 140–143 раздела, если сумма налога, уменьшенная на взносы, меньше ТС;

- в строках 160–163 указывается значение, идентичное прописанному в строках 150–153, если сумма налога, уменьшенная на взносы, больше либо равна ТС;

- значение, указываемое в строках 160–163, не может быть больше разницы между налогом и страховыми взносами.

Плательщики УСН по ставке 15% включают суммы ТС в состав расходов в обычном порядке и раздел 2.1.2 декларации не заполняют.

***

ИП или юрлицо на УСН, начавшее торговую деятельность в городе, где приняты законы о взимании торгового сбора (сейчас это только Москва), становится обязанным уплачивать и налог, и ТС. При УСН «доходы» возможно уменьшение исчисленного налога на сумму ТС. При этом требуется раздельный учет доходов по видам деятельности, в отношении которых не установлен ТС. При УСН «доходы минус расходы» ТС включается в расходы в целях уменьшения налоговой базы.

Учет торгового сбора при УСН с объектом «доходы» – новые возможности «1С:Бухгалтерии 8» ред. 3.0

В «1С:Бухгалтерии 8» (ред. 3.0), начиная с версии 3.0.42.72, появилась возможность автоматического расчета налога на УСН с объектом «доходы» для плательщиков торгового сбора. Теперь в программе поддерживается методика раздельного учета доходов и расходов по облагаемой торговым сбором деятельности в составе деятельности на УСН для применения пунктов 3.и 8 статьи 346.21 НК РФ в соответствии с рекомендациями Минфина РФ.

С 1 июля 2015 года законом г. Москвы от 17.12.2014 № 62 в столице введен торговый сбор. Для налогоплательщиков, применяющих УСН с объектом «доходы минус расходы» и уплачивающих торговый сбор, ведение учета в новых условиях не должно вызывать затруднений. Сумма уплаченного торгового сбора такие налогоплательщики полностью учитывают в расходах на основании пп. 22 пункта 1 статьи 346.16 НК РФ (письма ФНС России от 12.08.2015 № ГД-4-3/14233, Минфина России от 27.03.2015 № 03-11-11/16902, от 23.07.2015 № 03-11-09/42494). А вот для упрощенцев с объектом «доходы», уплачивающих торговый сбор и осуществляющих несколько видов деятельности, учет существенно усложняется.

Напоминаем, что при упрощенной системе налогообложения с объектом «доходы» (далее – УСН «доходы») исчисленную сумму налога (авансового платежа) можно уменьшить на расходы, перечисленные в пункте 3.1 статьи 346.21 НК РФ. К этим расходам относятся выплаченные в текущем налоговом (отчетном) периоде страховые взносы, пособия по временной нетрудоспособности, платежи (взносы) по договорам добровольного личного страхования. При этом сумма налога (авансовых платежей по налогу) может быть уменьшена не более чем на 50 процентов.

В дополнение к суммам, установленным пунктом 3.1, налогоплательщик вправе уменьшить налог на уплаченный торговый сбор (п. 8 ст. 346.21 НК РФ). Обратите внимание, что ограничение в 50%, установленное для страховых взносов и пособий, на торговый сбор не распространяется (письмо Минфина от 7 октября 2015 г. № 03-11-03/2/57373).

Имейте в виду, что при одновременном применении УСН «доходы» и уплате торгового сбора, на сумму торгового сбора можно уменьшить налог, исчисленный только в части того вида предпринимательской деятельности, в отношении которого установлен торговый сбор. Следовательно, названные налогоплательщики в целях применения пункта 8 статьи 346.21 НК РФ обязаны вести раздельный учет доходов (письмо Минфина РФ от 23.07.2015 г. № 03-11-09/42494). Получается, что уплаченные взносы и пособия, на которые уменьшается сумма налога, также нужно делить между видами деятельности, облагаемыми и не облагаемыми торговым сбором. Методика раздельного учета доходов и расходов законодательством не установлена.

Для налогоплательщиков на УСН «доходы» в «1С:Бухгалтерии 8» (ред. 3.0) расчет налога (авансового платежа) и формирование отчетности по налогу полностью автоматизированы и включают в себя:

- раздельный учет доходов в случае уплаты торгового сбора;

- определение суммы страховых взносов и пособий, уменьшающих налог с учетом ограничения в 50%;

- расчет суммы налога с учетом пунктов 3.1 и 8 статьи 346.21 НК РФ;

- заполнение налоговой декларации с учетом рекомендаций Минфина.

С целью обобщения информации о расчетах с покупателями по продажам, относящимся к облагаемой торговым сбором деятельности, в план счетов бухгалтерского учета добавлены забалансовые счета:

- УСН.04 «Расчеты с покупателями по деятельности на торговом сборе»;

- УСН.24 «Расчеты с покупателями в валюте по деятельности на торговом сборе».

Настройки расчета и начисления торгового сбора выполняются в форме Торговый сбор, доступ к которой осуществляется по одноименной гиперссылке из раздела Справочники — Налоги . Из формы Торговый сбор можно попасть в справочник Торговые точки, где хранится информация о торговых точках, по которым уплачивается торговый сбор, и в форму регламентированной отчетности Уведомление о постановке на учет в качестве плательщика торгового сбора.

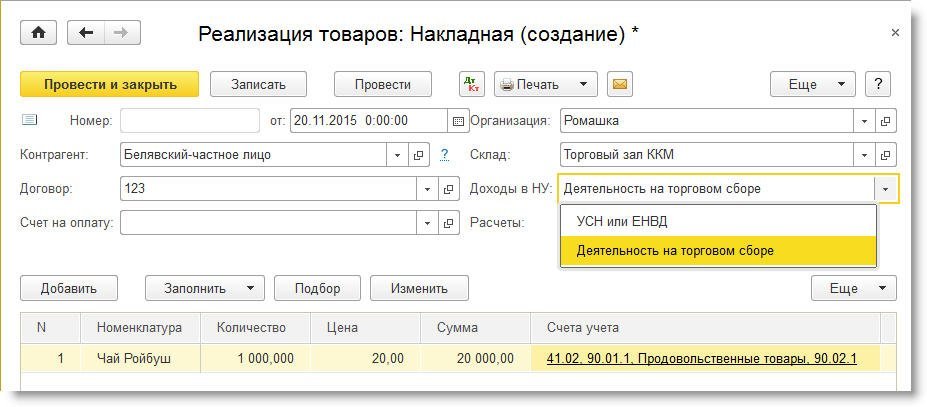

Чтобы обеспечить раздельный учет доходов от деятельности, облагаемой торговым сбором, в составе доходов УСН, в документах реализации необходимо в поле Доходы в НУ выбрать значение Деятельность на торговом сборе (рис. 1).

Рис. 1. Учет доходов по деятельности на торговом сборе

Аналогичный выбор доступен в следующих документах:

- Реализация (акт, накладная);

- Отчет о розничных продажах (при продаже товаров в розничном магазине и неавтоматизированной торговой точке (НТТ) при ведении учета по стоимости приобретения);

- Поступление наличных (в НТТ при ведении учета по продажной стоимости).

В документах Поступление наличных и Поступление на расчетный счет аванс, полученный от покупателя, также может быть отнесен к доходам по деятельности, облагаемой торговым сбором. Для этого в поле Аванс в НУ следует выбрать значение Доход от деятельности на торговом сборе.

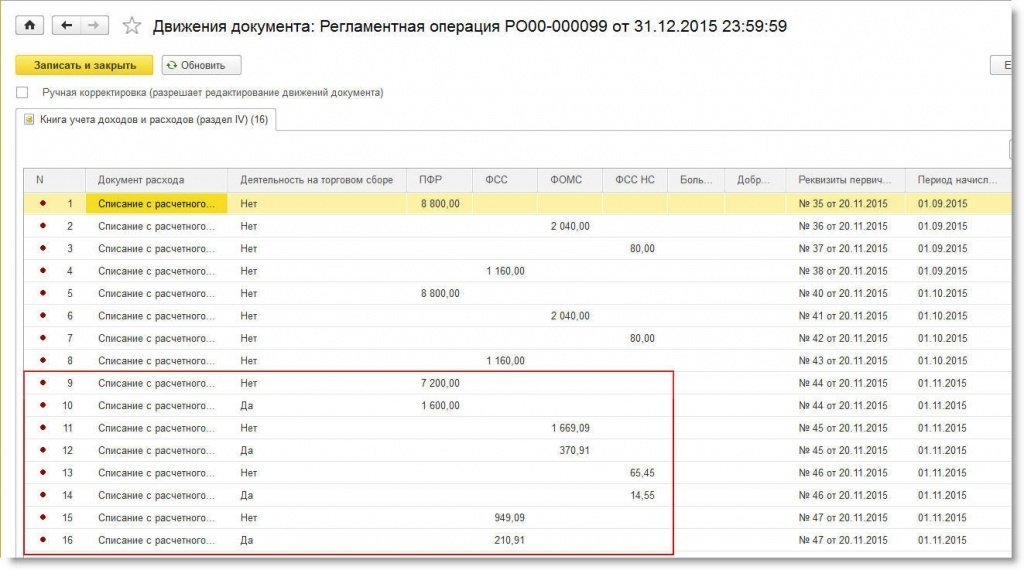

Для налогоплательщиков на УСН «доходы», уплачивающих торговый сбор, в последнем месяце квартала обработка Закрытие месяца включает, в том числе, следующие регламентные операции:

- Расчет торгового сбора;

- Расчет расходов, уменьшающих налог УСН;

- Расчет налога УСН.

При выполнении операции Расчет расходов, уменьшающих налог УСН по данным учетной системы определяются уплаченные страховые взносы, пособия, уменьшающие сумму налога. Расходы, относящиеся к деятельности, облагаемой торговым сбором, определяются автоматически пропорционально доходам от этой деятельности в общей сумме доходов (рис. 2). Для расчета используются данные об отражении доходов в налоговом учете по видам деятельности нарастающим итогом с начала года и до конца периода совершения расходов. При необходимости расходы, относящиеся к деятельности, облагаемой торговым сбором, можно отразить вручную с помощью документа Запись книги доходов и расходов УСН (раздел Операции) на закладке IV Расходы, уменьшающие налог.

. 2. Результат распределения расходов по деятельности на торговом сборе

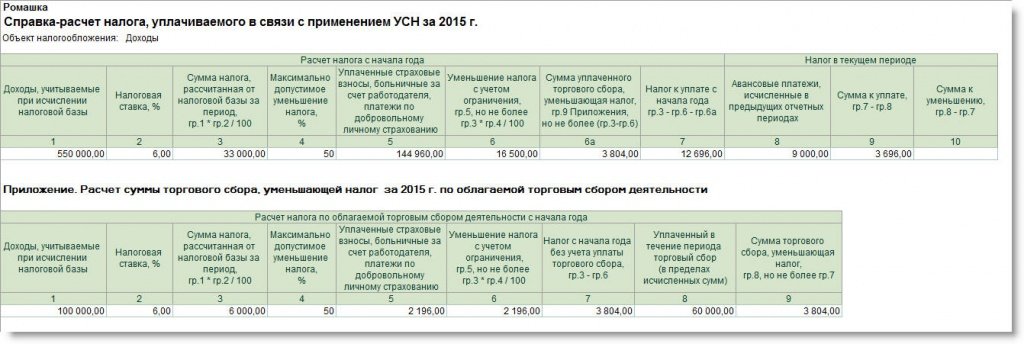

Автоматический расчет налога на УСН «доходы» при одновременной уплате торгового сбора выполняется с помощью регламентной операции Расчет налога УСН. Расшифровку расчета можно получить с помощью отчета Справка-расчет налога, уплачиваемого в связи с применением УСН (рис. 3). В отчете предусмотрена колонка, отражающая суммы торгового сбора, уменьшающие налог. Также предусмотрена дополнительная таблица, поясняющая расчет налога по деятельности, облагаемой торговым сбором, и порядок расчета вычитаемого из налога торгового сбора.

Рис. 3. Справка-расчет налога при УСН и деятельности на торговом сборе

В порядок заполнения декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, внесены изменения в соответствии с письмом ФНС России от 14 августа 2015 г. № ГД-4-3/14386@. Суммы торгового сбора, уменьшающие налог (авансовый платеж), отражаются нарастающим итогом в строках 140-143 декларации вместе с суммами страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 НК РФ.

ИС 1С:ИТС

- об организации налогового учета при УСН см. в справочнике «Учет при применении УСН» из раздела «Бухгалтерский и налоговый учет» читайте по ссылке http://its.1c.ru/db/accusn/content/217/hdoc/;

- о торговом сборе см. в справочнике «Торговый сбор» из раздела «Налоги и взносы» – по ссылке https://its.1c.ru/db/taxtrfee.