Содержание

- В отношении задолженности истек установленный срок исковой давности.

- Невозможность взыскания долга подтверждена судебным приставом.

- Если в соответствии с гражданским законодательством обязательство прекращено…

- …на основании акта государственного органа

- …в связи с ликвидацией организации-должника.

- Признание судом должника банкротом влечет его ликвидацию (п. 1 ст. 65 ГК РФ).

- Должник-гражданин признан банкротом.

- Вместо заключения

- ➣ Что будет если не платить кредит?

- ➣ А по истечению какого срока банки продают долг коллекторам?

- ➣ Есть ли какие-то сроки исковой давности по подобным вопросам?

- ✔ Первый вариант:

- ✔ Второй вариант:

- Почему в суд в основном подают коллекторы, а не банки?

- Если вы столкнулись с такой ситуацией и не знаете что делать и как быть, обращайтесь в юридическое бюро «Результат», у нас вам будет оказана юридическая помощь и услуги, вам стоит только записаться на бесплатную юридическую консультацию.

- ГАРАНТ:

- ➣ Что будет если не платить кредит?

Верховный Суд в обзоре судебной практики от 22 июля 2020 года дает разъяснения по определению ВС РФ от 25.11.2019 № 305-ЭС19-17000.

Участник внешнеэкономической деятельности, полагающий, что его права и законные интересы нарушены тем фактом, что задолженность по истечении установленного законодательством срока ее принудительного взыскания продолжает учитываться таможенными органами, не лишен права требовать в судебном порядке признания соответствующих сумм задолженности безнадежными к взысканию и списания этой задолженности.

На основании внешнеторгового контракта общество ввезло товар на таможенную территорию и осуществило его таможенное декларирование.

После уплаты таможенных платежей товар выпущен для внутреннего потребления. По результатам контроля, начатого после выпуска товаров, таможенным органом приняты решения о классификации товаров, ввезенных по названным декларациям, по Единой ТН ВЭД ЕАЭС. Изменение классификационного кода в сравнении с кодом, указанным в декларациях, повлекло доначисление таможенных платежей, в связи с чем таможней в адрес общества направлены требования об уплате таможенных платежей. Общество, полагая, что задолженность, образованная в соответствии с вышеназванными требованиями, неправомерно продолжает учитываться таможенным органом после истечения срока ее принудительного взыскания, что нарушает его права и законные интересы в сфере экономической деятельности, обратилось в арбитражный суд с заявлением, в котором, помимо прочего, просило обязать ФТС России исключить незаконно сформированную задолженность, исчисляемую на основании вышеназванных требований. Решением суда первой инстанции, оставленным без изменения постановлениями судов апелляционной и кассационной инстанций, в удовлетворении требования предпринимателя отказано. Судебная коллегия Верховного Суда Российской Федерации отменила состоявшиеся по делу судебные акты по следующим основаниям. Согласно п. 4 ч. 1 ст. 160 Федерального закона от 27 ноября 2010 г. № 311-ФЗ «О таможенном регулировании в Российской Федерации» (далее − Закон № 311-ФЗ), утрата таможенными органами возможности взыскания задолженности по уплате таможенных платежей (недоимка), пеней, процентов, числящейся за отдельными плательщиками таможенных пошлин, налогов, являлась основанием для признания такой задолженности безнадежной к взысканию в судебном порядке и ее списания таможенным органом. В настоящее время данное основание списания задолженности также предусмотрено п. 5 ч. 1 ст. 82 Федерального закона от 3 августа 2018 г. № 289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Закона № 289-ФЗ). Таким образом, участник внешнеэкономической деятельности, полагающий, что его права и законные интересы нарушены тем фактом, что задолженность по истечении установленного законодательством срока ее принудительного взыскания продолжает учитываться таможенными органами, не лишен права требовать в судебном порядке признания.

соответствующих сумм задолженности безнадежными к взысканию и списания этой задолженности. Аналогичная позиция о праве налогоплательщика инициировать судебное разбирательство по вопросу признания задолженности безнадежной к взысканию применительно к сходным положениям подп. 4 п. 1 ст. 59 НК РФ сформулирована в п. 9 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30 июля 2013 г. № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» и носит универсальный характер. Заявляя требование об исключении спорной задолженности по основанию истечения срока ее принудительного взыскания и нарушения своих прав тем фактом, что данная задолженность продолжает учитываться таможенным органом, общество по сути просило о ее списании как безнадежной к взысканию. При таком положении судам следовало разрешить спор по существу, проверив наличие оснований для применения п. 4 ч. 1 ст. 160 Закона № 311-ФЗ (п. 5 ч. 1 ст. 82 Закона № 289-ФЗ), при необходимости привлечь таможню, направившую требования об уплате таможенных платежей, к участию в деле в качестве ответчика. Поскольку обстоятельства, связанные с истечением срока принудительного взыскания задолженности, не проверялись судами, дело направлено на новое рассмотрение в суд первой инстанции.

Ермошина Е. Л., редактор журнала

Журнал «Налог на прибыль» № 1/2018 год

Проводя периодически инвентаризацию «дебиторки», бухгалтеры нередко выявляют суммы, которые «висят» достаточно длительное время, и взыскать их с должника не представляется никакой возможности. Налоговый кодекс разрешает учесть убытки от списания безнадежных долгов согласно пп. 2 п. 2 ст. 265 НК РФ.

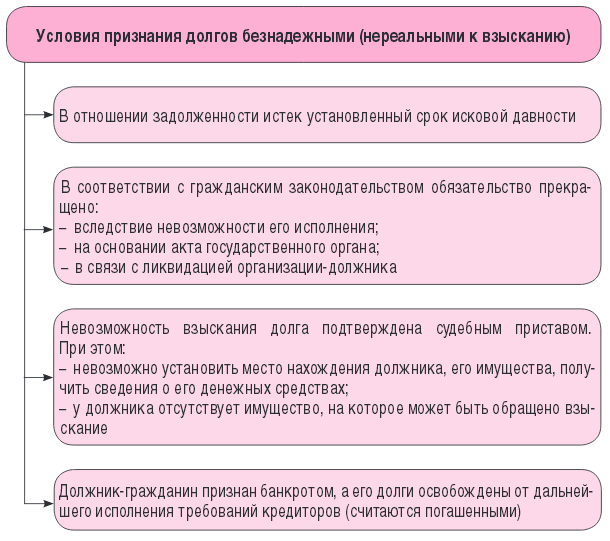

Чтобы на сумму «дебиторки» налогоплательщик мог уменьшить облагаемую базу по налогу на прибыль, необходимы основания, перечисленные в п. 2 ст. 266 НК РФ (см. схему ниже).

Согласно этой норме к безнадежным (нереальным к взысканию) относятся долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или в результате ликвидации организации.

Здесь же закреплены два основания для признания долга безнадежным в случае, если невозможность взыскания подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства.

С 01.01.2018 в п. 2 ст. 266 НК РФ появился новый абзац, согласно которому безнадежными также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Законом о банкротстве.

Остановимся подробнее на каждом из условий, выполнение которых позволит признать долги безнадежными и учесть их в составе внереализационных расходов.

Схема. Условия признания долгов безнадежными.

В отношении задолженности истек установленный срок исковой давности.

Как следует из Письма Минфина России от 16.11.2010 № 03-03-06/1/725, для целей применения нормы о списании безнадежных долгов понятие срока исковой давности, а также причины прерывания течения этого срока регулируются гражданским законодательством РФ.

Напомним отдельные нормы ГК РФ, посвященные этому сроку:

-

исковой давностью признается срок для защиты права по иску лица, право которого нарушено (ст. 195 ГК РФ);

-

общий срок исковой давности установлен в три года (ст. 196 ГК РФ);

-

его течение начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права (п. 1 ст. 200 ГК РФ), и заканчивается в соответствующие месяц и число последнего года срока (п. 1 ст.192 ГК РФ);

-

течение срока исковой давности может прерываться совершением обязанным лицом действий, свидетельствующих о признании долга. После перерыва течение срока исковой давности начинается заново; время, истекшее до перерыва, не засчитывается в новый срок (ст. 203 ГК РФ).

При этом ГК РФ не уточняет, какие конкретно действия обязанного лица прерывают течение срока. Их примерный перечень приведен в п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43. К таким действиям могут относиться, в частности:

-

признание претензии;

-

изменение договора уполномоченным лицом, из которого следует, что должник признает наличие долга, равно как и просьба должника о таком изменении договора (например, об отсрочке или о рассрочке платежа);

-

акт сверки взаимных расчетов, подписанный уполномоченным лицом.

Например, как отмечено в Постановлении ФАС УО от 01.02.2013 № Ф09-150/13 по делу № А71-4334/2012, подписание акта сверки взаимных расчетов должником указывает на признание последним суммы задолженности, отраженной в акте сверки, следовательно, исчисление срока исковой давности должно осуществляться от даты подписания последнего из актов сверки.

Как следует из Письма Минфина России от 25.11.2008 № 03-03-06/2/158, истечение срока исковой давности в порядке, установленном ГК РФ, является достаточным основанием для признания задолженности безнадежной (нереальной к взысканию) независимо от факта обращения кредитора в суд. Таким образом, организация вправе списать задолженность по указанному основанию, даже если она не принимала мер к истребованию долга.

На практике возможны ситуации, когда организация обратилась в суд, который признал наличие задолженности контрагента, однако последний так и не погасил эту задолженность. В этом случае квалифицировать «дебиторку» в качестве безнадежной по истечении срока исковой давности организация не вправе. Такие разъяснения неоднократно давал Минфин в своих письмах.

Пунктом 2 ст. 266 НК РФ не предусмотрено особого порядка признания безнадежными долгов перед налогоплательщиком, подлежащих уплате должником на основании решения суда, вступившего в законную силу. В связи с тем, что кредитором реализовано право на судебную защиту по иску, признание данной задолженности безнадежной на основании истечения срока исковой давности невозможно (Письмо Минфина России от 13.08.2012 № 03-03-06/1/408).

В Письме от 29.05.2013 № 03-03-06/1/19566 финансисты указали: задолженность, подлежащая взысканию в порядке исполнительного производства, может быть признана безнадежной для целей налогообложения прибыли организаций в случае, если невозможность ее взыскания подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства по указанным в абз. 2 п. 2 ст. 266 НК РФ основаниям, либо в случае ликвидации организации в установленном порядке.

Об этих основаниях речь пойдет далее.

Невозможность взыскания долга подтверждена судебным приставом.

Согласно абз. 2 – 4 п. 2 ст. 266 НК РФ безнадежными (нереальными к взысканию) долгами также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом № 229 ФЗ, в случае возврата взыскателю исполнительного документа по следующим основаниям:

-

невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

-

у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

Таким образом, налогоплательщик, имеющий дебиторскую задолженность, может отнести ее к безнадежной при наступлении одного из вышеперечисленных обстоятельств (письма Минфина России от 09.02.2017 № 03-03-06/1/7131, от 14.11.2016 № 03-03-06/1/66459).

Если должник имеет перед организацией две задолженности или более по разным договорам, при этом по одной из них есть судебное решение о ее взыскании и приставом-исполнителем подтверждена невозможность установления местонахождения должника и отсутствует имущество, на которое может быть наложено взыскание, то возникает вопрос: можно ли на дату постановления включить во внереализационные расходы суммы всех имеющихся задолженностей этого должника, в том числе тех, на которых нет судебного решения? Минфин считает, что учесть в расходах для целей налогообложения можно только ту конкретную задолженность, в отношении которой имеется постановление судебного пристава-исполнителя об окончании исполнительного производства (см. письма от 21.07.2015 № 03-03-06/2/41683, от 12.08.2013 № 03-03-06/1/32519).

Если в соответствии с гражданским законодательством обязательство прекращено…

Согласно п. 1 ст. 416 ГК РФ обязательство прекращается невозможностью исполнения, если она вызвана обстоятельством, за которое ни одна из сторон не отвечает.

Невозможность исполнения как основание прекращения обязательства должна наступить в силу объективных обстоятельств, например, пожара, уничтожившего все имущество должника и приведшего к невозможности исполнения им своих обязательств.

Задолженность перед организацией может числиться и за гражданином, и невозможность исполнения обязательства последним может быть обусловлена его кончиной. В соответствии со ст. 418 ГК РФ обязательство прекращается смертью должника, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника. Таким образом, для целей налогообложения прибыли задолженность гражданина может быть признана нереальной к взысканию по причине смерти должника, за исключением случаев, когда обязательство передается наследникам в порядке правопреемства (Письмо Минфина России от 28.09.2009 № 03-03-06/1/622).

…на основании акта государственного органа

Пунктом 1 ст. 417 ГК РФ установлено: если в результате издания акта государственного органа исполнение обязательства становится невозможным полностью или частично, обязательство прекращается полностью или в соответствующей части. Стороны, понесшие в результате этого убытки, вправе требовать их возмещения в соответствии со ст. 13 и 16 ГК РФ.

Такими законодательными и нормативно-правовыми актами органов государственной власти и органов местного самоуправления являются законы, указы, постановления, распоряжения, положения.

…в связи с ликвидацией организации-должника.

Общие положения о ликвидации. Ликвидация юридического лица влечет его прекращение без перехода в порядке универсального правопреемства его прав и обязанностей к другим лицам (п. 1 ст. 61 ГК РФ).

В соответствии с указанной статьей юридическое лицо может быть ликвидировано:

-

по решению его учредителей (участников), в том числе в связи с истечением срока, на который создано юридическое лицо, с достижением цели, ради которой оно создано (п. 2);

-

по решению суда в случаях, предусмотренных п. 3;

-

в результате признания юридического лица банкротом (п. 6).

Согласно п. 9 ст. 63 ГК РФ ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в ЕГРЮЛ в порядке, установленном Федеральным законом № 129 ФЗ.

Организация вправе признать задолженность безнадежной и включить ее сумму в состав расходов при расчете базы по налогу на прибыль после внесения в ЕГРЮЛ записи об исключении юридического лица – должника из реестра (Письмо Минфина России от 25.03.2016 № 03-03-06/1/16721).

Документальным подтверждением ликвидации организации-должника может служить выписка из ЕГРЮЛ, порядок получения которой установлен ст. 6 Федерального закона № 129 ФЗ (Письмо Минфина России от 25.03.2016 № 03-03-06/1/16721).

При этом информация о ликвидации контрагента, размещенная на официальном сайте ФНС, не может использоваться в качестве единственного документального подтверждения расходов в виде суммы списанного безнадежного долга (Письмо Минфина России от 15.02.2007 № 03-03-06/1/98).

Ликвидация по решению налогового органа. Налоговые органы вправе исключить недействующее юридическое лицо из ЕГРЮЛ в так называемом упрощенном порядке.

Так, в соответствии со ст. 64.2 ГК РФ считается фактически прекратившим свою деятельность и подлежит исключению из ЕГРЮЛ юридическое лицо, которое в течение 12 месяцев, предшествующих его исключению из указанного реестра, не представляло документы отчетности, предусмотренные законодательством РФ о налогах и сборах, и не осуществляло операций хотя бы по одному банковскому счету. Такое юридическое лицо именуется недействующим. Исключение недействующего юридического лица из ЕГРЮЛ влечет правовые последствия, предусмотренные ГК РФ и другими законами применительно к ликвидированным юрлицам.

Таким образом, организация может списать в налоговые расходы долги юридического лица, фактически прекратившего свою деятельность, в порядке, установленном ст. 266 НК РФ, с даты исключения этого лица из ЕГРЮЛ (письма Минфина России от 25.03.2016 № 03-03-06/1/16721, от 23.01.2015 № 03 01 10/1982).

Прекращение деятельности ИП. Выписка из ЕГРИП о прекращении деятельности ИП не является достаточным основанием для признания задолженности безнадежной для целей исчисления налога на прибыль (Письмо Минфина России от 16.09.2015 № 03-03-06/53157).

То есть, если должником организации является индивидуальный предприниматель, ей следует помнить, что в целях применения положений п. 2 ст. 266 НК РФ понятие «ликвидация ИП» не тождественно понятию «ликвидация организации». Иными словами, после внесения записи в ЕГРИП о прекращении деятельности гражданина в качестве ИП он теряет право заниматься предпринимательской деятельностью. Однако при этом он продолжает нести перед кредиторами имущественную ответственность как простой гражданин. Несмотря на то, что физическое лицо утратило статус ИП, его задолженность никуда не делась и оранизация-кредитор при расчете базы по налогу на прибыль не сможет учесть его задолженность в расходах по такому основанию, как ликвидация ИП.

Для целей налогообложения организации безопаснее учитывать дебиторскую задолженность ИП в составе безнадежных долгов по иным основаниям, например, по истечении срока исковой давности.

Списание «дебиторки» по контрагентам, объявленным банкротами. В соответствии со ст. 2 Закона о банкротстве под конкурсным производством понимается процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Признание судом должника банкротом влечет его ликвидацию (п. 1 ст. 65 ГК РФ).

Основанием для внесения в ЕГРЮЛ записи о ликвидации должника является определение арбитражного суда о завершении конкурсного производства. С даты внесения записи о ликвидации должника в ЕГРЮЛ конкурсное производство считается завершенным (п. 3, 4 ст. 149 Закона о банкротстве).

Дебиторская задолженность организации, признанной банкротом, в отношении которой введена процедура конкурсного управления, не может быть квалифицирована в качестве безнадежной до завершения конкурсного производства при условии, что кредитор заявил свои требования в установленном порядке и включен в реестр кредиторов.

Таким образом, задолженность организации, в отношении которой осуществляется процедура банкротства, включенная в реестр требований кредиторов, не может быть признана для целей налогообложения прибыли безнадежной и не учитывается в расходах при формировании налоговой базы до завершения конкурсного производства (письма Минфина России от 11.12.2015 № 03-03-06/1/72494, от 04.03.2013 № 03-03-06/1/6313).

Возможны ситуации, когда по тому или иному контрагенту в реестр требований кредиторов включена только часть дебиторской задолженности. При этом в отношении этого контрагента проведена процедура банкротства и он исключен из ЕГРЮЛ. В этом случае организация вправе списать всю сумму задолженности. Такой вывод следует из сложившейся арбитражной практики.

Так, в Постановлении ФАС ВСО от 24.09.2008 по делу № А33-16514/07-Ф02-4677/08 отмечено: тот факт, что задолженность была включена в реестр требований кредиторов не в полном объеме, не влияет на возможность отнесения безнадежного долга к внереализационным расходам.

Если у должников-банкротов имелись солидарные должники. Согласно п. 1 ст. 322 ГК РФ солидарная обязанность (ответственность) или солидарное требование возникает, если солидарность обязанности или требования предусмотрена договором или установлена законом, в частности, при неделимости предмета обязательства.

Пунктом 2 ст. 323 ГК РФ установлено, что кредитор, не получивший полного удовлетворения от одного из солидарных должников, имеет право требовать недополученное от остальных солидарных должников. Солидарные должники остаются обязанными до тех пор, пока обязательство не исполнено полностью.

Если организация заключила с контрагентом договор, предусматривающий солидарные обязанности и солидарных должников, то в случае признания основного должника банкротом (вынесено определение арбитражного суда о завершении конкурсного производства, организация-должник исключена из ЕГРЮЛ) она не может признать задолженность по обязательству безнадежной и, следовательно, учесть ее в расходах для целей налогообложения (Письмо Минфина России от 12.04.2012 № 03-03-06/1/194).

Должник-гражданин признан банкротом.

С 01.01.2018 в п. 2 ст. 266 НК РФ появился новый абзац, согласно которому безнадежными долгами (долгами, нереальными к взысканию) также являются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Законом о банкротстве.

Согласно п. 6 ст. 213.27 этого закона требования кредиторов, не удовлетворенные по причине недостаточности имущества гражданина, считаются погашенными, за исключением случаев, предусмотренных указанным законом.

После завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов, в том числе требований кредиторов, не заявленных при введении реструктуризации долгов гражданина или реализации имущества гражданина (освобождение гражданина от обязательств) (ст. 213.28 Закона о банкротстве). По итогам рассмотрения отчета о результатах реализации имущества гражданина арбитражный суд выносит определение о завершении реализации его имущества.

То есть, если имеется задолженность перед организацией физического лица и это лицо признано банкротом и освобождено от обязательств (в том числе от обязательств перед ней), организация вправе учесть эту задолженность при расчете облагаемой базы.

К сведению

Отметим, что до внесения указанной поправки Минфин настаивал на том, что отсутствуют основания для признания задолженности безнадежной (нереальной к взысканию) в целях налогообложения прибыли на основании судебного решения арбитражного суда о завершении реализации имущества гражданина, признанного банкротом. По его мнению, акты судов не рассматриваются в качестве актов государственных органов для целей применения ГК РФ (письма от 13.07.2017 № 03-03-06/2/44740, от 23.05.2017 № 03-03-06/2/31460).

Вместо заключения

Намереваясь учесть дебиторскую задолженность в составе внереализационных расходов по основаниям, перечисленным в п. 2 ст. 266 НК РФ, организация должна учесть следующее.

Для признания задолженности безнадежной достаточно наличия одного из перечисленных оснований (Письмо Минфина России от 16.11.2010 № 03-03-06/1/725). Других оснований для признания долга безнадежным ст. 266 НК РФ не предусматривает.

Приведем примеры, когда долг перед организацией не является безнадежным в соответствии с п. 2 ст. 266 НК РФ и не может быть учтен в уменьшение базы по налогу на прибыль:

-

страна иностранного контрагента – должника ввела ограничения по выполнению обязательств в отношении российских организаций (Письмо Минфина России от 07.06.2017 № 03-03-06/1/35488);

-

судом вынесено решение об отказе во взыскании задолженности (письма Минфина России от 22.07.2016 № 03-03-06/1/42962, от 18.09.2009 № 03-03-06/1/591 и от 02.02.2006 № 03-03-04/1/72);

-

должник прекратил деятельность по причине слияния с другим юридическим лицом. Как разъяснил Минфин в Письме от 06.09.2016 № 03-03-06/1/52041, в случае слияния организации-должника с другим юридическим лицом на основании ст. 58 ГК РФ права и обязанности каждого из них переходят к вновь возникшему юридическому лицу. Следовательно, при слиянии организации-должника с другим юридическим лицом право требования погашения дебиторской задолженности у организации-кредитора переходит к вновь возникшему юридическому лицу – правопреемнику.

* * *

Налогоплательщик по итогам инвентаризации должен определить суммы дебиторской задолженности, нереальной к взысканию, и произвести их списание, издав соответствующий приказ.

Момент списания во внереализационные расходы безнадежных долгов возникает в том налоговом периоде, когда наступили обстоятельства, с которыми налоговое законодательство связывает право на уменьшение налогооблагаемой прибыли на сумму этих долгов.

Введен Федеральным законом от 27.11.2017 № 335 ФЗ.

Федеральный закон от 26.10.2002 № 127 ФЗ «О несостоятельности (банкротстве)».

Федеральный закон от 02.10.2007 № 229 ФЗ «Об исполнительном производстве».

Федеральный закон от 08.08.2001 № 129 ФЗ «О государственной регистрации юридических лиц и индивидуальных предприни-мателей».

Федеральный закон от 26.10.2002 № 127 ФЗ «О несостоятельности (банкротстве)».

Абзац введен Федеральным законом от 27.11.2017 № 335 ФЗ.

➣ Что будет если не платить кредит?

Ну, смотрите, очень важно понимать, что кредит в любом случае не может быть прощен. Потому что перед клиентом, во всяком случае, будет иметься обязательство, которое зафиксировано в кредитном договоре или другом документе. У банков есть возможность списывать свои «плохие» кредиты при достижении определённых параметров задолженности: если не поступают платежи в течении определённого срока времени и нет возможности взыскать необходимое имущество с должника. В этом случае банки, прежде всего, стараются продать свою задолженность другим кредитным учреждениям, либо коллекторским агентствам, которые занимаются напрямую уже взысканием.

Тем не менее Центральный Банк Российской Федерации разрешает кредитным организациям списывать свои долги в счет убытков. По большому счету списание происходит не для клиентов, а для банков. Чтобы они могли отражать данную статью расходов у себя в расходах, просто чтобы подбить баланс каким-то образом происходит подобное списание. Но, банки до самого конца хотят получить возврат по своему долгу, если они не могут это сделать за счет взыскания непосредственно с заёмщика, то, как говорили выше, данная задолженность продается коллекторам или другим организациям по взысканию долгов.

➣ А по истечению какого срока банки продают долг коллекторам?

Каждый банк индивидуально выстраивает свою политику в данном отношении, в зависимости от объёмов своих резервов, запланированных на данный кредит и других нормативных актов, которые регулируются центральным банком.

➣ Есть ли какие-то сроки исковой давности по подобным вопросам?

Да, такое понятие как «срок исковой давности по кредиту» само собой существует по всем административным правонарушениям, регулируется он кодексом об административном правонарушении и в данном случае составляет три года. Но, главное правильно понимать от «когда» этот срок начинает отсчитываться, многие заемщики полагают, что от даты заключения кредитного договора. Нет, это не так. Существует два варианта отсчета срока исковой давности:

✔ Первый вариант:

Отсчет начитается не от даты заключения договора, а от даты вашего последнего платежа.

Но, к сожалению, некоторые суды при рассмотрения заявления на должника опираются на ст. 200 ГК РФ. В статье говорится: «по обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения». Именно на этом этапе многие должники надеются что всё… всё кончилось, а не тут то было. Как показывает практика, в большинстве случаев срок исковой давности происходит по второму варианту.

✔ Второй вариант:

Такой вариант применяется только к обычным кредитным договорам, так как к пластиковым картам применяется первый вариант из-за отсутствия истечения срока давности.

К тому же если вы отправляли запрос на реструктуризацию кредита или кредитные каникулы, то это может изменить течение срока исковой давности, официально у вас будет дата заключения кредитного договора новая, с даты реструктуризации, так как фактически это будет новый кредитный договор, просто на базе старого.

Если срок давности прошел, а суд или коллекторы пытаются взыскать с должника его задолженность, то он может прийти в суд и сообщить об этом, чтобы все вопросы были сняты.

Но очень важно понимать, что для того чтобы взять кредит, подождать три года и не возвращать его банку, необходимо приложить некоторые усилия, будем так называть. Отбиваться от коллекторов, банков и испортить себе кредитную историю на всю жизнь, ну и позабыть об отпуске за границей. Ведь те люди, которые не выплатили свои обязательства или выиграли дело в суде по сроку исковой давности, как правило, не могут получить заграничный паспорт, оформить визу, ну а новый кредит, в последствии, получить будет невозможно.

Эта тема, для банкиров очень щекотливая, особенно в этом году, так как наблюдается общая динамика ухудшения кредитного портфеля по всей территории России. Да и первого октября вступил в силу закон о банкротстве физического лица, что позволит должникам списывать кредитные долги не дожидаясь истечения срока исковой давности. И уже за этот год прошли большие списания кредитных долгов.

Почему в суд в основном подают коллекторы, а не банки?

На самом деле по разному, бывают и банки, бывают и коллекторы. Всё зависит от политики банка в части работы с проблемной задолженностью. Просто в 80% случаев «плохой должник» уже продан коллекторскому агентству.

Если вы столкнулись с такой ситуацией и не знаете что делать и как быть, обращайтесь в юридическое бюро «Результат», у нас вам будет оказана юридическая помощь и услуги, вам стоит только записаться на бесплатную юридическую консультацию.

ГАРАНТ:

Настоящая форма разработана в соответствии с НК РФ

В

Истец:

адрес:

Ответчик:

адрес:

Цена иска:

Исковое заявление

о признании невозможной к взысканию недоимки и задолженности по пеням, штрафам, процентам в связи с истечением установленного срока их взыскания

зарегистрирован в качестве индивидуального предпринимателя за основным государственным регистрационным номером .

налоговым органом мне была выдана справка о состоянии расчетов по налогам, сборам, пеням и штрафам организаций и индивидуальных предпринимателей по состоянию на , в которой отражена задолженность по в общей сумме рублей, из которых рублей — недоимка по , образовавшаяся до , а также задолженность по пеням в сумме рублей, по штрафам в сумме рублей, процентам в сумме рублей.

Согласно п. 2 ст. 44 Налогового кодекса Российской Федерации (далее по тексту — НК РФ) обязанность по уплате конкретного налога возлагается на налогоплательщика с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога: на основании самостоятельно исчисленного к уплате налога в налоговой декларации (расчете) за соответствующий налоговый или отчетный период (ст. 52, 58 НК РФ) либо на основании принятого по результатам налоговой проверки (выездной или камеральной) решения о привлечении (отказе в привлечении) к ответственности, по итогам которого налогоплательщику начислен налог за определенный налоговый (отчетный) период (статья 101 НК РФ).

Пунктом 1 статьи 45 НК РФ определено, что каждый налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога в срок, установленный законодательством о налогах и сборах, неисполнение или ненадлежащее исполнение указанной обязанности является основанием для направления налоговым органом налогоплательщику требования об уплате налога, которое в силу статей 69, 70 и 46 НК РФ является первым этапом процедуры принудительного взыскания налоговым органом недоимки.

Под недоимкой в соответствии с п. 2 ст. 11 НК РФ понимается сумма налога или сбора, не уплаченная в установленный законодательством о налогах и сборах срок, в том числе начисленная по результатам проведенной в отношении налогоплательщика налоговой проверке. Пеней на основании п. 1 ст. 75 НК РФ признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Данные, отраженные в акте сверки расчетов и в справке о состоянии расчетов, в силу статей 11, 32, 44, 45, 46, 69, 70, 101 НК РФ должны быть достоверны и соответствовать действительной (объективной) обязанности налогоплательщика по уплате налогов наличию у него недоимки, задолженности по пеням и штрафам, начисленным в том числе и по результатам проведенных в отношении него налоговым проверкам.

Согласно позиции, изложенной в постановлении Президиума Высшего Арбитражного суда Российской Федерации от 01.09.2009 г. N 4381/09, отражение в справке о состоянии расчетов недостоверных сведений о наличии у налогоплательщика недоимки, пеней или штрафов по налогам, не соответствующим действительной обязанности по уплате либо без указания на невозможность взыскания недоимки, пеней, штрафов в связи с пропуском установленного статьями 46, 70 НК РФ пресекательного срока на взыскание в бесспорном или судебном порядке является неправомерным и такие действия, в том числе по выдаче справки с недостоверными сведениями могут быть оспорены в арбитражном суде. Аналогичные достоверные сведения о недоимке, пенях и штрафах должны содержаться в совместном акте сверки, составляемом на основании пп. 11 п. 1 ст. 32 НК РФ.

В соответствии с положениями статей 46, 70 НК РФ (в редакции Федерального закона от 27.07.2006 г. N 137-ФЗ, действующей до 02.09.2010 г.) с учетом позиции, изложенной в пунктах 21, 24 постановления Пленума Высшего Арбитражного суда Российской Федерации от 22.06.2006 г. N 25 «О некоторых вопросах, связанных с квалификацией и установлением требований по обязательным платежам, а также санкциям за публичные правонарушения в деле о банкротстве», Постановлении Президиума ВАС РФ от 11.03.2008 г. N 13746/07, срок на принудительное взыскание с налогоплательщика недоимки по налогу и начисленных на сумму неуплаченного налога пеней является пресекательным и составляет совокупность сроков, установленных статьями 46, 48, 70 НК РФ, отсчет которых начинается с даты уплаты налога установленной налоговым законодательством, далее три месяца — на направление требования об уплате налога, десять дней — на добровольную уплату налога по требованию, два месяца (шестьдесят дней) — на принятие решения о взыскании налога за счет денежных средств налогоплательщика в банках, шесть месяцев — на взыскание налога в судебном порядке.

Налоговый орган при наличии недоимки и пеней, взыскание которых невозможно в виду пропуска установленного налоговым законодательством пресекательного срока с даты возникновения недоимки, не вправе осуществлять принудительное взыскание этой недоимки путем включения ее в требование об уплате налога с последующим бесспорным взысканием по решению о взыскании налогов за счет денежных средств инкассовыми поручениями или по решению о взыскании налогов за счет имущества судебными приставами; производить самостоятельно на основании п. 5 ст. 78 НК РФ зачет этой недоимки и начисленных на нее пеней в счет возникшей по итогам деятельности за иные периоды переплаты по этому или иным налогам; данная недоимка и пени не должны участвовать в расчетах налогоплательщика, а также не могут являться основанием для отказа в возврате излишне уплаченного налога, право на возврат которого возникло после периода начисления недоимки и пеней или основанием для уменьшения суммы возврата на зачет в счет такой недоимки (постановление Президиума ВАС РФ от 15.09.2009 г. N 6544/09).

Таким образом, поскольку спорная сумма недоимки по в общем размере рублей образовалась до , то срок на принудительное взыскание спорной суммы истек. Ответчик в установленные статьями 46, 70 НК РФ сроки не предпринимал никаких мер по взысканию этих сумм, требования об уплате налога, сбора, пени истцу не выставлял, следовательно, отраженная в лицевом счете налогоплательщика, а также в справке о состоянии расчетов от задолженность по в общей сумме рублей, по пени в сумме рублей, по штрафам в сумме рублей, процентам в сумме рублей является безнадежной ко взысканию.

В соответствии с пунктами 1, 2, 5 статьи 59 НК РФ (в редакции Федерального закона от 27.07.2010 г. N 229-ФЗ, действующей с 02.09.2010 г.) безнадежными к взысканию признаются недоимка, задолженность по пеням и штрафам, взыскание которых оказалось невозможным в случае принятия судом акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки, задолженности по пеням и штрафам в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки, задолженности по пеням и штрафам. Решение о признании недоимки, задолженности по пеням и штрафам безнадежными к взысканию и их списании в силу пункта 2 названной статьи принимается налоговым органом по месту учета налогоплательщика в порядке и на основании документов, утвержденных ФНС России.

Порядок признания безнадежной ко взысканию недоимки, пеней и штрафов и ее списанию установлен приказом ФНС России от 19.08.2010 г. N ЯК-7-8/393@, действующим с 19.10.2010 г., которым в качестве документа, являющегося основанием для списания недоимки в случаях, предусмотренных пп. 4 п. 1 ст. 59 НК РФ, предусмотрено представление копии вступившего в законную силу акта суда, содержащего в мотивировочной или резолютивной части положение, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки и задолженности по пеням, штрафам и процентам в связи с истечением установленного срока их взыскания, заверенного гербовой печатью соответствующего суда.

Соответственно, учитывая, что пп. 4 п. 1 ст. 59 НК РФ и приказ ФНС России от 19.08.2010 г. N ЯК-7-8/393@ требует для вынесения решения о признании недоимки, пеней и штрафов безнадежными ко взысканию и списанию обязательное наличие судебного акта (решения), в котором в резолютивной или мотивировочной части было бы указано на утрату возможности взыскания недоимки, задолженности по пеням, штрафам в связи с истечением установленного срока их взыскания, то в отсутствие такого судебного акта, но при наличии фактической утраты налоговым органом возможности взыскания задолженности налогоплательщик для реализации своих прав, предусмотренных ст. 59 НК РФ, вправе обратиться в суд с требованием о признании недоимки, пеней, штрафов не подлежащими взысканию в связи с истечением установленных ст. ст. 46, 70 НК РФ сроков на взыскание в принудительном порядке.

Таким образом, считаю, что налоговым органом утрачена возможность к взысканию спорной суммы задолженности в связи с истечением установленных НК РФ сроков ее взыскания, поскольку:

— недоимка по в размере рублей образовалась до ;

— пени в размере рублей начислены на спорные суммы недоимки;

— ;

— документы, датированные ранее года, истцом утрачены в связи с истечением сроков, предусмотренных пп. 8 п. 1 ст. 23 НК РФ, что делает невозможным проверку правильности исчисления налоговым органом задолженности истца перед бюджетом;

— ответчик не обращался в суд с иском о взыскании с истца причитающейся к уплате суммы налога, пеней, штрафов, процентов.

я направил в адрес налогового органа претензионное письмо с требованием о признании безнадежными ко взысканию и списанию недоимки по налогу, а также задолженности по пеням, начисленным на указанную сумму недоимки, штрафам, процентам в связи с истечением сроков взыскания в принудительном порядке, предусмотренных ст. ст. 45, 46, 47, 70 НК РФ, которое получено ответчиком , что подтверждается .

Поскольку решением налогового органа от N в признании безнадежными ко взысканию и списанию недоимки по налогу, а также задолженности по пеням, начисленным на указанную сумму недоимки, штрафам, процентам мне отказано, я вынужден обратиться с настоящим иском в суд.

На основании изложенного и руководствуясь ст. 59 НК РФ, ст. ст. 125, 126 АПК РФ, прошу:

1) Признать невозможной к взысканию налоговым органом недоимку истца по в сумме рублей, а также задолженность по пеням, начисленным на указанную сумму недоимки, в размере рублей, штрафам в размере рублей, процентам в сумме рублей в связи с истечением сроков взыскания в принудительном порядке, предусмотренных ст. ст. 45, 46, 47, 70 НК РФ.

2) Взыскать с ответчика расходы по оплате государственной пошлины.

Приложение:

1) копия документа, подтверждающего факт направления стороне по делу копии заявления;

2) квитанция об уплате государственной пошлины;

3) копия справки о состоянии расчетов по налогам, сборам, пеням и штрафам организаций и индивидуальных предпринимателей по состоянию на ;

4) .

В плоскости отношений потребителей с ресурсоснабжающими организациями достаточно распространённой является практика, когда задолженность за жилищно-коммунальные услуги может фигурировать в платежных документах на протяжении 10-15 лет. Как правило, ресурсоснабжающие организации отказываются принимать решения о списании такой задолженности, несмотря на истечение срока исковой давности, продолжая выставлять платежные документы с указанием на наличие долга. Подобное положение дел может оставаться без изменения в течение длительного времени.

Однако может возникнуть ситуация, когда у потребителя – собственника жилого помещения возникает необходимость в отчуждении объекта недвижимости другому лицу. Не вызывает сомнений, что потенциальный покупатель заинтересован в приобретении недвижимости не только свободной от прав третьих лиц, но также не обремененной задолженностью предыдущего собственника за коммунальные услуги (конечно, по умолчанию такая задолженность к нему не перейдет, но ясно, что предыдущего собственника никто искать не будет, поскольку проще долбать нового).

В связи с этим потребитель поставлен в положение, при котором ему надо доказать отсутствие задолженности за коммунальные услуги перед продажей жилого помещения. Тем не менее, ресурсоснабжающая организация, полагаясь на данные своего бухгалтерского учета, отказывает потребителю в списании задолженности и выдаче документа, подтверждающего отсутствие долга. Потенциальным выходом для потребителя является обращение в суд с требованием о признании задолженности отсутствующей. Между тем, в отношении такого рода требований сложилась судебная практика, признающая их ненадлежащим способом защиты права (постановление Тринадцатого арбитражного апелляционного суда от 25.04.2014 по делу № А56-52390/2013, постановление Девятого арбитражного апелляционного суда от 09.03.2016 по делу № А40-30954/2015, постановление Двадцатого арбитражного апелляционного суда от 14.03.2017 по делу № А62-1806/2016, решение Арбитражного суда г. Москвы от 12.05.2017 по делу А40-177841/2016).

Доводы судов, изложенные в указанных судебных актах, сводятся к тому, что удовлетворение требования о признании задолженности отсутствующей не повлечет восстановления нарушенного права лица. По мнению судов, в сложившихся обстоятельствах лицо вправе возражать против взыскания задолженности, если соответствующее требование будет предъявлено, содействуя принятию судебного акта об отказе в удовлетворении требования о взыскании задолженности. Само по себе наличие задолженности не нарушает права потребителя, в силу чего статья 12 ГК РФ не предоставляет ему возможности защищать их посредством предъявления иска о признании задолженности отсутствующей.

Оправдан ли такой подход?

В соответствии с частью 1 статьи 4 АПК РФ заинтересованное лицо вправе обратиться в арбитражный суд за защитой своих нарушенных или оспариваемых прав и законных интересов. В соответствии с частью 1 статьи 3 ГПК РФ Заинтересованное лицо вправе в порядке, установленном законодательством о гражданском судопроизводстве, обратиться в суд за защитой нарушенных либо оспариваемых прав, свобод или законных интересов. Таким образом, процессуальное законодательство прямо говорит о том, что лицо вправе защищать не только свои права, но и законные интересы.

В литературе дается достаточное большое количество дефиниций законных интересов. Например, В.А. Кучинский отмечает, что под законными интересами следует понимать «допускаемые законом стремления к достижению определенных благ». В.В. Субочев под законными интересами понимает стремление субъекта пользоваться определенным социальным благом и обращаться за защитой к компетентным органам в целях удовлетворения не противоречащих нормам права интересов. Применительно к рассматриваемому случаю можно сказать, что потребитель имеет интерес в отчуждении жилого помещения и извлечении прибыли от такой сделки, как материального блага.

В постановлении Федерального арбитражного суда Северо-Кавказского округа от 30.08.2006 № Ф08-4141/2006 отмечено, что «способы защиты гражданских прав указаны в статье 12 ГК РФ. Данный перечень не является исчерпывающим. Возможность использования истцом иных способов, не противоречащих закону, не ограничена. Заявленный обществом иск об аннулировании задолженности (или признания факта ее отсутствия) не противоречит нормам гражданского законодательства.».

Белгородский областной суд в Апелляционном определении от 17.10.2017 № 33-4742/2017 пошел дальше, признав требование об аннулировании (!) долга надлежащим способом защиты права и расценив отказ ресурсоснабжающей организации в выдаче справки об отсутствии задолженности нарушением права потребителя. В рассмотренном деле задолженность по коммунальным услугам существовала на протяжении 15 лет, но потребителю ни разу не предъявлялось требование об ее погашении.

Наверное, можно сделать вывод, что такие требования, как признание долга отсутствующим, аннулировании задолженности, обязании выдать справку об отсутствии задолженности несмотря на их кажущуюся абсурндость, в целом-то, с учетом характера спора (ЖКУ) и конечной цели (продажа квартиры), являются разумными.