Содержание

- Что значит низкая налоговая нагрузка

- Как объяснить низкую налоговую нагрузку

- Образец пояснения о низкой налоговой нагрузке

- Чем опасна низкая налоговая нагрузка и как снизить риск проверок

- Низкая налоговая нагрузка

- Предоставление пояснений в ИФНС в связи с низкой налоговой нагрузкой по налогу на прибыль

Что значит низкая налоговая нагрузка

Увидеть себя глазами налоговиков и понять, что у компании низкая налоговая нагрузка, поможет сама ФНС. Для таких случаев служба выпустила Информацию «О расчете налоговой нагрузки с помощью специального России».

Подробнее о налоговом калькуляторе можете прочитать

В общем виде требования по на логовой нагрузке представлены в таблице ниже. Она составлена по типу «светофоров» в банк-клиенте (встроенная программа, «подсвечивающая» контрагентов разными цветами: зеленым, желтым, красным).

Таблица. «Светофор» налоговой нагрузки

| Показатель | С чем сравнивать (зеленый уровень) |

Допустимое отклонение (желтый уровень) |

Опасное отклонение (красный уровень) |

|---|---|---|---|

| Совокупная налоговая нагрузка, включая страховые взносы администрируемые налоговой | Файл | ||

|

Страница файла Excel «Нагрузка», графа 3 таблицы |

5-7% |

10% |

|

| Два вида рентабельности, в расчете которых участвует прибыль | Страница файла Excel «Рентабельность», графы 3 и 4 таблицы | 5-7% | 10% |

| Различные показатели по НДС, наиболее важный из которых – вычеты | задайте поиск или найдите п. 5 подраздела «Отчеты о начислении и поступлении налогов, сборов и иных обязательных платежей» раздела «Отчеты, сформированные УФНС России по субъекту РФ» | Отклонения не предусмотрены | |

Отметим, что, если фирма работает на УСН 15% (платит налог с разницы между доходом и расходами), применяет учетную политику, основанную на методе «по оплате» (т.е. регистрирует выручку в момент поступления оплаты и расходы – так же), то два вида рентабельности опосредованно влияют и на размер единого налога при этом спецрежиме.

Как объяснить низкую налоговую нагрузку

Низкая налоговая нагрузка вполне объяснима, если компания только начала работать, даже если такая налоговая нагрузка ниже среднеотраслевой. Обычно достаточно предоставить в инспекцию пояснения, чтобы решить проблему.

Сложнее объяснить причины низкой налоговой нагрузки, когда компания работает не первый год. Ведь наиболее пристальное внимание у инспекторов вызывают именно причины снижения налоговой нагрузки.

Низкая налоговая нагрузка

Налоговики не всегда знают, что компания осуществляет деятельность по нескольким ОКВЭД. Для расчета налоговой нагрузки они используют основной ОКВЭД. Однако данные при этом могут быть очень завышены.

В этом случае два варианта:

- сменить основной ОКВЭД и сообщить налоговикам, что и до этого работали по нему, так как законодательство не запрещает;

- посчитать налоговую нагрузку по каждому виду своей деятельности.

До сих пор некоторые налоговые инспекции забывают включить в расчет налоговой нагрузки НДФЛ, поэтому всегда имеет смысл пересчитать все самостоятельно.

Если все расчеты верны, то вновь образованная компания может объяснить низкую налоговую нагрузку в свои первые годы тем, что осуществляет:

- не столько производственную, сколько инвестиционную деятельность;

- развивает сеть продаж (производство).

Для уже работающей компании такое объяснение подойдет, если она также начала осваивать новый вид деятельности.

Аргументов, объясняющих возникновения убытков, очень много. Например, благодаря развитой в России системе статистики, можно указать налоговикам на упадок в конкретной отрасли и другие параметры, свидетельствующие об объективных причинах ухудшения дел в сфере, на которой специализируется компания или в которой работают ее основные покупатели.

Подробнее о том, какие аргументы помогут убедить инспекторов на налоговой комиссии, читайте в разделе «Комиссии по налоговой нагрузке» нашей статьи «Вызвали на налоговую комиссию: как выиграть поединок с ИФНС?». В разделе «Комиссии по НДС» этой же статьи можно прочитать, как аргументировать «низкий» НДС.

Снижение налоговой нагрузки

Помимо инвестиций, в качестве причин снижения налоговой нагрузки можно указать другие объективные обстоятельства:

- снижение объемов реализации;

- повышение закупочных цен на сырье;

- рост зарплаты, административных расходов и проч.

При этом данные «проблемного» года лучше предоставить в сравнении с прошлыми годами, где налоговая нагрузка была выше.

Образец пояснения о низкой налоговой нагрузке

Составить универсальный образец текста пояснений невозможно. Все же мы постарались добавить в стандартный шаблон рекомендацию по формированию убедительного текста.

Скачать текст пояснения причин низкой налоговой нагрузки для ИФНС можно

Необходимо понимать, что, какие бы ни были уважительные причины, налоговики будут гнуть свою линию и требовать повысить налоговую нагрузку. Именно поэтому наши специалисты зачастую по вновь принятым на обслуживание клиентам берут огонь на себя и ходят на комиссии в налоговую по доверенности.

В дальнейшем мы переводим наших клиентов на режим «невидимки» – то есть работы с такими показателями по налоговой нагрузке, которые не заинтересуют налогового инспектора и не станут причиной «болезненного» интереса ИФНС к бизнесу клиента. Это единственный способ избежать и комиссий, и проверок, в том числе выездных.

Для того, чтобы компания не выбилась из нормативов по налоговой нагрузке, наши специалисты используют все самые актуальные наработки по созданию «режима невидимки». В процессе бухгалтерского обслуживания мы не только обеспечиваем нашим клиентам такой режим, но и внимательно отслеживаем состояние показателя налоговой нагрузки.

В случае объективного снижения – готовим убедительные пояснения для ИФНС. Благодаря нашей заботе о клиентах, они могут спокойно развивать бизнес, без постоянного страха перед проверяющими с их обязательными многомиллионными доначислениями.

Заказать услугу

Чем опасна низкая налоговая нагрузка и как снизить риск проверок

Низкая налоговая нагрузка предприятия — это один из наиболее важных критериев риска, определенных Федеральной налоговой инспекцией. Если ИФНС сочтет, что предприятие перечислило в бюджет меньше, чем в среднем по отрасли, то придет к такому налогоплательщику с проверкой. О правилах расчета и действиях, направленных на снижение риска проверок, расскажем в статье. КонсультантПлюс БЕСПЛАТНО на 3 дня Получить доступ

В российской практике термин «налоговая нагрузка» (НН) начал применяться с 2007 года, когда вступил в силу Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок». Упомянутым Приказом определены 12 критериев для самостоятельной оценки налогоплательщиками риска проверки со стороны ИФНС. И первым из них является оценка НН — отношение суммы налогов и сборов по данным ФНС к выручке организации по данным Госкомстата, выраженное в процентах. Расчет производится за календарный год.

Ежегодно ФНС публикует показатели НН по видам деятельности, и если этот показатель в организации ниже отраслевого, то риск проверки со стороны инспекции ФНС повышается.

Низкая налоговая нагрузка

Объяснение (пример) рассмотрим, взяв за основу образовательную организацию, предоставляющую услуги по дополнительному образованию (ОКВЭД 85.11).

Сумма начисленных налогов за 2018 год составляет 2 169 066 рублей.

Выручка за 2018 год по отчету о прибылях и убытках — 20 557 770 рублей.

НН составит 10,6 % (2 169 066 / 20 557 770 × 100 %).

Полученное значение НН сравниваем с соответствующим показателем в документе ФНС «Налоговая нагрузка по видам экономической деятельности в процентах» за 2018 год. В документе ФНС показатели приведены укрупненно, надо найти свой раздел по классификатору ОКВЭД, а если его нет, то использовать значение НН по строке «Всего».

Раздел «Образование» ФНС не выделяла, сравниваем НН организации с общим показателем в строке «Всего», который за 2018 год составляет 10,8 %.

НН организации ниже среднего показателя на 0,2 % (10,8–10,6 %). При более высоких отклонениях НН организации от среднеотраслевых ИФНС обычно присылает письмо с рекомендацией пересмотреть налогооблагаемую базу и доплатить налоги.

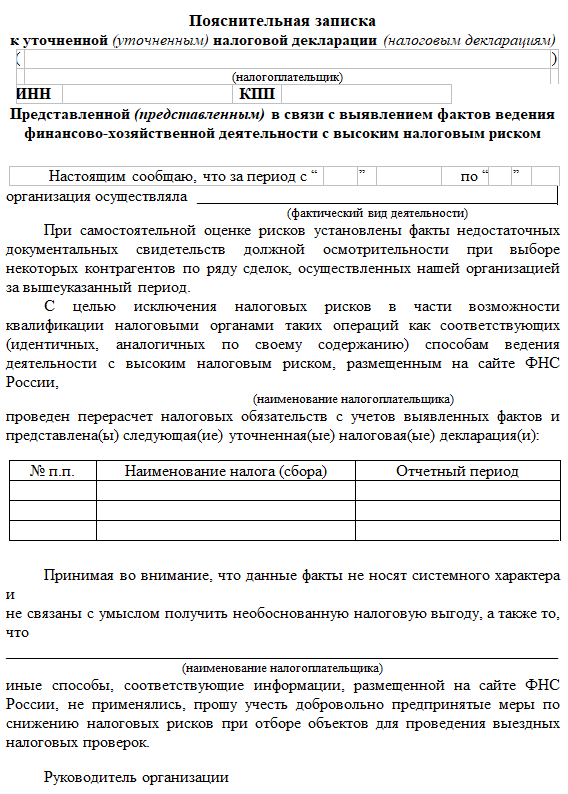

В таком случае придется подготовить уточненную декларацию с объяснением, каким образом возникла низкая налоговая нагрузка; объяснение (образец см. ниже) прикладывается к уточненной декларации. Форма пояснительной записки приводится в Приложении № 5 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@.

Предоставление пояснений в ИФНС в связи с низкой налоговой нагрузкой по налогу на прибыль

Добрый день!

Цитата (Алена Ларина):Подскажите, в каком виде лучше предоставить информацию? Цитата (Информационный портал «Формы документов» 30.04.2015):Пояснения налоговому органу по факту снижения налоговой нагрузки налогоплательщика (образец заполнения)

Пояснения налоговому органу по факту снижения

налоговой нагрузки налогоплательщика

Руководителю ИФНС России N 55 по г. Москве Строгову Я.Х.

от Общества с ограниченной ответственностью «Альфа» ОГРН 1047712345678, ИНН 7755134420, КПП 775501001 Адрес: 173000, г. Москва, ул. Малахова, д. 30

Исх. N 22-04/2015 от 22.04.2015

На N 08-17/002321 от 16.04.2015

Пояснения по факту снижения налоговой нагрузки

В ответ на Ваше информационное письмо о проведении анализа налоговой отчетности за 2014 г. в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин низкой налоговой нагрузки за указанный период сообщаем следующее.

Обществом с ограниченной ответственностью «Альфа» проведен анализ результатов коммерческой деятельности, а также налоговой отчетности за налоговые (отчетные) периоды 2014 г. По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в налоговой отчетности, представленной за налоговые (отчетные) периоды 2014 г., не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций за указанные периоды.

По факту снижения налоговой нагрузки ООО «Альфа» за 2014 г. по сравнению со среднеотраслевым уровнем поясняем, что руководством организации было принято решение о снижении с 1 июля 2014 г. на 10% отпускных цен на реализуемые товары. Данная мера принята по результатам анализа ситуации, сложившейся на рынке сбыта, с целью привлечения покупателей и получения конкурентного преимущества.

Снижение цен отрицательно сказалось на размере выручки, полученной во втором полугодии 2014 г. При этом расходы организации, связанные с основной деятельностью, возросли на 3% по сравнению с первым полугодием 2014 г. В результате указанные факторы привели к снижению сумм налога на прибыль и НДС, подлежащих уплате в бюджет.

В настоящее время ООО «Альфа» принимает меры по снижению расходов. Кроме того, во II квартале текущего года в случае стабилизации спроса планируется увеличение на 5% отпускных цен на реализуемые товары.

Приложения:

1) копия приказа ООО «Альфа» от 20.06.2014 N 25-п о снижении отпускных цен на реализуемые товары;

2) пояснительная справка по результатам анализа доходов и расходов ООО «Альфа» за первое и второе полугодия 2014 г.;

3) копия приказа ООО «Альфа» от 14.01.2015 N 1-п об утверждении плана по снижению расходов на 2015 г.

Каменских Генеральный директор ООО «Альфа» ——— Н.П. Каменских Из личной практики:

ФИРМЕННЫЙ БЛАНК

Исх. № 1 ОТ 01.03.2015

«Причины снижения объемов выручки, а также причины роста затрат (при наличии резких изменений данных показателей).

1. С 2012 года ООО «РОМАШКА» воспользовалась правом рассчитывать и оплачивать налог на прибыль по ставке 15,5% (из них 13,5% — налог, зачисляемый в бюджет субъектов РФ, 2% — налог, зачисляемый в Федеральный бюджет РФ). Основание – ст. 15 Закона Пермской области от 30.08.2001 № 1685-296 «О налогообложении в Пермской области» (с учетом изменений и дополнений от 02.03.2006 № 288-652) для организаций, у которых доход определяемый в соответствии со статьей 248 Налогового кодекса, по итогам налогового (отчетного) периода по налогу на прибыль организаций превышает в совокупности сто тысяч рублей.

2. За последние годы на рынке автогрузоперевозок увеличилась конкуренция. Рост конкуренции связан с тем, что на рынке автогрузоперевозок появляется большое количество новых компаний. Объемы заказов по перевозке груза не увеличиваются так стремительно, как количество транспортных компаний. В связи с этим, для сохранения объемов перевозок, мы вынуждены предлагать и выполнять свои услуги по сниженным тарифам, что влечет снижение маржи, а соответственно, прибыли.

3. В 1 квартале 2013 года на работу в ООО «Пермская транспортная служба» было принято 2 новых сотрудника, за счет этого за квартал увеличились расходы на заработную плату.

4. Для обеспечения объемов, необходимых для нормального функционирования компании, а так же для привлечения новых заказчиков, в 1 и 2 кварталах текущего года компании пришлось вкладывать денежные средства в рекламирование своей деятельности, что повлекло определенные расходы.

Генеральный директор И.И. Иванов

Главный бухгалтер О.С. Тиунова»

«Принимаемые меры по повышению рентабельности проданных товаров (продукции, работ, услуг) и рентабельности активов организации, увеличение деловой привлекательности организации.

1. ООО «Пермская транспортная служба» активно привлекает новых, как постоянных, так и разовых клиентов, стремясь использовать в работе собственников транспортных средств, исключая таким образом посреднические структуры. Такой подход дает нам право надеяться на большие перспективы в будущем.

2. Нами планируется продолжение использования рекламы услуг нашей компании. На сегодняшний день мы ориентируемся на рекламу, которая сможет подойти для нашей компании по цене, и сможет объективно увеличить деловую привлекательность нашей компании.

3. В 1 квартале 2013 года мы воспользовались услугами компании ООО «Дубль-ГИС», разместив информацию о себе на их сайте. Таким образом, мы привлекли интерес к нашей компании со стороны заказчиков.

4. Принимаемые меры по повышению рентабельности имеют определенный положительный результат, это подтверждается тем, что во 2-м квартале 2013 года прибыль составила 7 775,00 рублей. С учетом того, что в первом квартале был убыток, прибыль во втором квартале составила 2 661,00 рублей.

Генеральный директор И.И. Иванов