Содержание

- Как рассчитать рентабельность?

- Рентабельность основной деятельности.

- Рентабельность оборотных активов.

- Внутренняя норма рентабельности.

- Рентабельность основных средств.

- Расчет рентабельности продаж.

- Формулы расчетов рентабельности продаж.

- Порог рентабельности.

- Рентабельность затрат.

- Факторный анализ рентабельности.

- Определение коэффициента

- Для чего рассчитывается коэффициент прибыльности ?

- Нормативное значение

- Порядок расчета

- Зачем нужно считать рентабельность

- Как рассчитать рентабельность компании

- Что еще можно считать

В прошлый раз мы начали говорить об оценке эффективности функционирования компаний, рассмотрев показатель рентабельности активов (ROA). Кроме того, мы также уже знаем, что такое:

- P/E

- P/BV

- P/S

- EV

- EBITDA

Сегодня продолжаем говорить об эффективности на примере мультипликатора ROE (Return On Equity / «отдача на капитал» / рентабельность собственного капитала). Данный показатель многие называют «сутью бизнеса» и с этим можно в определенной степени согласиться, ведь именно ROE показывает способность компании приносить прибыль своим акционерам, а также наглядно отражает эффективность действий руководства.

Что такое рентабельность капитала (ROE)?

ROE – это отношение чистой прибыли эмитента к собственному капиталу.

ROE = Чистая прибыль / Собственный капитал * 100%

Собственный капитал (Акционерный капитал / Балансовая стоимость / Чистые активы) определяется разницей между всеми активами и обязательствами компании. По сути, это третий раздел бухгалтерского баланса.

Таким образом, чем выше ROE, тем эффективнее бизнес генерирует прибыль за счет собственных средств. Eсли ROE = 25%, то на каждые вложенные 100 руб. компания получает 25 руб. чистой прибыли. Помимо этого, ROE отражает среднюю доходность исключительно на собственный капитал (в отличии от ROA), что делает его более полезным (наглядным) для инвесторов мультипликатором.

Почему ROE – ключевой показатель для бизнеса?

Просто благодаря беглому взгляду на ROE можно понять, целесообразно ли в принципе ведение бизнеса. Сравнение ROE с текущей рыночной ставкой доходности (r) наглядно покажет собственникам, насколько эффективно используются средства акционеров «в сравнении с рынком».

В случае, когда ROE постоянно оказывается хуже рыночной ставки доходности, то следует задуматься над ликвидацией бизнеса и вложения средств в активы, дающие эту самую рыночную доходность. К примеру, если банковский депозит или государственные облигации дают 5% доходности, а ROE = 2% без тенденции к улучшению, то какой вообще смысл продолжать заниматься подобным бизнесом?

Абсолютно та же история и для инвесторов. Если компания работает менее эффективно в сравнении с относительно-безрисковой ставкой доходности на рынке, то не совсем логично было бы рассчитывать на то, что подобная инвестиция окажется удачной. Естественно, такой подход целесообразен только для достаточно зрелого бизнеса, а также имеет множество исключений. К примеру, при отрицательной чистой прибыли или собственном капитале (что не является редкостью), показатель ROE становится бесполезен.

В итоге, ROE – это отражение реальной доходности бизнеса. Это процентная ставка, под которую работают деньги акционеров. Именно поэтому он является настолько значимым.

Оптимальное значение ROE

Как и в случае с ROA, единого норматива для доходности бизнеса не существует, однако все-таки некоторые ориентиры есть. Очевидно, что чем выше ROE, тем лучше. Хорошим знаком для инвестора будет являться значение ROE в 2 раза выше безрисковой ставки.

При этом, в зависимости от отрасли «оптимальное» значение ROE будет существенно варьироваться, поэтому в интерпретации величины рентабельности собственного капитала следует опираться не только на безрисковую ставку, но и на среднеотраслевые значения.

Теперь давайте обобщим информацию о ROE в его преимуществах и недостатках.

Расчет ROE на реальных примерах

Совокупный размер акционерного капитала Лукойла на конец 2019 года составлял 3,973 трлн руб. Чистая прибыль за 2019 год = 0,64 трлн руб. Это означает, что ROE Лукойла = 0,64 / 3,973 * 100 = 16,1%. На каждый рубль собственного капитала Лукойл зарабатывает 16,1 коп. прибыли.

Поиск компонентов для расчета ROE в балансе Лукойла Поиск компонентов для расчета ROE в отчете о ФР Лукойла

Совокупный размер акционерного капитала Роснефти на конец 2019 года составлял 5,152 трлн руб. Чистая прибыль за 2019 год = 0,805 трлн руб. Это означает, что ROA Роснефти = 0,805 / 5,152 * 100 = 15,6%. На каждый рубль собственного капитала Роснефть зарабатывает 15,6 коп. прибыли.

Поиск компонентов для расчета ROE в балансе Роснефти Поиск компонентов для расчета ROE в отчете о ФР Роснефти

В итоге, мы смогли понять, что по показателю ROE Лукойл работает немного эффективнее Лукойла.

Преимущества показателя ROE

- Один из важнейших мультипликаторов для оценки эффективности ведения бизнеса.

- Может использоваться как собственниками, так и инвесторами.

- ROE вместе с безрисковой ставкой могут помочь в расчете прогнозного значения коэффициента P/BV, о котором мы уже говорили ранее. P/BV = (P/E)/(BV/E) = (E/BV)/(E/P) = ROE/r.

- Совместно с другими показателями эффективности (ROA, ROS и т.д.) способен дать инвестору значительную информацию о деятельности компании. К примеру, какие теоретически средства компания может отдать акционерам в виде дивидендов либо использовать для развития (что в будущем может также позитивно отразиться на стоимости акций).

Недостатки показателя ROE

- ROE может применяться для анализа компаний, функционирующих исключительно в одной отрасли.

- Объективность ROE может быть искажена посредством некоторых манипуляций с бухгалтерской отчетностью.

- ROE теряет смысл при убыточности бизнеса, а также отрицательной балансовой стоимости.

- ROE не является абсолютно стабильным показателем. Возможны значительные колебания из-за ряда факторов.

- ROE не учитывает долговую нагрузку. Поэтому его всегда нужно рассматривать в паре с ROA.

Как использовать показатель ROA на практике?

Итак, мы уже поняли, что максимальная польза ROE появляется исключительно вкупе с другими показателями эффективности и недооцененности. При этом, зачастую именно ROE позволяет инвестору оценить потенциальную доходность от вложения в акции.

При выборе ценной бумаги для вложения обращайте внимание на то, чтобы ROE эмитента как минимум:

- Был в 2 раза выше безрисковой ставки.

- Оказался выше в сравнении со среднеотраслевым значением.

- Имел тенденцию к улучшению с течением времени.

Как все мы знаем, фондовый рынок – это место, где можно абсолютно все сделать правильно, но в силу ряда не зависящих от вас причин все равно столкнуться в определенное время с негативным финансовым результатом. Как следствие, никакие коэффициенты эффективности либо недооцененности не могут гарантировать инвесторам прибыль, однако вот сделать ее получение наиболее вероятным помогут именно долгосрочный инвестиционный подход вкупе с грамотным фундаментальным анализом.

Алексей Соловцов

Вам может быть интересно:

Базовые знания о финансах и рынках:

- Может ли брокер украсть ваши деньги и акции?

- Как торговать на падающем рынке?

- «Buy the rumor, sell the fact». Почему инвесторы «покупают на слухах и продают на фактах»?

- «Sell in May and Go Away». Почему на фондовом рынке продают в мае и покупают в октябре?

- Как не потерять деньги на бирже? Семь главных правил

- Какие права и возможности дают инвестору различные пакеты акций компании?

- Отличия инвесторов и спекулянтов. Кто больше зарабатывает и кем лучше быть?

- Зачем ЦБ РФ снижает ключевую ставку, и кто от этого страдает?

- Маржинальная торговля и кредитные плечи. Что это и зачем?

- Что такое дюрация облигаций и зачем она нужна? Просто о сложном

- Зачем компании выкупают свои акции? Buyback: хорошо это или плохо?

- Как заработать на IPO? Стратегия инвестирования в первичные размещения акций

- Аттестат ФСФР и квалифицированный инвестор. Инструкция по сдаче экзамена

- Что такое конвертируемые облигации и стоит ли их покупать?

- Где используются «основные» металлы: золото, серебро, палладий, платина, медь, никель…?

- Кредитные рейтинги от Standard & Poor’s. Что это такое и как использовать?

- Что такое индексы деловой активности PMI и как их использовать?

- Используем рыночную неэффективность при дивидендных отсечках

Фундаментальные обзоры эмитентов:

- Фундаментальный анализ акций Аэрофлота или «туманное будущее»

- Фундаментальный анализ акций Петропавловска или «новинка на бирже»

- Фундаментальный анализ акций Сбербанка или «уже не тот»

- Анализ АФК «Системы. Инвестиции в будущее или «долговая яма»?

- Инвестиционный анализ «Обуви России». МФО или будущее обувного ритейла?

- Фундаментальный анализ акций МТС. «Стабильность – признак мастерства»

- Фундаментальный анализ акций «Интер РАО». Фаворит в секторе

- Фундаментальный анализ акций «ФСК ЕЭС». Понятная история

- Фундаментальный анализ акций Татнефти. Стабильность и дивиденды

- Фундаментальный анализ привилегированных акций Башнефти или «вера в чудо»

- Фундаментальный анализ акций Алросы или слишком много «против»

- Фундаментальный анализ акций Ростелекома или «возвращение к жизни»

- Фундаментальный анализ акций Новатэка или «за все хорошее надо платить»

- Фундаментальный анализ акций «Mail.Ru Group» или «есть куда расти»

- Краткий анализ акций Zoom Video или «стойкость к вирусам»

- Инвестиционный анализ «TCS Group» или «это уже не банк»

Как рассчитать рентабельность?

Анализ эффективности деятельности организации невозможен без учета показателей рентабельности. Показатель, характеризующий доходность деятельности или, по-другому, экономическую эффективность – это и есть понятие рентабельности.

Данный параметр демонстрирует то, насколько эффективно в компании используются имеющиеся экономические, трудовые, денежные и природные ресурсы.

Для некоммерческих структур рентабельность и является основным показателем эффективность работы, а в коммерческих подразделениях важны количественные характеристики, просчитанные с большей точностью.

Поэтому существует множество видов рентабельности: рентабельность производства, рентабельность продукции, рентабельность активов и т.д.

Ответить однозначно на вопрос как посчитать рентабельность невозможно, так как для каждого из видов существуют свои формулы.

Но, в общих словах, эти показатели можно сравнивать с показателями КПД, соотношением между понесенными затратами и полученной в итоге прибылью (отношением расходов к доходам). Бизнес, приносящий по итогам отчетных периодов прибыль, является рентабельным.

Показатели рентабельности необходимы для осуществления финансового анализа деятельности, выявления ее слабых сторон, планирования и проведения мер по увеличению эффективности производства.

Виды рентабельности разделяются на те, которые базируются на затратном подходе, подходе ресурсном или на подходе, характеризующим прибыльность продаж.

Различные виды расчета рентабельности преследуют собственные задачи и используют множество разных бухгалтерских показателей (чистую прибыль, себестоимость продукции, коммерческих или управленческих расходов, прибыль от реализации и т.д.).

Рентабельность основной деятельности.

Относится к затратным показателям, характеризует эффективность не только основной деятельности компании, но и работ, связанных со сбытом продукции. Позволяет провести оценку получаемого на 1 затраченный рубль объема прибыли.

При этом учитываются затраты, связанные с непосредственным производством и реализацией профильной продукции.

Рассчитывается как соотношение между прибылью от реализации и суммой себестоимости продукции, в которую входят:

- себестоимость проданных товаров, работ, продукции или услуг;

- себестоимость коммерческих расходов;

- себестоимость управленческих расходов.

Характеризует способность организации к самостоятельному покрытию расходов прибылью. Расчет рентабельности предприятия применяется для оценки эффективности его работы и высчитывается по формуле:

Род = Прп /З,

Где З – затраты, а Прп — прибыль, полученная от реализации.

При подсчетах не учитывается время, прошедшее между производством и реализацией.

Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т.е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль — Чп, а Оа – стоимость оборотных активов.

Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность. Но именно на основании расчета внутренней нормы рентабельности предприятие принимает решения инвестиционного характера.

Рентабельность основных средств.

Наличие прибыли, как абсолютного показателя, не всегда позволяет получить полную картину эффективности работы предприятия. Для более точных выводов анализируются показатели относительные, показывающие эффективность конкретных ресурсов.

Процесс работы некоторых предприятий зависит т определенных основных средств, поэтому для общего повышения эффективности деятельности, необходимо вычислять и рентабельность основных средств.

Подсчет проводится по формуле:

Рос = Чп/Ос, где

Рос – рентабельность основных средств, Чп- чистая прибыль, Ос — стоимость основных средств.

Этот показатель позволяет получить представление о том, какая часть чистой прибыли приходится на единицу стоимости основных средств организации.

Расчет рентабельности продаж.

Показатель, отражающий чистую прибыль в общей выручке, демонстрирует финансовую результативность деятельности. Финансовым результатом в расчетах могут выступать различные показатели прибыли, это приводит к существованию нескольких вариаций показателя. Чаще всего это: рентабельность реализации по валовой прибыли, по чистой прибыли и операционная рентабельность.

что такое формула рентабельности продаж. Найдите ответ в этой статье.

Как определить формулу рентабельности производства можно узнать из статьи >>

Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп – валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Порог рентабельности.

Имеет и другие названия: критический объем производства или реализации, критическая точка, точка безубыточности. Обозначает такой уровень деловой активности организации, при котором суммарные затраты и суммарные доходы равны друг другу. Позволяет определить запас финансовой прочности организации.

Вычисляется последующей формуле:

Пр = Зп/Квм, где

Пр – порог рентабельности, Зп – постоянные затраты, а Квм — коэффициент валовой маржи.

В свою очередь коэффициент валовой маржи высчитывается другой формулой:

Вм = В – Зпр, где Вм –валовая маржа, В – выручка, а Зпр – переменные затраты,

Квм = Вм/В.

Предприятие несет убытки при объеме продаж ниже порога рентабельности и получает прибыль, если этот показатель выше порога. Стоит отметить, что при повышении объема продаж постоянные затраты на единицу продукции уменьшаются, а переменные остаются прежними. Порог рентабельности может подсчитываться и для отдельных видов услуг или продукции.

Рентабельность затрат.

Характеризует окупаемость затрачиваемых на производство средств, показывает прибыль, получаемую с каждого вложенного в производство и реализацию рубля. Используется для оценки эффективности трат.

Рассчитывается как соотношение между величиной прибыли и суммой расходов, принесших эту прибыль. Такие расходы считаются декапитализированными, списанными с актива баланса, представленными в отчете.

Показатель рентабельности затрат высчитывается следующим образом:

Рз = П/Др, где П – прибыль, а Др — декапитализированные расходы.

Надо отметить, что расчет показателей рентабельности затрат демонстрирует только степень окупаемости расходов, затраченных на конкретные направления, но не отражает отдачи от вложенных ресурсов. Эту задачу выполняют показатели рентабельности активов.

Факторный анализ рентабельности.

Является одной из частей финансового анализа и, в свою очередь, разделяется на несколько моделей, из них наиболее часто используются аддитивные, мультипликативные и кратные.

Сущность построения таких моделей – создание математической зависимости между всеми исследуемыми факторами.

Аддитивные применяются в случаях, когда показатель будет получен как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Комбинации этих моделей дают комбинированные или смешанные модели. Для полноценного факторного анализа рентабельности создаются многофакторные модели, в которых используются различные показатели рентабельности.

Просмотров: 17 349

Коэффициент прибыльности – это отношение чистой прибыли (после выплаты всех налогов и процентов) предприятия к общей сумме реализации, т. е. к выручке. Он отражает эффективность деятельности организации, ее финансовые результаты и показывает, сколько денежных средств из вырученных от реализации является прибылью. Значение показателя должно быть выше нуля, что означает, что компания прибыльна. В противном случае она является убыточной. Для расчёта используются данные отчета о финансовых результатах.

Цель деятельности любой коммерческой организации – получение прибыли. От ее величины зависит дальнейшее развитие предприятия, его финансовая стабильность. Руководство компаний, анализируя результаты деятельности, использует разные коэффициенты, в том числе и показатели рентабельности, дающие представление о том, сколько же прибыли получено на объем вложенных средств, собственного капитала, общей суммы активов или выручки.

Определение коэффициента

Коэффициент прибыльности (return on sales – ROS) показывает, какой процент прибыли содержится в общей сумме выручки предприятия. Этот относительный показатель, применяется руководством, инвесторами и кредиторами для анализа деловой активности компании и эффективности ее работы.

Для чего рассчитывается коэффициент прибыльности ?

Значение ROS позволяет оценить:

- уровень деловой активности;

- долю прибыли в объеме выручки;

- риски увеличения себестоимости продукции;

- общую эффективность деятельности предприятия.

Показатель рассчитывается как для внутреннего, так и для внешнего использования. Руководство компании с его помощью принимает решение о необходимости снижения себестоимости, коммерческих, управленческих или прочих расходов. Инвесторы и кредиторы оценивают степень прибыльности и запас финансовой прочности.

Важно! Для руководства компании, инвесторов и кредиторов важен не сам объем реализации, а то, сколько получено чистых денежных средств с этих продаж.

Нормативное значение

ROS должен быть выше 0. Если это не так, то управление предприятием неэффективно, и оно несет убытки. Нормативные значения данного показателя зависят от отрасли производства:

Справка! Строгих нормативов ROS не существует. Это лишь средние значения по отраслям за год, собранные Росстатом по результатам анализа деятельности российских компаний.

Ознакомиться с полным списком средних значений можно, скачав файл в формате Excel.

В целом, предприятие считается:

- низкорентабельным, если ROS находится в пределах 1-5%;

- среднерентабельным при ROS от 5% до 20%;

- высокорентабельным в случае значения показателя 20-30%;

- сверхприбыльным, если значение превышает 30%.

Об эффективности хозяйственной деятельности можно судить, проанализировав показатель в динамике. Его увеличение говорит о высокой эффективности реализации и снижении себестоимости продукции.

Порядок расчета

Показатель рассчитывается по формуле:

где ЧП – чистая прибыль, т. е. прибыль, оставшаяся после выплаты процентов и налогов;

В – выручка от реализации продукции.

Важно! Данная формула используется исключительно для российской бухгалтерской отчетности. В западной практике ROS рассчитывается не по чистой прибыли, а по прибыли до уплаты налогов (EBIT).

Значение показателей берутся за один и тот же период, как правило, это год. Рассчитывается несколько коэффициентов, в идеале за 5 лет, чтобы оценить динамику.

Формула по формам бухгалтерской отчетности

Для расчета показателя ROS используют данные отчета о финансовых результатах.

где стр. 2400 отчета о ф. р. – значение строки 2400 отчета о финансовых результатах;

стр. 2110 отчета о ф. р. – значение строки 2110 отчета о финансовых результатах.

ROS относится к группе коэффициентов рентабельности:

- рентабельность продаж по EBIT – отношение прибыли до налогообложения к объему продаж;

- рентабельность активов (ROA) – ЧП, деленная на активы предприятия;

- рентабельность продукции – отношение EBIT к себестоимости реализованной продукции;

- рентабельность собственного капитала (ROE) – характеризует отношение ЧП к сумме собственного капитала.

Пример расчета

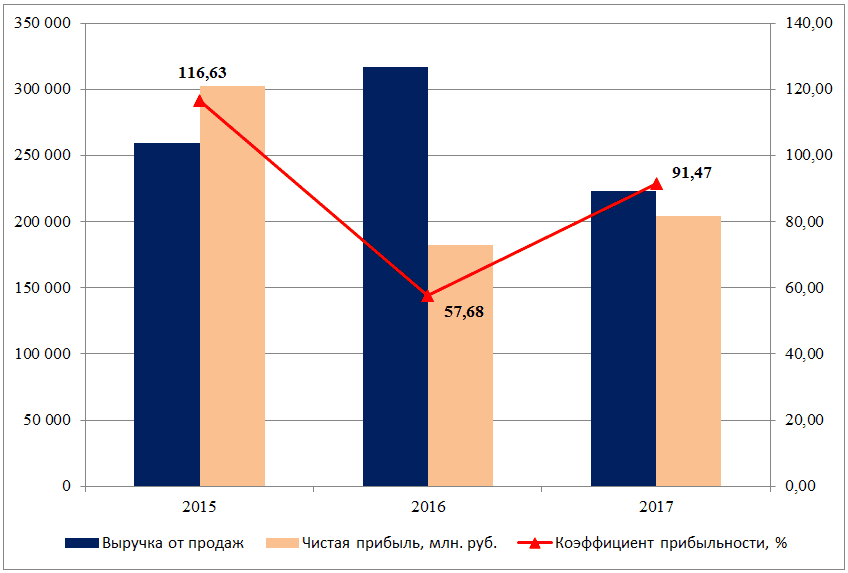

Для примера рассчитаем коэффициент прибыльности ПАО «ЛУКОЙЛ» за последние три года по российской и западной системам финансового анализа.

|

Показатель |

|||

|---|---|---|---|

|

Выручка от продаж, млн. руб. |

259 198 |

316 541 |

223 420 |

|

Себестоимость, млн. руб. |

21 896 |

18 042 |

19 365 |

|

Валовая прибыль, млн. руб. |

237 302 |

298 499 |

204 055 |

|

Прибыль (убыток) от продаж, млн. руб. |

212 971 |

270 793 |

157 746 |

|

Прибыль (убыток) до налогообложения, млн. руб. |

325 098 |

182 734 |

213 693 |

|

Чистая прибыль, млн. руб. |

302 295 |

182 566 |

204 364 |

|

Коэффициент прибыльности, % |

116,63 |

57,68 |

91,47 |

|

Коэффициент прибыльности по EBIT, % |

125,42 |

57,73 |

95,65 |

Источник данных: официальный сайт ПАО «ЛУКОЙЛ»

Как показал расчет, величина коэффициента за прошедшие годы существенно выше всех нормативных значений. ПАО «ЛУКОЙЛ» является сверхприбыльным предприятием. В 2015 году коэффициент прибыльности превышал 100%, что говорит о том, что компания имеет существенный доход от прочей деятельности, не связанной с реализацией продукции. В данном случае падение коэффициента в 2016 году не играет существенной роли, поскольку его значение чрезвычайно высоко, а рост в следующем году свидетельствует о том, что возникшие трудности были временными.

Рис. 1. Динамика ROS ПАО «ЛУКОЙЛ».

Скачать таблицу с расчетами коэффициента прибыльности (ROS) можно в удобном формате – в файле Excel.

Иногда предприниматели думают: если они зарабатывают много денег — значит, всё хорошо. Но высокая выручка может быть и у нерентабельного бизнеса

4 сентября 2019 2007 0 0

Нерентабельным бизнесом называют компании, в которые вкладывают деньги, но получают мало прибыли. Или прибыль растет, но траты растут еще быстрее. Чтобы такого не случилось, важно рассчитывать рентабельности компании — отношение прибыли к расходам.

Если вложений много, а прибыли мало — рентабельность низкая, и бизнес может прогореть. Запомните общее правило: чем выше рентабельность, тем успешнее компания.

Эксперт — Мария Алексеева, бухгалтер. Записалa Наталья Болдырева, редактор.

Зачем нужно считать рентабельность

Рентабельность — основной показатель, который важно считать всем, от небольших компаний до крупных холдингов. Рентабельность нужна, чтобы:

- взять кредит в банке на развитие бизнеса. Нерентабельному бизнесу получить кредит сложнее;

- привлечь инвесторов или отчитаться перед инвесторами и акционерами;

- контролировать бизнес. Чтобы понять, эффективно ли работает компания, не уходят ли деньги в пустоту и стоит ли продолжать работать, как работали;

- подготовиться к вопросам налоговой: почему компания много зарабатывает, еще больше тратит на производство и из-за этого платит меньше налогов.

Можно сказать, что нерентабельный бизнес — это провальный бизнес. Это как потратить все деньги на продукты, чтобы приготовить ужин, а в итоге получить сгоревшую запеканку.

Как рассчитать рентабельность компании

Общую рентабельность компании считают по формуле: прибыль разделить на себестоимость и умножить на 100.

Что такое балансовая прибыль — читать в «Деле»

Разберемся, из чего складывается формула:

прибыль — это чистый доход компании до вычета налога на прибыль. Ее еще называют балансовой прибылью, мы об этом писали;

себестоимость — все затраты компании на производство товара или оказание услуг. Это стоимость сырья и материалов, аренда помещения, зарплаты сотрудникам, амортизация и другие расходы;

100 — на эту цифру умножают, так как рентабельность считают в процентах.

А теперь рассмотрим рентабельность компании на примере:

Прибыль ООО «Вареник» за полгода — 100 000 рублей. Чтобы заработать эти деньги, компания потратила 5 000 000 рублей.

100 000 делим на 5 000 000 и умножаем на 100 = 2%.

А теперь компания, которая заработала больше «Вареника»:

Прибыль ООО «Пельмень» за полгода — 200 000 рублей. При этом компания потратила 12 000 000 рублей.

200 000 делим на 12 000 000 и умножаем на 100 = 1,6%.

Получается, «Пельмень» заработал больше, но рентабельность его ниже, а значит, дела у компании хуже. Мы привели две компании в сравнении, чтобы было понятнее, как работает рентабельность. Но чтобы оценить свою компанию, не нужно смотреть на других.

Показатели рентабельности — скачать таблицу на сайте налоговой

Каждый год налоговая составляет таблицу рентабельности по видам деятельности. В ней пишут средние показатели — по нашей формуле нужно смотреть первую колонку. Если у вас эти показатели заметно ниже, то и рентабельность низкая.

Что еще можно считать

Рентабельность может быть нескольких видов. Главное — общая рентабельность бизнеса, о ней мы рассказали выше. Еще бывает рентабельность активов, продаж, персонала, собственного и привлеченного со стороны капитала.

Любую рентабельность считают по общему принципу: прибыль делят на затраты или использованные ресурсы. Например, для рентабельности продаж прибыль от основной деятельности нужно разделить на выручку и умножить на 100.

Вот из чего складывается формула:

прибыль от основной деятельности — это чистый доход компании до вычета налога, но только от продажи товаров или услуг. Сюда не входят проценты от вкладов, деньги от продажи имущества и любые прочие доходы;

выручка — это доход компании от основной деятельности без учета расходов.

Считаем на примере:

Выручка ООО «Лосось» за полгода — 3 000 000 рублей. Когда из этой суммы вычли все расходы, получилась прибыль в 60 000 рублей.

60 000 делим на 3 000 000 и умножаем на 100 = 2%.

Нет точных критериев, какая цифра — хорошо, а какая — плохо. Но можно ориентироваться на такие показатели:

- до 5% — низкая рентабельность;

- от 5% до 20% — средняя;

- больше 20%, а то и 30% — вы близки к тому, чтобы о вас написал Форбс.

В подсчетах рентабельности не стоит смотреть только на таблицу налоговой и общепринятые цифры — еще нужно сравнивать со своими результатами за предыдущий период. Например, в первые полгода рентабельность была 2%, а следующие полугодия — 2,5 и 3%. В целом она может быть ниже цифр по отрасли, но для вашей компании это неплохо.

В условиях рынка получение прибыли является непосредственной целью производства субъекта хозяйствования. Реализация данной цели возможна только в том случае, если предприятие производит продукцию (работы, услуги), которые по своим потребительским свойствам соответствуют потребностям общества.

Прибыль – это финансовый результат, сопоставления затрат на производство и реализацию с выручкой.

На величину прибыли, ее динамику воздействуют факторы как зависящие так и не зависящие от усилий предприятия.

К внутренним факторам можно отнести: уровень хозяйствования, компетентность менеджера (продавца), конкурентоспособность продукции, уровень цен на реализуемую продукцию.

К внешним факторам относят: уровень цен на потребляемые ресурсы, конкурентная среда, налоговая система, государственные органы управления, политические, социальные, культурные организации.

Величина прибыли зависит от направления деятельности хозяйствующего субъекта: производственного, коммерческого, технического, финансового, социального.

Функции прибыли:

1. воспроизводственная;

2. стимулирующая;

3. распределительная;

Виды прибыли:

1. прибыль от реализации товарной продукции, включает в себя: — реализацию готовой продукции;

— реализацию полуфабрикатов собственного производства;

— строительных работ;

— реализацию услуг по перевозке.

Прибыль от реализации определяется как разница между выручкой от реализации продукции и затратами на производство реализуемой продукции.

2. балансовая прибыль, включает в себя:

— прибыль (или убыток) от реализации продукции;

— прибыль (убыток) от прочей реализации (продажа на сторону различных видов имущества, числящихся на балансе субъекта хозяйствования);

— прибыль (убыток) от внереализационных операций (суммы полученных или уплаченных штрафов, пеней, неустоек, стихийных бедствий, списание долгов и других санкций).

Балансовая прибыль определяется сложением прибыли от реализации продукции с суммой прочей реализации и вычитанием внереализационных расходов.

3. расчетная прибыль, составляет разницу между балансовой прибылью и платой за производственные фонды (налог на имущество), суммы уплаты за банковский кредит и прибыли от реализации ширпотреба.

Распределение прибыли.

Для каждой организационно-правовой формы определен соответствующий механизм распределения прибыли, он основан на особенностях внутреннего устройства и регулирования деятельности субъектов хозяйствования, соответствующих форм собственности.

Определение направлений использования прибыли, остающихся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия. Государство не устанавливает каких либо нормативов прибыли, но через порядок предоставления налоговых льгот стимулирует направления прибыли на капиталовложения производственного и непроизводственного назначения, на благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов непроизводственной сферы.

Порядок распределения и использования прибыли на предприятии фиксируется в уставе.

Рентабельность и ее показатели.

Рентабельность – показатель характеризующий степень доходности, выгодности и прибыльности деятельности предприятия, т.е. соизмерение прибыли с затратами или ресурсами. Показатель рентабельности позволяет оценить какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в производство.

Рентабельность характеризует:

1. итоги деятельности предприятия (т.е. сколько прибыли в процентах получается на 1 рубль ОПФ и НОС);

2. уровень использования оборудования и материалов;

3. состояние производительности труда и заработной платы;

Рентабельность на производстве рассчитывается:

- общая рентабельность

Р = (Пб / (ОПФ+НОС)) * 100%

Пб – прибыль балансовая, руб.

ОПФ – стоимость основных производственных фондов, руб.

НОС – стоимость оборотных средств, руб.

Этот показатель используют для характеристики типов роста прибыли и эффективности производства, он показывает величину прибыли приходящуюся на каждый рубль производственных фондов. Данный показатель характеризует работу предприятия с точки зрения использования производственных фондов, а также текущих затрат, уровень которых отражается на величине прибыли.

- расчетная рентабельность

Р = (Пб–(налоги, амортизационные отчисления)/ОПФ + НОС)*100%

Данный показатель определяет величину прибыли с каждого рубля затраченного на производство и реализацию продукции.

- рентабельность продукции

Р = ∑П / Сп

∑П – сумма прибыли от реализации продукции, руб.

Сп – полная себестоимость производства продукции, руб.

- рентабельность продаж, характеризует эффективность предпринимательской деятельности и определяет величину прибыли с рубля продаж.

Р = (П / В) * 100%

П – прибыль от реализации продукции, руб.

В – сумма полученной выручки, руб.

- рентабельность инвестируемого капитала

Р = (П / К) * 100%

П – прибыль (чистая, валовая, балансовая), руб.

К – инвестированный капитал (собственный, заемный, основной, оборотный), руб.

Показатели рентабельности позволяют судить об экономической деятельности предприятия и о возможностях расширения и обновления производства за счет собственных накоплений.

Повышение уровня рентабельности свидетельствуют об ускорении окупаемости средств, вложенных в фонды промышленности, это создает предпосылки для более быстрого роста производства и удовлетворения потребностей населения.

На рентабельность влияют:

— уровень использования ОПФ как по мощности так и по времени;

— совершенствование ОПФ за счет научного прогресса;

— ускорение оборачиваемости НОС;

— осуществление режима экономии и сокращения текущих затрат;

— рост производительности труда;

— организация и управление производством;