Содержание

Как правило, накануне Нового года компании поздравляют с праздником своих партнеров и дарят им ценные памятные подарки или же просто какие-то приятные мелочи: календари, ежедневники, ручки и другие сувениры с логотипом фирмы. Одновременно перед бухгалтером встают непростые вопросы: как учесть расходы на подарки и какие платежи при этом необходимо перечислить в бюджет? Ответы — в нашей статье.

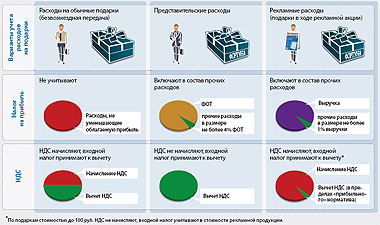

При налогообложении прибыли стоимость подарков партнерам или клиентам может быть учтена в составе прочих расходов, связанных с производством и реализацией, либо не учтена вовсе.

Просто подарки

По договору дарения одна сторона безвозмездно передает или обязуется передать другой стороне вещь в собственность. Дарение может быть совершено и в устной форме. Письменная форма обязательна, если дарителем выступает юридическое лицо и стоимость подарка превышает 5 МРОТ, либо если договор содержит обещание дарения в будущем1. Обратите внимание: стоимость подарков между коммерческими организациями не может превышать 5 МРОТ.

Налог на прибыль

Стоимость безвозмездно переданного имущества не учитывается при определении налога на прибыль2. Также облагаемую прибыль не уменьшают расходы на любые виды предоставляемых руководству или работникам вознаграждений, не предусмотренных трудовыми договорами3.

НДС

Передача права собственности на товары на безвозмездной основе признается их реализацией. В этом случае налоговую базу по НДС определяют исходя из рыночной стоимости безвозмездно передаваемого имущества4. По мнению специалистов финансового ведомства, исчисленные при безвозмездной передаче суммы НДС в расходы по налогу на прибыль не включаются5. Вместе с тем «входной» НДС, уплаченный поставщику товара, который в последующем был подарен, можно принять к вычету в общем порядке.

НДФЛ

Подарки стоимостью не более 4000 рублей, полученные налогоплательщиками от организаций или индивидуальных предпринимателей, освобождаются от налога на доходы физических лиц6. При этом доход, превышающий установленный лимит, подлежит обложению НДФЛ по ставке 13 процентов.

С 1 января 2008 года пункт 1 статьи 228 Налогового кодекса дополнен подпунктом 7. Из его буквального прочтения следует, что физические лица, получающие доходы в денежной и натуральной формах в порядке дарения (за исключением случаев, предусмотренных в пункте 18.1 статьи 217, где речь идет о подарках от физических лиц), должны рассчитать и уплатить НДФЛ самостоятельно. Получается, что при передаче подарков физическим лицам на организацию не возлагаются функции налогового агента. Такая позиция выражена и финансовым ведомством в недавно изданном письме7.

Однако изначально предполагалась полностью противоположная по смыслу норма (о чем свидетельствует пояснительная записка к проекту Федерального закона8, которым эта норма была введена). Но в окончательном варианте закона осталась неудачная формулировка, из которой следует, что единственным случаем, когда при дарении обязанности налогового агента выполняет даритель, является дарение физлицом недвижимости физлицу. Что невозможно в силу пункта 1 статьи 226 Налогового кодекса. Поэтому налоговые органы в своих письмах9 трактуют подпункт 7 пункта 1 статьи 228 Налогового кодекса совершенно иначе.

Данная норма говорит лишь о том, что налогоплательщик должен самостоятельно уплатить НДФЛ в том случае, когда получает, например, недвижимость или автомобиль в подарок от другого физического лица, не близкого родственника и не члена семьи.

В этой ситуации просто нет налогового агента. А если дарителем является фирма, то она обязана выступить в роли налогового агента и удержать НДФЛ (см. также мнение к статье).

Однако неоднозначность формулировки указанной нормы и мнений по поводу ее применения приводит к тому, что полностью исключить разногласия с налоговыми органами нельзя. На сегодняшний день арбитражной практики по применению подпункта 7 пункта 1 статьи 228 Налогового кодекса нет.

При выдаче подарков детям следует помнить, что в Налоговом кодексе отсутствуют возрастные ограничения для налогоплательщиков. Вместе с тем гражданин имеет право участвовать в налоговых отношениях через своего законного или уполномоченного представителя10. Законными представителями несовершеннолетних детей являются их родители, усыновители, опекуны и попечители11. Следовательно, от имени несовершеннолетнего ребенка, получившего облагаемый НДФЛ доход, налоговую декларацию заполняет его законный представитель12.

ЕСН

Со стоимости подарков не придется начислять единый социальный налог и взносы на обязательное пенсионное страхование. Дело в том, что единым социальным налогом облагается вознаграждение, начисляемое в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ и оказание услуг. Вместе с тем не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество13. К таким договорам относится и дарение.

Следует учитывать и то, что на выплаты и вознаграждения, не уменьшающие «прибыльную» базу, ЕСН не начисляется в принципе14. Правда, в этом случае «упрощенцам» и «вмененщикам» придется исчислить и уплатить в бюджет пенсионные взносы. Причина в том, что организации, применяющие спецрежимы, не являются плательщиками налога на прибыль. Следовательно, на них не распространяется указанное положение Налогового кодекса15. Заметим, что высшие арбитры с данным утверждением не согласны16.

Травматические взносы

Специалисты ФСС России считают, что на стоимость подарков следует начислить взносы от несчастных случаев17. Объясняют они это тем, что подарки прямо не указаны в перечне выплат, на которые не начисляются взносы в соцстрах18. С этим можно поспорить. Ведь объектом для их исчисления являются выплаты, начисленные работнику в связи с выполнением им трудовых обязанностей. Данной точки зрения придерживается ВАС РФ19.

Что же касается вручения подарков посторонним для организации лицам, то в этом случае уплачивать травматические взносы точно не придется. Дело в том, что эти взносы начисляют на доход работников предприятия и на сумму вознаграждений по гражданско-правовым договорам20, если такое условие предусмотрено в самом договоре21.

К.В. Котов,

советник Управления налогообложения ФНС России

Новой редакцией подпункта 7 пункта 1 статьи 228 На- логового кодекса предусмотрено, что физические лица, получающие доходы в денежной и натуральной формах в порядке дарения (за исключением случаев, предусмотренных п. 18.1 ст. 217 Кодекса), исчисляют и уплачивают налог на доходы физических лиц в соответствии со статьей 228 главного налогового документа.

Правоотношения сторон договора дарения регулируются нормами главы 32 Гражданского кодекса. При этом договор дарения недвижимого имущества подлежит государственной регистрации (п. 3 ст. 574 ГК РФ). Кроме того, согласно положениям гражданского законодательства подлежит регистрации переход права собственности на транспортные средства, акции, паи, доли в уставном капитале организаций. Таким образом, для целей исчисления НДФЛ налоговым агентом под подарками подразумевается безвозмездная передача физическому лицу любых вещей юридическим лицом (индивидуальным предпринимателем) (за исключением недвижимости, транспортных средств, акций, паев, долей), передача которых не требует регистрации договора дарения.

Все иные дары, переданные одаряемому физическому лицу на основании договора дарения, заключенного в письменной форме и требующего регистрации, признаются доходами физического лица, полученными в порядке дарения.

При получении физическими лицами подарка от организации стоимостью, не превышающей 4000 рублей, у организации не возникает обязанности по удержанию налога и по представлению в налоговый орган по месту своего учета сведений о таких доходах по форме N 2-НДФЛ.

Если стоимость подарка превышает 4000 рублей, а также в случаях, когда одним и тем же физическим лицом в налоговом периоде от организации получено несколько подарков общей стоимостью, превышающей 4000 рублей, организация в отношении таких доходов признается налоговым агентом, на которого возложены обязанности, установленные статьями 226 и 230 Налогового кодекса.

Если организация не выплачивала одаряемому лицу в налоговом периоде других доходов, то удержать налог со стоимости подарка она не имеет возможности. В таком случае налоговый агент обязан письменно сообщить в налоговый орган о невозможности взыскания налога в течение одного месяца с момента возникновения соответствующих обстоятельств (п. 5 ст. 226 НК РФ). Тогда одаряемое физическое лицо уплачивает налог на основании налогового уведомления (п. 5 ст. 228 НК РФ).

Рекламные расходы

В некоторых случаях вручение подарков можно квалифицировать как рекламную акцию. При этом надо учитывать, что реклама — это информация, распространяемая любым способом, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования. Под неопределенным кругом подразумеваются лица, которые не могут быть заранее определены в качестве получателей рекламной информации и конкретной стороны правоотношения22. В налоговом учете такие расходы признают в размере, не превышающем одного процента выручки от реализации.

Для целей НДС передачу рекламной продукции рассматривают как безвозмездную передачу товаров23. Базу по НДС определяют исходя из рыночных цен безвозмездно передаваемого имущества. По мнению чиновников, НДС по таким расходам подлежит вычету в размере, соответствующем величине расходов, учитываемых при налогообложении прибыли24. Вместе с тем в самом Налоговом кодексе данное ограничение относится только к командировочным и представительским расходам. С этим согласны и судьи25. Между тем передача в рекламных целях товаров, расходы на приобретение (создание) единицы которых не превышают 100 рублей, не облагается НДС. Правда, и вычетом налога воспользоваться нельзя, он должен учитываться в стоимости таких товаров.

По мнению Федеральной антимонопольной службы РФ, нанесение логотипов или товарных знаков на сувенирную продукцию всегда осуществляется в рекламных целях, независимо от дальнейшего ее распространения26. Однако если указанное имущество используется сотрудниками организации в их непосредственной работе, то нанесенная на имущество информация не может рассматриваться в качестве рекламы27.

Представительские расходы

Довольно часто сувенирная продукция с символикой фирмы вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах, в целях установления или поддержания взаимного сотрудничества. Причем, по мнению чиновников, стоимость таких подарков может рассматриваться в качестве представительских расходов28. При этом данные затраты отражают в размере, не превышающем 4 процентов от расходов компании на оплату труда. Имейте в виду, что расходы в виде стоимости сувениров, не содержащих логотипа организации и безвозмездно передаваемых партнерам, не учитываются при исчислении базы по налогу на прибыль29.

Дарим подарки клиентам — платим налоги

Автор статьи:

М.Л. Косульникова,

главный бухгалтер

Экспертиза статьи:

Ю.В. Волкова,

служба Правового консалтинга ГАРАНТ,

профессиональный бухгалтер-эксперт

1 ст. 574 ГК РФ

2 п. 16 ст. 270 НК РФ

3 п. 21 ст. 270 НК РФ; письмо Минфина России от 17.05.2006 N 03-03-04/1/468

4 п. 2 ст. 154 НК РФ

5 письмо Минфина России от 22.09.2006 N 03-04-11/178

6 п. 28 ст. 217 НК РФ; письмо Минфина России от 24.09.2008 N 03-04-05-01/357

7 письмо Минфина России от 08.10.2008 N 03-04-06-01/295

8 Федеральный закон от 24.07.2007 N 216-ФЗ

9 письма УФНС России по г. Москве от 17.04.2008 N 28-11/037306, ФНС России от 17.06.2008 N 3-5-03/149@

10 п. 1 ст. 26 НК РФ

11 п. 1 ст. 28 ГК РФ; п. 1 ст. 64 СК РФ

12 письмо УФНС России по г. Москве от 09.08.2007 N 28-10/076242@

13 п. 1 ст. 236 НК РФ; письмо Минфина России от 24.07.2008 N 03-04-06-01/84

14 п. 3 ст. 236 НК РФ

15 письма Минфина России от 23.04.2008 N 03-11-04/2/76, от 11.04.2008 N 03-11-04/2/45, от 11.03.2008 N 03-04-06-02/27

16 Определение ВАС РФ от 25.08.2008 N 10789/08; Пост. ВАС РФ от 26.04.2005 N 14324/04

17 письма ФСС России от 18.10.2007 N 02-13/07-10008, от 10.10.2007 N 02-13/07-9665

18 утв. пост. Правительства РФ от 07.07.1999 N 765

18 Определение ВАС РФ от 08.11.2007 N 14150/07

20 п. 3 правил, утв. пост. Правительства РФ от 02.03.2000 N 184

21 п. 1 ст. 5 Федерального закона от 24.07.1998 N 125-ФЗ

22 письмо ФАС России от 05.04.2007 N АЦ/4624

23 подп. 1 п. 1 ст. 146 НК РФ; письмо Минфина России от 14.04.2008 N 03-07-11/144

24 письма Минфина России от 09.04.2008 N 03-07-11/134, от 11.11.2004 N 03-04-11/201

Обложение подарков страховыми взносами и НДФЛ неоднозначно. Все зависит о того, по какому поводу производится вручение ценного подарка работнику.

Обложение подарков страховыми взносами и НДФЛ неоднозначно. Все зависит о того, по какому поводу производится вручение ценного подарка работнику.

НДФЛ с подарков

Ценный подарок, врученный сотруднику является его доходом в натуральной форме и облагается НДФЛ. При этом налог на подарок надо уплачивать только с суммы стоимости, превышающей 4000 рублей (п. 28 ст. 217 НК РФ).

Если же придерживаться позиции, что ценный подарок – это стимулирующая выплата (т. е. считать его оплатой труда в натуральной форме), опять возникает спорный момент. По нашему мнению, в таком случае неудержание НДФЛ со всей суммы (в т. ч. и 4000 руб.) неправомерно.

В части обложения подарков страховыми взносами в ПФР, ФСС и ФФОМС России ситуация неоднозначна. По общему правилу объектом обложения признаются выплаты и иные вознаграждения, начисляемые компаниями в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее – Закон № 212-ФЗ)). Соответственно, и сумма дохода по ценному подарку полностью облагается страховыми взносами, в том числе и взносами на травматизм.

Страховые взносы

Что касается страховых взносов на подарки, врученные в честь праздника, то согласно позиции ФАС Северо-Западного и Западно-Сибирского округов (пост. ФАС СЗО от 20.02.2014 № Ф07-184/14, ФАС ЗСО от 08.05.2013 № Ф04-1405/13) их стоимость не учитывается при расчете базы по страховым взносам. Судьи указали, что такая передача осуществляется на основании гражданско-правовых сделок, предметом которых является переход права собственности. Она непосредственно не связана с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет разовый и необязательный характер. Стоимость подарков определяется вне зависимости от стажа сотрудника и результатов его работы.

Таким образом, при вручении ценного подарка работнику в честь праздника компания должна оформитьдоговор дарения в письменном виде. В этом случае при передаче подарка у нее не возникает объекта обложения страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ; письма Минздравсоцразвития России от 12.08.2010 № 2622-19, от 19.05.2010 № 1239-19, от 07.05.2010 № 10-4/325233-19).

Отметим, что согласно гражданскому законодательству (п. 2 ст. 574 ГК РФ) договор дарения движимого имущества должен быть совершен в письменной форме, если стоимость подарка превышает 3000 рублей. Однако в Законе № 212-ФЗ нет указания на это ограничение, поэтому стоимость подарка в данном случае не имеет значения.

В качестве письменного договора дарения можно использовать документы, в которых отражена воля обеих сторон (см. образец).

Образец договора дарения при вручении ценного подарка работнику в честь праздника

Предлагаем вашему вниманию таблицу, которая кратко описывает, как необходимо учитывать налог на прибыль, НДС, НДФЛ и страховые взносы на подарки.

Налоги и страховые взносы с подарков

Учет расходов на подарки

Приведем пример учета расходов на ценные подарки для работников.

ПРИМЕР

В марте 2016 г. компания на основании положения о премировании (возможность выплаты премий в соответствии с положением о премировании предусмотрена трудовыми договорами) преподнесла менеджеру Мироновой М. А. ценный подарок – мультиварку за успехи в работе, в частности, за заключение ряда крупных контрактов. Стоимость подарка – 4720 руб. (включая НДС – 720 руб.). Кроме того, в июле Миронова М. А. отмечает свой день рождения. В честь данного события компания подарила ей вазу стоимостью 1180 руб. (включая НДС – 180 руб.).

В марте 2016 г. бухгалтер сделает следующие проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 4720 руб. – оприходована приобретенная у поставщика мультиварка. НДС включается в стоимость товара (п. 4 ст. 170 НК РФ);

ДЕБЕТ 73 КРЕДИТ 41 – 4720 руб. – вручен подарок за трудовые достижения;

ДЕБЕТ 26 КРЕДИТ 73 – 4720 руб. – стоимость подарка за трудовые достижения учтена в расходах;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «НДФЛ» – 613,6 руб. (4720 руб. х 13%) – удержан НДФЛ с подарка (при выплате зарплаты работнику);

ДЕБЕТ 26 КРЕДИТ 69 – 1425,44 руб. (4720 руб. х 30,2%) – начислены страховые взносы в ПФР, ФСС, ФФОМС России, а также на «травматизм» (0,2%);

ДЕБЕТ 41 КРЕДИТ 60 – 1000 руб. (1180 руб. – 180 руб.) – оприходована приобретенная у поставщика ваза;

ДЕБЕТ 19 КРЕДИТ 60 – 180 руб. – учтен НДС с приобретения вазы;

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19 – 180 руб. – НДС принят к вычету;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 41 – 1000 руб. – вручен подарок работнику ко дню рождения;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 субсчет «НДС» – 180 руб. (1000 руб. x 18%) – начислен НДС со стоимости подарка ко дню рождения.

Так как расходы на подарок сотруднице в честь дня рождения не относятся к производственной деятельности компании и соответственно являются экономически необоснованными, в налоговом учете стоимость подарка не отражается, а в бухгалтерском учете списывается на прочие расходы. Вследствие этого возникает постоянная разница между налоговым и бухгалтерским учетом.

ДЕБЕТ 99 КРЕДИТ 68 субсчет «Налог на прибыль» – 200 руб. (1000 руб. х 20%) – отражена сумма ПНО по стоимости подарка ко дню рождения.

Эльвира Канбекова, старший бухгалтер компании Acsour

Источник: Журнал «Актуальная бухгалтерия»

Ведите учет подарков

Если общая стоимость подарков, сделанных конкретному физлицу, за календарный год не превышает 4 000 рублей, то налог в соответствии с п. 28 ст. 217 НК РФ не взимается. «Агентские» обязанности возникают только в том случае, если эта стоимость превысит указанный лимит. Налог нужно будет уплатить именно с суммы превышения.

Пример:

Компания ООО «Омега» в течение года два раза награждала своего бухгалтера И.С. Ступина ценными подарками. Сначала в августе в честь Дня строителя деньгами – в сумме 3 500 рублей, а затем в ноябре на День бухгалтера планшетом за 15 000 рублей.

Сентябрьская сумма не облагается НДФЛ, так как она меньше установленного порога в 4 000 рублей. Но сумма ноябрьского подарка уже подлежит налогообложению. Но не вся, поскольку организация должна суммировать стоимость обоих подарков и вычитать лимит из объединенной суммы.

С учетом того, что И.С. Ступин является резидентом РФ, то выглядеть расчет налога будет следующим образом.

Сначала находим налогооблагаемую сумму:

(3500+15 000) – 4000 = 14 500 руб.,

а затем и сумму НДФЛ к уплате:

14 500 * 13% = 1885 руб.

То есть, сумма НДФЛ к удержанию и перечислению в бюджет составит 1 885 руб.

Так случилось, что последний подарок имел натуральное выражение, вследствие чего организация не смогла удержать НДФЛ в момент вручения. Поэтому она должна сделать это при ближайшей выплате (п. 4 ст. 226 НК РФ). Удержанная сумма не должна превышать 50% от выдаваемой суммы. Причем сделать такое удержание можно из любого (даже не подлежащего обложению НДФЛ) дохода, выплачиваемого работнику (письмо Минфина России от 18.07.2014 № 03-04-06/35397).

Обратите внимание, в некоторых случаях необлагаемый лимит может быть больше. Так, для физических лиц, поименованных в п. 33 ст. 217 НК РФ, необлагаемая сумма подарка составляет 10 000 рублей. Преференции, в частности, касаются ветеранов Великой Отечественной войны.

Подробнее о таких подарках читайте в материале «Ст. 217 НК РФ (2018-2019): вопросы и ответы».

Как правильно оформить подарок

Указанный порядок налогообложения применяется лишь для имущества и денежных средств, оформленных по документам как подарок. Минфин в письмах от 22.11.2012 № 03-04-06/6-329 (п. 1), от 07.09.2012 № 03-04-06/6-274 и от 04.04.2011 № 03-03-06/1/207 указывает, что изменение цели выплат влечет изменение порядка налогообложения. Иначе говоря, формулировки в документах должны быть таковы, чтобы из них можно было сделать однозначный вывод: передаваемое имущество или деньги — это подарок, а не оплата труда, премия или иной вид поощрения (письмо Минфина России от 12.08.2014 № 03-04-06/40051).

Если подарок стоит более 3 000 рублей, таким документом может являться заключенный в письменной форме договор дарения (п. 2 ст. 574 ГК РФ, письмо Минфина России от 31.03.2016 N 03-04-09/18292).

Выдачу менее ценных подарков можно подтвердить:

- распоряжением руководителя о приобретении подарка;

- приказом о вручении;

- иными документами, свидетельствующими о вручении, например, ведомостью выдачи с подписью физлица.

Если удержать налог невозможно

Может случиться так, что подарок вручен имуществом, а денежных выплат одаряемому лицу в налоговом периоде не производилось. В таком случае следует письменно сообщить налогоплательщику и в налоговый орган о невозможности удержания и сумме налога (п. 5 ст. 226 НК РФ, письма Минфина России от 31.10.2016 № 03-04-06/64102, от 12.08.2016 N 03-05-06-01/47305). Тогда обязанность по уплате «перейдет» на налогоплательщика (подп. 4 п. 1 ст. 228 НК РФ).

О том, как и в какие сроки нужно сообщить в ИФНС о невозможности удержать НДФЛ, узнайте .

Если физическое лицо откажется от подарка до его получения, налогооблагаемого дохода у него, а соответственно, и обязанностей налогового агента у вас не возникнет (письмо УФНС России по г. Москве от 13.07.2009 № 20-15/4/071395).

Итоги

Посчитать НДФЛ с подарков нужно только в том случае, если их совокупная стоимость за год в адрес физлица превысит 4000 руб. Удержать налог нужно из любых денежных выплат в адрес налогоплательщика. А если до конца года этого сделать не удалось, требуется уведомить об этом налоговиков. Они и предъявят НДФЛ к уплате получателю дара.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Главное управление ГНС в Харьковской области напоминает о том, что стоимость подарков, которая не превышает 1180,75 грн, не облагается налогом.

Это означает, что в общий месячный (годовой) налогооблагаемый доход налогоплательщика не включается стоимость подарков (а также призов победителям и призерам спортивных соревнований) в части, не превышающей 25% одной минимальной месячной зарплаты, установленной на 1 января отчетного налогового года.

Как уплачивается налог на подарок, который дороже 1180,75 грн?

Из разницы между стоимостью подарка и его необлагаемой стоимости оплачивается НДФЛ по ставке 18% и военный сбор 1,5%. Однако, обратите внимание, данное правило применяется только к подаркам в натуральной форме.

При налогообложении подарков важно, от кого он получен: от субъекта хозяйствования (юридического лица или ФЛП) или физического лица.

Подарок от субъекта хозяйствования

Сумма превышения необлагаемого минимума (1180,75 грн) облагается НДФЛ как дополнительное благо с применением коэффициента, определенного п. 164.5 НКУ и военным сбором без применения такого коэффициента.

Подарок от физического лица

Подарок, который получило физическое лицо от членов семьи первой и второй степени родства, облагается налогом по нулевой ставке. Такие физические лица не обязаны включать стоимость такого подарка в состав общего годового налогооблагаемого дохода и могут не подавать годовую налоговую декларацию об имущественном состоянии и доходах, но только при отсутствии других оснований для подачи декларации (указанная норма предусмотрена п. 164.2.10, п . 174.3, ст. 179 НКУ).

Физическое лицо — резидент, которое получило подарок от физического лица — резидента, не относящегося к членам семьи первой и второй степени родства, платит налог на доходы физических лиц по ставке 5% от стоимости любого подарка, а также военный сбор за ставке 1,5%.

Физическое лицо — нерезидент, получившее подарок от физического лица — резидента, обязано уплатить налог на доходы физических лиц по ставке 18% + 1,5% военного сбора.

Однако это не касается подарков в виде денежных выплат в любой сумме (п. 165.1.39 НКУ). То есть подарки в денежной форме облагаются НДФЛ и ВЗ в общем порядке.

Как уплатить налог за подарок?

Доход отмечается в годовой налоговой декларации, кроме нерезидентов, которые обязаны уплатить налог до нотариального оформления договора или в сельских населенных пунктах — до оформления уполномоченным на это должностным лицом соответствующего органа местного самоуправления по месту регистрации договора, и лиц, получивших объекты, облагаемые по нулевой ставке налога на доходы физических лиц, а также другими одаряемыми — резидентами, которые оплатили налог и сбор к оформлению подарка.

Получить информацию об имеющейся задолженности, штрафах, пене, переплате налогов в той системе, в которой вы работаете, можно с помощью новой функции «Состояние расчетов с бюджетом» в сервисе Liga:REPORT. Упростить процесс уплаты налогов и подачу документов в госорганы поможет бот-бухгалтер ReporTax для ФЛП. ReporTax показывает налоговую задолженность и позволяет ее оплатить.

Как уплачивать налог с подарка

В.М. Акимова,

государственный советник налоговой службы 3 ранга

1. Общие положения

Физические лица могут получать подарки не только от организаций, но и от физических лиц. Если подарок получен физическим лицом от организации, то последняя является в соответствии со ст. 226 Налогового кодекса Российской Федерации (НК РФ) налоговым агентом и обязана определить налоговую базу, исчислить и удержать со стоимости подарка налог на доходы физических лиц (НДФЛ). Если же дарителем является физическое лицо, то одаряемое физическое лицо, получившее подарок, обязано декларировать свой доход и самостоятельно уплатить НДФЛ.

2. Определение договора дарения

Согласно ст. 572 Гражданского кодекса Российской Федерации (ГК РФ) по договору дарения даритель (одна сторона) безвозмездно передает или обязуется передать одаряемому (другой стороне) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить эту сторону от имущественной обязанности перед собой или перед третьим лицом.

Обещание безвозмездно передать кому-либо вещь или имущественное право либо освободить кого-либо от имущественной обязанности (обещание дарения) признается договором дарения и связывает обещавшего, если обещание сделано в надлежащей форме (п. 2 ст. 574 ГК РФ), и содержит ясно выраженное намерение совершить в будущем безвозмездную передачу вещи или права конкретному лицу либо освободить его от имущественной обязанности.

Обещание подарить все свое имущество или часть всего своего имущества без указания на конкретный предмет дарения в виде вещи, права или освобождения от обязанности ничтожно.

При наличии встречной передачи вещи или права либо встречного обязательства договор не признается дарением. К такому договору применяются правила, предусмотренные п. 2 ст. 170 ГК РФ.

В соответствии со ст. 574 ГК РФ дарение, сопровождаемое передачей дара одаряемому, может быть совершено устно посредством вручения, символической передачи дара (вручение ключей и т.д.) либо вручения правоустанавливающих документов.

В то же время договор дарения движимого имущества должен быть совершен в письменной форме:

— если дарителем является юридическое лицо и стоимость дара превышает пять установленных законом минимальных размеров оплаты труда (МРОТ);

— если договор содержит обещание дарения в будущем.

Что касается дарения недвижимого имущества, то такой дар должен быть оформлен письменно. Кроме того, договор дарения недвижимого имущества подлежит государственной регистрации.

В главе 32 ГК РФ установлены случаи запрещения дарения и ограничения дарения. Например, не допускается дарение, за исключением обычных подарков, стоимость которых не превышает пяти установленных законом МРОТ:

— от имени малолетних и граждан, признанных недееспособными, их законными представителями;

— работникам лечебных, воспитательных учреждений, учреждений социальной защиты и других аналогичных учреждений гражданами, находящимися в них на лечении, содержании или воспитании, супругами и родственниками этих граждан;

— государственным служащим и служащим органов муниципальных образований в связи с их должностным положением или в связи с исполнением ими служебных обязанностей.

Если имущество находится в общей совместной собственности нескольких лиц, то дарение такого имущества допускается по согласию всех участников совместной собственности с соблюдением правил, предусмотренных ст. 253 ГК РФ.

3. Налогообложение подарка

3.1. Общие положения

До 2006 года в зависимости от того, кто являлся дарителем, зависело, какой налог должен был уплачивать одаряемый.

Например, если дарителем являлось физическое лицо, то одаряемый должен был уплачивать налог с имущества, переходящего в порядке наследования или дарения. Если дарителями являлись организации или индивидуальные предприниматели, то одаряемый должен был уплачивать НДФЛ. Для каждого налога были установлены определенные льготы, которые давали возможность либо не уплачивать налог вообще, либо уплачивать его с части стоимости полученного в дар имущества.

Начиная с 2006 года налог с имущества, переходящего в порядке наследования или дарения, был отменен Федеральным законом от 01.07.2005 N 78-ФЗ «О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога на имущество, переходящего в порядке наследования или дарения».

При этом в главу 23 НК РФ были внесены дополнения, устанавливающие налогообложение доходов в денежной и натуральной формах, получаемых физическими лицами от физических лиц в порядке дарения недвижимого имущества, транспортных средств, акций, долей и паев. Получатели таких подарков должны декларировать полученные доходы и уплачивать НДФЛ самостоятельно.

Налогообложение подарков, полученных налогоплательщиками от физических лиц, осуществляется только при соблюдении одновременно двух условий:

— если даритель и одаряемый не состоят в семейных отношениях и (или) отношениях близкого родства;

— если дарится недвижимое имущества, транспортные средства, акции, доли и паи.

Согласно п. 18.1 ст. 217 НК РФ налогоплательщики подразделены на две группы. К первой группе относятся лица, состоящие с дарителем в семейных и (или) близких родственных отношениях, а ко второй группе — не состоящие с дарителем в семейных отношениях и (или) отношениях близкого родства.

Если имущество получено в порядке дарения от членов семьи и (или) близких родственников, то такое имущество освобождается от налогообложения. В соответствии с Семейным кодексом Российской Федерации (СК РФ) членами семьи и близкими родственниками являются супруги, родители и дети, в том числе усыновители и усыновленные, дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. В данном случае не имеет значения, какое конкретно имущество дарится: стоимость такого имущества освобождается от налогообложения; причем родственные отношения должны сохраняться на дату перехода имущества в собственность одаряемого лица. Факт родства и освобождение от уплаты НДФЛ со стоимости подаренного имущества должны подтверждаться документально. В таких случаях не требуется подачи в налоговый орган налоговой декларации с приложением документов, подтверждающих степень родства. Ведь доходы, полностью освобождаемые от налогообложения, декларированию не подлежат. Однако налогоплательщикам необходимо хранить документы, подтверждающие передачу дара и степень родства, на тот случай, если налоговый орган потребует пояснений о причине непредставления налоговой декларации.

Пример 1.

В сентябре 2006 года отец подарил сыну автомобиль. Согласно договору дарения, удостоверенному нотариально, рыночная стоимость автомобиля на дату передачи его одаряемому составила 470 000 руб. Других доходов в 2006 году одаряемый не получал. В 2006 году одаряемый являлся налоговым резидентом Российской Федерации.

На основании п. 18.1 ст. 217 НК РФ доход, полученный сыном налогоплательщика в виде подарка, освобождался от обложения НДФЛ, так как даритель и одаряемый являются членами семьи. В данном случае основанием освобождения от уплаты НДФЛ со стоимости подарка являлся договор дарения, документы, удостоверяющие личность дарителя и одаряемого, свидетельство о рождении одаряемого.

Если даритель дарит одаряемому не имущество, а денежные средства, то в отношении такого подарка налоговая база не определяется и НДФЛ не исчисляется.

Пример 2.

В январе 2007 года гражданка получила в подарок от подруги ее матери денежные средства в сумме 1000 долл. США. Сделка была оформлена договором дарения. Других доходов в 2007 году одаряемая не имела.

На основании п. 18.1 ст. 217 НК РФ доходы в виде денежных средств, полученных в порядке дарения, не подлежат налогообложению. В данном случае основанием для освобождения от уплаты НДФЛ с подаренных денежных средств должен был являться договор дарения, а также документы, удостоверяющие личность дарителя и одаряемого.

Налогоплательщики, уплачивающие НДФЛ в соответствии со ст. 228 НК РФ, самостоятельно ведут учет полученных ими доходов на основании тех документов, которые подтверждают факт их получения.

Для целей налогообложения полученных подарков передача дара дарителем одаряемому должна документально подтверждаться. В документах должно содержаться указание на то, какое имущество или вещь дарителем дарились одаряемому, и стоимость такого подарка.

Согласно ст. 210 НК РФ физические лица могут получать подлежащие обложению НДФЛ доходы в различных формах — денежной и натуральной, в виде материальной выгоды. Для исчисления налоговой базы и суммы НДФЛ датой фактического получения дохода в виде подаренного имущества считается день передачи подарка.

Для правильного определения налоговой базы важно, чтобы стоимость подаренного имущества была правильно оценена. В отношении полученных одаряемыми от дарителей подарков налоговая база определяется как стоимость переданного имущества или вещей, исчисленная исходя из цены, определяемой в порядке, аналогичном порядку, предусмотренному ст. 40 НК РФ, с учетом сумм НДС и акцизов. Об этом, в частности, говорится в п. 1 ст. 211 НК РФ.

Читателям журнала следует иметь в виду, что налоговые органы вправе с учетом положений ст. 40 НК РФ проверить правильность исчисления той или иной стоимости имущества (письмо ФНС России от 08.02.2007 N 04-2-03/11).

При исчислении НДФЛ применяются налоговые ставки, установленные в ст. 224 НК РФ. Например, если подарок получен налогоплательщиком, который является налоговым резидентом Российской Федерации, то для исчисления НДФЛ применяется ставка 13%. Налогоплательщик, не являющийся налоговым резидентом Российской Федерации, для исчисления НДФЛ по стоимости подарка применяет ставку 30%.

3.2. Налогообложение при получении подарка от физического лица

Если налогоплательщик получает в дар имущество от физических лиц, не являющихся индивидуальными предпринимателями, то применяются правила, установленные в ст. 228 и 229 НК РФ, с обязательным декларированием полученных в налоговом периоде доходов.

Физическое лицо, выступающее в качестве дарителя, не может признаваться налоговым агентом. Поэтому если подарок получен от физического лица, не состоящего с налогоплательщиком в семейных отношениях и (или) отношениях близкого родства, то у получателя подарка возникает согласно подпункту 7 п. 1 ст. 228 НК РФ необходимость подачи налоговой декларации в налоговый орган по месту жительства.

На основании п. 4 ст. 229 НК РФ, кроме подарка, в налоговой декларации должны быть указаны все доходы налогоплательщика, полученные за налоговый период. Налогоплательщик, получивший в дар недвижимое имущество, транспортное средство, акции, доли, паи и не являющийся членом семьи или близким родственником дарителя, самостоятельно рассчитывает налоговую базу и сумму НДФЛ. При этом НДФЛ подлежит уплате не позднее 15 июля года, следующего за истекшим налоговым периодом.

Налоговая база рассчитывается налогоплательщиком с учетом существующих на дату дарения цен на такое же или аналогичное имущество и имущественные права. Если цена по договору дарения, определяемая исходя из стоимости и количества дара, соответствует вышеуказанным ценам, то для расчета налоговой базы может быть принята стоимость дара, указанная в договоре дарения (письмо Минфина России от 16.04.2007 N 03-04-05-01/115).

Пример 3.

Одаряемый получил в 2006 году по договору дарения от физического лица, не состоявшего с ним в родственных отношениях, акции акционерного общества. Вышеуказанные ценные бумаги обращались на организованном рынке ценных бумаг. На дату передачи ценных бумаг одаряемому их номинальная стоимость составила 1 000 000 руб., а рыночная цена — 2 500 000 руб. Акции перешли в собственность одаряемого в декабре 2006 года.

Одаряемый в 2006 году являлся налоговым резидентом Российской Федерации.

В данном случае стоимость полученных акций должна была учитываться при определении налоговой базы за 2006 год. Налоговая база должна была определяться исходя из рыночной цены акций в сумме 2 500 000 руб., а НДФЛ должен был исчисляться по ставке 13% в сумме 325 000 руб.

Одаряемый был обязан представить налоговую декларацию по НДФЛ за 2006 год не позднее 30 апреля 2007 года. Что касается уплаты исчисленного в декларации НДФЛ, то это было необходимо сделать не позднее 15 июля 2007 года.

3.3. Налогообложение при получении подарка от индивидуального предпринимателя

Согласно ст. 226 НК РФ индивидуальные предприниматели, выплачивающие физическим лицам доходы, подлежащие обложению НДФЛ, являются налоговыми агентами и должны определять налоговую базу и сумму НДФЛ, производить удержание этого налога с доходов физических лиц и перечислять удержанный НДФЛ в бюджетную систему Российской Федерации.

Налоговая база в отношении переданного одаряемому в дар имущества индивидуального предпринимателя определяется с учетом положений ст. 211 и п. 28 ст. 217 НК РФ.

Пример 4.

Индивидуальный предприниматель подарил 25 января 2008 года своей работнице к юбилею чайный сервиз, рыночная стоимость которого 5000 руб. Заработная плата работницы составила за январь 2008 года 15 000 руб. Работница являлась налоговым резидентом Российской Федерации. На основании заявления работницы ей должен был быть предоставлен стандартный налоговый вычет, установленный подпунктом 3 п. 1 ст. 218 НК РФ, в размере 400 руб.

В данном случае подаренный сервиз являлся в соответствии со ст. 211 НК РФ доходом, полученным в натуральной форме. Обязанность по определению налоговой базы и исчислению НДФЛ с доходов этой работницы в качестве налогового агента должен был быть исполнен индивидуальным предпринимателем.

Общая сумма дохода работницы составила за январь 2008 года 20 000 руб. Налоговая база должна была быть рассчитана с учетом налоговых вычетов, установленных п. 28 ст. 217 НК РФ в сумме 4000 руб. и подпунктом 3 п. 1 ст. 218 НК РФ в сумме 400 руб.

Таким образом, налоговая база работницы за январь 2008 года была определена в размере 15 600 руб. , и с этой суммы был исчислен НДФЛ по ставке 13%, который составил 2028 руб.

Если одаряемый не является налоговым резидентом Российской Федерации, то налоговая база определяется без предоставления стандартных налоговых вычетов.

Пример 5.

Индивидуальный предприниматель подарил 20 февраля 2008 года своему рабочему наручные часы, рыночная стоимость которых 4000 руб. Заработная плата рабочего за февраль 2008 года — 20 000 руб. Этот налогоплательщик не являлся налоговым резидентом Российской Федерации.

Общая сумма дохода рабочего за февраль 2008 года составила 24 000 руб. Налоговая база должна была рассчитываться в данном случае только с учетом налогового вычета, установленного п. 28 ст. 217 НК РФ, в сумме 4000 руб.

Таким образом, налоговая база за февраль 2008 года была определена в размере 20 000 руб. , с которой НДФЛ был исчислен по ставке 30% и составил 6000 руб.

Необходимо, чтобы передача индивидуальным предпринимателем в дар имущества одаряемому оформлялась документально. Ведь только из документов следует, что именно индивидуальный предприниматель передает физическому лицу — подарок, приз, выигрыш, премию или материальную помощь.

Согласно п. 28 ст. 217 НК РФ стоимость подарков подаренных физическим лицам организациями и индивидуальными предпринимателями освобождается от налогообложения в сумме, не превышающей 4000 руб. за налоговый период. Такой же порядок действует и для налогообложения стоимости призов, выигрышей и материальной помощи.

Пример 6.

Индивидуальный предприниматель проводил 25 декабря 2007 года в своем магазине рекламную акцию новогодних товаров. Согласно условиям этого мероприятия покупателю, купившему новогодние товары на сумму свыше 10 000 руб., вручался приз «Набор новогодних подсвечников» стоимостью 7000 руб.

Покупатель Иванов И.И. приобрел у индивидуального предпринимателя новогодние товары на сумму 20 000 руб. и соответственно получил приз в виде набора новогодних подсвечников. Индивидуальный предприниматель также подарил Иванову И.И. как первому покупателю за этот день елочную гирлянду стоимостью 5000 руб.

В данном случае обязанность по определению налоговой базы и исчислению НДФЛ со стоимости приза и подарка должна была быть исполнена индивидуальным предпринимателем. Передача приза и подарка Иванову И.И. была оформлена индивидуальным предпринимателем путем составления договора.

Общая сумма дохода, полученного Ивановым И.И. от индивидуального предпринимателя, составила за декабрь 2008 года 12 000 руб. Налоговая база рассчитывается с учетом налоговых вычетов, установленных п. 28 ст. 217 НК РФ.

Иванов И.И. являлся налоговым резидентом Российской Федерации.

Налоговая база в отношении каждого вида дохода определяется отдельно. На основании ст. 223 НК РФ стоимость призов и выигрышей, получаемых в целях рекламы товаров, подлежит налогообложению по ставке 35%, а стоимость подарка — по ставке 13%.

В отношении полученного приза налоговая база должна была определяться в размере 3000 руб. (7000 руб. — 4000 руб.), а сумма НДФЛ — в размере 1050 руб. В отношении подарка налоговая база должна была определяться в сумме 1000 руб. (5000 руб. — 4000 руб.), а сумма НДФЛ должна была составить 130 руб.

В связи с невозможностью удержания НДФЛ с вышеуказанных доходов налог в сумме 1180 руб. должен был быть передан индивидуальным предпринимателем на взыскание согласно п. 5 ст. 226 НК РФ в налоговый орган в месячный срок.

Положения главы 23 НК РФ не освобождают индивидуального предпринимателя в отношении выплачиваемых им доходов физическим лицам от выполнения обязанности налогового агента, если он выплачивает доходы физическим лицам, являющимся его членами семьи и близкими родственниками, в результате заключения между ним и этими лицами договоров гражданско-правового характера или трудовых соглашений.

В данном случае читателям журнала следует учитывать, что на основании п. 5 ст. 208 НК РФ не являются доходами доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с СК РФ, за исключением доходов, полученных вышеуказанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений.

Поэтому если индивидуальный предприниматель нанимает на работу члена семьи или близкого родственника, то выплачиваемые таким налогоплательщикам доходы подлежат обложению НДФЛ в общеустановленном порядке.

3.4. Налогообложение при получении подарка от частнопрактикующего лица

Одаряемый может получить в подарок имущество не только от индивидуального предпринимателя, так как в соответствии с законодательством Российской Федерации право на использование труда наемных работников предоставлено и другим физическим лицам.

Главой 23 НК РФ к числу налоговых агентов отнесены также физические лица, осуществляющие частную практику.

Так, в ст. 226 НК РФ в качестве налоговых агентов, выплачивающих доходы физическим лицам, поименованы индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, а также адвокаты, учредившие адвокатские кабинеты.

Таким образом, нотариусы и адвокаты (далее — частнопрактикующие лица), выплачивающие физическим лицам доходы, подлежащие обложению НДФЛ, являются налоговыми агентами и должны определять налоговую базу и сумму НДФЛ, производить удержание НДФЛ с доходов физических лиц и перечислять удержанный налог в бюджетную систему Российской Федерации.

Налоговая база в отношении переданного одаряемому в дар имущества частнопрактикующим лицом в основном определяется в том же порядке, как и в отношении подарков, полученных от индивидуального предпринимателя. Однако налоговый вычет, установленный п. 28 ст. 217 НК РФ, в размере 4000 руб. для определения налоговой базы в отношении подарков, полученных от частнопрактикующих лиц, не применяется. Этот вычет предоставляется только в случае, если подарок получен от организации или индивидуального предпринимателя.

Пример 7.

Нотариус подарил работнику в январе 2008 года ко дню рождения фотоаппарат, рыночная стоимость которого 4000 руб. Заработная плата работника составила за март 2008 года 15 000 руб. Этот работник являлся налоговым резидентом Российской Федерации. На основании его заявления ему должен предоставляться стандартный налоговый вычет, установленный подпунктом 3 п. 1 ст. 218 НК РФ, в размере 400 руб.

В данном случае подаренный фотоаппарат является согласно ст. 211 НК РФ доходом, полученным в натуральной форме. Обязанность по определению налоговой базы и исчислению налога с доходов работника в качестве налогового агента исполняется нотариусом.

Общая сумма дохода работника за январь 2008 года составила 19 000 руб.. Налоговая база должна была быть рассчитана с учетом налогового вычета, установленного подпунктом 3 п. 1 ст. 218 НК РФ, в сумме 400 руб.

Таким образом, налоговая база за январь 2008 года была определена в размере 18 600 руб. , с которой был исчислен НДФЛ по налоговой ставке 13% и составил 2418 руб.

Если одаряемый не является налоговым резидентом Российской Федерации, то налоговая база в отношении полученных от частнопрактикующего лица доходов определяется без предоставления стандартных налоговых вычетов.

Пример 8.

В продолжение примера 7 предположим, что общая сумма дохода, полученного работником за январь 2008 года, составила 19 000 руб. Этот работник не являлся налоговым резидентом Российской Федерации, поэтому налоговая база должна была рассчитываться без предоставления налоговых вычетов в размере 19 000 руб. НДФЛ должен был исчислен по налоговой ставке 30% и составил 5700 руб.

3.5. Налогообложение при получении подарков от нескольких организаций и индивидуальных предпринимателей

В течение налогового периода физические лица могут получать в дар имущество от нескольких дарителей (организаций, индивидуальных предпринимателей, нотариусов, адвокатов, физических лиц). При этом положения п. 28 ст. 217 НК РФ применяются в части освобождения от налогообложения подарков, если их совокупная стоимость за налоговый период не превысила 4000 руб. и если эти подарки получены от организаций и индивидуальных предпринимателей.

В случае получения физическим лицом подарков от нескольких организаций и индивидуальных предпринимателей налоговая база определяется уже с учетом совокупной стоимости подарков.

Пример 9.

В декабре 2007 года физическое лицо получило подарки к юбилею:

— от своего работодателя, являющегося индивидуальным предпринимателем, — часы стоимостью 4000 руб.;

— от общественной организации, членом которой он является, — видеокамеру стоимостью 15 000 руб.

По месту работы физическое лицо получало за период март — декабрь 2008 года ежемесячно заработок в размере 20 000 руб. У каждого источника выплаты стоимость полученных подарков была освобождена от налогообложения в пределах 4000 руб.

Одаряемый в 2007 году являлся налоговым резидентом Российской Федерации. Права на стандартные налоговые вычеты он не имел. Других доходов в 2007 году этот налогоплательщик не получал.

По месту работы физического лица налоговая база за 2007 год была определена в сумме 200 000 руб. (204 000 руб. — 4000 руб.), был исчислен и удержан НДФЛ по налоговой ставке 13% в сумме 26 000 руб.

Общественная организация определила налоговую базу в сумме 11 000 руб. (15 000 руб. — 4000 руб.) и исчислила НДФЛ по налоговой ставке 13% в сумме 1430 руб., который был передан на взыскание в налоговый орган в связи с невозможностью удержания этим налоговым агентом исчисленной суммы налога. На основании уведомления налогового органа эта сумма налога была уплачена налогоплательщиком самостоятельно.

В данной ситуации налогоплательщик был обязан представить налоговую декларацию с целью исполнения обязанности по уплате НДФЛ с совокупной стоимости подарков.

Общая стоимость подарков, полученных от вышеуказанных налоговых агентов, составила 19 000 руб. На основании п. 28 ст. 217 НК РФ в 2007 году могла быть освобождена от налогообложения совокупная стоимость подарков в части, не превышавшей 4000 руб. Поэтому стоимость подарков, подлежавшая налогообложению, должна быть равна 15 000 руб. (19 000 руб. — 4000 руб.).

Таким образом, общая сумма полученного физическим лицом за 2007 год дохода составила 219 000 руб. Сумма НДФЛ должна была быть исчислена с дохода 215 000 руб. в сумме 27 950 руб. НДФЛ был уплачен в сумме 27 430 руб. По результатам перерасчета налоговой базы и НДФЛ налогоплательщику следовало доплатить налог за 2007 год не позднее 15 июля 2008 года в сумме 520 руб. (27 950 руб. — 26 000 руб. — 1430 руб.).

Налогоплательщик также был обязан представить в налоговый орган по месту жительства налоговую декларацию не позднее 30 апреля 2008 года.

4. Ответственность за непредставление декларации и неуплату налога

Если налогоплательщик не исполнит своевременно обязанность по декларированию полученных им доходов, то к нему применяются меры ответственности в соответствии со ст. 119 НК РФ в зависимости от количества дней нарушения сроков представления декларации.

Например, если налогоплательщик представил налоговую декларацию в налоговый орган после установленного срока, но до истечения 180 дней со дня срока представления декларации, применяется штраф в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления (но не более 30% вышеуказанной суммы и не менее 100 руб.).

Если же налогоплательщик не представит в налоговый орган декларацию в течение более 180 дней по истечении установленного срока ее представления, то по отношению к нему применяется штраф в размере 30% суммы налога, подлежащей уплате на основе этой декларации, и 10% суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц начиная со 181-го дня.

За неуплату налога в установленный срок или неполную уплату причитающейся суммы налога налогоплательщик уплачивает согласно ст. 75 НК РФ пени. Сумма соответствующих пеней уплачивается помимо причитающейся к уплате суммы налога независимо от применения других мер ответственности за нарушение налогового законодательства.

Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога начиная со следующего за установленным налоговым законодательством дня уплаты налога. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора. Процентная ставка для начисления пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Банка России.

Кроме того, ст. 122 НК РФ предусмотрена ответственность за неуплату или неполную уплату суммы налога в виде штрафа в размере 20% от неуплаченной суммы налога. Если неуплата налога совершается умышленно, то к налогоплательщику применяется штраф в размере 40% от неуплаченной суммы налога.