Содержание

- Больничный облагается НДФЛ

- Начисляется ли НДФЛ на больничный исполнителя по ГПД

- НДФЛ с больничных в 2020 году

- НДФЛ с больничных: пилотный проект

- Больничный в 6-НДФЛ

- НДФЛ с больничного в справке 2-НДФЛ

- Пример: Как отразить больничный в 6-НДФЛ

- Как отразить в 6-НДФЛ больничный, начисленный в одном периоде, а выплаченный в другом

- Изменение алгоритма расчета больничных пособий для работников с небольшим стажем

- Временные правила выдачи больничных для находящихся на карантине

Добавить в «Нужное»

Актуально на: 17 января 2020 г.

Если ваш работник заболел, то за период временной нетрудоспособности вы должны выплатить ему пособие на основании представленного им больничного листа (ст. 183 ТК РФ, п. 1 ч. 1 ст. 2, ч. 1 ст. 13 Закона от 29.12.2006 № 255-ФЗ). В общем случае первые 3 дня болезни из периода нетрудоспособности работника оплачиваются за счет средств работодателя, остальные дни – за счет средств ФСС (ч. 1 ст. 3, п. 1 ч. 2 ст. 3, ч. 1 ст. 6 Закона от 29.12.2006 № 255-ФЗ).

Пособие должно быть назначено работнику в течение 10 календарных дней с даты предъявления больничного работодателю, а перечислено в ближайший после назначения пособия день выплаты зарплаты, установленный у работодателя (ч. 1 ст. 15, ч. 8 ст. 13 Закона от 29.12.2006 № 255-ФЗ).

Больничный облагается НДФЛ

Пособия по временной нетрудоспособности исключены из списка не облагаемых налогом государственных пособий, установленных действующим законодательством (п. 1 ст. 217 НК РФ). То есть со всей оплаты больничного листа удерживается НДФЛ непосредственно при ее выплате работнику (п. 1, 4 ст. 226 НК РФ). А перечислить налог в бюджет нужно не позднее последнего числа месяца, в котором работнику выплачено пособие по временной нетрудоспособности (п.6 ст.226 НК РФ).

Начисляется ли НДФЛ на больничный исполнителя по ГПД

Заболевшим лицам, с которыми у вас заключены гражданско-правовые договоры (оказания услуг, выполнения работ), оплачивать больничный вы не должны (п. 1 ч. 1 ст. 2, ч. 1 ст. 13 Закона от 29.12.2006 № 255-ФЗ). Ведь и взносы на ВНиМ с выплат таким исполнителям платить не надо (пп. 2 п. 3 ст. 422 НК РФ). Соответственно, вопрос, удерживается ли НДФЛ с больничного в таком случае, снимается автоматически.

НДФЛ с больничных в 2020 году

Суммы, выплачиваемые по больничному листу, облагаются НДФЛ в 2020 году в том же порядке, что и в 2019 году.

НДФЛ с больничных: пилотный проект

Сегодня в некоторых субъектах РФ действует пилотный проект ФСС, в соответствии с которым работодатель выплачивает пособие только за три первых дня болезни, а пособие за период начиная с 4 дня работники получают напрямую из ФСС, а (пп. 1, 6 Положения, утв. Постановлением Правительства от 21.04.2011 № 294). Именно с «трехдневного» пособия работодателю и нужно удержать НДФЛ.

Больничный в 6-НДФЛ

Больничные пособия отражаются в 6-НДФЛ в разделах 1 и 2 в периоде их выплаты работникам. При этом, если больничные выплачены в последнем месяце квартала и последний день этого месяца выпадает на выходной, то в 6-НДФЛ данного квартала больничные попадут только в раздел 1, а в раздел 2 – уже в следующем квартале (Письмо ФНС от 13.03.2017 N БС-4-11/4440@).

Подробнее об отражении больничных в 6-НДФЛ читайте в отдельном материале.

НДФЛ с больничного в справке 2-НДФЛ

Суммы выплаченных работнику пособий по временной нетрудоспособности отражаются в справке по форме 2-НДФЛ (Приложение № 1 к Приказу ФНС от 02.10.2018 N ММВ-7-11/566@) с кодом 2300 (Приложение № 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@).

В расчете 6-НДФЛ находит отражение не только зарплата, но и различные пособия, которые облагаются НДФЛ. Одним из таких пособий является пособие по нетрудоспособности. Какие нюансы следует учесть при заполнении 6-НДФЛ, расскажем ниже.

Отражать больничное пособие нужно датой его выплаты. Налог удерживается в этот же день. А вот перечислить НДФЛ в ФНС можно до конца месяца.

Можно ли показать больничные выплаты совокупно с заработной платой в одном блоке? В исключительных случаях можно. Например, если больничный и зарплату выплатили работнику за день до окончания месяца (29.06, 30.07 и т.п.). В таком случае сроки уплаты налога совпадают и ничего не мешает отразить перечисленные доходы в одном блоке. В остальных случаях сроки уплаты НДФЛ будут разные, поэтому зарплату и больничный нужно разбить на два блока.

Пример: Как отразить больничный в 6-НДФЛ

Слесарь Веретов С. Т. находился на больничном с 03.07.2019 по 07.07.2019. Бухгалтерия перечислила ему больничное пособие в сумме 9 320 рублей 17.07.2019. Налог составил 1 212 рублей (9 320 х 13 %).

Раздел 2 (больничный):

строка 100 (признан доход Веретова) — 17.07.2019

строка 110 (удержан НДФЛ) — 17.07.2019

строка 120 (списать НДФЛ со счета в банке в пользу ФНС нужно не позднее этого числа) — 31.07.2019

строка 130 (сумма пособия Веретова) — 9 320

строка 140 (удержанный налог с больничного Веретова) — 1 212

Как отразить в 6-НДФЛ больничный, начисленный в одном периоде, а выплаченный в другом

Нередки случаи переходящих больничных. Например, больничный за июнь может быть фактически выдан работнику только в июле. Как поступить в таком случае? Такие больничные не нужно отражать в 6-НДФЛ за полугодие. Зафиксировать данные пособия нужно уже в расчете за 9 месяцев (как в первом, так и во втором разделе).

Пример. Слесарь Веретов С. Т. был на больничном с 21.06.2019 по 29.06.2019. Бухгалтерия перечислила ему больничное пособие в сумме 9 320 рублей 05.07.2019. Налог составил 1 212 рублей (9 320 х 13 %). Бухгалтер Конфеткина О. Л. зафиксировала выплаты в расчете за 9 месяцев:

Раздел 1 (больничный):

строка 010 (ставка) — 13

строка 020 (пособие) — 9 320

строка 040 (сумма исчисленного налога с пособия Веретова) — 1 212

строка 070 (сумма удержанного налога с пособия Веретова) — 1 212

строка 100 (признан доход Веретова) — 05.07.2019

строка 110 (удержан НДФЛ) — 05.07.2019

строка 120 (списать НДФЛ со счета в банке в пользу ФНС нужно не позднее этого числа) — 31.07.2019

строка 130 (сумма пособия) — 9 320

строка 140 (удержанный налог) — 1 212

В конце марта — начале апреля 2020 года в связи с распространением коронавируса произошло много законодательных изменений, в том числе касающихся оформления больничных листков и расчета и выплаты пособий по временной нетрудоспособности. Эксперты 1С на примере «1С:Зарплаты и управления персоналом 8» редакции 3 рассказывают, что изменилось в алгоритме расчета таких пособий, кого это затрагивает, как оформляется больничный для застрахованных лиц, прибывших из-за рубежа и находящихся на карантине, а также для работников старше 65 лет.

В конце марта — начале апреля 2020 года в связи с распространением коронавируса произошло много законодательных изменений, в том числе касающихся оформления больничных листков и расчета и выплаты пособий по временной нетрудоспособности. Эксперты 1С на примере «1С:Зарплаты и управления персоналом 8» редакции 3 рассказывают, что изменилось в алгоритме расчета таких пособий, кого это затрагивает, как оформляется больничный для застрахованных лиц, прибывших из-за рубежа и находящихся на карантине, а также для работников старше 65 лет.

Изменение алгоритма расчета больничных пособий для работников с небольшим стажем

Действующим Федеральным законом от 01.04.2020 № 104-ФЗ установлены особенности определения размеров пособий по временной нетрудоспособности. Закон № 104-ФЗ направлен на поддержку работников с малым стажем или низкой зарплатой в предыдущие два года (в частности, выпускников вузов, колледжей) на период с 1 апреля до конца текущего года. В этот период выплачиваемое пособие по нетрудоспособности в любом случае не должно быть меньше, чем МРОТ в расчете за полный календарный месяц.

По мнению Минтруда России, новая норма об улучшении условий оплаты больничных листов.

Пункт 1 статьи 1 Закона № 104-ФЗ предусматривает следующий временный порядок расчета пособий:

- рассчитать размер пособия по временной нетрудоспособности по обычным правилам;

- сравнить величину дневного пособия с расчетом по МРОТ;

- если результат не меньше рассчитанного по МРОТ, то никаких изменений в расчете нет;

- при условии, что результат меньше рассчитанного по МРОТ, следует исчислить пособие из расчета МРОТ.

Следует учитывать особенности нового порядка расчета.

Новый порядок применяется для больничных листов с причинами нетрудоспособности:

Новый порядок расчета оплаты временной нетрудоспособности действует начиная с 01.04.2020. Если больничный был открыт ранее, то за месяцы до 01.04.2020 расчет производится по обычным правилам. В регионах, где в установленном порядке применяются районные коэффициенты (РК), для исчисления пособия следует использовать МРОТ с учетом РК.

Для сотрудников, работающих на момент наступления страхового случая в режиме неполного рабочего времени, размер пособия, рассчитанного исходя из МРОТ, определяется пропорционально продолжительности рабочего времени.

Возникает вопрос: в каких случаях величина дневного пособия, рассчитанного по обычным правилам, может оказаться меньше пособия, рассчитанного из МРОТ. В соответствии с Федеральным законом от 29.12.2006 № 255-ФЗ (далее — Закон № 255-ФЗ) при расчете пособия по обычным правилам для выбора среднедневного заработка, используемого для расчета суммы выплаты по больничному листу, нужно сравнить фактический среднедневной заработок сотрудника с минимальным и максимальным значениями среднедневного заработка, установленными законодательно.

Напомним, что по обычным правилам минимальное значение среднедневного заработка рассчитывается следующим образом.

В качестве ежемесячного заработка за два предыдущих года предполагается брать в расчет величину МРОТ. С 01.01.2020 минимальный размер среднедневного заработка из МРОТ (ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ) составляет 12 130 руб., т. е. суммарный минимальный заработок за два года в 2020 году составляет 291 120 руб. (12 130 руб. х 24 месяца).

Для получения минимального среднедневного заработка следует минимальный заработок за два года разделить на 730 дней. Таким образом, в 2020 году минимальный размер среднедневного заработка составляет 398,79 руб. (291 120 руб. / 730 дней).

Однако по правилам части 1 статьи 7 Закона № 255-ФЗ пособие по временной нетрудоспособности выплачивается в зависимости от страхового стажа работника и составляет 100 % только при стаже от 8 лет и более. Таким образом, очевидно, что изменение законодательства улучшает условия оплаты больничных листов, например, для молодежи с небольшим заработком и стажем. Но даже при 100 % оплате больничного листка, оплачиваемого из расчета минимального значения среднедневного заработка, новые правила расчета иногда увеличивают величину пособия.

Исходя из приведенных расчетов, можно сделать вывод, что минимальный дневной размер пособия в тридцатидневных месяцах составляет 404,33 руб. В остальных месяцах зависит от стажа (февраль не попадает в период действия новых правил с 01.04.2020 по 31.12.2020 текущего года). При стаже от 8 лет и более обычный расчет минимального среднедневного заработка приводит к большему результату 398,79 руб. При меньшем стаже применяется новый порядок, и минимальный среднедневной заработок устанавливается 391,29 руб.

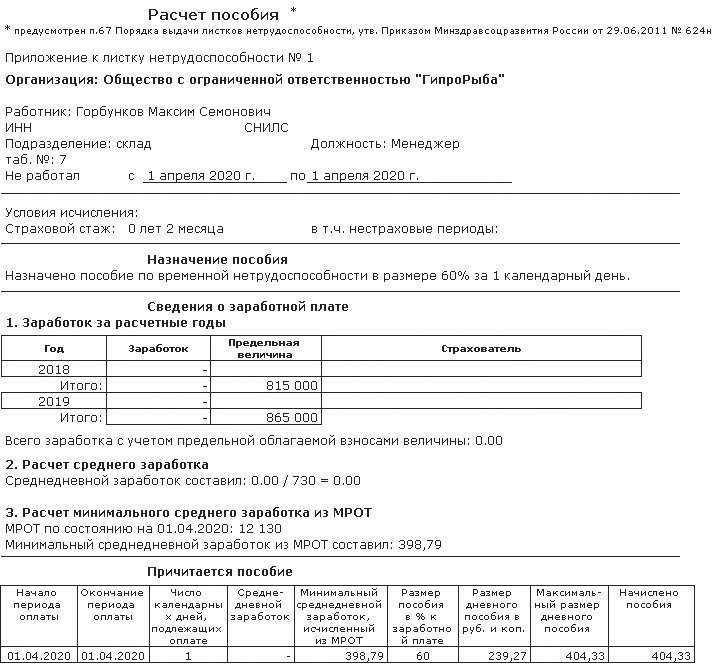

Пример 1

Сотрудник М.С. Горбунков начал свою трудовую деятельность 01.02.2020. В апреле текущего года он заболел и получил больничный лист. Для простоты расчетов предположим, что больничный лист выдан на 1 день, например, 01.04.2020. Общая сумма по больничному листку рассчитывается умножением величины оплаты за 1 день на число дней.

В соответствии с новыми правилами производим расчет по алгоритму:

- расчет размера пособия по временной нетрудоспособности по обычным правилам. Стаж работника менее полугода, и расчет пособия производится исходя из минимального размера среднедневного заработка 398,79 руб. Стаж работника менее 5 лет, поэтому применяется коэффициент 0,6. Рассчитанный по обыкновенным правилам размер пособия составляет 239,27 руб.;

- минимальный дневной размер пособия в апреле составляет 404,33 руб., что больше, чем 239,27 руб.;

- пособие по временной нетрудоспособности М.С. Горбункову за 01.04.2020 назначается в размере 404,33 руб. (рис. 1).

Рис. 1. Расчет пособия в программе

Пример 2

Сотрудник М.С. Горбунков начал свою трудовую деятельность 01.02.2020. В мае текущего года он заболел и получил больничный лист. Для простоты расчетов предположим, что больничный выдан на 1 день, например, 15.05.2020. Общая сумма по больничному листку рассчитывается умножением величины оплаты за 1 день на число дней.

В соответствии с новыми правилами производим расчет по алгоритму:

- расчет размера пособия по временной нетрудоспособности по обычным правилам. Стаж работника менее полугода, и расчет пособия производится исходя из минимального размера среднедневного заработка 398,79 руб. Стаж работника менее 5 лет, поэтому применяется коэффициент 0,6. Рассчитанный по обыкновенным правилам размер пособия составляет 239,27 руб.;

- минимальный дневной размер пособия в мае составляет 391,29 руб., что больше, чем 239,27 руб.;

- пособие по временной нетрудоспособности М.С. Горбункову за 15.05.2020 назначается в размере 391,29 руб.

Пример 3

Сотрудник М.С. Горбунков начал свою трудовую деятельность 01.02.2020. В марте текущего года он заболел и получил больничный лист. Для простоты расчетов предположим, что больничный лист выдан на 2 дня, например, с 31.03.2020 по 01.04.2020.

За март расчет пособия производится по обычным правилам:

- стаж работника менее полугода, и расчет пособия производится исходя из минимального размера среднедневного заработка 398,79 руб. Стаж работника менее 5 лет, поэтому применяется коэффициент 0,6. Рассчитанный по обыкновенным правилам размер пособия составляет 239,27 руб.

За апрель в соответствии с новыми правилами производим расчет по алгоритму:

- рассчитанный по обыкновенным правилам размер пособия составляет 239,27 руб.;

- минимальный дневной размер пособия в апреле составляет 404,33 руб., что больше, чем 239,27 руб.;

- пособие по временной нетрудоспособности М.С. Горбункову за 01.04.2020 назначается в размере 404,33 руб.

Таким образом, размер пособия за дни с 31.03.2020 по 01.04.2020 составляет 643,60 руб. (239,27 руб. + 404,33 руб.).

Пример 4

Сотрудница В.С. Плющ начала свою трудовую деятельность 01.09.2000. Суммарный заработок за предыдущие два года составил 200 000 руб. В апреле текущего года она заболела и получила больничный лист. Для простоты расчетов предположим, что больничный выдан на 1 день, например, 01.04.2020. Общая сумма по больничному листку рассчитывается умножением величины оплаты за 1 день на число дней.

В соответствии с новыми правилами производим расчет по алгоритму:

- расчет размера пособия по временной нетрудоспособности по обычным правилам. Среднедневной заработок по расчету составил 273,97 руб. (200 000 руб. / 730 дней), что меньше минимального размера среднедневного заработка 398,79 руб. Стаж работника более 8 лет, и выплачивается 100 % рассчитанного пособия. Рассчитанный по обыкновенным правилам размер пособия составляет 398,79 руб.;

- минимальный дневной размер пособия в апреле составляет 404,33 руб., что больше, чем 398,79 руб.;

- пособие по временной нетрудоспособности В.С. Плющ за 01.04.2020 года назначается в размере 404,33 руб.

Пример 5

Сотрудница В.С. Плющ начала свою трудовую деятельность 01.09.2000. Суммарный заработок за предыдущие два года составил 200 000 руб. В апреле текущего года она заболела и получила больничный лист. Для простоты расчетов предположим, что больничный выдан на 1 день, например, 15.05.2020. Общая сумма по больничному листку рассчитывается умножением величины оплаты за 1 день на число дней.

В соответствии с новыми правилами производим расчет по алгоритму:

- расчет размера пособия по временной нетрудоспособности по обычным правилам. Среднедневной заработок по расчету составил 273,97 руб. (200 000 руб. / 730 дней), что меньше минимального размера среднедневного заработка 398,79 руб. Стаж работника более 8 лет, и выплачивается 100 % рассчитанного пособия. Рассчитанный по обыкновенным правилам размер пособия составляет 398,79 руб.;

- минимальный дневной размер пособия в апреле составляет 391,29 руб., что меньше, чем 398,79 руб.;

- пособие по временной нетрудоспособности Плющ В.С. за 01.04.2020 года остается в размере 398,79 руб.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 новый порядок расчета реализован начиная с версии 3.1.10.376.

Временные правила выдачи больничных для находящихся на карантине

Постановлением Правительства РФ от 18.03.2020 № 294 введен новый временный порядок выдачи листков нетрудоспособности по карантину в связи с коронавирусом для застрахованных лиц, прибывших из стран, где зарегистрированы случаи заболевания новой коронавирусной инфекцией (2019-nCoV), и проживающих совместно с ними.

Новые временные правила направлены на снижение рисков распространения заболевания в России.

С 20.03.2020 по 01.07.2020 включительно застрахованные граждане, которым необходимо соблюдать карантин в связи с угрозой распространения коронавируса, могут оформить электронный больничный удаленно. Новый порядок предусматривает полностью дистанционное оформление и выплату пособий, поэтому листок нетрудоспособности всегда оформляется электронно.

Работник подает заявление на сайте и прилагает к нему комплект указанных на сайте документов. На основании этого заявления, переданного Фондом в уполномоченную медицинскую организацию, оформляется электронный листок нетрудоспособности (ЭЛН) единовременно на 14 календарных дней по карантину. Медицинская организация информирует ФСС об оформлении листка нетрудоспособности.

В Постановлении № 294 предусмотрен случай оформления медицинской организацией больничных листков на основании проведенной экспертизы временной нетрудоспособности в очной форме фельдшером или врачом. Но и в этом случае медицинская организация оформляет электронный листок по временной нетрудоспособности и сообщает о нем в ФСС.

Далее в течение одного рабочего дня со дня получения информации о формировании медицинской организацией электронного листка нетрудоспособности Фонд направляет запрос в информационную систему ПФ РФ и устанавливает страхователя (работодателя). После идентификации работодателя Фонд запрашивает у него сведения, необходимые для назначения и выплаты пособия по временной нетрудоспособности в электронной форме. Сотрудник может и сам в личном кабинете на сайте ФСС узнать номер сформированного ему электронного листка нетрудоспособности и сообщить работодателю. Получив номер ЭЛН, работодатель должен в течение 2 рабочих дней представить в территориальный орган ФСС сведения, необходимые для назначения и выплаты пособия по временной нетрудоспособности. Сведения передаются в формате реестра электронных листков нетрудоспособности. Особенностью этой выплаты является то, что она производится Фондом напрямую сотруднику даже в регионах, еще не включившихся в проект прямых выплат. Поэтому работодателю необходимо передать в ФСС еще и реестр прямых выплат, и заявление застрахованного лица.

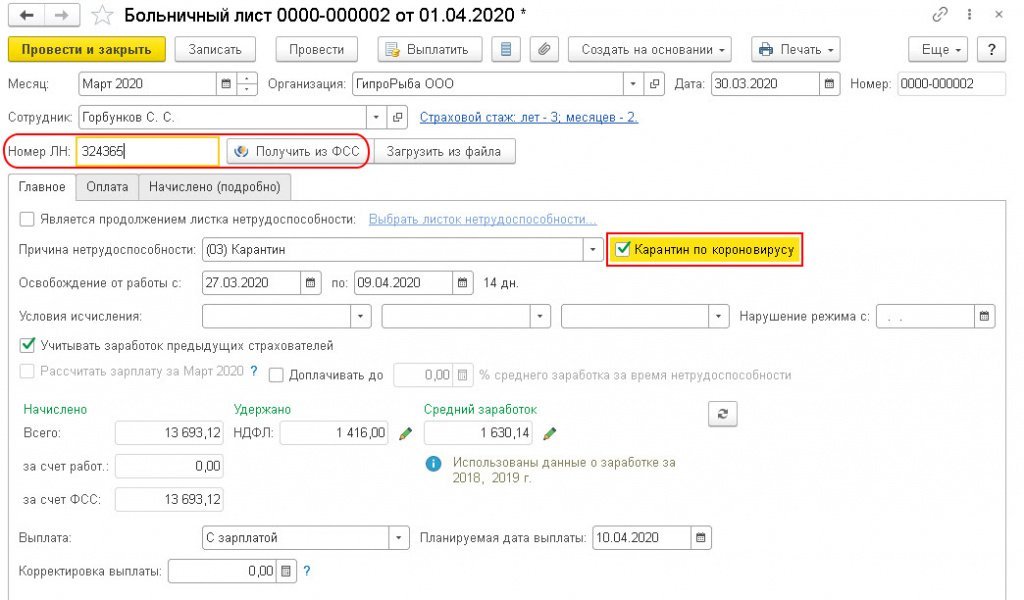

В программе «1С:Зарплата и управление персоналом 8» редакции 3 реализована поддержка электронных листков нетрудоспособности в связи с карантином по коронавирусу начиная с версии 3.1.10.375.

Для работы с ЭЛН достаточно быть подключенным к сервису 1С-Отчетность. Пользователям, подключенным к 1С-Отчетности по направлению ФСС, и, тем более, уже ранее работавшим с ЭЛН, никаких дополнительных настроек делать не нужно.

Если 1С-Отчетностью ранее не пользовались, то для комфортной работы с ЭЛН (и не только) , при этом должно быть .

1С:ИТС

Подробнее ознакомиться с общим порядком работы с ЭЛН и взаимодействием с ФСС можно в справочнике «Кадровый учет и расчеты с персоналом в программах 1С» раздела .

После загрузки в программу ЭЛН по указанному номеру с причиной нетрудоспособности (03) Карантин в форме документа Больничный лист отображается флаг Карантин по коронавирусу (рис. 2).

Рис. 2. ЭЛН, полученный из ФСС

Полученный ЭЛН не содержит информации о причине карантина, поэтому для карантина по коронавирусу необходимо установить флаг Карантин по коронавирусу.

Порядок работы с листками нетрудоспособности по карантину в связи с коронавирусом такой же, как с любыми больничными листами в регионах, участвующих в пилотном проекте ФСС по прямым выплатам пособий. Для организаций из таких регионов, порядок работы с «новыми» больничными ни в чем не отличается от работы с другими листками нетрудоспособности.

Для организаций из регионов, пока не включившихся в проект ФСС по прямым выплатам, в программе «1С:Зарплата и управление персоналом 8» предоставляется готовая функциональность. В программе формируются и заполняются: Заявление сотрудника на выплату пособия по временной нетрудоспособности и Реестр сведений, необходимых для назначения и выплаты пособий. Так как листок нетрудоспособности по карантину в связи с коронавирусом может быть выдан после начала освобождения от работы, при проведении документа Реестр сведений, необходимых для назначения и выплаты пособий будет выдаваться предупреждение, в котором на вопрос о продолжении проведения документа следует ответить утвердительно.

1С:ИТС

Подробнее о порядке работы в проекте ФСС по прямым выплатам можно ознакомиться в справочнике «Кадровый учет и расчеты с персоналом в программах 1С» раздела .

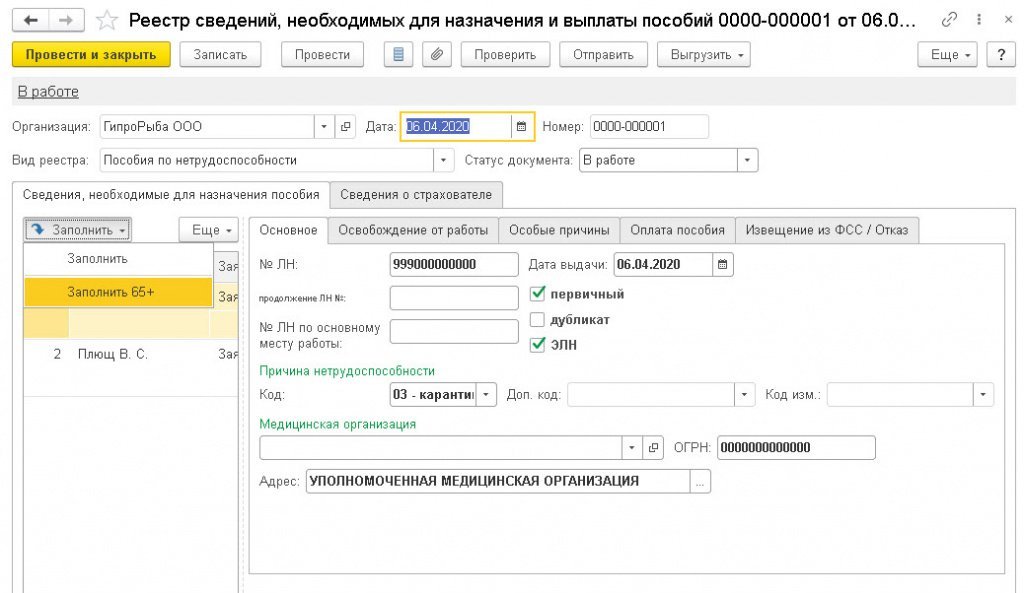

Постановлением Правительства РФ от 01.04.2020 № 402 (в ред. Постановления от 16.04.2020 № 517) утверждены временные правила оформления листков нетрудоспособности, назначения и выплаты пособий по временной нетрудоспособности в случае карантина застрахованным лицам в возрасте 65 лет. В частности, предусмотренны периоды карантина с 6 по 19 и с 20 по 30 апреля.

ФСС ожидает от работодателей списки сотрудников в возрасте 65 лет и старше, которым положен больничный лист, в формате реестра прямых выплат пособий ФСС.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 реализована возможность подготовки и отправки реестра сотрудников в возрасте от 65 лет и старше. Доработка поставляется в виде Расширения и не требует обновления конфигурации.

Как в «1С:Зарплате и управлении персоналом 8» (ред. 3.0) установить Расширение на примере установки расширения для формирования необходимых документов по переводу работников на удаленку

Для формирования реестра необходимо в специальном рабочем месте Пособия за счет ФСС (меню Отчетность, справки) по кнопке Создать Реестр создать документ Реестр сведений, необходимых для назначения и выплаты пособий. Во вновь созданном документе по кнопке Заполнить следует выбрать команду Заполнить 65+ (рис. 3).

Рис. 3. Документ «Реестр сведений, необходимых для назначения и выплаты пособий»

Реестр автоматически заполняется сотрудниками, родившимися до 07.04.1955, в соответствии с требованиями ФСС. При этом в реестр не включаются сотрудники, по которым на весь период (например, с 6 по 19 апреля) оформлен какой-либо отпуск, больничный или дополнительные выходные дни, а также не застрахованные в ФСС. Если период такой неявки приходится на начало/окончание периода с 6 по 19 апреля, в качестве периода больничного передается остаток периода, о чем выдается соответствующая подсказка. В случае, когда период неявки частично перекрывает период с 6 по 19 апреля, то в качестве оплачиваемого периода заполняется наибольший из остатков этого периода.

Для заполнения реестра автоматически создаются заявления сотрудника на выплату пособия, которые отмечаются специальным комментарием и помечаются на удаление.

Эти заявления не предназначены для печати. Их можно редактировать, если необходимо внести изменения в сведения (например, сведения о среднем заработке).

После редактирования заявления обязательно надо Записать одноименной кнопкой. Эти заявления нельзя проводить кнопкой Провести, так как они остаются помеченными на удаление.

Сформированный реестр не регистрирует отсутствий сотрудников, так как представляет собой заявление на оформление больничных листов. После подготовки и отправки реестра в поле Статус документа необходимо указать соответствующий статус: Подготовлен, Передан в ФСС или Принят ФСС.

Когда листки нетрудоспособности будут оформлены уполномоченным медицинским учреждением, страхователь получит об этом уведомление и выполнит загрузку соответствующих ЭЛН по их номерам из системы ФСС. Загруженные ЭЛН при записи в программе сопоставляются с ранее оформленными заявлениями по реестру 65+. Сопоставление выполняется по периоду нетрудоспособности, причине ЭЛН (03 — Карантин) и возрасту сотрудника. Если соответствие установлено, то заявление связывается с этим больничным.

Реестру автоматически устанавливается статус Принят ФСС, если Статус документа не изменялся вручную, и с заявления снимается пометка удаления.

После этого работа с такими ЭЛН считается завершенной, отправлять по ним реестр ЭЛН не нужно.

Как в «1С:Зарплате и управлении персоналом 8» (ред. 3.0) сформировать реестр для оформления больничных листов 65+

1. Есть ли ограничения по срокам представления документов работником и работодателем на получение пособий?

Сам работник может обратиться за пособиями не позднее 6 месяцев с даты окончания страхового случая, т.е., к примеру, за единовременным пособием при рождении ребенка – не позднее 6 месяцев со дня рождения, по уходу за ребенком — не позднее чем через 6 месяцев со дня достижения ребенком возраста полутора лет.

Работодатель в течение 5 календарных дней с момента подачи документов и написания заявления работником обязан передать их в филиал Фонда социального страхования.

2. Может ли работодатель вместо работника заполнить заявление на выплату пособия (оплату отпуска)?

Работодатель может заполнить заявление, но работник должен проверить реквизиты для перечисления средств (счет в банке, почтовый адрес) и лично подписать заявление.

Если в процессе обработки документов и перечисления пособия филиал Фонда или банк обнаружит ошибку, документы будут возвращены работодателю для исправления. Это приведет к задержке в выплате пособия.

Роспись за работника не допускается. Кроме этого, подделка подписи является преступлением по ст. 327 УК РФ.

3. Будет ли Ростовское РО ФСС РФ выдавать справки 2-НДФЛ? Как будут учитываться льготы при удержании подоходного налога?

Да, по заявлению работника филиал регионального отделения выдаст ему справку 2-НДФЛ. При удержании подоходного налога филиалы регионального отделения не будут учитывать льготы по подоходному налогу, поскольку Налоговым Кодексом предусмотрено, что стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющимся источником выплаты дохода по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие вычеты.

4. Кто будет оплачивать первые три дня временной нетрудоспособности с 01.07.2015г., предприятие или ФСС РФ?

В соответствии с Постановлением Правительства Российской Федерации от

21.04.2011г. № 294, пособие по временной нетрудоспособности за первые 3 дня

временной нетрудоспособности назначается и выплачивается страхователем за

счет собственных средств, а за остальной период, начиная с 4 дня временной

нетрудоспособности, — территориальным органом Фонда за счет средств бюджета

Фонда.

Таким образом, выплата пособия по временной нетрудоспособности с 1 июля 2015

года по данному основанию не изменилась.

5. Где с 01 июля 2015г. будут храниться больничные листы, на предприятии или в ФСС РФ? Как проводить начисление пособий по расчетной ведомости на заработную плату?

Согласно п. 13 Положения об особенностях назначения и выплаты в 2012 — 2015 годах застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, утвержденного постановлением Правительства от 21.04.2011г. № 294 (далее – Положение), заявления и документы, направленные в территориальный орган Фонда для назначения и выплаты соответствующих видов пособия, возвращаются страхователю, который осуществляет их хранение в порядке и сроки, которые установлены законодательством Российской Федерации.

Согласно п. 6 Положения , пособие по временной нетрудоспособности за первые 3 дня временной нетрудоспособности назначается и выплачивается страхователем за

счет собственных средств, а за остальной период с 4 дня временной

нетрудоспособности — территориальным органом Фонда за счет средств бюджета Фонда.Следовательно, в расчетную ведомость для начисления заработной платы

включается только сумма пособия по временной нетрудоспособности, начисленная

за счет средств работодателя.

6. Каким образом можно заполнить и передать реестр?

Реестр необходимо заполнить в xml-формате. Алгоритм такой же, как при сдаче расчётных ведомостей по форме 4-ФСС. Это можно сделать с помощью бесплатной программы для формирования реестров в электронном виде, разработанной Фондом социального страхования, или при помощи программного обеспечения сторонних производителей. Реестр подписывается электронно-цифровой подписью и зашифровывается теми же средствами, что и расчётная форма — 4 ФСС.

Последним шагом является отправка реестра через единую точку приёма по адресу http://docs.fss.ru

Подписать и отправить реестр можно и через свой удостоверяющий центр, если там уже реализована эта возможность.

Если реестр прошёл все стадии контроля (проверка шифрование, проверка цифровой подписи), то выдаётся квитанция, подписанная специалистом удостоверяющего центра.

Самая частая ошибка, по причине которой может быть отклонён реестр, это несовпадение имени файла и содержания.

В самом файле каждая строчка нумеруется так: «имя файла; номер строки». При заполнении в разных программах и последующем слиянии файлов, происходит сбой, и номера могут не совпадать или повторяться. В этом случае реестр не пройдёт контроль, а отправителю будет выдано извещение с указанием ошибок.

7. В бланке заявления о выплате пособия не хватает ячеек для указания адреса и наименования банка. Как в данном случае заполнять бланк?

Внесение данных в бланк заявления в части «адреса» осуществляется через интервал в одну ячейку, номер корпуса указывается через знак «/» в ячейке после номера дома, номер квартиры (офиса) указывается через пробел в одну ячейку после номера дома или корпуса, если не хватает ячеек, то можно продолжить заполнение в свободном поле бланка.

При заполнении поля «наименование банка» необходимо указать полное наименование банка, а распознавание наименования будет производиться по общепринятом справочнику банков, согласно БИКа.

8. Если ФСС будет удерживать НДФЛ, как работник сможет собрать документы для предоставления имущественного вычета?

Согласно п.2.ст. 219 Налогового Кодекса имущественные налоговые вычеты предоставляются при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода, если иное не предусмотрено настоящей статьей.

Таким образом налогоплательщику необходимо обратиться в филиал регионального отделения Фонда социального страхования РФ за справкой 2-НДФЛ.

9. Пособия по временной нетрудоспособности должны перечисляться только на «зарплатные» карточки или на любые банковские?

Выплата пособия застрахованному лицу осуществляется территориальным органом Фонда социального страхования РФ путем перечисления суммы пособия на банковский счет. Таким образом, пособия могут быть перечислены как на зарплатные счета, так и на любой другой счет застрахованного лица.

10. Как уплачивается НДФЛ с пособия по временной нетрудоспособности?

В соответствии с п. 1 ст. 226 НК РФ российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ, исчисленную в соответствии со ст. 224 НК РФ.

Следовательно, НДФЛ с суммы пособия за счет средств работодателя исчисляет, удерживает и уплачивает работодатель, а НДФЛ с суммы пособия за счет средств Фонда социального страхования РФ исчисляют, удерживают и уплачивают филиалы Государственного учреждения Ростовского регионального отделения Фонда социального страхования Российской Федерации.

11. Может ли работник самостоятельно подать документы на выплату своего пособия в территориальный орган ФСС РФ в регионе, участвующем в пилотном проекте по выплате пособий?

От своего имени работник не может обратиться в территориальный орган ФСС РФ, но он вправе по поручению страхователя передать документы в территориальный орган ФСС РФ либо заполнить и подписать все необходимые документы при наличии доверенности от страхователя.

12. Какие документы следует представить застрахованному лицу, чтобы получить пособие по временной нетрудоспособности или по беременности и родам напрямую от территориального органа ФСС РФ в рамках пилотного проекта, если работодатель прекратил свою деятельность?

Если работодатель прекратил свою деятельность, то работник может напрямую обратиться в территориальный орган ФСС РФ за получением пособия по временной нетрудоспособности или по беременности и родам, представив следующие документы: заявление о выплате соответствующего пособия; листок нетрудоспособности установленной формы; справку (справки) о сумме заработной платы, иных выплат и вознаграждений; заявление застрахованного лица о направлении запроса в территориальный орган ПФР о представлении сведений о заработной плате, иных выплатах и вознаграждениях; документы, подтверждающие страховой стаж.

13. Должен ли работодатель рассчитывать средний заработок при утрате трудоспособности вследствие заболевания или травмы застрахованными лицами, участвующими в реализации пилотного проекта по пособиям?

При утрате трудоспособности вследствие заболевания или травмы застрахованными лицами, участвующими в реализации пилотного проекта по пособиям, работодатель должен рассчитывать средний заработок, также пособие по временной нетрудоспособности за первые 3 дня временной нетрудоспособности назначается и выплачивается страхователем за счет собственных средств.

14. Должен ли страхователь представлять в территориальный орган ФСС РФ опись документов при представлении заявления о возмещении расходов на оплату социального пособия на погребение в субъектах РФ, участвующих в реализации пилотного проекта по пособиям?

Страхователь представлять в территориальный орган ФСС РФ опись документов при представлении заявления о возмещении расходов на оплату социального пособия на погребение в субъектах РФ, участвующих в реализации пилотного проекта по пособиям, не должен.

15. В какой срок работник получит пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком в субъектах РФ, участвующих в реализации пилотного проекта по выплате пособий непосредственно через территориальные органы Фонда социального страхования Российской Федерации?

Положением об особенностях назначения и выплаты в 2012-2015 годах застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, утвержденным Постановлением Правительства РФ от 21.04.2011 N 294 (далее — Положение), установлен общий срок для выплаты пособий — 10 календарных дней со дня получения заявления и документов, необходимых для назначения и выплаты соответствующего вида пособия.

Этот срок установлен и для выплаты ежемесячного пособия по уходу за ребенком в субъектах РФ, участвующих в реализации пилотного проекта при предоставлении документов или реестров за прошедшее время, последующие выплаты производятся до 15-го числа месяца, следующего за месяцем, за который должно быть выплачено пособие.

16. Можно ли страхователю не заполнять заявление о выплате пособия (оплате отпуска) при травме или заболевании, если нетрудоспособность длится до 3 дней, в регионе, участвующем в пилотном проекте по выплате пособий.

В регионе, участвующем в пилотном проекте по выплате пособий, страхователь вправе не заполнять заявление о выплате пособия (оплате отпуска) при травме или заболевании, если нетрудоспособность длится до 3 дней, поскольку данную выплату территориальный орган ФСС РФ не производит.

17. Обязан ли страхователь, у которого среднесписочная численность превышает 25 человек, предоставлять в Фонд под каждый электронный реестр по описи заявления застрахованных лиц и подтверждающие документы в бумажном виде? Или заявления и подтверждающие документы будут проверяться при проведении выездной проверки после выплаты пособий?

Нет, не обязан. Страхователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют в сроки, установленные пунктом 3 настоящего Положения, в территориальный орган Фонда по месту регистрации сведения, необходимые для назначения и выплаты соответствующего вида пособия в электронной форме по форматам, установленным Фондом. Формы реестров сведений и порядок их заполнения утверждаются Фондом. (п. 4 в ред. Постановления Правительства РФ от 25.12.2014 N 1484).

18. В каком порядке оформляется строка «Место работы» листка нетрудоспособности гражданам, заболевшим (получившим травму) в течение 30 календарных дней со дня увольнения?

Выплата пособия лицам, у которых заболевание или травма наступили в течение 30 календарных дней со дня прекращения работы по трудовому договору, осуществляется работодателем по их последнему месту работы. Оно и указывается в строке «Место работы».

19. Должен ли быть учтен первый ребенок, которому 22 года, при определении размера ежемесячного пособия женщине, родившей второго ребенка?

Согласно части 3 статьи 11.2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» при определении размера ежемесячного пособия по уходу за вторым ребенком и последующими детьми учитываются предыдущие дети, рожденные (усыновленные) матерью данного ребенка. Учитывается сам факт рождения (усыновления) независимо от возраста ребенка.

20. Есть ли ограничения по срокам представления документов работником и работодателем на получение пособий?

Сам работник может обратиться за пособиями не позднее 6 месяцев с даты окончания страхового случая, то есть, к примеру, за единовременным пособием при рождении ребенка – не позднее 6 месяцев со дня рождения, по уходу за ребенком – не позднее чем через 6 месяцев со дня достижения ребенком полутора лет.

21. Можно ли для назначения и выплаты пособия по беременности и родам предоставить копию справки о заработной плате? И как она должна быть заверена?

Закон позволяет вместо подлинника справки о сумме заработка представлять копию, заверенную в установленном порядке. Копия должна быть выдана на бланке организации. Ее верность свидетельствуется подписью руководителя или уполномоченного на то должностного лица и печатью. На копии указывается дата ее выдачи и делается отметка о том, что подлинный документ находится в данном предприятии, учреждении, организации. Также можно предоставить нотариально заверенную копию справки.

22. Можно ли получить единовременное пособие при рождении ребенка супругу, если супруга не была трудоустроена?

Да, статья 11 Федерального закона от 19.05.1995 № 81-ФЗ «О государственных пособиях гражданам, имеющим детей» позволяет получить единовременное пособие при рождении ребенка одному из родителей (или лицу, его заменяющему).

В случае, когда один из родителей (либо лицо, его заменяющее) работает, а другой родитель (либо лицо, его заменяющее) не работает, единовременное пособие при рождении ребенка назначается и выплачивается по месту работы родителя (либо лицо, его заменяющего).

Таким образом, если жена не работает, то пособие при рождении ребенка должно быть выплачено по месту работы мужа.

23. Изменится ли сумма пособия по уходу за ребенком до 1,5 лет в случае выхода женщины на работу на 0,25 ставки?

Право на ежемесячное пособие по уходу за ребенком сохраняется в случае, если женщина, находящаяся в отпуске по уходу за ребенком, работает на условиях неполного рабочего времени и продолжает осуществлять уход за ребенком (ч. 2 ст. 11.1 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством (далее – Закон № 255-ФЗ). Статьей 93 ТК РФ предусмотрено, что неполное рабочее время устанавливается по соглашению между работодателем и работником. Поскольку в рассматриваемой ситуации речь идет о работе именно во время нахождения в отпуске по уходу за ребенком, использование данного отпуска не прерывается и работник продолжает считаться пребывающим в нем. Следовательно, сумма пособия по уходу за ребенком до достижения им возраста 1,5 лет не изменится и будет выплачиваться в размере, рассчитанном на момент наступления страхового случая.

24. Какие документы следует представить, чтобы получить пособие по временной нетрудоспособности или по беременности и родам напрямую от территориального органа ФСС РФ в рамках пилотного проекта, если работодатель прекратил свою деятельность?

Если работодатель прекратил свою деятельность, то работник может напрямую обратиться в территориальный орган Фонда социального страхования РФ за получением пособия по временной нетрудоспособности или по беременности и родам (в случае, если право на получение этих пособий возникло в установленные законом сроки), представив следующие документы: заявление установленной формы о выплате соответствующего пособия; листок нетрудоспособности установленной формы; справку (справки) о сумме заработной платы, иных выплат и вознаграждений; документы, подтверждающие страховой стаж.

25. Пособие по уходу за ребенком до 1,5лет начисляется по основному месту работы с учетом всех заработков (основное и внешнее совместительство)? Можно ли включить в расчет среднего заработка по основному месту работы (для исчисления пособия по уходу за ребенком) суммы зарплаты совместителя у другого работодателя, если два предыдущих года и на момент назначения пособия совместитель работал и работает в двух организациях?

Согласно части 2 статьи 13 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон № 255-ФЗ) в случае, если застрахованное лицо на момент наступления страхового случая занято у нескольких страхователей и в двух предшествующих календарных годах было занято у тех же страхователей, пособия по временной нетрудоспособности, по беременности и родам назначаются и выплачиваются ему страхователями по всем местам работы (службы, иной деятельности), а ежемесячное пособие по уходу за ребенком — страхователем по одному месту работы (службы, иной деятельности) по выбору застрахованного лица и исчисляются, исходя из среднего заработка, определяемого в соответствии со статьей 14 названного закона, за время работы (службы, иной деятельности) у страхователя, назначающего и выплачивающего пособие.

При расчете пособия учитывается средний заработок за время работы у другого работодателя, но только за период, предшествующий периоду работы в организации, назначающей и выплачивающей пособие (ч. 2, 2.1 ст. 13 Закона № 255-ФЗ, п. 19Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, утвержденного Постановлением Правительства РФ от 15.06.2007 № 375).

26. Подскажите, пожалуйста, могу ли я продолжать работать, несмотря на то, что нахожусь в декрете (мне выдан листок нетрудоспособности по беременности и родам) и работодатель заставляет меня идти в отпуск. Как это правильно оформить?

Порядок обеспечения расходов на выплату пособий по временной нетрудоспособности и в связи с материнством регламентируется Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Закон № 255-ФЗ). Целевым назначением пособия по беременности и родам является возмещение утраченного в связи с отпуском по беременности и родам заработка.

В соответствии с ч.1 ст.10 Закона № 255-ФЗ, ст. 255 ТК РФ застрахованной женщине по ее заявлению и на основании выданного в установленном порядке листка нетрудоспособности предоставляется отпуск по беременности и родам с выплатой пособия по государственному социальному страхованию. Пособие выплачивается единовременно в размере 100% среднего заработка за весь период отпуска по беременности и родам.

Если женщина, имея право на отпуск по беременности и родам, продолжает работать, это не противоречит действующему законодательству, так как предоставление отпуска носит заявительный характер. За период трудовой деятельности, совпавший с периодом освобождения от работы, указанным в листке нетрудоспособности, женщине выплачивается заработная плата. Пособие по беременности и родам выплачивается за весь период отпуска по беременности и родам, начало которого определяется в зависимости от даты подачи соответствующего заявления, а период ограничивается сроками, указанными в листке нетрудоспособности.

27. Я получаю пособие по уходу за ребенком через кредитную организацию (банк), который хочу поменять. Что необходимо для этого сделать?

Вы вправе изменить как кредитную организацию, через которую желаете получать суммы положенных Вам пособий, так и способ получения пособия от территориального отделения (филиала) по месту регистрации страхователя, представив заявление работодателю в произвольной форме.

Работодатель обязан передать указанное заявление в территориальный орган ФСС РФ по месту своей регистрации в пятидневный срок.

28. Необходимо ли уведомлять территориальный орган Фонда о прекращении права застрахованного лица на получение пособия по уходу за ребенком до достижения им возраста 1,5 лет.

Да, необходимо в 3-дневный срок направлять в территориальный орган Фонда уведомление о прекращении права застрахованного лица на получение ежемесячного пособия в случае прекращения с ним трудовых отношений, начала (возобновления) его работы на условиях полного рабочего дня, смерти его ребенка и в иных случаях прекращения обстоятельств, наличие которых явилось основанием для назначения и выплаты соответствующего пособия.

Расходы, излишне понесенные страховщиком в связи с сокрытием или недостоверностью представленных страхователем указанных сведений, подлежат возмещению страхователем в соответствии с законодательством Российской Федерации.

29. Мои сотрудники просят представить им справки 2-НДФЛ, несмотря на то, что филиал напрямую выплачивает им пособия. Возможно ли через организацию запросить такие справки.

Да, возможно осуществление получения справок формы 2-НДФЛ централизованно через ваших представителей. Для этого представителю организации для получения справок сотрудникам необходимо:

— иметь при себе доверенность и заявление от каждого сотрудника, получавшего пособие по временной нетрудоспособности в 2017 году, реестр сотрудников, которым необходима выдача справок, подписанный должностным лицом организации;

— обратиться в филиал ГУ-РРО ФСС РФ по месту регистрации страхователя.

30. Имеют ли право на получение пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (далее – пособия) иностранные граждане?

С 1 января 2015 года временно пребывающие на территории Российской Федерации иностранные граждане являются застрахованными лицами в системе обязательного социального страхования и имеют право на получение только пособия по временной нетрудоспособности, при условии уплаты за них работодателями страховых взносов в Фонд социального страхования Российской Федерации за период не менее шести месяцев, предшествующих месяцу наступления временной нетрудоспособности.

При этом граждане государств-членов Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика) с 1 января 2015 года имеют право на получение всех видов пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством по страховым случаям, наступившим после 1 января 2015 года.

31. Обязан ли работодатель выплатить бывшему работнику, уволенному по сокращению штата и заболевшему через неделю после увольнения, пособие по временной нетрудоспособности?

Оплата пособия регулируется Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Пособие по временной нетрудоспособности также выплачивается, когда заболевание или травма наступили в течение 30 календарных дней со дня прекращения работы по трудовому договору. Размер пособия при этом составляет 60% среднего заработка, который рассчитывается, как обычно, из заработка за два календарных года, предшествующих году наступления нетрудоспособности. При этом основания увольнения значения не имеют.

32. Необходимо ли предоставление справки с места работы отца, для получения единовременного пособия при рождении ребенка, если брак у родителей расторгнут?

Если брак между родителями ребенка на момент обращения за единовременным пособием при рождении ребенка расторгнут, то предоставление такой справки (о том, что указанное пособие отцу не выплачивалось) не требуется. В этом случае представляется свидетельство о расторжении брака и документ, подтверждающий совместное проживание на территории Российской Федерации ребенка с одним из родителей.

33. Какое пособие будет назначено женщине, у которой отпуск по беременности и родам наступает в период отпуска по уходу за вторым ребенком?

Матери в этом случае предоставляется право выбора одного из двух видов выплачиваемых в периоды соответствующих отпусков пособий. Можно получать либо ежемесячное пособие по уходу за ребенком, либо пособие по беременности и родам.

В случае, если женщина выберет пособие по беременности и родам, в связи с рождением третьего ребенка, то после окончания отпуска по беременности родам она имеет право оформить отпуск по уходу за детьми (за вторым и третьим ребенком).

В случае одновременного ухода за двумя и более детьми до достижения ими возраста полутора лет размер ежемесячного пособия по уходу за ребенком суммируется. Эта сумма не может быть меньше суммированного минимального размера пособия, но и не может быть больше 100 процентов среднего заработка, с которого она исчислялась.

34. В каком размере выплачивается пособие по беременности и родам, если страховой стаж менее шести месяцев и застрахованное лицо работало на условиях неполного рабочего времени?

Застрахованной женщине, имеющей страховой стаж менее шести месяцев, пособие по беременности и родам выплачивается в размере, не превышающем за полный календарный месяц минимального размера оплаты труда. А в местностях, где применяютсярайонные коэффициенты к зарплате – МРОТ с учетом этих коэффициентов.

Если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня), средний заработок, исходя из которого исчисляются пособия, определяется пропорционально продолжительности рабочего времени.

Таким образом, пособие по беременности и родам в данном случае будет исчислено из МРОТ, пропорционального продолжительности рабочего времени застрахованного.

35. Можно ли для назначения и выплаты пособия по беременности и родам предоставить копию справки о заработной плате? И как она должна быть заверена?

Закон позволяет вместо подлинника справки о сумме заработка представлять копию, заверенную в установленном порядке. Копия должна быть выдана на бланке организации. Ее верность свидетельствуется подписью руководителя или уполномоченного на то должностного лица и печатью. На копии указывается дата ее выдачи и делается отметка о том, что подлинный документ находится в данном предприятии, учреждении, организации. Также можно предоставить нотариально заверенную копию справки.

В статье рассмотрим порядок налогообложения и учета больничных. Вы узнаете, как уплачивать с этих выплат налог на доходы, военный сбор, единый социальный взнос. Также мы выясним, как быть с уплатой данных платежей при задержке выплаты больничных от ФСС, и приведем числовые примеры по начислению таких выплат

Налог на доходы физических лиц

В первую очередь отметим: НКУ не упоминает о выплатах, связанных с временной нетрудоспособностью, в перечне доходов, включаемых в расчет общего месячного (годового) налогооблагаемого дохода (п. 164.2 НКУ). При этом в налогооблагаемый доход налогоплательщика включаются доход в виде зарплаты, начисленной (выплаченной) в соответствии с условиями трудового договора (контракта) (пп. 164.2.1 НКУ).

Заработная плата для целей р. IV НКУ «Налог на доходы физических лиц» — это основная и дополнительная заработная плата, прочие поощрительные и компенсационные выплаты, выплачиваемые (предоставляемые) налогоплательщику в связи с отношениями трудового найма согласно закону (пп. 14.1.48 НКУ).

Очевидно, в данном определении авторы Кодекса имели целью направить нас к Закону Украины «Об оплате труда» от 24.03.1995 г. № 108/95-ВР (далее — Закон об оплате труда).

Напомним

Со ст. 1 Закона об оплате труда абсолютно однозначно следует, что выплаты за период временной нетрудоспособности не относятся к фонду оплаты труда (не являются зарплатой).

Однако стоит признать: прямой ссылки на Закон об оплате труда в пп. 14.1.48 НКУ все-таки нет. Но не все так безнадежно.

Обратимся к абз. 3 пп. 169.4.1 НКУ. Хотя он и не определяет базы налогообложения, но дает достаточно оснований считать, что в контексте НКУ больничные для целей обложения НДФЛ приравниваются к зарплате. Кстати, на этом же акцентируют внимание и налоговики — см. письмо ГНАУ от 18.03.2011 г. № 5453/6/17-0715.

В свою очередь, окончательно сомнения по поводу необходимости уплаты НДФЛ с больничных развеивает пп. 165.1.1 НКУ. Он освобождает от налогообложения некоторые виды государственных и социальных выплат, но вместе с тем четко определяет, что данное освобождение не распространяется на выплаты, связанные с временной утратой трудоспособности.

Следовательно, больничные, в т.ч. оплата первых 5 дней временной нетрудоспособности за счет работодателя согласно р. IV НКУ — это та же облагаемая в обычном порядке зарплата. То есть:

1) с нее уплачивается НДФЛ по ставке 18% (п. 167.1 НКУ);

2) к ней применяется налоговая соцльгота (п. 169.1 НКУ);

3) сумма пособия учитывается при определении предельной суммы дохода, предоставляющей право на получение налоговой соцльготы (пп. 169.4.1 НКУ);

4) база налогообложения определяется путем уменьшения начисленной помощи на сумму налоговой соцльготы (при ее наличии) (п. 164.6 НКУ).

Аналогичные выводы делает и ГНАУ в письме от 19.01.2011 г. № 697/6/17-0715.

Отдельно стоит обратить внимание на две достаточно распространенные ситуации:

1) когда период болезни приходится на 2 или более календарных месяца;

2) если денежные средства от Фонда социального страхования (далее — Фонд) поступают на специальный счет в следующем месяце после месяца начисления больничных.

Разобраться с уплатой НДФЛ из больничных одновременно в обеих этих ситуациях поможет уже упомянутый абз. 3 пп. 169.4.1 НКУ. В нем прописано:

«Если налогоплательщик получает доходы в виде заработной платы за период ее сохранения согласно законодательству, в том числе за период отпуска или пребывания налогоплательщика на больничном, то с целью определения предельной суммы дохода, предоставляющей право на получение налоговой социальной льготы, и в других случаях их налогообложения, данные доходы (их часть) относятся к соответствующим налоговым периодам их начисления».