Содержание

- Просмотр регистров расчета

- Проверка базы 1С на ошибки со скидкой 50%

- Анализ регистров

- Налоговый статус физлица

- Ставки НДФЛ у нерезидентов

- Регистрация налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

- Как зарегистрировать налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред. 3

- Одновременное применение разных ставок НДФЛ в зависимости от вида дохода физлица

- Изменение налогового статуса физлица

- Изменение налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

- Как изменить налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред.3

- Расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» по учету НДФЛ

- ОКТМО проставлен, но отчет опять за свое

Для хранения и обработки данных в программе 1С используются регистры. Это сводные таблицы со свойствами и количеством полей, определяющихся видом регистра. Актуальная информация используется для формирования различных отчетов.

Отличительной особенностью регистров является запрет на удаление записей. Таблицы обновляются после проведения относящихся к ним документов. Для изменения содержимого части полей используется режим корректировки.

К сводным информационным массивам 1С относятся регистры расчетов. Чтобы сформировать новые записи, используются планы видов расчетов. Основное применение регистров расчетов – операции, связанные с заработной платой. Свойства массивов похожи на «Регистры накопления». Одним из параметров является «План вида расчета». Все регистры отчетов – периодические массивы. Каждая запись относится к определенному периоду времени. Параметр периода может быть

- днем;

- месяцем;

- кварталом;

- годом.

Как правило, заработная плата начисляется каждый месяц. Поэтому для расчетов с сотрудниками подходят ежемесячные регистры. Ограничения по периодам получения, а также выплаты доходов важны при исчислении НДФЛ. Регистрация каждой записи выполняется с выбором вида расчета и регистрационного периода.

Обзор посвящен регистрам расчета, актуальным для пользователей программы «1С:Бухгалтерия 3.0».

Просмотр регистров расчета

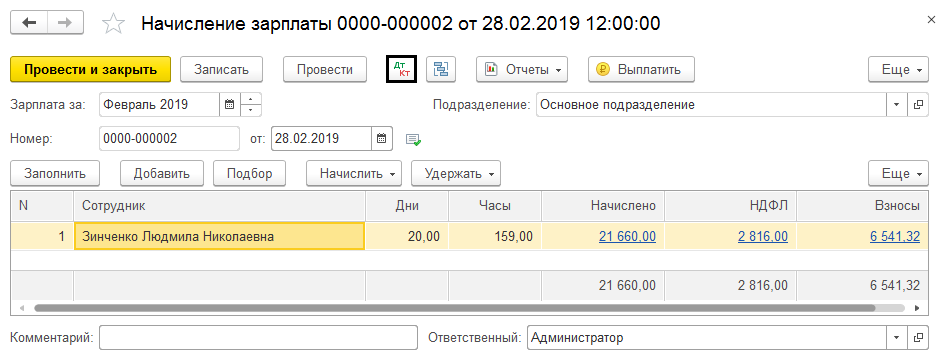

Журнал «Все начисления» содержит раздел «Зарплата и кадры». Из подраздела «Зарплата» следует выбрать пункт «Начисление зарплаты». Строки содержат информацию о начислениях зарплаты, удержаниях НДФЛ. Для просмотра данных регистров расчета предназначена опция «Показать проводки и другие движения документа».

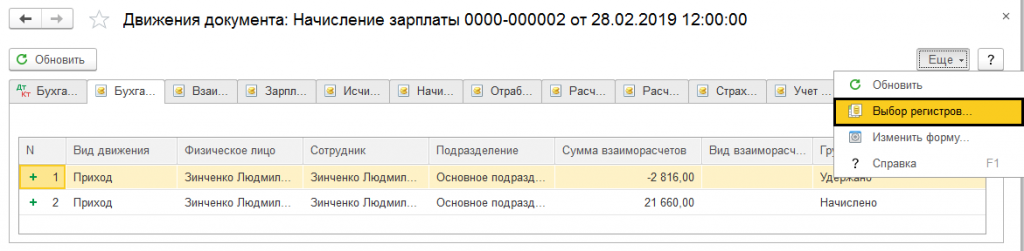

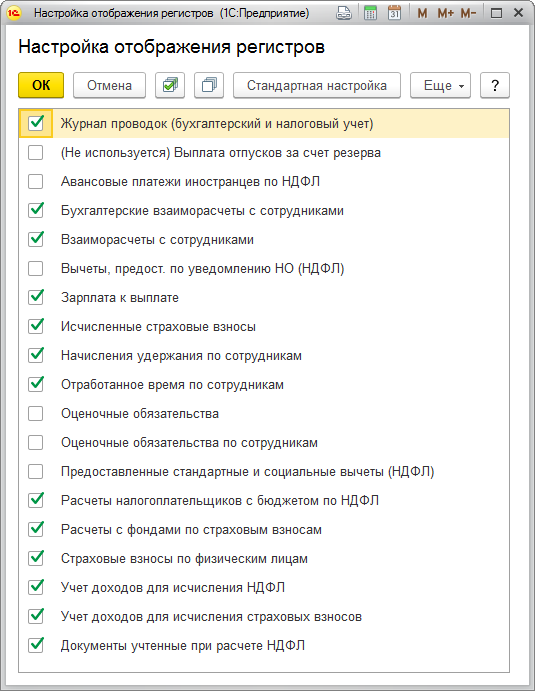

В открывшемся окне можно увидеть записи регистров расчета. Возможна настройка отображения или скрытия отдельных регистров. Эта опция регулируется после нажатия кнопки «Еще».

Для включения или исключения информации устанавливается или снимается галочка напротив соответствующего пункта.

Такая настройка удобна для исключения лишних отчетов, не относящихся к деятельности компании. Чаще всего анализируются регистры начислений, выплат, удержаний, относящихся к отдельным подразделениям или сотрудникам.

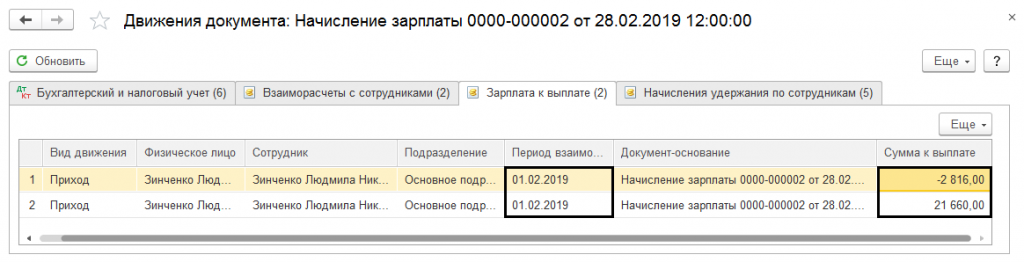

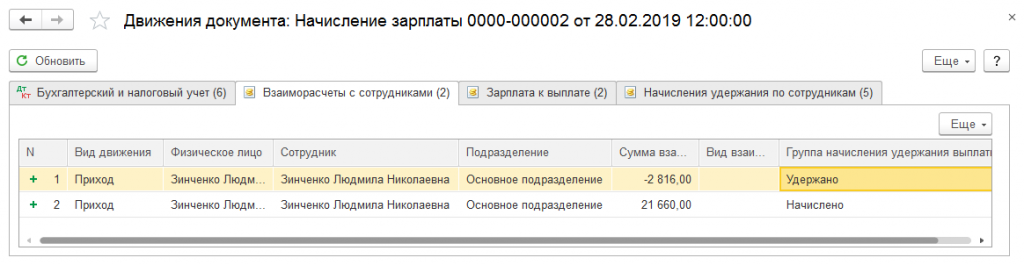

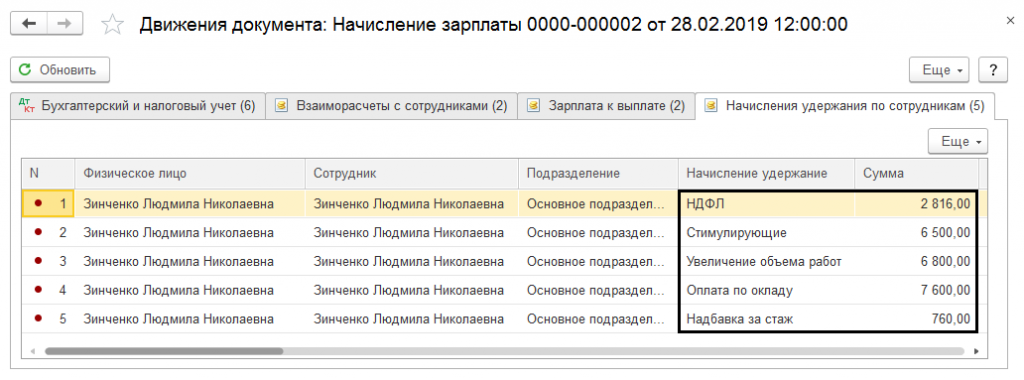

Расчетный регистр «Зарплата к выплате» содержит основные данные. Например, в феврале после проведения документа «Начисление зарплаты» появилось две строки. Это «Приход на сумму начисленной заработной платы» и «НДФЛ».

В процессе внесения документа-основания используется дата начала периода, связанная с регистром. Например, для февральской «Зарплаты к выплате» графа «Период взаиморасчетов» будет заполнена «01.02.2019». Если информационный массив является годовым, приводится дата на начало года, – «01.01.2020». Вид регистра «Взаиморасчеты с сотрудниками» содержит сведения по начисленным и удержанным суммам, относящимся к каждому сотруднику.

Вид регистра «Начисления удержания по сотрудникам» включает все возможные виды расчетов.

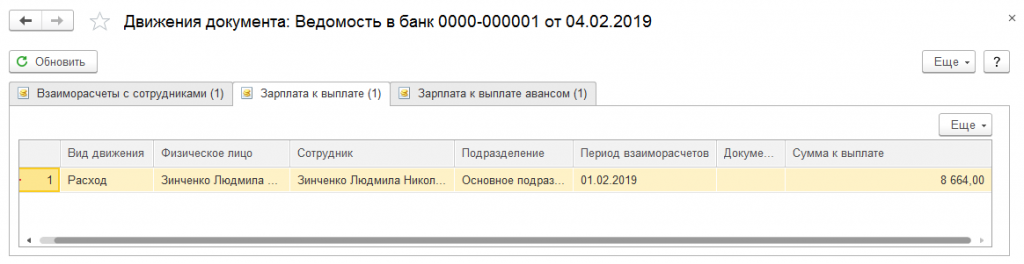

На основании «Ведомости в банк» были выплачены авансы. После проведения платежей изменяется регистр «Зарплата к выплате». Появляются новые записи «Расход», соответствующие суммам выплаченных авансов, уменьшается задолженность перед сотрудниками.

Для автоматического расчета итоговых сумм к выплате составляется «Ведомость в банк». После выбора опции «Заполнить» 1С:Бухгалтерия использует данные соответствующих регистров и указывает суммы, подлежащие выплате.

В примере сотруднику было выплачено 10180 руб. (Начисление – 21660, минус НДФЛ 2816 с авансом 8664). Виды регистров «Зарплата к выплате», а также «Взаиморасчеты с сотрудниками» отражают информацию о выплате текущей задолженности.

При внесении данных очень важен правильный ввод месяцев выплат. Если даты некорректны, или информация исправляется вручную, возможен неверный расчет значений ведомости. При правильном заполнении задолженность рассчитывается автоматически.

В текущем периоде не должны вноситься записи, относящихся к выплате долга по предыдущим месяцам. Если пользователь вместо устранения недочетов вручную меняет данные, ошибки накапливаются.

Полная информация по каждому работнику отражается в данных расчетных регистров по НДФЛ. Сведения заполняются на основании «Начислений зарплаты». Меню включает два вида документов – «Расчеты налогоплательщиков с бюджетом по НДФЛ», а также «Учет доходов для исчисления НДФЛ». Таблицы содержат данные о кодах доходов, представленных вычетах, ставках налога, другую информацию.

Упорядоченная информация используется для формирования справок, аналитических и налоговых отчетов. Например, чтобы составить «Справку 2-НДФЛ для передачи в ИФНС», необходимо открыть соответствующий пункт меню. Возможны два варианта – «Отчеты», «1С-Отчетность», «Регламентированная отчетность», или альтернативный «Зарплата и кадры», «НДФЛ». Готовый вариант содержит уже известную информацию – начисления зарплаты 21660 руб. и НДФЛ 2816 руб. Не отражены операции по удержаниям и перечислениям.

Эти поля заполняются после проводок других видов документов. «Ведомость в банк» не предназначена для отражения в регистрах данных, связанных с перечислением НДФЛ. Следует использовать опцию «Оплатить ведомость».

Для оплаты ведомостей используется отдельный вид документов «Списание с расчетного счета».

Эти платежи – основание для внесения данных в соответствующие регистры. После проведения «Списания с расчетного счета» изменяются данные строк «Расход» в «Расчетах налогоплательщиков с бюджетом по НДФЛ».

После проведения «Списания с расчетного счета», если составить «Справку 2-НДФЛ для передачи в ИФНС», то в графе «НДФЛ удержанный» возникнут перечисленные суммы.

«Списание с расчетного счета» должно относиться к виду операции «Уплата налога». После проведения происходит изменение регистров «Расчеты налоговых агентов с бюджетом по НДФЛ», а также «Уплата НДФЛ налоговыми агентами (к распределению)». Эти сведения необходимы для формирования налоговых отчетов.

Откройте сформированные «Справки 2-НДФЛ для передачи в ИФНС». Суммы перечисленных налогов должны корректно отразиться в отчетах.

Если раскрыть строку, относящуюся к выбранному сотруднику, появятся данные по месячным начислениям, удержаниям, уплате, а также итоговые суммы налога на доходы с ФЛ.

Проверка базы 1С на ошибки со скидкой 50%

Удаленно за 1 час 2000 ₽ 4000 ₽

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Анализ регистров

Чтобы получить подробную информацию, относящуюся к различным регистрам, используется «Универсальный отчет». Для составления документа необходимо открыть подменю «Отчеты», «Стандартные». В качестве основания следует выбрать «Регистры накопления». Необходимо указать конкретный вид регистра. Опция «Настройки» используется для отбора обязательных параметров.

Для выбора любого доступного элемента предназначена опция «Отбор». Чтобы внести новый параметр, например, «Физическое лицо», используется опция «Добавить отбор».

Разделы закладки «Структура» предназначены для определения и фиксации размера полей таблицы, отображающихся в отчете. Правильный выбор, оптимальное распределение параметров ускорит обработку и анализ информации.

Чтобы изменить степень детализации, для добавления или удаления полей используются галочки. Если в списке по умолчанию нет необходимого параметра, нажимается кнопка «Добавить». Для вывода данных о документах-основаниях отмечается пункт «Регистратор».

Отчет «Расчеты налоговых агентов с бюджетом по НДФЛ» оптимален для проверки корректности операций. Например, может оказаться, что февральское «Списание с расчетного счета» относится к январскому перечислению НДФЛ. В действительности документ отражает уплату НДФЛ за февраль. Следует проанализировать, почему нет проводок по НДФЛ за январь.

Понимание роли регистров в формировании отчетов поможет избежать многих ошибок. Очень важно использовать корректные первичные документы, правильно вводить все необходимые данные. Если обнаружены проблемы с информацией, относящейся к прошлым периодам, переносом данных из предыдущих версий, производится корректировка регистров.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Прием на работу сотрудников-иностранцев сопряжен с некоторыми особенностями налогообложения и отчетности. Эксперты 1С рассказывают, каким образом определить налоговый статус работника-иностранца в целях НДФЛ и зарегистрировать в «1С:Зарплате и управлении персоналом 8» редакции 3; как отразить в программе изменение налогового статуса и рассчитать НДФЛ по разным ставкам; как использовать расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» (ред. 3) для учета НДФЛ.

Налоговый статус физлица

При исчислении НДФЛ следует в первую очередь уделять внимание вопросу не гражданства, а резидентства. Налоговое резидентство определяется принадлежностью физического лица к налоговой системе государства. Понятия валютного, миграционного, любого другого и налогового резидента отличаются.

В Федеральном законе от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» установлено, например, что валютные резиденты России — каждый гражданин Российской Федерации и постоянно проживающие на территории РФ иностранцы с видом на жительство. Граждане РФ, непрерывно проживающие за пределами страны не менее 183 дней, освобождаются от ограничений, связанных со статусом валютного резидента.

Понятие налогового резидента определено в статье 207 НК РФ. Это физическое лицо, фактически находящееся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом требований о непрерывности течения указанных 183 дней положения НК РФ не содержат (письма Минфина России от 15.02.2017 № 03-04-05/8334, от 01.09.2016 № 03-04-05/51258, от 26.04.2012 № 03-04-06/6-123, ФНС России от 30.08.2012 № ОА-3-13/3157@).

Статус налогового резидента обеспечивает применение льгот и вычетов при исчислении налога с доходов во всех странах. Сотрудник может оказаться налоговым резидентом одновременно нескольких государств или, наоборот, быть везде налоговым нерезидентом.

Правила определения налогового статуса в разных странах различаются. Во избежание двойного налогообложения между большинством стран заключаются соответствующие соглашения, предусматривающие освобождение от налогов, зачет, налоговый вычет и др. налоговые льготы.

Статья 232 НК РФ предусматривает, что налоговый агент может не удерживать НДФЛ, если доход выплачивается резиденту иностранного государства, с которым у РФ заключено международное соглашение. Например, резидент иностранного государства может получать доходы на территории РФ. Аналогично нерезидент РФ может получать доходы за рубежом. В соответствии с такими соглашениями НДФЛ на доходы от российских компаний, полученные за рубежом, налоговые нерезиденты РФ не платят, но включают в декларацию о доходах (по форме 3-НДФЛ).

Ставки НДФЛ у нерезидентов

Доходы физических лиц, не являющихся налоговыми резидентами Российской Федерации, могут облагаться по ставкам 0, 13, 15, 30 %, в зависимости от источника и вида дохода, а также и статуса налогоплательщика-нерезидента (ст.ст. 207, 224 НК РФ).

Физические лица — нерезиденты РФ, выполняющие работы на территории иностранного государства и получающие вознаграждение за выполнение трудовых обязанностей от источников в иностранном государстве, не признаются налогоплательщиками по НДФЛ согласно пункту 1 статьи 207 НК РФ. Например, по ставке 0 % исчисляется НДФЛ с доходов сотрудников обособленных подразделений, территориально находящихся за пределами РФ. Согласно пункту 3 статьи 224 НК РФ доходы от российских источников, полученные физлицами, не являющимися налоговыми резидентами РФ, облагаются по ставке 30 %.

Предусмотрены исключения из этого правила:

1. НДФЛ в размере 13 % удерживается с доходов нерезидентов от осуществления трудовой деятельности:

- в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»;

- участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в РФ;

- гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории РФ в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах»;

- иностранными гражданами стран-участников Договора о ЕАЭС (Беларуси, Казахстана, Армении, Киргизии);

- работающими по найму на основании патента в соответствии со статьей 227.1 НК РФ.

2. НДФЛ в размере 15 % удерживается с доходов нерезидентов в виде дивидендов от долевого участия в деятельности российских организаций.

Статус резидента РФ обеспечивает применение ставок НДФЛ:

- 13 % — в отношении доходов в виде зарплаты;

- 35 % — для доходов от выигрышей и призов.

Только для физических лиц с налоговым статусом резидента РФ доступно применение налоговых льгот и вычетов.

Сотруднику, заключающему с работодателем трудовой договор или договор гражданско-правового характера, следует подтвердить свой статус налогового резидента. Налоговый агент несет ответственность за правильность определения статуса физического лица, а также за расчет и уплату НДФЛ. Если физлицо не представляет запрашиваемые документы о времени его пребывания в РФ, налоговый агент вправе рассчитать налог в порядке, предусмотренном для нерезидентов, то есть по ставке 30 % (см. письмо Минфина России от 12.08.2013 № 03-04-06/32676).

На самом деле, ставка НДФЛ может быть и 3, 5, 6, 7, 10, 12, 15 и др. процентов для некоторых доходов физлиц (дивиденды, доходы по ценным бумагам, авторские вознаграждения), не являющихся налоговыми резидентами РФ. Ставка НДФЛ может быть установлена международным договором, а в соответствии с пунктом 1 статьи 7 НК РФ нормы международных договоров Российской Федерации имеют приоритет по сравнению с нормами НК РФ.

Регистрация налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Для того чтобы учесть все возможные ставки НДФЛ, в программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрена регистрация налогового статуса налогоплательщика в карточке сотрудника по ссылке Налог на доходы в поле Статус (рис. 1).

Рис. 1. Статус налогоплательщика

В поле Установлен с указывается дата налогового периода, начиная с которой действует выбранный статус. Историю изменения статуса налогоплательщика можно посмотреть по одноименной ссылке.

Пользователь может указать один из следующих статусов:

- Резидент;

- Нерезидент;

- Высококвалифицированный иностранный специалист;

- Член экипажа судна, зарегистрированного в Российском международном реестре судов;

- Участник программы по переселению соотечественников;

- Беженец или получивший временное убежище на территории РФ;

- Гражданин страны-участника Договора о ЕАЭС;

- Нерезидент, работающий по найму на основании патента.

Если статус налогового резидента не подтвержден ИФНС по установленной форме, то следует определить, есть ли у нерезидента основания для установки исключительного статуса, обеспечивающего применение ставки НДФЛ 13 % к «зарплатным» доходам. В общем случае устанавливается статус Нерезидент, и НДФЛ исчисляется по ставке 30 %.

Как зарегистрировать налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред. 3

Одновременное применение разных ставок НДФЛ в зависимости от вида дохода физлица

По общему правилу доходы физлиц-нерезидентов РФ облагаются по ставке НДФЛ 30 %. Однако для доходов от трудовой деятельности выделенных нерезидентов — высококвалифицированных иностранных специалистов, граждан стран ЕАЭС и др. применяется ставка 13 %.

Под трудовой деятельностью иностранного гражданина понимается работа в России на основании трудового или гражданско-правового договора на выполнение работ, оказание услуг (ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Однако НК РФ не уточняет, что именно относится к доходам от трудовой деятельности. Поэтому работодателю не всегда ясно, по какой ставке следует удерживать НДФЛ с тех или иных выплат данной категории сотрудников.

1С:ИТС

Подробнее о том, какие доходы высококвалифицированных иностранных специалистов-нерезидентов облагаются НДФЛ по ставке 13 %, см. в справочнике раздела «Налоги и взносы».

Пример 1

Сотруднику-нерезиденту РФ С.С. Горбункову, имеющему Статус «Высококвалифицированный иностранный специалист» и работающему по трудовому договору, в январе 2018 года начислены: оклад 100 000 руб., дивиденды 100 000 руб., оплачен абонемент в фитнес-клуб 100 000 руб.

Оплата по окладу, отпускные, оплата листка нетрудоспособности и командировки однозначно относятся к трудовой деятельности, и НДФЛ исчисляется по ставке 13 %.

Дивиденды не относятся к доходам от трудовой деятельности, и ставка НДФЛ составляет 15 %. Ставка НДФЛ на натуральный доход по оплате абенемента в фитнес-клуб составляет 30 %.

Соответственно, в январе исчислен НДФЛ в размере: 13 000 руб., 15 000 руб. и 30 000 руб (рис. 2).

Рис. 2. Справка 2-НДФЛ

Следовательно, форма 2-НДФЛ содержит три Раздела 3 «Доходы, облагаемые по ставке…» (рис. 3).

Рис. 3. Печатная форма справки 2-НДФЛ

Изменение налогового статуса физлица

Если сотрудник выезжает за пределы России, то он может потерять статус налогового резидента РФ. Налоговое резидентство РФ не прерывается, если физлицо выезжает не более чем на полгода за пределы РФ для лечения или обучения (п. 2 ст. 207 НК РФ). Не прерывается оно и в ряде других случаев, перечисленных в НК РФ. Например, при выезде за пределы территории РФ для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

С другой стороны, любой нерезидент (в том числе Высококвалифицированный иностранный специалист; Член экипажа судна, зарегистрированного в Российском международном реестре судов; Участник программы по переселению соотечественников; Беженец или получивший временное убежище на территории РФ; Гражданин страны-участника Договора о ЕАЭС; Нерезидент, работающий по найму на основании патента), прожив на территории Российской Федерации 183 дня за последние 12 месяцев, становится налоговым резидентом.

При определении налогового статуса физического лица необходимо учитывать 12-месячный период, определяемый на дату получения им дохода, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году) (письмо Минфина России от 26.04.2012 № 03-04-06/6-123). В течение года налоговые агенты (работодатели) вычисляют статус налогоплательщика на дату фактического получения дохода в соответствии с нормами статьи 223 НК РФ (письмо ФНС России от 30.08.2012 № ОА-3-13/3157@).

Приобретенный физическим лицом статус резидента РФ не может измениться в календарном году при условии, что лицо находится в России уже более 183 дней в этом году. Так, 3 июля в невисокосном году — это 184-й день года.

Таким образом, если по состоянию на 03.07.2018 года сотрудник не выезжал из России в течение года, то его налоговый статус в текущем году — резидент РФ — уже гарантирован. Если сотрудник приобретает статус резидента РФ, который уже не может измениться в текущем году, то налоговый агент может самостоятельно пересчитать налог по ставке 13 % вместо 30 %, руководствуясь пунктом 3 статьи 226 НК РФ.

Начиная с месяца, в котором изменился статус налогоплательщика, ранее удержанный НДФЛ по ставке 30 % засчитывается в счет уплаты налога по ставке 13 %.

Этот подход справедлив и тогда, когда в течение налогового периода сотрудник был переведен из головной организации в обособленное подразделение (письмо Минфина России от 23.12.2014 № 03-04-06/66648).

Если налоговыый статус физического лица — получателя дохода можно определить только по окончании календарного года, то пересчет НДФЛ в связи с приобретением статуса резидента РФ и его возврат производятся налоговым органом по месту учета (пребывания) физического лица в соответствии с пунктом 1.1 статьи 231 НК РФ.

1С:ИТС

Подробнее о том, как пересчитывается НДФЛ, если статус физического лица изменяется с нерезидента на резидента в течение календарного года, см. в справочнике .

Изменение налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Изменение налогового статуса сотрудника при наступлении этого факта следует отразить в карточке сотрудника по ссылке Налог на доходы, указав в поле Установлен с дату налогового периода, начиная с которой статус изменяется. Перерасчет НДФЛ происходит автоматически.

Пример 2

С 01.02.2018 года сотрудник С.С. Горбунков, имеющий Статус «Высококвалифицированный иностранный специалист» и работающий по трудовому договору (см. Пример 1), стал резидентом.

В этом случае автоматически пересчитывается НДФЛ на прочие доходы (рис. 4). НДФЛ, излишне начисленный на натуральный доход, отображается в документе Начисление заработной платы за февраль 2018 года в сумме 17 364 руб. Вычеты на детей применяются с января 2018 года.

Рис. 4. Перерасчет НДФЛ в документе «Начисление заработной платы»

Обратите внимание, автоматический перерасчет НДФЛ по дивидендам не предусмотрен в программе. Пользователи могут самостоятельно ввести документ Перерасчет НДФЛ в разделе Налоги и взносы. По кнопке Заполнить НДФЛ пересчитывается автоматически (рис. 5).

Рис. 5. Документ «Перерасчет НДФЛ»

Как изменить налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред.3

Расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» по учету НДФЛ

Учет ставок НДФЛ по международным договорам

Версия КОРП программы «1С:Зарплата и управление персоналом 8» редакции 3 предоставляет расширенные возможности по учету НДФЛ. В соответствии с международными договорами РФ во избежание двойного налогообложения в программе можно зарегистрировать доход нерезидентов РФ в виде дивидендов, доходов по ценным бумагам, авторским вознаграждениям и исчислить НДФЛ по указанным ставкам 3, 5, 6, 7, 10, 12, 15 %.

Ряд международных договоров предусматривает дробную ставку налога (4,5 %, 7,5 %, 13,5 %). Однако действующие в настоящее время электронные форматы отчетов 2-НДФЛ и 6-НДФЛ не предусматривают возможности передачи таких данных. Поэтому в программе указанные ставки не поддерживаются.

Подключить функциональность использования налогообложения в соответствии с международными договорами следует в меню Настройки — Расчет зарплаты — флаг Используются ставки НДФЛ, предусмотренные международными договорами РФ.

При этом в документе Дивиденды появляется возможность выбрать ставку НДФЛ по международному договору: 5, 10 или 12 %. В документе Договор авторского заказа аналогично можно выбирать ставку налога из вариантов 3, 5, 6, 7, 10, 15 %. НДФЛ исчисляется автоматически по указанной ставке.

Новые ставки можно указать и в документе Операция учета НДФЛ. Отчеты 2-НДФЛ и 6-НДФЛ корректно отражают указанные ставки НДФЛ и автоматически заполняются по зарегистрированным в программе данным.

Учет доходов в обособленных подразделениях за пределами РФ

В соответствии с Налоговым кодексом РФ (пп. 6 п. 3 ст. 208 НК РФ) доход, полученный сотрудниками, работающими в обособленных подразделениях, территориально расположенных за пределами РФ, считается доходом, полученным от источников за пределами Российской Федерации.

Согласно пункту 1 статьи 207 НК РФ лица, получающие доход из таких источников и не являющиеся при этом налоговыми резидентами Российской Федерации, не считаются налогоплательщиками НДФЛ.

Для поддержки такого требования законодательства в программе в карточке обособленного подразделения (в справочниках Подразделения и Организации) следует в поле Территориальные условия указать ЗАГР (территория за пределами РФ). Все доходы сотрудников-нерезидентов (с налоговым статусом Нерезидент) таких подразделений не будут облагаться НДФЛ.

В документах Больничный лист, Отпуск, Отсутствие с сохранением оплаты и Командировка можно установить флаг Доход получен на территории РФ, и тогда оплата этого отсутствия будет облагаться НДФЛ в соответствии с налоговым статусом (для Нерезидентов — 30 %).

Рассмотренный выше дополнительный инструментарий учета НДФЛ — это лишь пример расширенной функциональности программы «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3). Программа «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) в полном объеме содержит все возможности регламентированного кадрового учета, расчета и учета заработной платы, исчисления НДФЛ и взносов, подготовки отчетности, реализованные в «1С:Зарплата и управление персоналом 8» (ред. 3). В дополнение к этому в программу «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) включены модули охраны труда, подбора, оценки, обучения персонала, настройки сложных схем мотивации сотрудников на основе ключевого коэффициента эффективности (КPI) и бальности льгот, как монетизируемых, так и социальных.

Программа «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 содержит инструменты для интеграции с рекрутинговыми сайтами, осуществления электронного интервью по методике Светланы Ивановой, проведения курсов с использованием системы электронного обучения, учета ДМС и медосмотров, настройки чат-бота и многое другое.

Выбирая программу «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 при переходе с предыдущих редакций, пользователь получает комплексное готовое решение по учету кадров, расчету зарплаты и управлению персоналом, позволяющее эффективно реализовывать кадровую политику организации.

Обо всех возможностях «1С:Зарплаты и управления персоналом 8 КОРП» редакции 3 эксперты 1С рассказывали в 1С:Лектории 14.06.2018. Подробнее см. в . Видеозапись доступна для просмотра всем желающим.

Правильно говорят: «Понедельник – день тяжелый». Вместо того чтобы с самого утра приступить к работе над новым корпоративным проектом, пришлось переключиться на проблему с программой «Зарплата и управление персоналом». Позвонил мне наш расчетчик зарплаты и сообщил, что в отчете «Анализ налогов и взносов» дублируется НДФЛ. Зная, что пользователи имеют свойство сами создавать себе проблемы, я решил сформировать отчет у себя. Хм, проблема действительно имеется – НДФЛ задваивается по всем сотрудникам (а у некоторых затраивается).

Первым делом я подумал, что проблема возникла в документе «Начисление зарплаты сотрудникам организации». Проверяю движки – все ok. Стал по-разному крутить отчет и обнаружил проблему. Установив группировку по ОКТМО, становится видно, что практически по каждому сотруднику присутствует как минимум две разные записи ОКТМО. Причем в первой них явно не хватает цифр.

Искать правду у расчетчика зарплаты мне не хотелось. Решил разобраться самостоятельно. Сначала мне потребовалось определить правильный код ОКТМО. Для этого можно скачать реестр с официального сайта министерства или воспользоваться удобным сервисом oktmo2014.ru/. Я выбрал второй вариант, т.к. искать информацию на государственных сайтах – все равно, что иголку в стоге сена.

Как я и думал, изначально в «Зуп» был введен неправильный код ОКТМО. Судя по всему, сотрудник одумался и попытался ввести новый (кстати, опять же неверно). Понятное дело, что тупо изменив код ОКТМО в карточке организации ситуацию не изменишь. В системе уже были зарегистрированы документы с неправильным кодом и их нужно либо перепровести, либо самостоятельно внести изменения во все необходимые регистры/реквизиты документов.

К счастью, разработчики компании 1С позаботились о подобных ситуациях. В состав конфигурации (у нас «Зарплата и управление персоналом 2.5.79») входит обработка «Замена кодов ОКТМО в учете по НДФЛ».

Обработка позволяет изменить коды ОКТМО по имеющимся организациями/обособленным подразделениям. Все старые значения в сформированных документах будут автоматически обновлены.

ОКТМО проставлен, но отчет опять за свое

Я думал, что обработка окончательно исправит проблемы с отчетом, но оказалось, что этого мало. Коды ОКТМО были проставлены верно, но теперь в отчете (при группировке по ОКТМО) стала появляться пустая строка, которая задваивала результат. Покрутив отчет в разных вариантах, и проверив соответствующие регистры, я начал грешить на наличие косяка в самом отчете.

Ковыряться в коде отчета времени не было, поэтому решил обойтись минимальными телодвижениями. Добавил новый отбор «Заполнение» для поля «Код по ОКТМО». Проблема решилась.

Расчетчик получил свой отчет, а я вернулся к приоритетному проекту. Думаю, что к следующему обновлению программы, ошибка со стороны 1С будет окончательно исправлена, а пока остается пользоваться этим небольшим хаком.