Содержание

На что идут налоговые деньги?

Большие налоги в Швеции – неизбежное следствие высоких требований, которые предъявляют шведы к своей стране и качеству жизни. Отремонтированные дороги, новые школы и поликлиники, общественный транспорт, на который можно положиться, – все это результат высокого налогообложения. Для шведов очень важны гарантии и социальная защищенность, причем они по умолчанию должны быть доступны каждому. Каждый налогоплательщик знает, что если он заболеет или потеряет работу, можно рассчитывать на выплаты из страховой кассы, сравнимые с размером месячной зарплаты. Медицинское обслуживание, которое в Швеции почти бесплатное, тоже финансируется за счет налогов. Добиться всего этого, не повышая налоговые ставки, очевидно, было бы невозможно.

Шведы в большинстве своем воспринимают налоги не как неизбежное зло, а скорее как свою прямую обязанность. Они понимают, что налоговые сборы пойдут на ремонт дорог или школ, на пенсии и медицину – и использованы будут только по назначению. Шведы гордятся тем, что они исправные налогоплательщики, и при случае не прочь похвастать друг перед другом тем, сколько налогов кто заплатил в ушедшем году. Более того, в стране существует открытый доступ к финансовым и бухгалтерским документам компаний: пытаться что-то утаить бессмысленно. Достаточно ввести имя налогоплательщика или название компании на www.allabolag.se, и можно увидеть и сколько он зарабатывает, и сколько налогов заплатил.

Подать декларацию – в один клик

Еще одна причина, по которой шведы терпимо относятся к налогам, – это легкость общения с налоговыми структурами. Подать декларацию можно любым удобным способом: отослать бумажную анкету обычной почтой (что в технически передовой стране происходит все реже и реже), отправить смс или набрать специальный номер телефона, по электронной почте, через мобильное приложение или аккаунт на сайте налоговой службы www.skatteverket.se. Помимо шведского, сайт налоговой службы функционирует на английском, русском, финском, турецком, идише, арабском и еще десятке с лишним языков, на которых говорят жители Швеции. Отдельная версия сайта с видеофильмами с сурдопереводом предлагается слабослышащим.

И никаких очередей, томительного ожидания и бюрократии. Угораздило вписать данные не в ту строчку декларации – вежливые сотрудники налоговой службы перезвонят сами, уточнят и исправят цифры или пересчитают. Кстати, большинству налогоплательщиков даже не приходится самим подсчитывать доходы за год – налоговая служба присылает по почте уже заполненную декларацию, с подсчитанной суммой налога к выплате. Такую декларацию достаточно только подписать и отослать обратно. Предпринимателям и тем, кто в течение года продал или купил квартиру придется заполнять больше всего данных.

Налогообложение заработной платы работника в Швеции предполагает отчисления на три различных уровня правительства: муниципалитет , окружной совет и центральное правительство . Взносы на социальное обеспечение выплачиваются для финансирования системы социального обеспечения.

Подоходный налог с заработной платы удерживается работодателем (система PAYE ) и уплачивается непосредственно работодателем в Налоговое управление Швеции ( Skatteverket ).

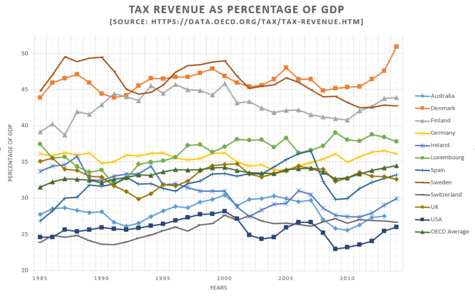

Эффективная ставка налогообложения в Швеции обычно считается одной из самых высоких в мире; см. список стран по налоговым ставкам .

Общие налоговые поступления в процентах от ВВП Швеции за последние несколько десятилетий по сравнению с другими высокоразвитыми государствами

Общие налоговые поступления в процентах от ВВП Швеции за последние несколько десятилетий по сравнению с другими высокоразвитыми государствами

В Швеции действует система налогообложения доходов от работы, которая сочетает подоходный налог (уплачиваемый работником) с отчислениями на социальное обеспечение (взносы работодателя), которые уплачиваются работодателем. Таким образом, общая сумма затрат на заработную плату для работодателя складывается из заработной платы брутто плюс отчисления на социальное страхование. Работодатель ежемесячно производит предварительные отчисления ( PAYE ) по подоходному налогу, а также уплачивает взносы на социальное обеспечение в Налоговое управление Швеции.

Подоходный налог зависит от того, какое лицо облагается налогом в Швеции, а отчисления на социальное страхование зависят от того, кто является участником шведского плана социального страхования. Подоходный налог окончательно определяется путем ежегодной налоговой оценки в год, следующий за годом получения дохода.

27% денег налогоплательщиков в Швеции идет на образование и здравоохранение, 5% идет на полицию и вооруженные силы, а 42% — на социальное обеспечение.

Рынок Швеции – крупный, насыщенный, стабильный, а главное – богатый. Он всё больше и больше привлекает предпринимателей из Эстонии своими чёткими и понятными правилами. Естественно, налоговая система Швеции, также как и любой другой страны мира, имеет свои нюансы и особенности, серьёзно отличаясь от налоговой системы Эстонии. В Швеции система налогообложения имеет сильную социальную направленность.

При открытии и ведении предпринимательской деятельности в Швеции, перед предпринимателями Эстонии сразу встают вопросы: какую форму коммерческого товарищества выбрать, где лучше платить налоги, как правильно организовать налогообложение рабочей силы, как вести финансовую отчётность и бухгалтерский учёт.

Анастасия Старикова — консультант по налогам и по предпринимательской деятельности в Швеции, сертифицированный специалист по заработным платам, экономист. Анастасия специально приедет из Швеции, чтобы рассказать нашим предпринимателям о всех нюансах ведения бизнеса в Швеции.

Цель семинара: дать подробный обзор налоговой системы Швеции. Объяснить предпринимателям Эстонии, работающим в Швеции или собирающимся выходить на этот рынок, на что, прежде всего, стоит обратить внимание при ведении бизнеса и бухгалтерского учёта в этой стране.

Семинар проходит на русском языке.

Подоходный налог юридических лиц

Годовой совокупный доход от коммерческой деятельности облагается налогом в 22%.

Страховые взносы работодателя

Кроме зарплаты, работодатель должен платить подоходный налог (inkomstskatt) и страховые (социальные) взносы (arbetsgivaravgifter) за всех наёмных работников. Эти отчисления ежемесячно выплачиваются в Налоговую службу.

Ставка страховых взносов в 2015 году:

0% от валовой заработной платы работников, родившихся в 1937 году и ранее;

10,21% – для родившихся с 1938 по 1949 год;

25,46% – для родившихся в 1990 году или позднее;

31,42% – для всех остальных.

Страховые взносы работодателя в 1970–2015 гг.

Подоходный налог физических лиц

При поступлении на работу подписывается трудовой договор с работодателем. В нем указана брутто-зарплата работника, т. е. без вычета подоходного налога. Работодатель вычитает часть денег из заработка, чтобы заплатить подоходный налог. Остальные деньги выплачиваются работнику, который таким образом получает нетто-зарплату.

Годовой совокупный доход ниже 18 824 крон подоходным налогом не облагается.

При совокупном доходе в интервале от 18 824 до 443 300 крон нужно платить муниципальный налог. Ставки налога отличаются в разных муниципалитетах, обычно они составляют 29–35 процентов от брутто-зарплаты.

Муниципальный налог в Швеции

Минимальная ставка подоходного налога в 1930–2015 гг. (среднее значение)

При доходе от 443 300 до 629 200 крон нужно также платить государственный налог. Он составляет 20 процентов от дохода свыше 443 300 крон.

При доходе, превышающем 629 200 крон взимается дополнительный налог в размере 5 процентов от суммы, превышающей 629 200 крон.

Указанные данные действительны на 2015 год.

Доля налогов в ВВП в 1900–2015 гг.

Предпринимательский налог

Предприниматели тоже платят налоги, исходя из той суммы, которую они по предварительным расчетам могут заработать в течение года. Налоги выплачиваются раз в месяц.

Налог на добавленную стоимость

В Швеции большинство товаров и услуг облагаются НДС в 25 процентов. Некоторые товары и услуги имеют пониженную ставку в 12 процентов: продукты питания (кроме крепких алкогольных напитков), рестораны, гостиницы и кемпинги. 6% – газеты, книги, билеты в кино и театр, пассажирские перевозки, путешествия, концерты и спортивных мероприятия.

Некоторые услуги не облагаются НДС, например: здравоохранение, стоматология и медико-социальное обслуживание, образование, банковские услуги, полисы частного страхования, арендная плата за жилье

Акцизные налоги и сборы

Акцизные сборы – это дополнительные налоги на некоторые виды товаров, например, алкогольные напитки и бензин. Государство решает, какие товары облагаются акцизами. Чаще всего это изделия, опасные для окружающей среды или здоровья. Государство стремится таким образом повлиять на то, чтобы мы покупали и использовали эти товары в меньшем количестве.

Вы платите акцизные налоги и сборы за следующие товары:

• топливо (бензин, нефтепродукты, уголь и жидкий газ)

• электроэнергия

• алкогольные напитки

• табак и табачные изделия

Налоговая декларация

В налоговой декларации указаны данные о годовом заработке и сумме уплаченных в течение года налогов. Декларация должна подаваться в Налоговую службу ежегодно не позднее 2 мая. Налоговая служба получает информацию о ваших доходах в течение года от работодателя, страховых компаний и банков.

Налоговая служба присылает декларацию на дом. Необходимо проверить правильность указанных в ней данных. Затем ее можно подписать, действуя различными способами:

• Поставить собственноручную подпись и послать декаларацию в Налоговую службу.

• Послать эсэмэску по мобильному телефону.

• Позвонить в Налоговую службу.

• Оформить декларацию через Интернет с помощью кода на бланке.

• Оформить декларацию через Интернет с помощью электронной подписи (e-legitimation).

Налог на телеприёмник

В соответствии со шведским законодательством, все владельцы телевизионных приёмников обязаны оплачивать лицензионный сбор за радио и телевидение. Из этого налога формируется бюджет шведских государственных теле- и радиокомпаний «Телевидение Швеции»/Sveriges Television AB (SVT), «Шведское радио»/Sveriges Radio AB (SR), «Шведское учебное радио»/Utbildningsradion (UR), сайты sverigesradio.se, svt.se, svtplay.se, ur.se и т.д.

К телевизионным приёмникам относится оборудование, предназначенное для приёма телевизионного сигнала, вне зависимости от способа приёма. Например: телевизор, видеомагнитофон, DVD-рекордер и ресивер цифрового телевидения (до 14 июня 2014 года этот налог также платили пользователи компьютеров).

В 2015 году лицензионный сбор за телеприёмник составил 2076 крон в год.

• Швеция занимает шестое место по доле налогов в ВВП.

• Основатель IKEA впервые за 42 года заплатил налог на прибыль в Швеции.

• Налоговые правонарушения.

• Работа в Швеции.

• ID-карта;

• Социальное страхование.

• Здравоохранение и медицинское обслуживание.

• Пенсионное обеспечение в Швеции.

По материалам учебника «Налоговые системы зарубежных стран»

под редакцией В.Г. Князева и Д.Г. Черника.

Из архивов журнала «Бухгалтерский учет в торговле»

Важное место в системе налогов занимает налог на прибыль корпораций. Все компании и другие виды организационно-правовой формы, такие как товарищества с ограниченной ответственностью, должны быть зарегистрированы в Патентном и Регистрационном отделе, для того чтобы получить статус юридического лица. Обычно как минимум 50 % управляющих директоров и главный директор должны быть резидентами стран ЕС или Европейских государств. Тем не менее возможны исключения из правил, предоставляемые Отделом Патентов и Регистраций или Правительством, в отношении юридических лиц, большая часть совета директоров которых состоит из нерезидентов Швеции.

Наиболее часто встречающаяся организационно-правовая форма — это компании с ограниченной ответственностью. Существуют два вида: открытые компании с ограниченной ответственностью и частные компании с ограниченной ответственностью. Минимальный размер акционерного капитала для открытых акционерных обществ установлен в размере 500000 шведских крон и для частных — 100000 шведских крон.

Национальный налог на прибыль взимается с резидентов со всего дохода, а с нерезидентов — с доходов, полученных из шведских источников. Компания считается налоговым резидентом, если она образована (зарегистрирована) в Швеции или имеет постоянное представительство на ее территории.

Ставка налога на прибыль корпораций установлена в размере 28 %. Не существует различий при налогообложении распределенной и нераспределенной прибыли компании. Также не существует никаких местных налогов для корпораций.

Прибыль определяется в соответствии с общепринятыми принципами бухгалтерского учета, с небольшой корректировкой в целях налогообложения. При подсчете прибыли акции оцениваются по нижней рыночной цене. Альтернативный метод оценки — 97 % цены приобретения, но он должен применяться при оценке всего акционерного портфеля.

Налогооблагаемая база уменьшается на суммы затрат на ведение бизнеса, включая проценты по кредитам на инвестирование филиала или приобретение нового оборудования. Существует перечень

затрат, которые не вычитаются, такие, как превышающие установленные нормы затраты на развлекательные мероприятия и затраты, связанные с операциями с алкогольными напитками.

Нормы амортизационных отчислений для целей налогообложения обычно совпадают с нормами бухгалтерской амортизации.

Для оборудования, патентов, торговых марок, имиджа фирмы, суммы амортизационных отчислений списываются прямолинейным методом по ставке 20 % в год либо методом уменьшения балансовой стоимости по ставке 30 %.

Тот или другой метод может использоваться при условии, что все активы будут оценены с использованием одного и того же метода в году. Также существует прямолинейный метод списания по остаточной стоимости по ставке 25 %.

Оборудование с предполагаемым сроком использования менее 3 лет либо стоимостью менее 2000 шведских крон может быть списано в год его приобретения. Но установлен предельный размер списания амортизационных отчислений, не превышающий 10000 шведских крон для компаний с ежегодным оборотом более 200 миллионов шведских крон или с годовым среднесписочным количеством наемных работников 200 человек.

Здания амортизируются по ставкам, варьирующимся от 2 до 5 % от стоимости приобретения (не включая затраты на улучшение их качества). Амортизационные ставки зависят в основном от целей использования зданий. Земля не является предметом начисления амортизации, хотя затраты на рекультивацию земель и могут амортизироваться по ставке 5 % в год.

Прибыль от реализации материальных и нематериальных основных средств и других активов должна быть включена в совокупный налогооблагаемый доход предприятия и, следовательно, облагается по ставке 28 %. Убыток, полученный при реализации капитальных активов, списывается за счет совокупной прибыли без всяких временных ограничений. Однако убыток, возникающий от реализации инвестиционного портфеля акций и иных подобных финансовых инструментов, может приниматься к зачету только в счет прибыли, полученной по такому же виду собственности.

Дивиденды, полученные от шведских компаний, освобождены от налогообложения. Дивиденды, полученные от зарубежного филиала (минимальный пакет акций не менее 25 %), также могут быть освобождены от обложения при условии, что филиал облагается по ставке не менее чем 15 %.

Понесенные убытки могут быть зачтены за счет полученного дохода следующего года и не могут переноситься на счета прошлых лет.

Работодатель обязан выплачивать взносы в социальные фонды за своих работников (резидентов Швеции) в размере 33 % от валовой заработной платы, включая стоимость дополнительных выплат и льгот. Граждане ЕС, работающие в Швеции, руководствуются законодательными актами ЕС. Пониженная ставка взносов в размере 21,39 % установлена на предпринимательский и трудовой доход граждан, возраст которых превышает 65 лет. В некоторых сельских северных районах Швеции действующая ставка может быть понижена на 5 — 10 %.

Законодательством установлен налоговый кредит на суммы налогов на доход от капитала, уплаченных за рубежом. В отношении зарубежных дивидендов налоговый кредит предоставляется только на сумму налога, удержанного у источника, но не на сумму зарубежного корпоративного налога. Вместо этого дивиденды, полученные от зарубежного филиала (минимальный пакет акций не менее 25 %), также освобождены от обложения при условии, что филиал облагается по ставке не менее чем 15 %. Если поставленные условия не выполнимы, то стандартный налоговый кредит в размере 13 % добавляется к кредиту по налогу, удержанному у источника выплаты, но дивиденды в Швеции облагаются по ставке корпоративного налога (28 %). Действующая ставка на дивиденды корректируется международными соглашениями об избежании двойного налогообложения. Неиспользованный налоговый кредит может быть перенесен на срок до трех лет. Доход, полученный от зарубежного представительства, должен быть включен в налогооблагаемую базу главного шведского отделения, если нет поправки на налоговое соглашение.

Налоговая декларация предоставляется ежегодно. Налоги подсчитываются на протяжении всего финансового года. Налоговое извещение выдается в декабре по окончании финансового года и все задолженности по налогам должны быть выплачены не позднее апреля.

Иностранные компании, зарегистрированные в органах для целей выплаты страховых взносов в социальные фонды, могут их уплачивать раз в год (одним платежом).

Весомая роль в доходах бюджета разных уровней принадлежит подоходному налогу с граждан. Физические лица считаются резидентами Швеции для целей налогообложения, если они присутствуют в стране более 183 дней в году.

Резиденты Швеции обязаны уплачивать национальный и муниципальный подоходный налог на их доход, полученный как в Швеции, так и за ее пределами, а нерезиденты — только с доходов, полученных на территории Швеции.

Резиденты Швеции, выезжающие за рубеж на срок не менее 6 месяцев, освобождены от уплаты шведского подоходного налога при условии, что физическое лицо уплатило подоходный налог в стране пребывания. Независимо от того, облагается ли полученный доход налогом в зарубежной стране, резиденту Швеции может быть предоставлен годовой налоговый кредит на сумму причитающихся шведских налогов, при условии выполнения следующих условий:

- в течение года он должен находиться в одной и той же стране и работать на одном и том же предприятии;

- все вычеты и льготы, применяемые к полученному доходу в зарубежной стране, установлены общими правилами законодательства той страны для всех ее резидентов, а не регламентированы международными налоговыми соглашениями;

- работодателем является правительство Швеции.

Нерезиденты Швеции уплачивают налоги с доходов, полученных из шведских источников, а также доход от операций с недвижимым имуществом, оплаты предоставленных услуг, пенсий и некоторых видов дохода на капитал.

Заработная плата, включаемая в совокупный доход, состоит из всех видов выплат, пенсий и натуральной оплаты труда (оцениваемой по рыночной стоимости). Возможно получение налогового кредита по зарубежным прямым налогам в пределах сумм шведского национального и муниципального подоходного налога, уплаченного по любым видам зарубежного налога. Согласно большей части налоговых соглашений налоговый кредит в размере уплаченных налогов за рубежом гарантируется за счет муниципального подоходного налога. Супружеские пары облагаются налогом раздельно.

Доход в размере не более 209100 шведских крон облагается муниципальным налогом по ставке приблизительно 32 %. Доход свыше этих сумм облагается также национальным налогом 25 %. Таким образом, максимальная ставка подоходного налога (муниципального и национального) — 57 %.

Доход от капитала облагается отдельно по ставке 30 %.

Физическое лицо, находящееся на территории Швеции менее 6 полных месяцев, имеет ограниченную налоговую ответственность. Налог по ставке 25 % должен быть удержан работодателем при оплате произведенных в Швеции работ и услуг. Нерезидент, работающий по найму, не обязан представлять декларацию о доходах в налоговые органы.

Большую часть налога в социальные фонды уплачивает работодатель, однако работник, возраст которого не превышает 65 лет, должен также уплачивать взносы на индивидуальное медицинское страхование — 3,95 % и пенсионное обеспечение — 1 %. Для 1996 года был установлен предельный размер страховых взносов — 271500 шведских крон.

В основном вычеты из налогооблагаемой базы включают в себя затраты, понесенные при получении этого дохода. Премии, выплачиваемые шведским страховщикам на пенсионное страхование (в пределах установленных норм), могут являться также предметом уменьшения налогооблагаемой базы. Граждане имеют право на вычет из заработка до 1000 шведских крон и затрат на проезд до места работы — 6000 шведских крон. Персональные вычеты предоставляются только при уплате муниципального налога, варьирующиеся от 8600 до 18000 шведских крон (в 1996 г.) в зависимости от уровня дохода.

Прирост капитала рассчитывается как разница между ценой реализации и ценой приобретения и облагается по ставкам 30 %. Как правило, 70 % всех понесенных убытков вычитаются.

Нерезиденты уплачивают налоги на доходы от недвижимости, расположенной в Швеции. Если резидент Швеции становится нерезидентом, то прибыль от шведских акций в течение десяти лет со дня отъезда может облагаться налогом в некоторых случаях по пониженным ставкам. Доход от инвестиций (проценты и дивиденды) обычно облагается по единой ставке — 30 %. Не существует никаких льгот.

Все граждане, получающие доходы от работы по найму, обязаны составлять налоговые декларации, хотя на практике применяются упрощенные формы деклараций. Для большей части граждан срок подачи деклараций установлен в августе. Налоговое извещение о сумме, подлежащей уплате, присылается из налоговых органов в сентябре. Сумма недоплаченного налога взыскивается работодателем бесспорным путем с заработной платы работника за первые месяцы следующего года. Индивидуальные предприниматели уплачивают остаточную сумму налога самостоятельно не позднее апреля. Налоговые извещения хранятся еще пять лет, соответственно, возможны корректировки для получения возмещения излишне уплаченных сумм налогов.

Система обложения налога на добавленную стоимость (НДС) в Швеции сходна с системой обложения внутри ЕС. Предприятие, имеющее обороты, подлежащие обложению НДС, в размере более 1 млн. шведских крон, должно быть зарегистрировано в местных налоговых органах в качестве плательщика НДС. Если обороты менее 1 млн. шведских крон, то регистрация не обязательна. Обычная ставка НДС — 25 %. Пониженная ставка — 12 % по продуктам питания и услугам по туризму. Низкая ставка — 6 % по газетным изданиям. Отчеты по НДС предоставляются ежемесячно вместе с подтверждающими документами оплаты НДС.

Имущество, переходящее в наследство, облагается по прогрессивным ставкам, размер которых зависит от оценочной стоимости полученного имущества и от степени родства. Налог уплачивает получатель имущества. Если получателем является супруг (а) или ребенок, ставки налога варьируются от 10 % (наследство оценивается в 300000 шведских крон или меньше) до 30 % (свыше 600000 шведских крон). В остальных случаях ставки дифференцированы от 10 до 30 %. Имущество, наследуемое супругом в размере до 280000 шведских крон и детьми — 70000 шведских крон (дополнительно 10000 шведских крон для детей до 18 лет), освобождается от уплаты налога. Такие же правила применяются в отношении подарков. Подарок, стоимость которого не превышает 10000 шведских крон, не облагается налогом.

Резиденты обязаны платить налог по ставке 1,5 % от чистой стоимости имущества, превышающей 800000 шведских крон, расположенного как в Швеции, так и за ее пределами. Имущество, составляющее оборотный капитал, налогом не облагается. Различные фонды и благотворительные организации уплачивают поимущественный налог по ставке 0,15 % от чистой стоимости имущества, превышающего 25000 шведских крон.

Нерезиденты уплачивают этот налог только за имущество, расположенное в Швеции. Если имущество, находящееся за рубежом, освобождено от налогообложения, то оно тем не менее может быть включено в налогооблагаемую базу нерезидента при определении соответствующей налоговой ставки.

Версия для печати