Содержание

- Всегда ли у ООО есть банковский счет?

- Какие банковские реквизиты могут потребоваться?

- Можно ли узнать расчетный счет организации по ИНН онлайн?

- Как еще можно узнать реквизиты по ИНН юридического лица?

- Проверка расчетного счета

- Что такое счет получателя платежа и как узнать его номер?

- Что это такое

- Что нужно для открытия счета

- Не путайте номер счёта с номером карты

- Как узнать номер счета получателя

- Ошибки при осуществлении финансовых операций

- Расшифровка номера расчетного счета — что означают цифры?

- Как узнать номер лицевого счёта Сбербанка?

- Что такое лицевой счет карты Сбербанка

- Пошаговая инструкция получения номера счета

- Шаги в личном кабинете Сбербанка

- Вывод

- Что такое счет получателя платежа

- Как узнать номер СП

- Что нужно для открытия

- Как узнать счёт получателя

- Что обозначают цифры, идентифицирующие расчётный счёт

- В чем разница между лицевым и расчетным счетом карты Сбербанка

- Лицевой счёт для физического лица в Сбербанке

- Как узнать счет карты Сбербанка

- Как посмотреть реквизиты карты в Сбербанк Онлайн?

- Правила безопасности и конфиденциальности в Сбербанке

- Тарифы РКО в Сбербанке РФ

- Тарифы Сбербанка

- Расчетно-кассовое обслуживание физических лиц в Сбербанке

- Преимущества РКО в Сбербанке

- Недостатки РКО в Сберабнке

- БАНКОВСКИЕ РЕКВИЗИТЫ САНАТОРИЯ «ИСЛОЧЬ» для оплаты в различной валюте

Необходимость узнать реквизиты организации по ИНН обычно возникает при взыскании задолженности. Реже это нужно для оплаты счетов – в этом случае компании, как правило, предоставляют сведения о банковском счете сами. Ркофф изучил все возможные способы проверки реквизитов компании по идентификационному номеру налогоплательщика.

Всегда ли у ООО есть банковский счет?

П. 4 ст. 2 Федерального закона № 14-ФЗ от 8 февраля 1998 года указывает на возможность открытия расчетных счетов ООО. Выходит, это лишь право, а не обязанность компании? Это не совсем так.

Ст. 2 Федерального закона № 14-ФЗ от 08.02.1998

На деле организациям открывать расчетный счет в банке приходится. Это нужно, чтобы:

- делать отчисления в ФНС (для ООО – обязательно в безналичной форме);

- не допускать излишков в кассе;

- производить расчеты по договорам с суммами от 100 000 руб.

Некоторые компании имеют сразу несколько расчетных счетов. Законом их количество не ограничено. Найти банковские реквизиты сразу по всем счетам организации будет сложнее.

Какие банковские реквизиты могут потребоваться?

Для перевода организации недостаточно знать 20-значный номер расчетного счета. Дополнительно потребуются:

- наименование компании;

- ИНН и КПП;

- БИК банка;

- наименование банка и местонахождение обслуживающего филиала;

- корреспондентский счет.

Чтобы узнать расчетный счет организации для взыскания задолженности по исполнительному листу, достаточно иметь на руках название и ИНН компании. Приставы сами должны найти р/с. Но эту процедуру можно ускорить, если узнать хотя бы банк, в котором открыт счет.

Расшифровка цифр расчетного счета

Кстати, в расчетном счете содержатся сведения о внутреннем номере филиала обслуживающего банка. Это 10, 11, 12 и 13 цифры счета.

Можно ли узнать расчетный счет организации по ИНН онлайн?

Самый простой способ узнать реквизиты организации – просмотреть их на сайте компании или спросить у представителя лично, по телефону, запросить данные по почте. Многие предприятия указывают их в контактной информации. Хотя некоторые компании эти сведения и не прописывают (например, мелкие предприниматели).

Так обычно выглядят реквизиты компании, размещенные на сайте

Так обычно выглядят реквизиты компании, размещенные на сайте

Можно попробовать ввести наименование компании и ИНН просто в поисковую строку. Сейчас есть масса сервисов, предоставляющих сведения об организациях. Там можно узнать реквизиты компании (ОГРН, КПП и т. д.), сведения о месте и дате постановки на учет, но информацию о расчетном счете – нет.

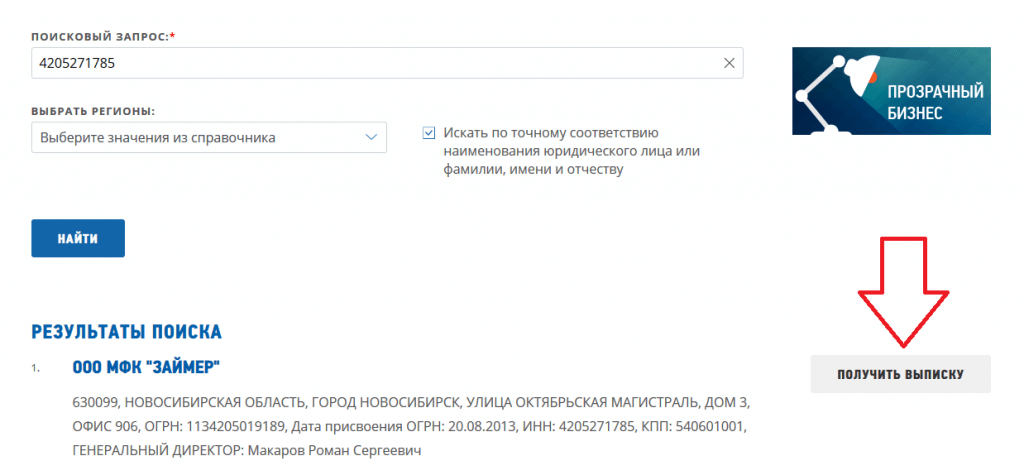

Проверка расчетного счета на сайте ФНС

ФНС – самый достоверный источник информации о ИП и ООО. Поэтому и искать реквизиты компании лучше на их официальном сайте. Некоторые полагают, что здесь размещаются данные р/с компании. Через ФНС можно получить выписку из ЕГРЮЛ в разделе «Проверить себя и контрагента».

Обязательными для ввода являются ИНН, название компании или ОГРН. Регион тоже можно выбрать, чтобы исключить совпадения (например, если поиск производится по наименованию ООО).

Останется только получить выписку (формируется в виде PDF-документа). Там будут указаны подробные сведения о регистрации, дате и месте постановки на учет в ФНС, ПФР, ФСС и т. д. Но узнать расчетный счет организации по ИНН не получится.

В такой форме будут отображены сведения о компании

Если известен банк

Налоговая служба сведения о расчетном счете компаний в онлайн-режиме не предоставляет. Но если вы знаете наименование банка, в котором открыт р/с, можно попытаться узнать его реквизиты через интернет-банкинг. Например, такая возможность есть в сервисе «Сбербанк Онлайн». Для этого после авторизации в сервисе нужно:

- Перейти в раздел «Переводы и платежи».

- В появившемся окне находим раздел «Оплата покупок и услуг». И в форме поиска вводим ИНН организации.

- Если расчетный счет в Сбербанке у получателя есть, то номер расчетного счета отобразится внизу.

Чтобы узнать остальные реквизиты, можно перейти к счету оплаты. В платежке будет указан ИНН, КПП, расчетный и корреспондентский счет организации, БИК и наименование обслуживающего банка.

Такой формат поиска работает не всегда. Если речь идет о мелкой компании, вряд ли шаблон платежа добавлен в интерфейс онлайн-банкинга.

Как еще можно узнать реквизиты по ИНН юридического лица?

Если узнать расчетный счет по ИНН онлайн не получилось, можно воспользоваться другими способами.

Договор

Если вы являетесь клиентом компании, то обычно данные для оплаты прописываются в самом конце в разделе «Реквизиты сторон».

Платежные документы

При наличии платежки узнать реквизиты тоже будет просто: все они прописываются в платежном поручении.

При обращении в ФНС

Благонадежные компании готовы предоставить реквизиты своего счета сами, особенно если обратившийся намеревается произвести платеж в пользу организации. Сложнее приходится тем, кто хочет сам получить деньги от недобросовестной ООО. Если сведения о счете представители компании предоставлять отказываются, информации в открытых источниках нет, остается только обращаться в ФНС. Для этого нужно:

- Написать заявление в суд с требованием предоставить сведения о расчетном счете компании.

- Дождаться вынесения решения. Если иск удовлетворят, то на руки выдадут исполнительный лист. Его обязательно нужно заверить у нотариуса.

- Обратиться в ФНС или ПФР с требованием узнать расчетный счет организации.

При наличии действующего исполнительного листа заявитель может через ФНС или ПФР узнать о количестве действующих расчетных счетов, их номерах и банках, в которых они открыты, суммах, имеющихся на счетах и их движении.

Не имея на руках исполнительного листа, получить сведения о расчетном счете компании в ФНС не удастся, т. к. такая информация является конфиденциальной.

В банке

Если нужный контрагент является известным поставщиком товаров и услуг, то в обслуживающем его банке наверняка есть сведения о р/с. Чтобы узнать их, достаточно обратиться к оператору в банке лично. Если на руках будет ИНН, найти нужные сведения будет проще – сотрудник отделения введет их и получит реквизиты. Такой вариант нужен, если срочно нужно произвести платеж, а данные о счете вы взять с собой забыли.

Через «1С: Бухгалтерия»

Получение реквизитов счета через «1С: Бухгалтерия» подойдет организациям, которые хотят узнать расчетный счет организации-контрагента.

Для этого достаточно включить программу, перейти в раздел с перечнем контрагентов и произвести поиск по названию или ИНН. После останется открыть карточку нужной организации и узнать банковские реквизиты организации.

Проверка расчетного счета

Иногда проверку расчетного счета инициируют перед началом сотрудничества с компанией. Тогда логичнее получить выписку из ЕГРЮЛ. Можно воспользоваться и сторонними сервисами, где отображаются данные о доходах по годам, количестве судебных дел и многое другое. Выявить недобросовестного контрагента так будет проще, чем искать расчетный счет по ИНН.

Проверить расчетный счет на наличие ограничений также можно с помощью специального сервиса ФНС. Но для этого кроме ИНН потребуется БИК. Их нужно ввести в специальную форму:

После на экран выведутся результаты запроса. Если операции по счету приостановлены, то дополнительно будут видны сведения о дате и номере решения о приостановлении.

Найти сведения о компании в открытом доступе куда проще, чем платежные реквизиты и номер расчетного счета. ФНС такие данные онлайн не предоставляет, а при личном обращении – только после предъявления исполнительного листа. В сети расчетный счет можно найти на сайте самой организации. Проще же всего обратиться за сведениями к представителю компании лично или просмотреть договор, платежное поручение.

Что такое счет получателя платежа и как узнать его номер?

Многие пользователи крайне редко задаются вопросами – что такое счет получателя платежа, как узнать его номер, и для чего вообще он нужен. Ведь в большинстве случаев, совершая будничные операции с помощью банковской карты, можно обойтись ее номером, пин-кодом и трехзначным CVC-кодом.

Что это такое

Счет получателя – это расчетный счет, включающий в себя 20 цифр. Он может потребоваться при совершении операций по кредитам, переводе денег из зарубежных банков, а также осуществлении переводов от физических и юридических лиц. Именно поэтому его, а не номер карты, просят предоставить работодатели, в том числе и индивидуальные предприниматели.

Что нужно для открытия счета

Для того чтобы физическому лицу открыть счет в банке, нужно обратиться в любой его филиал, имея при себе паспорт. Консультант предложит прямо на месте заключить договор на обслуживание. Открывая счет можно сразу же заказать банковскую карту, которая будет к нему привязана, при необходимости подключить интернет-банк. В некоторых случаях при заключении договора потребуется внести на счет определенную сумму – за обслуживание в ближайший расчетный период. Однако чаще всего комиссия списывается с карты при ее выдаче.

Не путайте номер счёта с номером карты

Многие пользователи ошибочно полагают, что напечатанные на банковской карте цифры и есть номер счета. На самом деле это не так, друг к другу они не имеют совершенно никакого отношения. Пластик – это всего лишь своеобразный «ключ», который защищает счет пользователя от несанкционированных действий.

Если вам приходится менять карту – не важно, по истечении срока действия, из-за потери или по каким-то другим причинам, то новая будет выпущена под другим номером. А вот реквизиты счета останутся прежними. При этом важно учесть еще один момент – если вы хотите прекратить отношения с банком, то не достаточно просто заблокировать карту или дождаться пока закончится ее «срок годности». Для того чтобы закрыть счет придется обращаться в отделение.

Как узнать номер счета получателя

Существует несколько способов узнать счет, к которому привязана банковская карта: лично обратиться в банк, «прочитать» информацию самостоятельно в личном кабинете или позвонить на горячую линию.

Визит в банковское учреждение

Обращение в банковское учреждение – единственный способ не только узнать номер своего, как получателя платежа, счета, но и получить реквизиты, заверенные печатью. Для этого потребуется придти в любое отделение с паспортом. Операция займет не более пяти минут.

Через онлайн-сервис

Если номер счета нужен вам не для предоставления в организацию, и никаких официальных подтверждений не нужно, можно узнать его самостоятельно, зайдя в личный кабинет. Правда, для этого должен быть подключен интернет-банкинг.

Кредитная карта Халва от Совкомбанк Кредитный лимит: 350 000 руб. Льготный период: 1095 дней Ставка: от 0% Возраст: от 25 до 75 лет Рассмотрение: 30 минут Обслуживание: 0 рублей Кредитная карта УБРиР 120 дней без % Кредитный лимит: 300 000 руб. Льготный период: 120 дней Ставка: от 31% Возраст: от 21 до 75 лет Рассмотрение: 30 минут Обслуживание: 1 900 рублей Visa Classic 100 дней без % Альфа-Банка Кредитный лимит: 1 000 000 руб. Льготный период: 100 дней Ставка: от 11,99% Возраст: от 18 до 65 лет Рассмотрение: 1 день Обслуживание: от 590 рублей

Звонок в банк

Еще один способ узнать номер своего счета – позвонить на горячую линию банка. При общении с оператором нужно быть готовым подтвердить свою личность и ответить на целый ряд вопросов, касающихся персональных данных, последних совершенных операций и других моментов. Телефон для связи с банком, как правило, написан на обратной стороне карты. Но бывает так, что доступа к ней по каким-либо причинам нет, поэтому не лишним будет иметь эту информацию «при себе», в записной книжке или заметках смартфона:

Другие номера всегда есть возможность узнать на официальных сайте тех или иных банков. В любом случае, звонок на горячую линию 8-800 будет бесплатным для абонентов любых мобильных операторов России.

Ошибки при осуществлении финансовых операций

Финансовые операции осуществляются людьми, а они всегда могут допустить ошибку. Что делать, если по каким-либо причинам счет получателя платежа оказался указан ошибочно? В первую очередь, не паниковать. Велика вероятность, что деньги просто «зависнут в пространстве». Но даже если это не так, обращение в банк часто помогает их вернуть. Правда, для этого потребуется время.

Единственный случай, в котором платеж бывает практически невозможно отменить, это когда отправитель сам указывает неверный номер расчетного счета, принадлежащий стороннему физическому лицу. «Обратный перевод» осуществляется только с согласия «случайного получателя».

Расшифровка номера расчетного счета — что означают цифры?

Номер счета состоит из 20 цифр и для того, чтобы избежать ошибок при переводах, важно понимать суть и значение каждой из них. «Читают» счет слева направо:

- первая цифра – код раздела (например, «4» означает «операции с клиентами»)

- вторая-третья цифры – код счета первого порядка (например, «08» означает «иные счета, в том числе и физических лиц»)

- четвертая-пятая цифры – код счета второго порядка (например, «17» в сочетании с кодом счета первого порядка «08» — это физические лица и индивидуальные предприниматели)

- шестая-восьмая цифры – код валюты (например, «810» означает «российский рубль»)

- девятая цифра – защитный ключ (генерируется в случайном порядке)

- десятая-тринадцатая цифры – код структурного подразделения банка

- последний семь цифр – номер лицевого счета клиента в банке

Кредитная карта Сash Back Альфа-Банка Кредитный лимит: 300 000 руб. Льготный период: 60 дней Ставка: от 23,99% Возраст: от 18 до 65 лет Рассмотрение: 1 день Обслуживание: 3 990 рублей Карта рассрочки «Совесть» Кредитный лимит: 300 000 руб. Льготный период: 365 дней Ставка: от 10% Возраст: от 18 до 70 лет Рассмотрение: 15 минут Обслуживание: 0 рублей

Какие лимиты на переводы через Сбербанк Онлайн?

Через личный кабинет Сбербанк Онлайн или мобильное приложение лимит на переводы в сутки составляет 1 000 000 ₽. Подробнее на сайте.

Какие существуют лимиты на переводы в офисе банка?

В случае идентификации клиента с использованием банковской карты, переводы со счетов клиента совершаются без ограничений, независимо от места ведения счета.

В случае идентификации клиента с помощью паспорта:

- по счетам клиента, открытым в офисе обращения, совершаются любые операции без ограничений;

- по счетам клиента, открытым в других офисах, расходные операции (в том числе, переводы) совершаются в пределах лимита, установленного территориальными банками.

Лимит расходных операций в день по одному счету, открытому в другом офисе составляет:

- Если счет открыт в рублях – 1 500 000 рублей

- Если счет открыт в долларах США – 50 000 долларов США

- Если счет открыт в евро – 38 000 евро

- Для счетов, открытых в иных валютах – в эквиваленте 1 500 000 рублей

Как вернуть деньги, если ошибся в реквизитах при переводе?

Сначала проверьте в выписке по карте или счету в Сбербанк Онлайн, списались ли деньги с вашего счёта или карты.

При ошибке в ФИО или номере счета, перевод будет возвращен отправителю на счет. Если вы указали корректные реквизиты, но перевели не тому человеку, попробуйте обратиться к получателю перевода для возврата денег.

При необходимости вы можете получить копию платёжного поручения с подтверждением перевода. Для этого заполните заявление и обратитесь с ним в любой офис банка.

В какие сроки вернется перевод, если получатель не был найден из-за ошибки в реквизитах?

При переводе внутри Сбербанка вам вернут деньги в течение 2 рабочих дней. При переводе в другой банк срок возврата зависит от банка получателя, максимум — до 5 дней.

Можно ли отозвать перевод?

Закон запрещает банку списывать деньги со счёта получателя без его согласия, поэтому перевод нельзя отозвать. Вы можете обратиться к получателю с просьбой вернуть деньги.

Где посмотреть историю моих переводов?

В мобильном приложении Сбербанк Онлайн нажмите вкладку «История» в нижнем меню. В личном кабинете Сбербанк Онлайн в «Личном меню» на экране справа найдите пункт «История операций Сбербанк Онлайн». Также информацию об операциях можно посмотреть в выписке по вашей карте или счету.

Безопасно ли переводить деньги в мобильном приложении или другими способами?

Мы делаем всё, чтобы защитить ваши деньги и персональные данные при работе в мобильном приложении. Но для полной безопасности соблюдайте правила:

- Никому не сообщайте пароль для входа в мобильное приложение.

- Используйте только официальные приложения банка для Android, iPhone, iPad и Windows Phone.

- Если вы потеряли телефон, срочно заблокируйте сим-карту и услугу Мобильный банк.

- Если вы сменили номер телефона, сообщите об этом банку по номеру 900.

- Установите пароль на телефоне.

- Если внезапно перестала работать сим-карта, позвоните оператору связи и узнайте причину — возможно, вас атакуют мошенники с помощью вируса.

- Если вам пришла подозрительная ссылка в письме, СМС или в соцсети, не открывайте её.

Можно ли совершить перевод в валюте?

Переводы в валюте другому человеку по России можно совершить только в офисе банка и при переводе со счета на счет.

Переводы могут совершатся в зависимости от следующих параметров:

- Резиденство отправителя перевода

- Резидентство получателя перевода

- Цель перевода

При выборе некоторых целей необходимо предоставить подтверждающие документы.

При совершении перевода в иностранной валюте существуют ли ограничения между резидентами и нерезидентами*?

а) Перевод резидент – резиденту.

Обратите внимание, что переводы в иностранной валюте между резидентами ограничены. Исключениями являются следующие случаи:

- перевод на свой счет;

- завещание или получение по праву наследования;

- дарение супругам и близким родственникам (необходимы подтверждающие документы).

б) Перевод резидент – нерезиденту.

Переводы в иностранной валюте между резидентом и нерезидентом можно совершить при наличии подтверждающих документов. Документы не потребуются, если перевод – это:

- дарение;

- благотворительное пожертвование;

- денежные выплаты – алименты.

в) Перевод нерезидент – резиденту и нерезидент — нерезиденту.

Переводы в иностранной валюте между нерезидентами и резидентами, а так же нерезидентами, осуществляются без ограничений.

* Резиденты: физические лица, являющиеся гражданами Российской Федерации, а так же постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства.

Нерезиденты: физические лица, не являющиеся резидентами в соответствии с первым пунктом.

Как узнать номер лицевого счёта Сбербанка?

Дело в том, что карточные продукты Сбербанка привязываются к банковскому счёту. Для повседневных расчётов вам никогда не понадобится именно номер лицевого счёта. А вот для получения средств, при переводах могут понадобиться и сведения о лицевом счёте. Денежный перевод может осуществляться не только напрямую (с карты на карту). Для любых организаций этот способ передачи средств и вовсе недоступен.

Внимание! Лицевой счёт (содержит 20 цифр) никогда не совпадает с номером выпущенной банком карты (содержит 16-18 цифр). Номер карточки также меняется при каждом перевыпуске (например, при утере карты), а сам номер счёта остается таким же, как и раньше. Что делать, если интернет-банкинг не доступен? Попытайтесь, прежде чем звонить в колл-центр Сбербанка, отыскать документы, которые вы оформляли вместе с открытием карт-счёта. Это может быть не только договор, но и конверт, в котором находилась карта.

Если документы утеряны, можно позвонить операторам, которые обязательно спросят кодовое слово, указанное клиентом Сбербанка при открытии счёта. Тем же, кто не помнит и кодовое слово, необходимо будет с паспортом (документом, подтверждающим личность) обратиться в ближайшее отделение банка.

В 2019 году практически все граждане РФ имеют банковские карты. Однако лишь небольшое число пользователей понимают, как функционирует платежное средство, и зачем нужно его активировать. Пластик привязан к стандартному банковскому счёту.

Для совершения ежедневных операций подобная информация не требуется. Однако на практике могут возникнуть ситуации, когда необходимы полные реквизиты. В этом случае нужно разобраться, как узнать номер счёта карты Сбербанка.

Что такое лицевой счет карты Сбербанка

На практике выполнить прямые переводы с карты на карту удаётся не всегда. Поэтому деньги зачисляются на счёт. Перевод на него может выступать единственным способом получения платежа, если средства должны отступить от коммерческой организации.

Если производится пересылка денежных средств между банковскими картами, выпущенными разными финансовыми учреждениями, это повлечет за собой потребность в уплате комиссии. В результате размер затрат возрастет. Нередко они несопоставимы с выполнением операций, во время которых производится перечисление денег с одного счёта на другой.

Номер лицевого счёта присутствует у каждой карточки. Параметр не является необходимым реквизитом, поэтому большинство держателей платежных средств не знают о его сути и особенностях использования.

Иногда счёт путают с номером карты. Последний параметр фиксируется на лицевой стороне платежного инструмента. Однако на практике номер банковского счёта никогда не отображается на платежном средстве.

В его состав входит 20 цифр. Если производить в сравнении с классическим банковским номером, последний состоит из 16 или 18 знаков. Если производится перевыпуск платежного средства, номер меняется. При этом лицевой счёт сохраняется за держателем. Реквизит можно и в дальнейшем использовать для совершения платежей.

Лицевой счет карты Сбербанка

Пошаговая инструкция получения номера счета

Если клиенту необходимо узнать лицевой счёт, эксперты советуют придерживаться пошаговой инструкции. В первую очередь необходимо:

- Попробовать найти документацию, которая предоставлялась вместе с банковской картой. В сопровождающих документов всегда отображается искомая информация. Представители финансовой организации обязаны предоставить клиенту конверт вместе с платежным средством. Документы рекомендуется сохранять, поскольку в них присутствует важная информация.

- Если удалось найти конверт или договор, который был передан держателю платежного средства, необходимо внимательно изучить бумагу. Реквизит в обязательном порядке фиксируется в документации.

На практике документы часто теряются. Пользователи не понимают их важности и убирают в дальний угол или вовсе выкидывают. Когда договор или конверт отсутствуют, допустим запрос информации через личный кабинет Сбербанка онлайн. Метод подходит лишь лицам, которые имеют доступ к системе. При наличии аккаунта, задача по поиску существенно упрощается. В личном кабинете также отображаются все данные клиента. Номер счёта тоже удастся найти. Достаточно лишь внимательно изучить представленные на официальном сайте данные. Услуга предоставляется без внесения платы.

Сбербанк онлайн пользуется популярностью у россиян, однако не все лица имеют доступ к нему. Запрос номера счёта в этом случае производится посредством обращения в контактный центр кредитной организации. Для этого нужно воспользоваться горячей линией. Специалист финансовой организации изначально попросит клиента подтвердить личность. Для этого может потребоваться кодовое слово, данные паспорта или информация о платежном средстве. Когда сведения будут скорректированы, заявителю предоставят искомую информацию.

Важно учитывать, что номер лицевого счёта считается персональными данными. Это значит, что сведения могут быть предоставлены только владельцу. Посторонние лица не имеют право запрашивать информацию. Поэтому клиент, желающий получить данные, подвергаются тщательной проверке со стороны сотрудников кредитной организации. Если человек не смог ответить на какой-либо вопрос представителя колл-центра, сотрудник финансовой организации откажется предоставлять информацию.

Единственным способом получить необходимые данные выступает личное посещение ближайшего офиса финансовой организации. Однако здесь также попросят идентифицировать личность. Поэтому с собой необходимо взять паспорт. Если представлено общегражданское удостоверение личности, сотрудники финансовой организации не станут запрашивать дополнительные данные и проводить проверку. Клиенту сообщат номер счёта. Его необходимо записать и сохранить. В будущем рекомендуется подключить Сбербанк Онлайн. Это позволит самостоятельно запрашивать требуемую информацию с минимальными затратами времени.

Конверт с необходимой информацией

Шаги в личном кабинете Сбербанка

Особенности выполнения процедуры меняются в зависимости от выбранного способа. Если осуществляется запрос данных через личный кабинет, необходимо:

- Выполнить вход, указав идентификатор и пароль. Информация может быть предоставлена в процессе оформления карты или в последующем получена в терминале.

- Зайти в категорию «карты” и получить информацию о платежном средстве.

- Кликнуть на ссылку «реквизиты для перевода на счет карты” и ознакомиться с представленной информации. В появившемся перечне будет показан и номер лицевого счёта.

Метод считается наиболее удобным для лиц, которые путешествуют по РФ или другим странам, а также не хотят тратить время на личный визит в офис или звонок в колл-центр. Через личный кабинет осуществляется оплата счетов и ряд других действий.

Альтернативой выступает использование мобильного приложения. Оно позволяет управлять дебетовой или кредитной картой. Для запроса сведений потребуется нажать на изображение продукта, который интересует клиента. Затем стоит перейти во вкладку «о карте” или нажать на пункт «показать реквизиты”. Система предоставит искомую информацию.

Если планируется использование банкомата, предварительно рекомендуется изучить пошаговую инструкцию. Совет актуален для лиц, вынужденных столкнуться с манипуляцией впервые. Для использования системы необходима карта. Она помещается в разъём, а затем вводится пароль. В главном меню необходимо выбрать интересующий пункт и ознакомиться с необходимыми данными. Затем останется лишь переписать их.

Процедура через личный кабинет

Вывод

Любая банковская карта имеет номер счёта. Однако реквизиты не используются при совершении классических повседневных операций. Поэтому большинство клиентов не знают сведения.

Однако для части манипуляций данные необходимы. Так, они потребуются, если планируется осуществление перевода от коммерческой организации. Запрос данных может быть осуществлен через колл-центр, личный кабинет или ближайший офис финансовой организации.

Дополнительно сведения отображаются в договоре, заключенном с клиентом. Документация предоставляется вместе с карточкой в процессе оформления. Бумаги рекомендуется хранить. В них присутствует большое количество важных сведения, которые в последующем могут понадобиться.

Номер счёта считается персональными данными. Поэтому информация предоставляется лишь владельцу карточки. Клиент обязан подтвердить личность. Особенности выполнения процедуры меняются в зависимости от способа запроса искомых данных.

Для ежедневного использования банковской карты не нужно знать реквизиты счета.

Реквизитов на поверхности пластика (16-значного и CVC2/CVV2 номеров) достаточно для того, чтобы пополнять ее, совершать покупки и осуществлять онлайн-платежи.

В отдельных случаях может понадобиться PIN-код, например, если необходимо обналичить сумму в банкоматах или при оплате некоторыми терминалами.

Счет получателя (СП) необходимо знать при переводе средств между юридическими и физическими лицами, погашении кредита, переводе денег из зарубежного банка. Также для совершения этих операций может понадобиться номер корреспондентского счета (кор счета) банка получателя.

Что такое счет получателя платежа

СП – это банковский расчетный счет, состоящий из 20-ти цифр. Карта выступает своеобразным доступом к нему, защищая его от взлома и прочих несанкционированных действий.

По истечении срока годности пластика, при его утрате или замене на новый лицевой счет не меняется. Это значит, что он остается неизменным до тех пор, пока клиент сам не захочет его закрыть или открыть другой.

Важно не путать номер СП с номером карты.

Как узнать номер СП

Существует три способа узнать реквизиты:

- онлайн;

- посредством звонка;

- обратившись в банковское заведение.

Обратиться в банковское учреждение

Для использования первых двух методов необходимо знать всю проверочную информацию, которую запросит банк. Однако случается так, что клиент не помнит ее или же вовсе не указывал.

Самый верный и быстрый способ получить данные в таком случае – посетить ближайший банковский филиал.

Предоставив документы, идентифицирующие личность владельца, он получит всю необходимую информацию.

Персонал банка может предоставить распечатанную на бумаге информацию. Такая распечатка необходима, если другой банк запрашивает данные для перевода средств.

Второй способ узнать реквизиты – воспользоваться онлайн-банкингом (например, сервисом Сбербанк-онлайн), если эта функция была подключена при регистрации.

Если окажется, что у пользователя нет доступа к информации в режиме онлайн, он может обратиться с запросом в ближайший филиал банка и подключиться к этой услуге. Ее годовая стоимость определяется банком.

О том, как оплачивать разные услуги через банкомат, вы узнаете из этой статьи. Также читайте о том, что делать, если банкомат съел деньги.

Позвонить в банк

Узнать реквизиты посредством телефонного звонка. Для этого нужно назвать кодовое слово, указанное при регистрации.

Если получатель называет верное слово, то ему предоставляются все данные по телефону или по почте.

Для получения и отправки денежных средств необходимо знать СП. Узнать его можно, обратившись или позвонив в банк, а также при помощи онлайн-сервиса.

Для реализации предпринимательской деятельности, а также для получения и отправления денежных переводов необходимо открыть расчётный счёт в банке.

Счёт получателя – это лицевой счёт или расчётный, представляющий собой специальный код, состоящий из двадцати цифр. Его открытие предполагает хранение денежных средств и проведение финансовых операций.

Что нужно для открытия

Для того чтобы иметь возможность проводить финансовые операции необходимо посетить банковское заведение и предоставить его сотрудникам комплект документации, который отличается для каждой категории клиентов.

- Для физического лица для начала сотрудничества с банком достаточно паспорта и индивидуального налогового номера.

- Для индивидуального предпринимателя дополнительно необходимо подготовить Свидетельство о регистрации и о постановке на учёт в Налоговую службу.

Юридическим лицам необходимо предоставить:

- выписку из регистрационного реестра;

- протокол собрания учредителей о создании организации и о назначении в её главе действующего руководителя;

- устав;

- свидетельство о постановке на налоговый учёт;

- приказ о назначении директора;

- паспорт и индивидуальный номер заявителя, в качестве которого может выступать только руководитель компании.

Как узнать счёт получателя

При возникшей необходимости совершения финансовых операций может возникнуть вопрос о том, что такое счёт получателя. Важно его не перепутать с номером банковской карты.

Информацию можно узнать несколькими способами:

- посредством изучения данных договорного соглашения с банковским заведением о сотрудничестве;

- при помощи программного обеспечения специального назначения;

- ознакомившись с информацией, указанной в счёт-фактуре;

- прибегнув к услугам Налоговой службы или Пенсионного Фонда;

- через интернет-ресурсы;

- оформив запрос в банк, в котором был оформлен договор сотрудничества.

При поиске необходимой информации следует учитывать факт, что счетов, открытых в разных валютах, может быть несколько. По этой причине при поиске нужного, следует учитывать его соответствие валюте, с которой нужно провести расчёты с партнёрами.

Номер счета получателя – это индивидуальная информация о клиенте банка. От правильности её написания зависит скорость осуществления финансовых операций. Ошибка, допущенная в написании данного показателя, может привести к отказу в транзакции.

В данной ситуации приостанавливается проведение финансовой операции, в результате чего происходит инициирование уточнения реквизитов клиента, которое реализуется за дополнительное комиссионное вознаграждение, согласно утверждённым банковским тарифам. Срок уточнения реквизитов соответствует пяти рабочим дням. В случае допущения грубых ошибок в написании информации о номере, проблема уточнения остаётся не решённой, вследствие чего платёж не проводится, а из него удерживается оплата за дополнительные услуги банка.

Что обозначают цифры, идентифицирующие расчётный счёт

Расчётный счёт получателя – это счёт, идентификация которого реализуется посредством двадцати цифр, причём каждая из них способна раскрыть определённую информацию о банковском продукте. Все цифры делятся на три группы:

- первая обозначает категорию;

- вторая её расшифровывает, раскрывая ее назначение;

- третья идентифицирует применяемую в операциях валюту.

Без счёта невозможно проведение финансового взаимодействия между участниками сделок, которые могут быть представлены в виде физических и юридических лиц, а также индивидуальных предпринимателей.

В чем разница между лицевым и расчетным счетом карты Сбербанка

Очень много людей выбирают для обслуживания именно Сбербанк России. Важно понимать, в чем же различие банковских понятий: расчетный и лицевой счет. Многие думают, что это одно и тоже, хотя это совсем не так.

Расчетный счет банка Тинькофф в отличии от открытия подобного счета в любом другом банке, можно открыть бесплатно.

Лицевой счёт для физического лица в Сбербанке

Когда вы заключаете договор с банком на обслуживание, для удобства, банк присваивает человеку его лицевой счет. Один счет закрепляется за одним человеком. В случае, если у человека много это немного другая ситуация.

Лицевой счет выполняет функцию решения финансовых вопросов, к ним относятся и оплата коммунальных услуг, и переводы и т.д.

Если вы открываете счет для коммерческого использования – банк запретит вам это делать.

Как узнать номер счёта в Сбербанке

Люди очень часто совершают огромную ошибку, думая, что номер вашей карты, который указан на лицевой стороне это и есть номер лицевого счета. Нужно не забывать о том, что номер карты состоит из 16 цифр, а номер личного счета – из 20-ти цифр.

Использование лицевого счета происходит внутри банка. В любых финансовых операциях указывается именно л/с. Если вы совершаете перевод на карту юридического лица, вы также указываете номер лицевого счета.

Важно запомнить, что когда вы потеряли карту или просто меняете, потому что закончился срок действия, лицевой счет не меняется.

Расчётный счёт для физического лица в Сбербанке

При оформлении человека в банке специалист создает ему учетную запись, по которой можно отслеживать все действия по вашей карте и узнать нужные данные о владельце – это и называется расчетный счет.

Р/с необходим для таких целей:

- вы хотите не потерять свои сбережения

- вы часто оплачиваете различные услуги через онлайн-банкинг

- вы часто совершаете переводы на карты банков

- вы предприниматель или директор онлайн-магазина, и принимаете часто платежи от покупателей

В основном расчетный счет могут получить бизнесмены, индивидуальные предприниматели, предприятия или юр. лица. Ваши реквизиты в этом случае будут доступны всем.

Расчетный счет состоит из 20-ти цифр. Первые три цифры вашего счета говорят о его направлении.

- 408 — оплата процентов по кредитным договорам

- 423 — совершение депозитных операций.

Важным моментом является то, что один человек или же предприятие имеет право содержать не один счет, и он может быть не только в национальной валюте. Счет может быть открыть в рублевой, долларовой и европейской валюте.

Р/с – это не номер карты. Это счет, который вообще не будет связан с вашей банковской картой.

Чтобы просто пользоваться услугами банка такими как: снятие средств, пополнение карт, переводы внутри банка, вам необходим только номер карты. Но когда дело касается более серьезных операций о поставках, клиентах и т.д., вам необходимо указывать расчетный счет.

Расчетный счет обычно вписывается в ваш договор, который вы заключаете сразу как только приходите в банк. Также его можно найти на любой квитанции из магазина, в котором вы расплачивались по карте.

Если вы не смогли найти номер р/с, лучше обратитесь в отделение банка или же просто позвоните на горячую линию банка.

Свой номер расчетного счета можно узнать в онлайн-банкинге.

В чём отличие лицевого и расчётного счёта

- лицевой счет отличается от расчетного счета тем, что не дает возможности клиентам осуществлять операции, которые касаются коммерческих целей

- с помощью лицевого счета вы сможете проводить только простые банковские операции, такие как оплата телефона, интернета, оплата услуг жилищно-коммунального хозяйства и т.д.

- лицевой счет вы сможете открыть онлайн или по телефону с помощью оператора

У расчетного счета немного больше функций, но он доступен для открытия абсолютно не всем:

- можно использовать предпринимателям и юридическим лицам для ведения бизнеса и т.д.

- с помощью расчетного счета предприниматели смогут сотрудничать с другими банками

- если это нужно, расчетный счет можно использовать для накопления средств (хотя эта услуга больше подходит лицевому счету)

- расчетный счет нельзя оформить через онлайн-банкинг, только личное присутствие в банке

Если вы открыли лицевой счет, но хотите его использовать для ведения коммерческой деятельности, у вас мало что получится. У банков есть огромные привилегии, которые касаются банковских операций. Они имеют право отслеживать каждую операцию на лицевых счетах и если они заметили слишком большую активность по лицевому счету, а это значит, что счет используется не для личных целей, а для коммерческих, решением банка может быть блок операций такого рода, что приведет к расторжению договора банка с клиентом.

Лицевой счет обходится клиентам дешевле, так как у него достаточно низкие тарифные планы, поэтому некоторые люди, не задумываясь о последствиях, открывают лицевой счет и используют его не по назначению.

С недавнего времени появился новый законопроект о отслеживании банковских операций. Он привел к ожесточенным мерам банковских сотрудников по отношению к обманным операциям. Если вы используете лицевой счет как коммерческий и банк это видит, он имеет право сообщить о вас в налоговую инспекцию, что приведет, в лучшем случае, к штрафным санкциям, в худшем – к уголовной или административной ответственности.

Расчетный счет для ИП в Альфа Банк является на самом деле очень удобным для использования. Альфа Банк предлагает своим клиентам две различные программы, с помощью которых можно с легкостью управлять своими счетами.

Как узнать счет карты Сбербанка

Пластиковая карта – это очень удобное изобретение. Она значительно упрощает множество действий и экономит время. Но не все знаю принципы работы пластиковой карты, и какие функции она выполняет.

При совершении операций с картой у многих людей спрашивают номер расчетного счета, а не номер карты. Их нельзя путать.

Выписка из лицевого счета Сбербанка нужна в том случае, когда вы хотите узнать подробнее о совершенных операциях по карте.

Номер счета и карточки Сбербанка

Многие люди попросту не понимают разницы между картой и карточным счетом. Хотя это абсолютно разные вещи.

Люди думают что номер карты это и есть номер счета, но это не так.

Способы получения информации

Номер своего счета вы сможете узнать используя 7 разных методов:

- номер счета указан в договоре

- есть номера телефонов поддержки

- номер счета написан на инструкции, которая находится в конверте с паролем

- узнать у менеджера банка

- в онлайн-банкинге в вашем кабинете на сайте

- в банкомате

- в мобильном приложении

Можно получить множество информации о вашей пластиковой карте, но при одном условии. В банк должен прийти именно владелец карты, тогда сотрудники все расскажут и объяснят.

Открытие расчетного счета для ИП в банке Открытие возможно на очень выгодных условиях. Стоит обратить внимание на предложение данного банковского учреждение.

Узнать номер счета в договоре с банком

При получении карты, банк дает клиенту договор на подпись. Один экземпляр остается у банка, а второй – у клиента.

Номер вашего счета обязательно будет прописан в договоре. Он выделен в отдельной графе и состоит из 20 цифр.

На конверте с ПИН-кодом

Сейчас конверт с паролем выдается только по просьбе клиента. Обычно клиент сам выбирает, удобный для себя код и меняет его в ближайшем терминале или банкомате.

Когда вы оформите все документы, в итоге на руки вы получите: один из экземпляров договора и конверт с инструкциями и паролем.

Сбербанк в конверте с ПИН-кодом указывает еще ваш расчетный счет с указанием валюты.

Посещение отделения банка

Посещение банка не всегда удобно для клиентов, которые часто находятся в разъездах. Еще одним недостатком данного метода является график работы сотрудников банка. Многих просто не застать на месте.

Преимуществом посещения отделения банка является исключение ошибок в заполнении бумаг. Многие допускают ошибки при заполнении заявок и прочее, в банке же вам это не позволит сделать специалист.

Звонок в службу поддержки

В случае потери документов и договоров, которые заключались в банке, вы сможете всегда позвонить на горячую линию или в службу поддержки клиентов банка. Специалисты быстро помогут решить все ваши вопросы.

На горячую линию, по телефону: 8 (800) 555 55 50, клиент имеет право звонить круглосуточно. Для получения необходимой информации по вашей карте, сотрудник спросит у вас некоторые данные:

- фамилию

- имя

- отчество

- дату рождения

Кроме элементарных вопросов, вам будет задан вопрос о «секретном слове». Это слово вы, вместе со специалистом банка, придумывали, когда заключали договор. Это может быть девичья фамилия матери, кличка вашего животного и т.д.

В случае, если клиент просто не помнит «секретное слово», тогда специалист спросит любые, на его усмотрение, данные с вашей анкеты (это могут быть данные паспорта).

В личном кабинете сервиса Сбербанк Онлайн

После заключения договора, специалист банка предложит вам помощь в настройке личного кабинета. С помощью него вы в любое время, не выходя из дому, сможете просматривать всю необходимую информацию по вашей карте.

Для того, чтобы войти в кабинет вам необходимо знать ваш логин и пароль, который вам выдадут при получении пластиковой карты или который вы введете сами с помощью банкомата/терминала.

Войдя в личный кабинет, вам необходимо будет перейти во вкладку «Мои карты», там вы сможете найти информацию, касаемо вашей карты. Если перейдете в раздел «Реквизиты», сможете узнать о всех финансовых операциях, совершенных по карте, а также ваш лицевой счет.

Этот метод самый удобный для молодежи и людей, которые постоянно находятся в разъездах.

Использование банкомата

Узнать свой номер счета через банкомат является наиболее быстрым способом, но правда для тех, кто знает, как именно ним пользоваться.

В банкомате достаточно простое меню и рассчитано на разные слови населения, поэтому для вас не составит труда найти необходимый раздел меню и выполнить нужную операцию.

Очень удобно использовать мобильное приложение от Сбербанка. Но для этого нужно понимать как правильно им пользоваться Как подключить мобильный банк Сбербанка через банкомат.

Мобильное приложение от Сбербанка

Для обладателей смартфонов банк разработал очень удобное приложение.

В мобильном приложении вы сможете найти все необходимые вам функции и услуги. Узнать номер счета по этому способу окажется проще простого. Вам необходимо будет просто нажать на иконку с картинкой действия, которое вы хотите совершить.

Вам нужно будет перейти всего лишь в два раздела, для того чтобы узнать все то, что вам необходимо.

Будьте внимательны с паролями и доступами к вашим картам и счетам. Никогда и никому не разглашайте информацию о ваших картах и паролях. Это будет надежной гарантией того, что вы защищены от мошенников и аферистов.

На самом деле мобильный банк действительно является очень крутым приложением. Нужно лишь понимать Как подключить мобильный банк от Сбербанка.

Как посмотреть реквизиты карты в Сбербанк Онлайн?

Клиенты, которые открывают себе счет в банке, получают пластик, который нужен для комфортного снятия наличных средств. Пластиковая карта имеет привязку к вашему счету, но номер карты и номер счета это совершенно разные вещи.

Зачем может потребоваться знать реквизиты карты Сбербанка?

Реквизиты вашей карты, а точнее номер вашего расчетного счета обычно нужен для бухгалтерии из вашего предприятия. На номер расчетного счета начисляется заработная плата.

Реквизиты карты необходимы для переводов между счетами индивидуальных предпринимателей. Таки образом совершается финансовый оборот.

Карточные реквизиты нужны для множества случаев.

Для клиентов, которые часто сталкиваются с банковскими операциями, важно знать и понимать как правильно их осуществлять. В первую очередь нужно будет уточнить Реквизиты Альфа Банка.

Как посмотреть реквизиты карты через Сбербанк Онлайн?

Онлайн банк дает возможность своим клиентам производить финансовые операции и переводы, не выходя из дома. Вам просто нужно будет зарегистрироваться на сайте, после чего вы сразу получите доступ ко всевозможным операциям.

Если у вас не получается подключить Сбербанк через интернет-банкинг есть множество методов, чтобы вы смогли узнать свой счет:

- посмотреть банковский договор

- обратится за помощью на горячую линию

- обратится в отделение (обязательно при себе иметь паспорт или документ, удостоверяющий личность и карту, реквизиты которой нужно узнать)

- уточнить информацию по карте в банкомате Сбербанка

- узнать свои реквизиты на официальном сайте (вам нужно будет указать данные своего региона, затем перейти в раздел «О банке», и последний шаг перейти во вкладку «Мои реквизиты», нажмите на кнопку «проверки счета» и сформируйте чек, в котором и будут указаны ваши реквизиты)

С последним способом наиболее трубно разобраться, поэтому им пользуются реже всего.

В каком случае можно передавать данные о реквизитах в Сбербанке?

Свои реквизитные данные можно передавать крайне редко. Реквизиты у вас может запросить бухгалтерия – в этом случае обязательно нужно сообщить данные.

Номер карты и любые данные по карте никогда и никому нельзя передавать. Если вы хотите/ждете денежный перевод, вместо номера карты лучше дать номер р/с. Это более надежны способ, чтобы не попасться на уловки мошенников.

Кому нельзя передавать реквизиты Сбербанка?

Очень часто клиенты банков попадаются на уловки мошенников и в результате чего теряют средства, которые хранятся на карте. Храните свои данные в полной конфиденциальности от всех.

Расчетный счет ничего не даст мошенникам, а вот номер карты расскажет многое о своем клиенте. Мошенники с легкостью проникают в личные кабинеты и переводят суммы на свои карты.

Помните одно, банк никогда и ни под каким предлогом не звонит сам своим клиентам. Все вопросы решаются только в отделении.

А вот фишкой мошенников являются звонки с различных номеров и попытки выпытать какие-либо данные вашей карты. Бывали даже случаи, когда мошенники взламывали страницы в социальных сетях друзей, затем писали человеку и в переписке человек якобы другу рассказывал все свои данные.

В Сбербанке предусмотрен даже специальный сервис, который называется Сервис безопасных расчетов в Сбербанке. Он предназначен для того чтобы обезопасить себя от мошенников.

Правила безопасности и конфиденциальности в Сбербанке

Мошенники с легкостью снимут деньги с вашей карты, если в их доступе будут данные карты такие как:

- номер карты

- имя владельца карта

- дату и месяц действия карты

- CVV2 код

Хотя интернет магазины также запрашивают все эти данные – покупки осуществляются безопасно. Никогда и ни при каких условиях нельзя давать кому-либо свою карту. Если по какой-либо причине вы потеряли карту, вам срочно необходимо позвонить в банк и заблокировать ваш счет.

В практике множество ситуаций, когда вам приходит сообщение о том, что вы выиграли какую-либо сумму и рядом указана ссылка для получения выигрыша. После того, как вы нажмете на данную ссылку, вы моментально подарите мошенникам все свои данные (вирус, который находится в данной ссылке просто считывает все пароли и всю информацию в вашем устройстве).

Тарифы РКО в Сбербанке РФ

Тарифные планы у каждого банка свои. Сбербанк насчитывает своим клиентам достаточно дорогие тарифы на обслуживание.

Для чего нужно РКО в Банке?

Расчетно-кассовое обслуживание – это целый ряд услуг, которые предоставляет банк своим клиентам.

РКО дает возможность производить безналичный расчет, в основном это касается организаций, индивидуальных предпринимателей и т.д.

В РКО входят все действия, которые обеспечивают хорошую работу финансовых операций. Сюда входят операции по хранению денежных средств, по их регистрации и информировании клиентов.

Тарифы РКО в Альфа Банке представлены на очень выгодных условиях. Клиенты активно пользуются данным банковским предложением.

РКО работает исключительно опираясь на законодательство. РКО предоставляет огромное количество услуг и оплата может высчитываться как за перечень используемых услуг, так и за каждую услугу отдельно.

Сервис по обслуживанию вашего счета заключается в:

- надежном обеспечении финансовых операций

- операциях с различными валютами

- кассовым приемам и обналичивании накопленных средств

Виды тарифных планов по РКО Сбербанка

Тарифные планы, которые предлагает Сбербанк, разделяются на два вида:

- тарифы, которыми пользуются частные клиенты

- тарифы, которые используются для ведения бизнеса

Тарифные планы, которые банк устанавливает для пользования частным клиентам, имеют очень маленьких круг функций. Для таких клиентов банк предоставляет всего лишь 1 пакет услуг для существующего счета.

Тарифные планы, которые банк устанавливает для предприятий и предпринимателей имеет намного больше преимуществ и количество функций. Тут все будет зависеть от вида вашего имущества. Для таких клиентов банк предоставляет на выбор 5 пакетов услуг. Различие всех этих программ лишь в том, что в каждом пакете различное количество услуг и разная сумма абонентской платы за пользования услугами.

В этом тарифном плане за операции, которые вы проводите ежемесячно, банк не начисляет комиссию.

Для одного счета можно использовать только один тарифный план. У вас будет возможность открыть счет только в национальной, рублевой, валюте. Сбербанк не работает с валютами других государств. Если вы проводите операции с валютами, вам необходимо оформить заявку на открытие особого счета, для которого банк рассчитает свои тарифы РКО.

Тарифы РКО в Промсвязьбанке очень привлекают своих клиентов. Тарифных планов банк предлагает несколько, поэтому у вас всегда будет выбор.

Тарифы Сбербанка

Минимальный +

Этот тариф подойдет индивидуальным предпринимателям, которые проводят все денежные операции, в основном, наличным расчетом.

Плата за данный тарифный план в месяц составляет 990 рублей.

Используя тариф «Минимальный +» вы получите:

- качественное обслуживание вашего счета

- информацию о различных движениях по вашему счету

- возможность осуществить 5 бесплатных переводов в месяц (этот пункт касается только юр.лиц)

- начиная с 6 перевода, сумма операции будет для вас составлять 50 рублей

- возможность льготного поступления средств на счет, с использованием банкомата или же терминала

Базис +

Плата за данный тарифный план в месяц составляет 2100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 11 340 рулей.

Используя тариф «Минимальный +» вы получите:

- возможность осуществить 20 бесплатных операций, касаемых вашего счета

- возможность пополнения счета на сумму свыше 100 тысяч рублей каждый месяц, за что банк не будет высчитывать комиссию.

Актив+

Плата за данный тарифный план в месяц составляет 2600 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 14 040 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 20 предыдущих операций, можно осуществлять целых 50 операций абсолютно бесплатно.

Оптима+

Этот тариф предусмотрен для клиентов, которые проводят различные финансовые операции и с очень большой активностью.

Плата за данный тарифный план в месяц составляет 3100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 16 740 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 50 предыдущих операций, можно осуществлять целых 100 операций абсолютно бесплатно.

«Большие возможности»

- у вас будет безлимитное пользование услугами банка (это платежи, которые проходят по внутренним счетам банка)

- если вы осуществляете переводы на счета других банков, у вас будет возможность бесплатно осуществить 100 платежей

- каждый месяц вы сможете переводить суммы в размере до 300 000 рублей на счета физических лиц

- у вас будет возможность снять средства с вашего счета, для этого вам необходимо обратиться в банк. В месяц вы сможете снять до 500 миллионов рублей.

Расчетно-кассовое обслуживание физических лиц в Сбербанке

Для того, чтобы открыть счет человек обязан посетить отделение банка или же просто воспользоваться интернет-банкингом. У клиентов будет выбор перед открытием банка.

Вы сможете открыть:

- текущий счет (для обычных повседневных операций)

- карточный

- депозитный счет

Текущий счет необходим для того, чтобы совершить любую, необходимую операцию по вашему счету. Единственный недостаток этого счета – то, что им нельзя управлять дистанционно. Все вопросы решаются исключительно в банке.

Клиентам не выгодно хранить деньги на счету, потому что банк на них начисляет проценты.

Карточный счет самый удобный и часто выбираемый среди клиентов Сбербанка. К вашему счету вы сможете привязать или кредитную карту или обычную.

Стоимость обслуживания такого счета входит в стоимость РКО. С помощью таких карт вы сможете осуществлять все операции, оперативно, дома.

Вы сможете с легкость снять деньги с карты, и банк не начислит ни копейки наличных. Многие клиенты выбирают депозитный счет в банке. Тарифы на этот счет не похожие на предыдущие. Клиенту необходимо будет платить только за то, что он снял наличку. Остальные операции по карте проводятся бесплатно.

Сбербанк в данном тарифном плате не предусмотрел возможность операции перевода.

Безналичные операции в Сбербанке

Банк расширяет свой функционал и все дальше и дальше шагает в ногу со временем. Сейчас очень популярной функцией стали получения платежей на карту.

Для того, чтобы больше людей велись на эту аферу банку необходимо завлекать клиентов акциями, бонус+ и т.д.

Если у вас есть дебетовая карта или просто счет для личных целей вам удобно будет оплачивать коммунальные платежи абсолютно беспроцентно.

Помимо того, что операция по переводам беспроцентная, клиент от банка принимает приятный бонус в виде дополнительных балов на свой счет.

Как только вы накопите внушительную сумму, вы сможете расплатиться с нее за покупки и т.д.

Преимущества РКО в Сбербанке

Основным преимуществом работы РКО конкретно в Сбербанке – высокая безопасность этого финансового предприятия. По вопросам финансовых операций, лучше доверится лучшим в своем деле.

Сбербанк зарекомендовал себя как надежный, качественный банк, предоставляющий гарантии. Сбербанк использует только новейшие технологии – это еще один большой плюс. Банк позволяет клиенту открыть счет, не посещая отделение банка, то есть в режиме онлайн.

Также преимущество данного счета заключается в том, что вы сможете осуществлять крупные финансовые операции наличными средствами, и при этом не отлучаться из офиса.

Банк с уважение относится к своим клиентам, поэтому и цены у низ самые демократичные.

Вы получите качественное обслуживание в течении всей недели (7 дней/неделю). Банк начинает свою работу в 6 утра и заканчивает принимать платежи в 23:00.

Специалисты Сбербанка помогут вам решить какой из тарифов больше вам подходит.

Недостатки РКО в Сберабнке

В каждом банке есть свои недостатки. В Сбербанке главное проблемой является обслуживание. Если у вас есть какой-либо срочный вопрос, вам придется потратить очень много времени на то, чтобы дождаться пока вас примут.

Очень длительным процессом является процедура открытия счета. Тарифные планы не из дешевых и не каждому по карману. На сегодняшний день Сбербанк выставляет своим клиентов самый высокий процент.

Выводы

После прочтения информации можно принять выводы, что особенности и тарифные планы у Сбербанка – отличный вариант для частного и коммерческого использования.

Есть банки, которые предлагают тарифы намного ниже чем у Сбербанка, большое разнообразие услуг, но в них «храмает» качество.

В любом бизнесе важна стабильность, что может предоставить Сбербанк. У вас будет постоянная надежная защита ваших средств.

Все мы сталкиваемся с расчетными счетами. Счет представляет собой 20 цифр. Давайте разберемся, что они означают и какую информацию мы может из них подчерпнуть.

Разобьем 20 цифр на группы. ААААА-БББ-В-ГГГГ-ДДДДДДД

Итак:

ААААА — Первые пять знаков в номере счета отражают номер балансового или внебалансового счета. Например:

40701 — фин. орг.,

40702 — коммерч. орг,

40703 — неком. орг и т.д.

БББ — трехзначный код валюты счета. Для pублевых счетов — 810, для долларовых — 840, для дойчмарок — 276, и т.д.

В — контрольный разряд, ключ. Высчитывается из других разрядов счета, плюс, из кое-какой другой информации (номер банковского идентификационного кода (номер БИК), а также номер корреспондентского счета, открытого в Банке России). «Ключ к счету», рассчитывается в банке на компьютере и заполняется только после указания всех других чисел номера лицевого счета.

ГГГГ — Эти четыре разряда идентифицируют конкретный банк (или его филиал), в котором открыт данный счет.

ДДДДДДД — Последние семь цифр в номере лицевого счета показывают порядковый номер лицевого счета.

Например, открыт лицевой счет с номером: 40702810.8.0321.0000487.

Номер означает, что лицевой счет открыт коммерческому клиенту в рублях, с ключом «8», в котором зашифрованы платежные реквизиты банка, счет открыт в филиале № 0321, клиент, получивший номер счета, является 487-м коммерческим клиентом в этом филиале.

Метки: расчетный счет

Наши реквизиты Образцы платежных поручений

БАНКОВСКИЕ РЕКВИЗИТЫ САНАТОРИЯ «ИСЛОЧЬ» для оплаты в различной валюте

По вопросам поступления денежных средств (предоплаты) на счёт санатория обращаться по следующим телефонам:

8 10 375 1772 52 2 30 или 8 10 375 1772 52 1 41 (для иностранных граждан)

8 017 72 52 2 30 или 8 017 72 52 1 41 (для граждан РБ).

Основные реквизиты санатория «Ислочь»

Полное наименование предприятия: Республиканское санаторно-курортное унитарное предприятие «Санаторий «Ислочь» Национальной академии наук Беларуси

Сокращенное название предприятия: Государственное предприятие «Санаторий «Ислочь» НАН Беларуси

Адрес: 222365 Республика Беларусь, Минская область, Воложинский район, а.г. Раков, Раковский с/с, 11

УНП 600041439, ОКПО 058836656000

Телефон/факс: 8 (01772) 52 3 11, 52 5 68

Наш e-mail:

Главный врач санатория (руководитель предприятия) — Чешик Андрей Анатольевич (действующий на основании Устава).

Телефон: 8 (01772) 52 5 91

Short name: State enterprise «Sanatorium «Isloch» of the National academy of Sciences of Belarus

Location (legal address): 222365, Republic of Belarus, Minsk region, Volozhin district, Rakov village council, 11.

Текущие расчетные счета в ЦБУ №605 ОАО «АСБ Беларусбанк»:

BY66AKBB30120605288736000000 BYN (для рублей РБ)

BY65AKBB30120605288866000000 RUB (для рублей РФ)

BY34AKBB30120605420936000000 USD (для долларов США)

BY18AKBB30120605421076000000 EUR (для евро)

1) НАШИ РЕКВИЗИТЫ ДЛЯ ПЕРЕЧИСЛЕНИЯ BYN (рубль РБ):

Республиканское санаторно-курортное унитарное предприятие «Санаторий «Ислочь» Национальной академии наук Беларуси (или сокращенно: Государственное предприятие «Санаторий «Ислочь» НАН Беларуси)

222365 Республика Беларусь, Минская область, Воложинский район, а.г. Раков, Раковский с/с, 11

УНП 600041439, ОКПО 058836656000

Расчетный счет: BY66AKBB30120605288736000000 в ЦБУ № 605 ОАО «АСБ Беларусбанк» БИК АКВВВY2X г. Воложин УНП банка: 100325912

Возможна оплата через систему «Расчет» (ЕРИП)!

2) НАШИ РЕКВИЗИТЫ ДЛЯ ПЕРЕЧИСЛЕНИЯ RUB (рубль РФ):

БАНК ПОЛУЧАТЕЛЯ:

RU044525225. 30101810400000000225

ПАО СБЕРБАНК МОСКВА

Получатель::

30111810700000000063 ОАО АСБ БЕЛАРУСБАНК

SWIFT Code: AKBBBY2X

3) НАШИ РЕКВИЗИТЫ ДЛЯ ПЕРЕЧИСЛЕНИЯ USD (доллар США):

Correspondent bank / Банк-корреспондент:

CITIUS33

CITIBANK N.A., NEW YORK

4) НАШИ РЕКВИЗИТЫ ДЛЯ ПЕРЕЧИСЛЕНИЯ EUR (евро):

Beneficiary’s bank / Банк получателя

AKBBBY2X, BELARUSBANK 18, DZERZHINSKI AVE, MINSK 220089, BELARUS