Содержание

- Возврат излишне выплаченной зарплаты: причины и используемые счета

- Проводки возврат заработной платы на расчетный счет

- Как это оформить?

- Какие проводки оформить, если банк вернул платежное поручение из-за неправильных реквизитов?

- Проводки при возврате заработной платы банком по причине ошибки в лицевом счете работника

Опубликовано 06.07.2020 15:21 Administrator Просмотров: 2047

В условиях финансового кризиса, наступившего на фоне пандемии, зачастую малому бизнесу требуется поддержка государства. Одной из таких мер стало предоставление кредита на льготных условиях. Ранее мы писали о том Кому положен льготный кредит на зарплату? Теперь разберём, на что может быть потрачен этот кредит и как отразить операции, связанные с его получением, в программном продукте 1С: Бухгалтерия ред. 3.0.

Согласно Постановлению Правительства РФ от 2 апреля 2020г. №422 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году субъектам малого и среднего предпринимательства на неотложные нужды для поддержки и сохранения занятости», суммы льготного кредита должны быть потрачены лишь на выплату заработной платы сотрудникам.

Также Минэкономразвития выпустили письмо с разъяснениями от 29.05.2020г. № Д13и-16981, в котором сказали, что также данный кредит может быть потрачен на погашение сумм подоходного налога, так как он вычитается из зарплат сотрудников.

В остальных случаях при осуществлении других трат за счёт льготных денежных средств будет нарушено условие о целевом использовании кредитных средств. То есть в период пользования кредитными средствами у организации должны быть документально подтверждены расходы по начислению и выплате зарплаты сотрудникам.

Если по прошествии полугода вы всё ещё будете пользоваться заёмными средствами, то банк начнёт начислять вам проценты за его использование по сниженной ставке. Каждый банк самостоятельно утверждает размер ставки.

Рассмотрим, какими операциями отражается льготный кредит в программе 1С: Бухгалтерия.

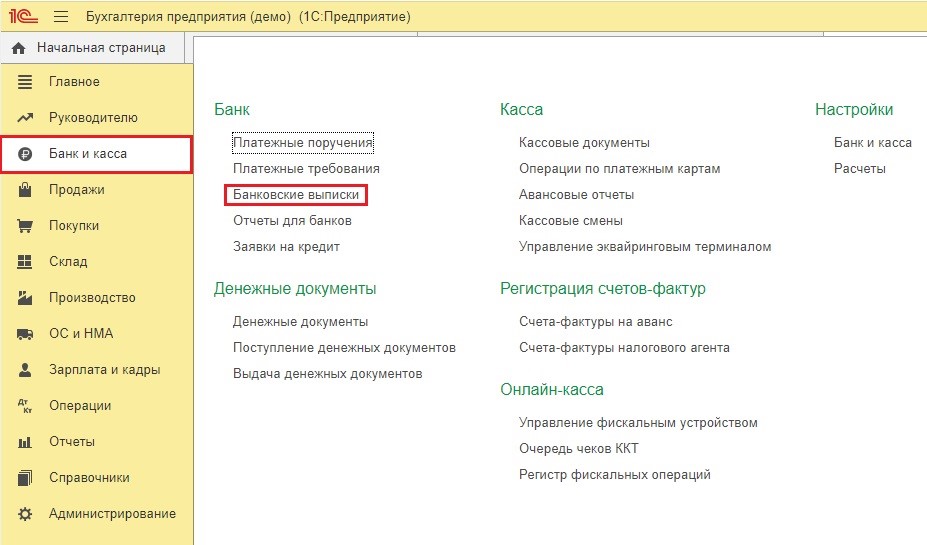

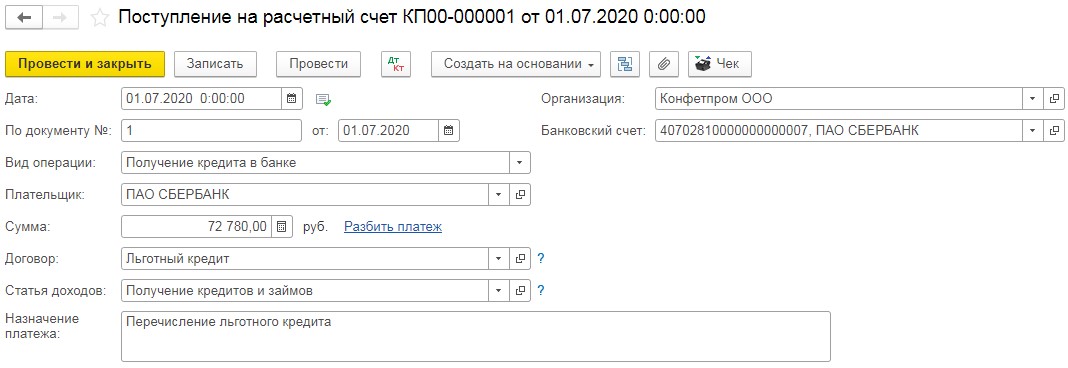

Получение заёмных средств отражается документом «Поступление на расчётный счёт» в разделе «Банк и касса».

Графу «Вид операции» следует выбрать «Получение кредита в банке», а далее заполнить стандартные поля платёжки: сумма, плательщик, договор.

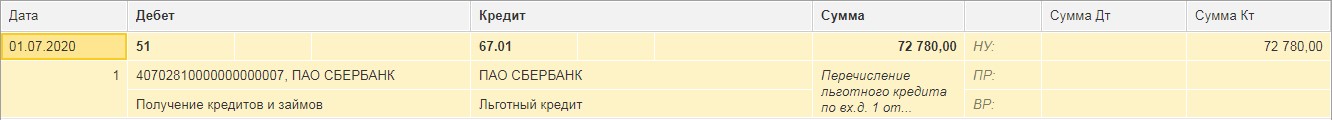

Проведённый документ сформирует движения по счетам:

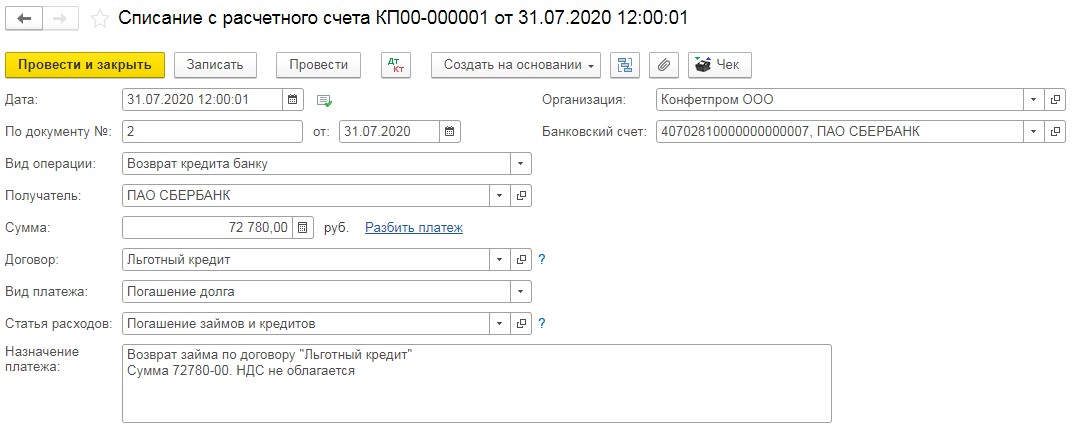

Так как первые полгода процентная ставка по льготному кредиту составляет 0%, то дополнительных документов вводить не нужно. Если по прошествии этого времени вы возвращаете заёмные средства, то оформляете это при помощи документа «Списание с расчётного счёта» в разделе «Банк и касса» и видом операции «Возврат кредита банку».

Далее рассмотрим, как отражать начисление процентов по такому кредиту спустя полгода его пользования при разных системах налогообложения.

Отражение процентов по кредиту на ОСНО

Согласно статьям 265, 269, 272 и 328 Налогового кодекса РФ, проценты, начисленные по кредитному договору, включаются в состав внереализационных расходов на конец каждого месяца соответствующего отчётного периода. При этом дата фактического перечисления начисленных процентов на определение расходной базы не влияет.

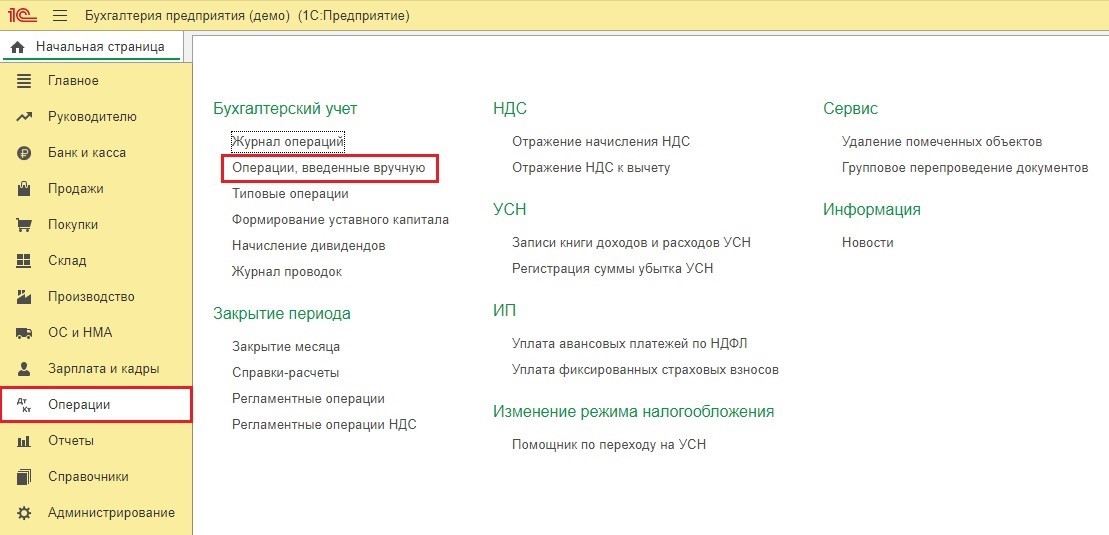

Начисление процентов производится в разделе «Операции» — «Операции, введённые вручную».

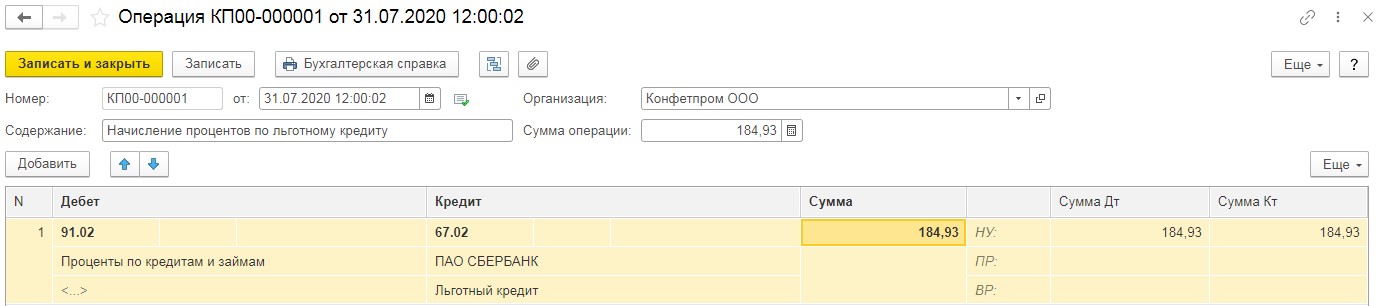

В открывшемся окне нужно нажать на кнопку «Создать» и из выпадающего меню выбрать «Операция». Далее добавить строку и внести сумму процентов по дебету счёта 91.02 и кредиту 67.02.

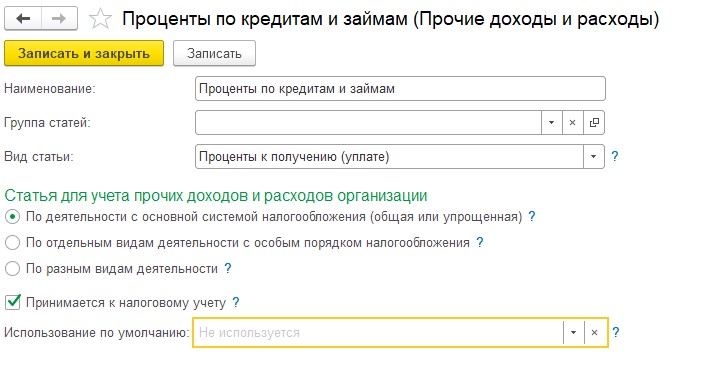

Для отражения операции по счёту 91.02 необходимо создать соответствующее субконто с видом «Проценты к получению (уплате)».

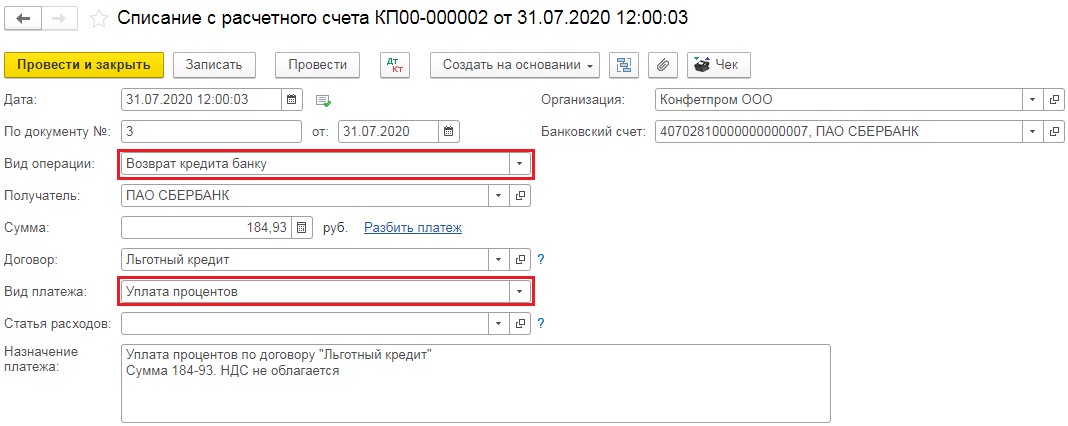

Для выплаты процентов по кредиту используется документ «Списание с расчётного счёта» с видом операции «Возврат кредита банку» и статьёй расходов «Уплата процентов».

Отражение процентов на УСН 15% (доходы минус расходы)

Согласно п. 1 ст. 346.16 Налогового кодекса РФ, налогоплательщики на упрощённой системе налогообложения с объектом «доходы минус расходы» при расчёте налоговой базы могут учесть в расходах проценты по кредитам и займам.

Напомним, что при формировании расходной базы упрощенец должен руководствоваться порядком, установленным для целей налога на прибыль, то есть статьёй 252 НК РФ «Расходы. Группировка расходов». В ней говорится о том, что расходами признаются обоснованные, экономически оправданные, оплаченные и документально подтвержденные затраты. Поэтому налогоплательщики на данной системе будут признавать расходы не на дату начисления обязательства, а на дату его уплаты.

Начисление процентов производится, как и в предыдущем примере, в разделе «Операции» — «Операции, введённые вручную».

Основной разницей между ОСНО и УСН 15% является отражение начисленных процентов в налоговых регистрах. В случае с ОСНО проводки по налогам формируются, а при УСН – нет.

Теперь выплатим сформировавшуюся задолженность перед банком. Перейдём в раздел «Банк и касса» — «Банковские выписки» и введём «Списание с расчётного счёта». Важной графой в данном документе будет «Расходы УСН».

Отражение процентов на иных системах налогообложения

На остальных системах налогообложения, таких как УСН 6% (доходы), ЕНВД и ПСН для индивидуальных предпринимателей, суммы расходов на расчёт налогового платежа не влияют. Соответственно, отражение начисления процентов будет производиться только по бухгалтерскому учёту.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

- обнаружены ошибки в сумме начисленной и выплаченной зарплаты;

- зарплатные начисления сделаны верно, но в платежном поручении указали другую сумму.

В первом случае нужно сделать проводки:

- исправляющие начисленную сумму зарплаты;

- отражающие погашение работником переплаты.

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

- работники основных производственных цехов (начисление зарплаты: Дт 20 Кт 70);

- сотрудники вспомогательных подразделений (Дт 23 (25, 29) Кт 70);

- управленческий персонал (Дт 26 Кт 70).

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Проводки возврат заработной платы на расчетный счет

Работнику была перечислена зарплата на банковскую карту. Но так как карта принадлежит не работнику, а в платежке указали имя работника, то банк вернул деньги на наш расчетный счет. Назначение платежа следующее — «Возврат платежного поручения N. от . по счету невыясненных сумм. Не совпадают ФИО получателя платежа». Если я ставлю Дт 51 Кт 70, то у меня висит долг за работником.

Какими проводками отразить эту платежку с банка?

Правильно висит долг, деньги то он не получил (сотрудник)

Я забыла указать такой момент, что работник отказался работать безналом и деньги получил наличными. т.о. у меня двойная выдача зарплаты получилась.

70/50 — выдали из кассы:)

Деньги отправить почтовым переводом, если нет реквизитов пластиковой карты и нет возможности выдать наличкой.

а если нет начисления зарплаты?

У меня когда зарплата на карту, формируются проводки Д 76.ЗП — К 51. Соответственно, если деньги вернулись, то проводки Д 51 — К 76.ЗП. Если деньги упали на карту, делаю ведомость выплаты зарплаты, выбираю через банк, и программа сама раскидывает с 76.ЗП на 70. А у вас деньги вернулись, то есть на 70 на сотруднике ничего не должно висеть.

А вообще, я не понимаю как это, не начислена зарплата!

А вообще, я не понимаю как это, не начислена зарплата!

А вот так это. Работник устроился на работу, отработал две недели, выдали аванс. потом поссорился с руководителем, тот его уволил. Приказал кадровику выдать трудовую, без нашей записи. то же самое с зарплатой. то есть теперь фактически работник у нас не работал, а аванс выдали. так этот аванс еще и вернулся с банка. я теперь не знаю, как все сделать правильно в бухгалтерии.

в случае #15 — нарушение ТК, если найдет свидетелей и докажет устройство на работу.

Да мне плевать, что там будет, я всего лишь расчетчик. Есть руководитель и главбух, кадровик. Мне сейчас надо правильно все отразить))) Вот у меня получается две платежки — одна на выдачу аванса (70/51), вторая на возврат из банка (51/70). Вроде перекрылось, но в расчетной ведомости стоит долг за работником.

А вот так это. Работник устроился на работу, отработал две недели, выдали аванс. потом поссорился с руководителем, тот его уволил. Приказал кадровику выдать трудовую, без нашей записи. то же самое с зарплатой. то есть теперь фактически работник у нас не работал, а аванс выдали. так этот аванс еще и вернулся с банка. я теперь не знаю, как все сделать правильно в бухгалтерии.

Ему обязаны были внести запись в трудовую в течение 5 рабочих дней. Скорее всего нужно напомнить директрору о существовании ответственности за несоблюдение ТК. Чтобы вам же потом и не мучиться.

Если все-таки хотите проводить без начисления, то тогда см. пост 13.

Да мне плевать, что там будет, я всего лишь расчетчик. Есть руководитель и главбух, кадровик. Мне сейчас надо правильно все отразить)))

😎 😀 ну тогда +убираете начисление з/п.

PS. Что за контора хоть и город? Страна должна знать. >)

😎 😀 ну тогда +убираете начисление з/п.

Как это оформить?

Взыскание лишних денег, начисленных работнику, осуществляется через издание приказа. Последний печатается не позднее, чем через 30 дней с момента завершения периода, предусмотренного для возврата. Если срок не предусматривается, приказ оформляется в срок до месяца с момента обнаружения переплаты. При этом важно знать, как отобразить возврат зарплаты на расчетный счет или путем удержания.

Стоит учесть, что удержание возможно при отсутствии факта оспаривания со стороны сотрудника (ТК РФ, статья 137). Чтобы исключить сложности, руководителю требуется оформить докладную и описать в документе причины своих действий.

Проводки по возврату зарплаты на расчетный счет и другими способами

Рассмотрим два пути передачи переплаченной суммы:

- Сотрудник передает деньги самостоятельно. В такой ситуации он отдает средства в кассу компании или осуществляет возврат зарплаты на расчетный счет. Проводки в этом случае имеют следующий вид — Д 50/К 70 и Д 51/К 70 соответственно. Если работник при начислении зарплаты получил большую сумму, отражение по 70-му счету все расставляет на первоначальные места.

Если причиной стала ошибка в арифметических вычислениях, проводка имеет следующий вид:

- Д 20 (23,26 и другие), К 70 — стонирование лишней зарплаты.

- Д 73 К 70 — списывание излишних средств на другие вычисления с работниками.

Как только произведено исправление суммы по зарплате, остается удалить ошибки и по начисляемому налогу (НДФЛ) и страховым платежам. В первом случае осуществляется стонирование начислений по Д 70, К68, а во втором — по сч. 20 (25, 26 и других), также К 69-х счетов.

- Удержание денег. Выше указано, как отразить возврат зарплаты на расчетный счет или через кассу. Но бывают ситуации, когда работодатель удерживает средства. В такой ситуации сотрудник оформляет заявление, а в бухучете фиксируется запись Д 70, К 73. В месяце, когда излишне начислена заработная плата, выполняются стонирующие записи по взносам, налоговым платежам и зарплате.

Какие проводки оформить, если банк вернул платежное поручение из-за неправильных реквизитов?

Добрый вечер! По моему сугубо личному мнению проводки такие:

Сторнирование перечисления (ошибочного) Дт. 60 Кт. 51, а можно без сторнирования сделать проводку: Дт. 76 Кт 51 — факт перечисления, факт возврата банком отразить проводкой Дт. 51 Кт. 76

Считаю неуместным использования счета 60 при возврате денежных средств по ошибочным реквизитам НЕ поставщику, т.к. денежные средства перечислились не поставщику, а производились по ошибочным реквизитам.

Александр Байсаров, прошу прощения, но не соглашусь с Вами, параллельно подкрепляю мои слова, ответом консультанта данного форума /аудитора IgorNevsky

Добрый день.

Позволю себе не согласиться.

В этой ситуации счет 60 неуместен, так как реально перечислили не поставщику, а по ошибочным реквизитам.

Так что правильные, на мой взгляд, записи будут такие:

Дт 76 Кт 51 — перечисление;

Дт 51 Кт 76 — возврат.

Ну а поскольку изначально перечисление было отражено записью Дт 60 Кт 51, нужно внести исправления:

Дт 60 Кт 51 — СТОРНО;

Дт 76 Кт 51.

Удачи!

Налоговая может расценить как грубое нарушение правил учета доходов и расходов по ст.120 НК РФ (Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.)

P.S. Я отношу платежи, которые вернулись из-за ошибки в реквизитах на счет 76, т.к. считаю, что деньги поставщику не поступали и он их не возвращал. И по причине того, что при формировании Акта сверки с Поставщиком данных сумм не должно быть.

В любом случае выбор за вами.

Добрый день, коллеги!

Читая Ваши сообщения вспомнил известную поговорку «два юриста — три мнения». Это полностью относится и к бухгалтерам и аудиторам и представителям других не менее творческих профессий.

По моему мнению, все три варианта правильные и имеют право на жизнь.

Не имеет право на существование только промелькнувшее упоминание сторнирующей проводки.

Конечно, нигде в нормативной литературе я не встречал, чтобы было написано напрямую, что «нельзя». Но еще в «школе» начинающих бухгалтеров учат, что ни банк, ни касса не приемлют отрицательных проводок, чем собственно и являются проводки «сторно».

Лично мне больше всего нравится первый вариант:

И суть понятна и ничего лишнего.

Тем более, если вспомнить закон о бухгалтерском учете, что в бухгалтерском учете отражаются факты хозяйственной жизни. Со всеми ошибками, которые они могут в себе нести.

И оформляются не когда-нгибудь потом, как это делают очень многие бухгалтера, а «здесь и сейчас».

Отправили аванс контрагенту — отразили этот аванс.

Потом пришли деньги обратно с пометкой — ошибка в реквизитах.

И что теперь отражать? Логично: возврат денег, ранее посланных контрагенту.

Второй вариант в данном случае требует исправление ранее осуществленной проводки на другую — с непонятным адресатом.

И сразу порождает кучу вопросов — куму, зачем, на каком основании? Разве не так.

Что Важно узнать из учета о факте хозяйственной жизни?

Послали денег контрагенту, затем деньги вернулись.

Интересны причины? Смотри первичные документы или дополнительную информацию.

Что получается при использовании счета «76-др».

Послали неизвестно кому, затем деньги вернулись.

В полной ли мере отражен факт хозяйственной жизни? На мой взгляд он отражен в искаженном виде. А именно — деньги посылали не неизвестно кому, а конкретному контрагенту. Вот поэтому я слоняюсь к счету 60, нежели к «76-др».

На самом деле это расширенная версия первого варианта.

Иногда программа, жестко завязанная на банковские выписки, не разрешает исправлять плательщика.

А поскольку деньги пришли от банка, то плательщик формально — банк.

Поэтому сначала возврат отражают на счиете 78 (банк), а потом перебрасывают на первоисточник — счет 60.

Так что тоже имеет право на жизнь.

Ну, а что касается варианта 2:

Логика, конечно есть и в этом варианте.

Но это логика современных аудиторов.

Отличающая тем, что нужно сделать так, чтобы было «красиво». И, к сожалению, за этой «красотой» очень часто теряется смысл и рациональность.

Однако, ничего страшного нет и в этой схеме учета.

Поэтому, если, например, такие проводки рекомендуют делать ваши аудиторы, то я всегда рекомендую с ними соглашаться. Так проще.

К тому же удобство проведения сверки с данным контрагентом — достаточно весомый повод для решения вопроса в пользу второго варианта.

Ну а выбирать, как всегда, Вам, и только Вам.

Причем, соглашусь с simport:

у меня проводится так:

выписка Д76ЗП К51

После проведения делаю документ

выплата з/пл Д70 К76ЗП

А если у вас возврат то и верните обратно Д51 К70

Д-т 76.5 К-т 51 перечисление денежных средств банку для выплаты з/пл.

Д-т 51 К-т 76.5 возврат денежных средств от банка.

Вы спросите почему через 76.5? Потому что сам сотрудник фактически не возвращал з/пл. по своему желанию. А деньги остались в банке которыми он безвозмездно пользовался 1 или 2 дня.

Проводки при возврате заработной платы банком по причине ошибки в лицевом счете работника

Зарплата сотрудникам перечисляется на пластиковые карты. При отправке зарплаты, в лицевом счете одного из сотрудников была допущена ошибка, в результате чего этому сотруднику банк на карту деньги не перечислил, а вернул нам на следующий день на расчетный счет. Теперь мы заново перечислили зарплату сотруднику, исправив ошибку в номере лицевого счета.

Какие проводки нужно сделать при возврате зарплаты банком и при повторном перечислении зарплаты (сначала сторно, а потом снова 70/51)?

Проводки возврат заработной платы на расчетный счет

Проблемы вызывают ситуации, когда при начислении заработной платы произошла ошибка, и работник получил больше положенной суммы. Здесь решение проблемы — возврат разницы, которая происходит путем подачи заявления с просьбой об удержании требуемой суммы или выбор другого пути — возврат зарплаты на расчетный счет. Как выполняется эта работа? Что делать для отображения в проводках операции? Эти и другие нюансы рассмотрим ниже.

— Как происходит возврат займа с расчетного счета?

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда, а также по выплате им дивидендов и других доходов от участия в уставном фонде организации.

Начисленные суммы затрат на оплату труда, подлежащие выплате работникам, отражаются по дебету счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 28 «Брак в производстве» и других счетов и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Суммы оплаты отпусков работников, начисленные за счет созданного в установленном порядке резерва на эти цели, отражаются по дебету счета 96 «Резервы предстоящих платежей» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Начисленные пособия за счет отчислений в Фонд социальной защиты населения отражаются по дебету счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Начисленные работникам дивиденды и другие доходы от участия в уставном фонде организации отражаются по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Выплаченные работникам суммы заработной платы, пособий за счет отчислений в Фонд социальной защиты населения, дивидендов и других доходов от участия в уставном фонде организации и т.п. отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 50 «Касса», 51 «Расчетные счета» и других счетов.

Суммы удержанных налогов, платежей по исполнительным документам и других удержаний отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 76 «Расчеты с разными дебиторами и кредиторами» и других счетов.

Начисленные, но не выплаченные работникам в установленный срок суммы, отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-5 «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику.

Счет 70 «Расчеты с персоналом по оплате труда» имеет следующие субсчета:

Счет 70 «Расчеты с персоналом по оплате труда» корреспондирует со счетами:

Другие счета раздела 6

Счет 60. Расчеты с поставщиками и подрядчиками Счет 62. Расчеты с покупателями и заказчиками Счет 63. Резервы по сомнительным долгам Счет 65. Отложенные налоговые обязательства Счет 66. Расчеты по краткосрочным кредитам и займам Счет 67. Расчеты по долгосрочным кредитам и займам Счет 68. Расчеты по налогам и сборам Счет 69. Расчеты по социальному страхованию и обеспечению Счет 70. Расчеты с персоналом по оплате труда Счет 71. Расчеты с подотчетными лицами Счет 73. Расчеты с персоналом по прочим операциям Счет 75. Расчеты с учредителями Счет 76. Расчеты с разными дебиторами и кредиторами Счет 77. Расчеты по прямому страхованию и перестрахованию Счет 79. Внутрихозяйственные расчеты

Главная » Бухгалтеру » Проводки по начислению заработной платы

Статью подготовила специалист по международным стандартам финансовой отчетности Меликова Мария Марковна. Связаться с автором

Вернуться назад на Начисление заработной платы

Начисление заработной платы производится исходя из:

— системы оплаты труда, применяемой на предприятии;

— сведений об установленных тарифах, окладах, сдельных расценках;

— сведений о фактически отработанном времени сотрудниками или об объеме произведенной продукции.

Согласно трудовому законодательству начисление и выплата заработной платы производится не менее 2х раз в месяц. Начисленные суммы фиксируются в расчетной ведомости (унифицированная форма № Т-51) или в Расчетно-платежной ведомости (унифицированная форма № Т-49)

Начисление заработной платы отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами для учета затрат в зависимости от характера работы того или иного сотрудника.

1. Начислена заработная плата сотрудникам, занятым строительством основных средств

Бухгалтерская проводка: Д08 К70

2. Начислена заработная плата сотрудникам, занятым изобретением нематериального актива

Бухгалтерская проводка: Д08 К70

3. Начислена заработная плата сотрудникам, занятым снабжением организации материалами

Бухгалтерская проводка: Д10,15 К70

4. Начислена заработная плата сотрудникам основного производства

Бухгалтерская проводка: Д20 К70

5. Начислена заработная плата сотрудникам вспомогательного цеха

Бухгалтерская проводка: Д23 К70

6. Начислена заработная плата общепроизводственному персоналу

Бухгалтерская проводка: Д25 К70

7. Начислена заработная плата административно-управленческому персоналу

Бухгалтерская проводка: Д26 К70

8. Начислена заработная плата сотрудникам, занятым сбытом продукции

Бухгалтерская проводка: Д44 К70

9. Начислена заработная плата сотрудникам, занятым демонтажем оборудования

Бухгалтерская проводка: Д91 К70

10. Начислена заработная плата сотрудникам, занятым ликвидацией последствий чрезвычайных обстоятельств

Бухгалтерская проводка: Д91 К70

Для учета расчетов с работниками организации Инструкцией по применению плана счетов предусмотрено открытие и ведение синтетического счета 70 «Расчеты с персоналом по оплате труда», на котором учитываются расчеты по всем видам выплат, причитающихся работникам, в том числе:

— по оплате труда — в корреспонденции со счетами учета затрат на производство (расходов на продажу) и других источников (в том числе прочих доходов и расходов). Проводки оформляются на сумму основной и дополнительной заработной платы соответственно рабочих основного производства, рабочих вспомогательных производств, работников управления цехом и осуществляющих иную деятельность в интересах цеха в целом, работников аппарата управления организацией, а также обслуживающего персонала, занятого в центральном офисе организации и иных работах, имеющих общехозяйственное значение, работников, занятых в обслуживающих производствах и хозяйствах, на сумму заработной платы работников, занятых на работах, связанных с продажей продукции и продвижением ее на рынок (например, рекламных агентов), на сумму заработной платы работников, занятых в деятельности, не связанной с обычными видами деятельности (например, занятых обслуживанием объектов основных средств, переданных в аренду);

— по выплате пособий — в корреспонденции со счетом учета расчетов с внебюджетными фондами;

— по оплате отпускных и вознаграждения за выслугу лет — в корреспонденции со счетом 96 «Резервы предстоящих расходов» и т.п.

Дебетуется счет 70 в корреспонденции со счетами учета денежных средств — наличных и безналичных — в зависимости от того, в какой форме производятся расчеты с работниками.

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

Основными бухгалтерскими проводками по учету сумм оплаты труда являются следующие:

Дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства» Кредит счета 70

— на сумму основной и дополнительной заработной платы соответственно рабочих основного производства, рабочих вспомогательных производств, работников управления цехом и осуществляющих иную деятельность в интересах цеха в целом, работников аппарата управления организацией, а также обслуживающего персонала, занятого в центральном офисе организации и иных работах, имеющих общехозяйственное значение, работников, занятых в обслуживающих производствах и хозяйствах;

Дебет счета 44 «Расходы на продажу» Кредит счета 70

— на сумму заработной платы работников, занятых на работах, связанных с продажей продукции и продвижением ее на рынок (например, рекламных агентов). Ранее заработная плата таких работников списывалась в дебет счета 43 «Коммерческие расходы»;

Дебет счета 69 «Расчеты по социальному страхованию и обеспечению» Кредит счета 70

— на сумму начисленных пособий по социальному страхованию пенсий и других аналогичных сумм;

Дебет счета 91 «Прочие доходы и расходы» Кредит счета 70

— на сумму заработной платы работников, занятых в деятельности, не связанной с обычными видами деятельности (например, занятых обслуживанием объектов основных средств, переданных в аренду);

Дебет счета 96 «Резервы предстоящих расходов» Кредит счета 70

— на суммы оплаты труда, начисленные за счет ранее созданного резерва (например, отпускные, вознаграждение за выслугу лет и т.п.);

Дебет счета 97 «Расходы будущих периодов» Кредит счета 70

— на сумму заработной платы работников, занятых при осуществлении расходов будущих периодов (например, ремонтом объектов основных средств);

Дебет счета 99 «Прибыли и убытки» Кредит счета 70

— на сумму заработной платы, начисленной работникам, занятым ликвидацией последствий чрезвычайных обстоятельств;

Дебет счета 70 Кредит счета 50 «Касса»

— на сумму произведенных выплат;

Дебет счета 70 Кредит счета 68 «Расчеты по налогам и сборам»

— на сумму налога с доходов физических лиц, удержанного с работника;

Дебет счета 70 Кредит счета 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба»,

— на сумму произведенных удержаний в возмещение материального ущерба или в счет задолженности по выданному займу;

Дебет счета 70 Кредит счета 94 «Недостачи и потери от порчи ценностей»

— на сумму материального ущерба по недостачам, отнесенного на счет виновных лиц (без зачисления сумм ущерба на счет 73).

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

При осуществлении расчетов по оплате труда работников в натуральной форме следует учитывать следующие особенности:

— трудовое законодательство не запрещает производить расчеты с работниками в натуральной форме, но ограничивает размер таких расчетов — не более 20% от начисленных сумм;

— при передаче работникам продукции собственного производства ее цена определяется в соответствии с требованиями ст. 40 НК РФ, то есть в общем случае — на уровне рыночных цен;

— стоимость продукции, выданной работникам в счет задолженности по оплате труда, облагается налогом на доходы физических лиц и единым социальным налогом на общих основаниях.

Бухгалтерский учет удержаний из заработной платы работников

Действующим законодательством предусматриваются возможность и необходимость производства удержаний из сумм, причитающихся работникам к выплате. Порядок удержания устанавливается ведомственными нормативными документами.

В соответствии со ст. 137 Трудового кодекса РФ удержания из заработной платы могут производиться только в случаях, предусмотренных законодательством. При этом по распоряжению администрации организации могут производиться следующие удержания.

1. Возврат сумм, излишне выплаченных вследствие счетных ошибок. В бухгалтерском учете такое удержание оформляется записью:

Дебет счета 70 «Расчеты с персоналом по оплате труда» Кредит счетов учета производственных затрат или расходов (20 «Основное производство», 23 «Вспомогательные производства», 44 «Расходы на продажу» и т.д.)

— сторно.

Следует иметь в виду, что в том случае, когда заработная плата излишне выплачена работнику в результате не счетной ошибки, а, например, смысловой или по причине недостаточной квалификации работника бухгалтерии, эта сумма не может быть взыскана с этого работника.

В этой ситуации взыскание, как правило, производится с работника, виновного в допущении такой ошибки. При этом в бухгалтерском учете отнесение излишне выплаченных сумм к недостачам и их взыскание производятся в порядке, установленном для учета сумм ущерба, нанесенного организации.

2. Погашение неизрасходованного и своевременно не возвращенного аванса, выданного на служебную командировку или перевод в другую местность, на хозяйственные нужды, если работник не оспаривает основания и размер удержания.

В данном случае оформляется бухгалтерская проводка:

Дебет счета 70 Кредит счета 71 «Расчеты с подотчетными лицами»

— на сумму, ранее выданную под отчет и не погашенную в установленные сроки.

В перечисленных случаях администрация вправе сделать распоряжение об удержании не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности, или со дня неправильно исчисленной выплаты.

3. За неотработанные дни отпуска при увольнении работника до окончания того рабочего года, в счет которого он уже получил отпуск.

Удержание за эти дни не производится, если работник увольняется по основаниям, указанным в п. п. 1 и 2, 3 и 4 ч. 1 ст. 81, п. п. 1, 2, 5, 6 и 7 ч. 1 . В бухгалтерском учете такие удержания оформляются аналогично удержаниям при обнаружении допущенной счетной ошибки.

4. Возмещение ущерба, причиненного по вине работника организации, в размере, не превышающем его среднего месячного заработка (ст. 241 ТК РФ).

При производстве удержаний следует учитывать ограничения размера удержаний из заработной платы, установленные ст. 138 ТК РФ:

— при каждой выплате заработной платы общий размер всех удержаний не может превышать 20%, а в случаях, особо предусмотренных законодательством, — 50% заработной платы, причитающейся к выплате работнику;

— при удержании из заработной платы по нескольким исполнительным документам за работником, во всяком случае, должно быть сохранено 50% заработка.

Данные ограничения не распространяются на удержания из заработной платы при отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного работодателем здоровью работника, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением. Размер удержаний из заработной платы в этих случаях не может превышать 70%. Не допускаются удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание.

5. Суммы, удержанные из заработной платы по поручениям работников на выплату страховых платежей по договорам добровольного страхования путем безналичных расчетов с органами страхования.

В бухгалтерском учете такие удержания отражаются проводками:

Дебет счета 70 Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию»,

— на сумму произведенных удержаний;

Дебет счета 76 Кредит счета 51 «Расчетные счета»

— на суммы страховых платежей, перечисленные со счета бюджета на счет органа страхования.

Удержание страховых платежей из заработной платы работников и перечисление их на счета органов страхования производятся на основании списков и поручений, переданных в бухгалтерию организации страховым агентом.

6. Членские профсоюзные взносы при безналичной системе расчетов с профсоюзными организациями.

Удержание членских профсоюзных взносов производится при наличии письменных заявлений членов профсоюзов с просьбой о приеме от них членских профсоюзных взносов путем безналичного расчета.

В бухгалтерском учете удержание и перечисление членских взносов отражаются тем же порядком, что и отражение страховых взносов. При этом к счету 76 открывается дополнительный субсчет.

7. Суммы по исполнительным листам — алименты на содержание несовершеннолетних детей и по возмещению ущерба, нанесенного организации.

При удержании сумм по исполнительным листам оформляется запись:

Дебет счета 70 Кредит счета 76

— на сумму произведенных удержаний алиментов;

Дебет счета 76 Кредит счета 51

— на суммы удержанных алиментов, перечисленных получателю (или кредит счета 50 «Касса» — если алименты выплачиваются непосредственно из кассы организации);

Дебет счета 70 Кредит счета 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба»,

— на сумму удержаний в погашение материального ущерба, нанесенного организации.

Оборотные средства

Основные средства

Нематериальные активы

Бухгалтерский баланс

Декретный отпуск

Командировочные расходы

| | Вверх

Ответ. Бухгалтерские проводки зависят от системы налогообложения ,на которой находится Ваше предприятие. Дело в том,что бухгалтер должен вести и бухгалтерский учет ,и одновременно налоговый.

.Если, Вы находитесь на общей системе налогообложения(ОСНО), то ведете также учет входящего НДС ,выделенного в поступающих счет-фактурах на субсчетах к счету «19».Последующее списание с этого счета ведете при наличии правильно-оформленного счет-фактуры и использовании приобретенных ценностей и услуг в деятельности, облагаемой НДС, т.е если вы продаете своим покупателям продукцию, товары, услуги с НДС.

Если вы находитесь на упрощенке(УСН), то входящий НДС учитывается в составе приобретенных ТМЦ и услугах ,но в регистре Книга учета доходов и расходов ,входящий НДС отражается отдельной строкой.

Кроме того, у себя на предприятии у вас должен быть Рабочий план счетов ,т .е документ, где перечислены какие счета и субсчета используются на Вашем предприятии.

Мои проводки сделаны в предположении, если Ваше предприятие находится на ОСНО. Сохраняю вашу нумерацию вопросов

1. Д 10.1 К60.1 . Приняты к учету на склад основные материалы от поставщика(наименование поставщика)

Д 19.03 К 60.1 Учтен входной НДС по приобретенным материалам

Д68.2 19.03 зачтен НДС при наличии условий для вычета

2. Перечислено поставщику( наименование конкретного поставщика ) с расчетного счета ,

— если аванс Д60.2 К51

— если постоплата Д 60.1 К 51 ( контрагент-название поставщика )

3. Перечислено автобазе(контрагент-название поставщика ) с расчетного счета

если аванс Д60.2 К 51

если постоплата Д 60.1 К 51

4. Отпущены основные материалы в производство – Д 20 К10.1

5. Отпущены вспомогательные материалы для нужд общехозяйственного назначения — д26 к 10.1

6. Начислена оплата труда за …месяц производственным рабочим Д20 К 70

Выплаты сотрудникам в случае ,если у них заведены зарплатные карточки:

Д57К 51 Перечислены денежные средства банку для зачисления их на счета работников с учетом удержанного НДФЛ

Д 70 К57 Зачислены денежные средства на счета работников

Если выдаете зарплату из кассы, тогда- Д70 К50.3

7. Начислена оплата труда за …месяц общехозяйственному персоналу Д 26 К70

Д57 К51 Перечислены денежные средства банку для зачисления их на счета работников с учетом удержанного НДФЛ

Д70 К57 Зачислены денежные средства на счета работников

Примечание. Проводка Дебет 70 Кредит 57-общая для всех сотрудников.

Если зарплату выплачиваете из кассы -Проводка Дебет 70 Кредит 50.01

8.Д 70 К68.01 Удержан налог .Удержать налог вы должны в день выплаты дохода в виде зарплаты

Дебет 68.01 Кредит 51 – перечислен подоходный налог за сотрудников в бюджет. Перечислить налог должны не позднее следующего дня за днем выплаты дохода ввиде зарплаты.

Кроме того,Вы обязаны начислить взносы в ПФР,ФОМС,ФСС,

Дебет 20 ( 26, 44 …) Кредит 69 .01 начислены взносы в ФСС на случай временной нетрудоспособности

Дебет 69 .01 Кредит 51 перечислены взносы в ФСС на случай временной нетрудоспособности

Дебет 20 ( 26, 44 …) Кредит 69 .11 01 начислены взносы с ФСС от несчастных случаев и профзаболеваний

Дебет 69 11 Кредит 51 перечислены взносы с ФСС от несчастных случаев и профзаболеваний

Дебет 20 ( 26, 44 …) Кредит 69 .02 начислены взносы в ПФР;

Дебет 69 .02 Кредит 51 перечислены взносы в ПФР;

Дебет 20 ( 26, 44 …) Кредит 69 .03 начислены взносы в ФОМС

Дебет 69 .03 Кредит 51 перечислены взносы в ФОМС

9. Д70 К76.41 Удержаны алименты по исполнительному листу

Д76.41 К 51 Перечислены алименты

То ,что можно положить на склад или в резервуар вы отражаете через счет «10»

. Если вы в этом пункте подразумеваете теплоэнергию, тогда вы отражаете расходы так :

Дебет 20 Кредит 60.1 отражены расходы по коммунальным услугам (тепло ) для нужд основного производства по расчету

Дебет 19.04 Кредит 60.1 отражен НДС по коммунальным услугам;( тепло)

Д68.02 К19.04 Заявлен вычет по приобретенным услугам при выполнении условий согласно НК РФ

Дебет 26 Кредит 60.1 отражены расходы по коммунальным услугам (тепло ) для общехозяйственных нужд по расчету

Дебет 19.04 Кредит 60.1 отражен НДС по коммунальным услугам;( тепло)

Д68.02 К19.04 Заявлен вычет по приобретенным услугам при выполнении условий согласно НК РФ

11. Правильнее сказать » Не отпущено топливо для отопления здания общехозяйственного назначения»

, а» Отражены расходы» – далее по тексту смотрите в п10.

12. Начислены суммы взносов на социальное страхование и отнесены на производство — Д20 К 69.01/69.11/69.03/69.02-смотреть в п.8

13. Начислены суммы взносов на социальное страхование и отнесены на общехозяйственные расходы — Д26 К 69.01/69.11/69.03/69.02- смотреть в п.8

14. Отражены расходы за потребленную энергию основным производством от городской электростанции — Д20 К60.1(наименование поставщика)

15. . Отражены расходы за потребленную энергию для нужд общехозяйственного назначения от городской электростанции — Д26 К60.1(наименование поставщика)

16.Учет безвозмездно полученных основных средств отражается последовательностью нескольких проводок.

1. Отражено поступление основного средства, полученное по договору дарения в составе вложений во внеоборотные активы. Д08.04 К98.02.Любое поступление О.С.всегда сначала в учете отражается на счете «08».

Безвозмездное поступление О.С -это ваш доход ,поэтому корреспондирующим будет счет доходов.Но, поскольку вы будете использовать его в течение некоторого времени, то корреспондирующим счетом будет счет 98.02(Доходы будущих периодов). Кроме того, учтите, что в 2016 году в бухгалтерском учете стоимостной лимит для признания имущества основным средством 40тыс,руб,в налоговом -100тыс.руб со сроком службы более 12 месяцев).

Безвозмездное поступление означает, что вы ничего не затратили, вам не нужно никому платить за О.С.Но для того, чтобы поставить это основное средство на учет вы должны оценить его в денежном выражении.

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), в соответствии с пунктом 10 ПБУ 6/01 признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету

2 01.01 08.04 Введено в эксплуатацию основное средство

3. 20 02 .02.01 Начислена ежемесячная амортизация по безвозмездно полученному объекту основных средств ,если используется в производстве. Имейте ввиду, что в налоговом учете амортизацию вы не начисляете, так как вы не затратили на него своих средств.

4. 98.02 91.1 отражена в составе внереализационных доходов часть стоимости безвозмездно полученного основного средства . Запись делается по мере признания в отчетном периоде внереализационных доходов, в данном случае по мере начисления амортизации по безвозмездно полученному имуществу, т.е ежемесячно.

17. Начислена амортизация основных средств и включена в общехозяйственные расходы — Д26К02.01-если ОС используются в управленческой деятельности

18. В бухгалтерском учете готовую продукцию можно учитывать как по фактической производственной себестоимости, так и по нормативной (плановой) себестоимости. В зависимости от избираемого производственной организацией способа зависит порядок отражения готовой продукции на счетах бухгалтерского учета. Если организация-производитель принимает решение учитывать готовую продукцию по фактической себестоимости, то в этом случае учет готовой продукции будет осуществляться только с использованием счета 43 «Готовая продукция».Тогда ваши проводки будут выглядеть так:

Д43 К20- Принята к учету готовая продукция по фактической себестоимости.

19.Для того, чтобы отгрузить готовую продукцию, ее сначала надо списать со склада.

-Списана себестоимость реализованной продукции Д90.02 К 43.Затем отразить доход (начислить)

-Отражена выручка от реализации продукции с учетом НДС Д62.1 К90.01.А также отразить начисленный НДС.

-Начислен НДС по реализованной продукции К90.03 К68.2

20. Зачислено на расчетный счет за отгруженную продукцию от покупателей – д51 к62.1

21. Если вы ведете учет в планово учетных ценах ,тогда проводки будут такими:

В течение месяца:

Принята готовая продукция на склад по планово-учетным ценам Д43 К20

Списана себестоимость реализованной продукции в планово-учетных цена Д90.02 К43

В конце месяца собираете все затраты (Д20 К02/70/69/26/25) затем Д43К20)

Поскольку вы отпускали покупателям свою продукцию по плановым ценам, а фактическая себестоимость может оказаться другой, как намного больше так и меньше, вам надо подсчитать это отклонение и отразить в учете т.е или досписать затраты или сторнировать.

Учтена сумма отклонения фактической себестоимости от плановой 43 20

Учтена сумма отклонения фактической себестоимости от плановой в доле реализованной продукции

Д90.02 К43

22. Поступило на расчетный счет от дебиторов – д51 к76.09/62.1 в зависимости кто вам должен.(покупатели,как правило учитываются на счте 62,прочие дебиторы на счете76

23. Получены деньги в кассу с расчетного счета д50 к51

24. Выдана зарплата из кассы – д70 к50.1

25. Депонирована зарплата сотрудника на специальный счет учета . Д-т 70 К-т 76-4

26. Зачислен заработок сотрудника на расчетный счет(Внесена на расчетный счет не выданная в срок зарплата ). Д-т 51 К-т 50

27. Перечислены с расчетного счета удержанные налоги из зарплаты —Смотрите пункт 8.Так как перечислить налоги надо не позднее дня выплаты дохода

28. Конечный финансовый результат деятельности организации отражается На счете 99 «Прибыли и убытки»

Прибыль от продаж по обычным видам деятельности отражается проводкой: Дебет 90/9 — Кредит 99.

Убыток от продаж по обычным видам деятельности отражается проводкой: Дебет 99 — Кредит 90/9.

Чтобы определить финансовый результат от продажи продукции, Вам нужно из доходов вычесть расходы. В бухгалтерском учете доходом будет являться начисленная выручка покупателям, а расходом суммарное выражение всех затрат на изготовление продукции.

Таким образом ,в течение отчетного периода нарастающим итогом Вы должны из суммы продаж вашим покупателям вычесть себестоимость этой продукции и сумму НДС. Если это положительная сумма- вы имеете прибыль -Дебет 90/9 — Кредит 99.,если отрицательная, -убыток Дебет 99 — Кредит 90/9. Разберем на примере. Цифры условные возьмем

Допустим, ваша выручка от продаж 354 000 руб. в том числе НДС 54 000 руб.Это -ваш доход с учетом НДС

А на языке проводок будет- Д62.1К90.01=354 000, и НДС соответственно — Д 90.03 К68.02 54 000

Если себестоимость реализованной продукции 250000 рублей ,то в учете это будет выглядеть -(Д90.02 К43 250000

.Это основной ваш расход .Кроме того, если общехозяйственные расходы составляют 40 000 руб. то Вы имеете дополнительный расход и в проводках .Это отражается Д90.08 К26 40000.

Сопоставим обороты по кредиту счета 90.01 – 354 000 руб. и сумме оборотов по дебету счетов 90.02, 90.03, 90.08 – 344 000 руб. Поскольку расходов меньше, чем доходов, то имеет место прибыль. Эта прибыль в размере 10 000 руб.Мы отразим прибыль Д 90/9 в К 99 счета.