Все организации, работающие на общей системе налогообложения, должны вести налоговый учет по налогу на прибыль в аналитических регистрах налогового учета, формы которых разрабатываются налогоплательщиком самостоятельно и должны быть включены в приложения к учетной политике по налоговому учету.

Разработчики программы 1С:Бухгалтерия уже включили их в конфигурацию и сегодня я расскажу вам где их найти и как с их помощью расшифровать данные в декларации по налогу на прибыль.

Итак, заполняем в программе декларацию по налогу на прибыль и переходим к листу 02 – расчет налога.

В нашей статье Декларация по налогу на прибыль – как заполнить в программе 1С:Бухгалтерия предприятия 8, мы рассматривали вопрос сравнения показателей декларации с данными в оборотно-сальдовой ведомости, теперь же расшифруем эти же показатели с помощью налоговых регистров. Найти их можно в разделе Отчеты:

Все регистры разбиты на четыре блока. Для нас основным будет первый – Регистры формирования отчетных данных.

Для расшифровки строки 010 декларации листа 02 или строк 01., 011, 012 приложения 1:

надо воспользоваться регистром 1.01 Доходы от реализации товаров, услуг:

При этом данные будут сгруппированы по виду ценностей: покупные товары и товары собственного производства, что позволит проанализировать данные строк 011 и 012 декларации. При этом можно раскрыть любой документ реализации прямо из регистра, кликнув два раза левой кнопкой мыши по нужному документу.

В этом же приложении строка 100 – Внереализационные доходы может быть расшифрована с помощью одноименного регистра 1.03:

Аналогично можно расшифровать и данные приложения 02 к листу 02 декларации по налогу на прибыль, в котором отражаются различные расходы нашей организации.

Для их анализа прямых расходов надо воспользоваться регистром 1.04

Для расшифровки косвенных расходов воспользуемся регистром 1.06. Выделив одновременно две ячейки с видом расходов Налоги и сборы и Страховые взносы мы получим сумму, которая отражается в 041 строке приложения 3 листа 02 декларации:

Рассматривать все регистры, думаю не стоит. Главное вы поняли, где их найти и как ими пользоваться. Хочу еще добавить, что регистров, распечатанных из программы 1С:Бухгалтерия 8 бывает достаточно, для ответа контролирующим органам на их требование о расшифровке показателей декларации по налогу на прибыль.

Спасибо что вы с нами. Легких вам отчетных компаний. Будьте с нами-будьте в курсе наших новостей.

Руководитель службы заботы

Буданова Виктория

В 1С:УПП существует несколько способов распределения затрат на выпущенную продукцию.

Распределение затрат на выпущенную продукцию можно указывать в документах выпуска продукции и услуг: Отчет производства за смену, Акт об оказании производственных услуг, Поступление товаров из переработки ( Меню Документы-> Управление производством).

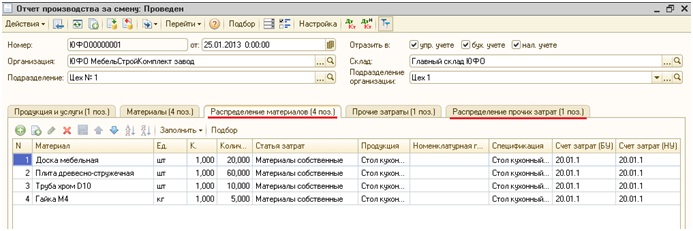

В документе Отчет производства за смену для распределения материальных затрат необходимо на закладке Распределение материалов указать материал, количество, статью затрат, номенклатурную группу, счет затрат и продукцию, в себестоимость которой мы хотим включить эти затраты. На закладке Распределение прочих затрат мы можем указать распределение нематериальных затрат на выпускаемую продукцию.

В документах Акт об оказании производственных услуг и Поступление товаров из переработки также можно указать распределение затрат аналогично Отчету производства за смену.

Также в 1С:Управление Производственным Предприятием для распределение затрат можно воспользователься документами Распределение материалов на выпуск и Распределение прочих затрат ( Меню Документы-> Управление затратами).

В документе Распределение материалов на выпуск на закладке Продукция мы указываем продукцию, на которую хотим распределить затраты. На закладке Материалы указываем материалы, количество, номенклатурную группу, счет затрат и статью затрат (статья затрат должна быть с видом затрат «Материальные» и характером затрат «Производственные»). На закладке Распределение материалов указываем распределение материалов с закладки Материалы на выпуск продукции, в разрезах выпуска продукции.

Заполнение документа Распределение прочих затрат происходит аналогично.

В 1С:Управление Производственным Предприятием также есть возможность производить распределение затрат автоматически при выполнении регламентной операции «Расчет себестоимости» по некоторым правилам, которые устанавливаются до расчета себестоимости. Для управленческого учета методы распределения затрат устанавливаются в регистре сведений «Способы распределения статей затрат», а в регламентированном учете в регистре сведений «Способы распределения статей затрат организаций». Данные регистры заполняются аналогично, поэтому рассмотрим заполнение на примере регистра сведений «Способы распределения статей затрат организаций» для распределения затрат в регламентированном учете.

Период – дата, с которой данное распределение будет действовать.

Организация — указываем для затрат в какой организации устанавливается способ распределения.

Статья затрат — указываем статью затрат, затраты по которой должны распределяться.

Счет затрат (НУ) – указываем, затраты по какому счету будут распределяться.

Не распределять – при установке данного флага затраты распределяться не будут, т.е. перейдут в незавершенное производство.

Характер распределения – указывается область распределения затрат. Можно выбрать один из следующих вариантов:

— Производственные расходы (указывается только для производственных статей затрат) – распределение производится с учетом подразделений, т.е. затрата распределится на выпуски того подразделения, в котором она возникла;

— Учитывать подразделение (косвенные расходы) – распределение также происходит с учетом подразделений.

— Не учитывать подразделение (косвенные расходы) – в данном случае распределение будет происходить без учета подразделений.

Подразделение – указываем для затрат какого подразделения действует данный способ распределения.

Способ распределения – данный реквизит определяет базу распределения, т.е. на что и пропорционально чему будут распределяться затраты.

Рассмотрим подробнее заполнение справочника «Способы распределения затрат».

Возможно использовать следующие базы распределения:

— По объему выпуска

В данном случае базой распределения будут объемы выпущенной продукции. Рассмотрим на примере.

Отразим затраты по электроэнергии на сумму 300 000 руб. документом Поступление товаров и услуг.

Также сделаем выпуск продукции: Стол кухонный БС-55 в количестве 5 шт. и Стол компьютерный СК-24 в количестве 10 шт.

Проведем документ Расчет себестоимости и посмотрим как распределились затраты по электроэнергии. Для этого сформируем отчет Затраты на выпуск

Затраты распределились в соответствии с базой распределения (т.е. по объему выпуска продукции). Продукции было выпущено 15 шт., из них 5 шт. это Стол кухонный БС-55, поэтому затраты по электроэнергии суммой 100 000 руб. из 300 000 руб. ушли на затраты по выпуску Стола кухонного БС-55, аналогично по продукции Стол компьютерный СК-24. Посмотреть каким образом рассчиталась база для распределения можно по движениям документа Расчет себестоимости в регистре сведений База распределения затрат (бухгалтерский учет).

Также при использовании базы распределения «По объему выпуска» можно указать «Показатель базы распределения»:

«Натуральные ед.изм.» — база рассчитывается по количественным показателям выпуска;

«Цены номенклатуры» — база рассчитывается как количество выпуска умноженное на цену номенклатуры по типу цен указанному в реквизите «Тип цен»;

«Фактическая цена реализации» — база рассчитывается как количество выпуска умноженное среднюю цену продажи номенклатуры в текущем месяце.

В способе распределения изменим показатель базы,выберем «Фактическая цена реализации». Оформим продажу столов: Стол кухонный БС-55 по цене 1500 руб. за шт. и Стол компьютерный СК-24 по цене 2000 руб.

Проведем Расчет себестоимости и посмотрим на результаты.

— По объему продаж

В данном случае базой для распределения будет объем продаж, т.е. затраты распределятся только на ту продукцию, которая была продана в текущем месяце. У данного способа также можно выбрать показатель базы распределения аналогично способы «по объему выпуска».

В данном примере база для каждой выпущенной продукции будет равна 1,т.к. за месяц было реализовано по 1шт. каждой продукции:

— По стоимости затрат.

В данном случае базой распределения будут прямые затраты, причем, если не все прямые затраты (поступившие в данный месяц в производство) будут распределены на выпущенную продукцию, тогда и распределяемая затрата частично распределится на себестоимость выпущенной продукции, а частично останется в незавершенном производстве.

В первой строке в столбце База приход общая сумма затрат, переданных в производство, в столбце База остаток НЗП сумма затрат, оставшихся в незавершенном производстве на конец месяца. В следующих строках определяется база для распределения затрат на выпущенную продукцию, в данном случае база определяется, как стоимость затрат распределенных на продукцию (например Отчетом производства за смену).

Распределение затрат посмотрим по отчету «Ведомость по производственным затратам»:

— По основному сырью

Базой распределения будет объем использования основного сырья для выпуска продукции. Программа определяет, какие материалы использовались при производстве продукции и к какому основному сырью они относятся, таким образом, получая базу распределения. Перечень видов основного сырья указывается в справочнике «Основное сырье». Добавим в справочник «Основное сырье» новый элемент Метизы и добавим в табличную часть Материалы 2 номенклатуры: Гайка М4 и Гайка М5.

В способе распределения затрат в поле Основное сырье необходимо указать основное сырье, по которому будет определяться база распределения:

Сформируем отчет «Ведомость по производственным затратам». По отчету видно, что в производство поступило 40шт основного сырья, 18 шт. было распределено на выпуск продукции и 22шт. остались в НЗП. Аналогичные данные видно в регистре сведений «База распределения затрат (бухгалтерский учет)».

Для данного способа распределения также есть возможность выбирать «Показатель базы распределения»: Натуральные ед.изм или Цены номенклатуры(аналогично способу «по объему выпуска»).

— По нормативам.

В данном случае база будет рассчитываться, как количество выпущенной продукции, умноженное на плановую себестоимость. Плановая себестоимость задается в регистре сведений «Плановая себестоимость номенклатуры» в разрезе номенклатуры, характеристики и статьи затрат. Зададим плановую себестоимость.

В данном случае затраты распределятся следующим образом: Стол кухонный БС-55 выпущено 5шт., плановая себестоимость 100 USD, база равна 500; Стол компьютерный СК-24 выпущено 10шт., плановая себестоимость 150 USD, база равна 1500.

— Вручную

В данном случае пользователь сам может определять базу распределения. Для этого необходимо в регистре «Способы распределения статей затрат организаций» для статьи затрат задать Способ распределения с видом базу «Вручную», далее необходимо создать документ «Установка базы распределения затрат».

В документе необходимо заполнить:

— Организация – по какой организации устанавливается база;

— Способ распределения – необходимо выбрать способ распределения с видом базы распределения «Вручную» для которого мы будем устанавливать базу;

— в табличной части «База распределения» необходимо заполнить базу распределения с учетом аналитики, в разрезе которой будет происходить распределение. Показатель «База приход» определяет распределение между разрезами аналитики (т.е. между строками табличной части). Доля затрат, которая поступила на каждый аналитический разрез далее распределяется на затраты на выпуск продукции и НЗП в пропорции «База» / «База остаток НЗП».

Дополнительные параметры:

— «Распределять на собственную продукцию» — признак распределения затрат на собственную продукцию.

— «Распределять на продукцию стороннего переработчика» — признак распределения затрат продукцию, выпущенную сторонним переработчиком.

— «Распределять на продукцию из давальческого сырья» — признак распределения затрат на продукцию, выпущенную из сырья давальца.

— «Распределять на наработку» — признак распределения затрат на объем наработки.

— «Распределять на подчиненные подразделения» — данный признак позволяет сначала распределить затраты между текущим подразделением и подчиненными ему (необходимо указать Способ распределения по подразделениям). Далее затраты, пришедшие в подчиненные подразделения распределяются там в соответствии с тем способом распределения, который указан для каждого из этих подразделений в регистре «Способы распределения статей затрат организаций».

Отборы.

На закладке «Отбор» можно наложить отборы на базу распределения. Например для способа распределения «По стоимости затрат» можно установить отбор вид затрат или статью затрат.

Фильтры

На закладке «Фильтры» можно указать фильтр по получателям затрат: по номенклатуре или номенклатурным группам.

Спасибо!

Назначение

Данная статья и отчет, описанный в статье, будут полезны организациям, применяющим УСН с объектом налогообложения «доходы, уменьшенные на величину расходов». Как известно, не все расходы при использовании упрощенной системы налогообложения учитываются при расчете налога УСН, другими словами, расходы бывают принимаемые и не принимаемые в налоговом учете (в данном случае налоговом учете для целей УСН). Это означает, что в общем случае, сумма произведенных затрат и сумма затрат, принятых в налоговом учете, не совпадают. Кроме того, признание расходов для целей УСН может не совпадать по времени с датой появления расходов. Пользуясь терминологией налогового учета для налога на прибыль, это можно назвать образованием «временных разниц», когда в бухгалтерском учете расходы есть, а в налоговом учете они появятся только спустя какое-то время, после того, как будут выполнены условия принятия затрат. Из всего перечисленного понятно, что существует задача сопоставления расходов произведенных и принятых в налоговом учете с целью определения, все ли расходы приняты для целей УСН, и если не приняты, то правильно ли это.

Применительно к учету в программе 1С Бухгалтерия предприятия 8, картина выглядит так: принятые к учету расходы контролировать как правило не требуется, поскольку программа и так хорошо контролирует выполнение условий для принятия затрат. Если расходы приняты, значит условия выполнены. А вот не принятыми могут быть затраты, не потому что условия не выполнены, а потому что допущены ошибки в учете. В результате сумма расходов будет неоправданно уменьшена, а величина налога УСН соответственно завышена. Такие ошибки и следует выявлять и исправлять. Для этого отчет и нужен. Сформировав отчет, можно увидеть все расходы, не принятые к учету, и принять решения о правильности этого.

Принцип работы в типовой конфигурации.

Рассмотрим методику анализа принятых в налоговом учете по УСН (далее по тексту НУ) расходов в программе 1С Бухгалтерия предприятия 8 на примере, взятом из практики. На рис.1 показан фрагмент книги учета доходов и расходов, сформированный при установленном параметре «Выводить расшифровки».

Это позволяет увидеть расшифровку принятых расходов, т.е. какими именно документами расходы в НУ зарегистрированы, а также как они связаны с документом, отразившим расходы в книге учета доходов и расходов в графе «Расходы-всего». Последнее впрочем увидеть не так просто, поскольку единственная связь — это ссылка на дату и номер первичного документа. В качестве примера (см. рис.1) можно посмотреть отражение расхода в сумме 17040,00 руб. Оплата поставщику (в данном случае предоплата) произведена 13.01.2014, о чем в КУДиР есть запись — строка номер 8, где есть сумма только в графе 6. В это день расходы не приняты (графа 7 пустая), поскольку услуги еще не оказаны. Принятие расходов произошло позже, когда услуги оказаны и «оприходованы», а именно 15.01.2014, о чем есть запись КУДиР номер 12. В этой записи есть ссылка Оплачено: №2 от 13.01.2014 (на рис.1 подсвечена) — это ссылка на документ, которым произведена оплата услуг сторонней организации и соответственно выполнено одно из условий принятия затрат для целей УСН. Но, находясь на строке номер 8, невозможно увидеть и понять приняты отраженные в данной строке расходы в налоговом учете или не приняты. Понятно, что строка КУДиР, в которой отражено принятие расходов (в нашем примере это строка номер 12), может располагаться сколь угодно далеко, в том числе в другом отчетном периоде. И тогда увидеть в КУДиР, приняты ли расходы в налоговом учете, становится вообще невозможно.

Итак, из изложенного выше понятно насколько важно знать и видеть как, когда и какими документами расходы, отраженные в графе «Расходы-всего», приняты в НУ, приняты ли вообще, на всю ли сумму приняты и если нет, то насколько это правильно. Как же это отследить? В типовой конфигурации никак или почти никак.

Примечание: здесь нужно оговориться и вспомнить про существующий в программе 1С Бухгалтерия предприятия 8 отчет «Анализ состояния налогового учета по УСН», который позволяет узнать сумму непризнанных расходов, однако он мало информативен, так как не позволяет получить детализацию до уровня отдельных операций (документов).

На рис. 1 такой операцией (операцией непризнанных расходов) является оплата поставщику на сумму 13320,00 руб, в КУДиР это строка номер 2, этот расход в НУ не принят. Но понять, признаны ли эти затраты или нет, анализируя книгу учета доходов и расходов, невозможно, поскольку принятие расхода может происходить сколь угодно далеко по времени от момента возникновения, в том числе в другом отчетном периоде. В данном случае расход не принят и не принят ошибочно, как результат своего рода «пересортицы» в аналитическом учете, а именно не правильного указания договора контрагента в документе «Поступление товаров и услуг». Оплата поставщику прошла по одному договору, а отражение в учете услуг этого контрагента произведено по другому договору. Такого рода ошибок на практике встречается очень много. Рассмотрение всех видов ошибок («пересортица» не единственная ошибка) выходит за рамки данной статьи. Важно научиться эти ошибки обнаруживать и исправлять. Рассмотрим как это можно сделать с помощью дополнительного отчета «Анализ принятых в налоговом учете расходов по УСН».

Рис. 1 Фрагмент книги учета доходов и расходов

Порядок работы с отчетом «Анализ принятых в налоговом учете расходов по УСН».

Продолжим рассмотрение предыдущего примера. На рис.2 показан фрагмент отчета Анализ принятых в налоговом учете расходов по УСН, сформированного за тот же период что и книга учета доходов и расходов. Видно, что в отчете сопоставлены расходы по графе «Расходы-всего» (это графа 6 КУДиР) и принятые в НУ расходы по тем же самым операциям (графа 7 КУДиР). В отчете сумма затрат произведенных и принятых указана в одной строке, т.е. искать эти суммы в разных строках, как в КУДиР, уже не требуется.

Примечание: обратите внимание на строку отчета с суммой 17040 руб., которой соответствует строка КУДиР номер 12 (см. рис.1). В КУДиР указаны номер и дата документа оплаты, не совпадающие с реквизитами документа Списание с расчетного счета. Это потому что в КУДиР указаны реквизиты платежного поручения, а не банковского документа программы 1С Бухгалтерия 8. Что вносит дополнительную путаницу, хотя формально это наверное правильно.

Если по каким-либо причинам расходы в НУ не признаны или признаны не в полном объеме, это хорошо видно по графе Отклонение. Также в отчете указаны документы, регистрирующие принятые расходы в НУ. Эти документы могут быть представлены содержанием операции как на рис. 2 (см. графу ) или стандартным для платформы 1С:Предприятие представлением документов, например Поступление товаров и услуг 0000-У00002 от 15.01.2014 12:00:50. В любом случае по двойному щелчку мышью в качестве расшифровки отчета можно открыть форму соответствующего документа.

Рис.2. Фрагмент отчета Анализ принятых в налоговом учете расходов по УСН

Поведением отчета можно управлять с помощью установки параметров отчета (см. рис.3). В частности можно с помощью диалога для стандартного периода установить произвольный период рассмотрения операций УСН. Можно задать отбор по организации и (или) отбор только тех операций, по которым расходы в НУ не приняты или не полностью приняты. Для этого нужно установить параметр Отклонение не равно нулю.

Рис.3 Установка параметров

Можно создать несколько вариантов отчета, например создать вариант, в котором документы принятия расходов в НУ будут представлены стандартными ссылками на документы, и вариант, в котором документы принятия расходов в НУ будут представлены содержанием операции. А можно создать вариант, в котором будут две колонки: и стандартная ссылка на документ и содержание операции. Эти возможности типовые, сосредоточены в меню «Все действия», приемы работы такие же как с любым другим отчетом, пояснений не требуют. Кроме того описание настроек отчета есть в справке. Для примера на рис.4 показано окно выбора варианта отчета.

Рис.4 Выбор варианта отчета

Для того, чтобы добавить вариант, достаточно сохранить любой существующий с другим именем (пункт меню «Сохранить вариант»). Для того, чтобы изменить любой вариант есть в меню пункт «Изменить вариант».

Завершение примера.

Осталось показать как изменится содержание отчета после исправления документа «Поступление товаров и услуг» и принятия расходов в НУ. Напомню, что причина не признания расхода была в неправильном указании договора контрагента. После исправления расходы в налоговом учете приняты, а в отчете Анализ принятых в налоговом учете расходов по УСН видно, какими именно документами признаны. На рисунках 5 и 6 показаны два варианта отчета после исправления проблемного документа.

Рис.5 Вариант отчета с колонкой

Рис.6 Вариант отчета с колонкой Документ принятия расходов НУ

Пояснения к алгоритму

За основу отчета берется графа Расходы-всего, т.е. графа 6, отчета Книга доходов и расходов. Другими словами берутся записи регистра накопления КнигаУчетаДоходовИРасходов с ненулевыми суммами по графе 6. Затем к этим записям добавляются сведения из регистра сведений РасшифровкаКУДиР, в котором содержатся пояснения по принятым в НУ расходам. Таким образом, строки по графе 7, не имеющие соответствия в выбранном периоде (приняты расходы за прошлый период) в отчет не попадут и не должны, поскольку к расходам текущего периода никакого отношения не имеют и к задаче проверки правильности принятия расходов в НУ в текущем периоде также отношения не имеют. Поэтому итоговая сумма отчета по графе «в т.ч. расходы, учитываемые при исчислении налоговой базы» с одноименной графой КУДиР может и не совпадать.

Как уже сказано выше, связь графы 6 и графы 7 устанавливается в регистре сведений РасшифровкаКУДиР. При оформлении возвратов от покупателя никаких записей в указанный регистр не делается, т.е. привязки суммы сторно по графе 7 к графе 6 нет. Поэтому такие операции в отчете никак не отражаются. Проще говоря, если например расходы были полностью приняты в НУ, то они так и будут показаны полностью принятыми. При повторной продаже возвращенного товара поведение типовых конфигураций БП 2.0 и БП 3.0 различно. В программе Бухгалтерия предприятия ред.3.0 связь графы 7 и графы 6 в этом случае, также как и при возврате, не устанавливается. Поэтому в БП 3.0 возвраты товаров от покупателя в отчете никак не отражаются, но и результат в конечном итоге не искажают.

Рис.7.1 Фрагмент КУДИР с возвратом от покупаетеля

Пример отчета КУДИР, отражающего такую последовательность операций, приведен на рис.7.1. Здесь в строках 5 и 6 отражен возврат товаров от покупателя и соответственно сторно по графе 7. Затем произведена продажа (см. строку 7), в составе которой (это важно, количество проданного товара больше чем количество возвращенного) есть возвращенный товар. Хорошо видно, что сумма возвращенного товара (строка 7.1) выделена отдельно и к документу оплаты не привязана, а сумма «сверх возврата» (строка 7.3) к оплате привязана. Это позволяет и в нашем отчете корректно отразить все операции (см. рис.7.2). Еще раз подчеркиваю, таким отчет будет и на момент возврата от покупателя, и на момент повторной продажи.

Рис.7.2 Отчет при наличии возвратов от покупателя

Если алгоритм типовой конфигурации будет улучшен, т.е. появится связь возвратов с документами оплаты, то содержание отчета без каких-либо доработок будет более правильным.

К сожалению, программа БП 2.0 работает менее корректно. При возврате от покупателя связь графы 6 и графы 7 КУДИР также не устанавливается. А вот при продаже возвращенного товара устанавливается такой же как при первоначальной продаже. Таким образом получается, что возвращенный товар дважды привязывается к одному и тому же документу оплаты. В нашем отчете это отражается как превышение суммы принятых расходов (сумма по графе 7) над произведенными расходами (сумма по графе 6) по данному документу оплаты. На этапе формирования отчета сделать с этим ничего нельзя, нужно эту особенность учитывать.

Комплект поставки.

В комплект поставки входят: внешний отчет Анализ принятых в налоговом учете расходов по УСН в виде файла АнализПринятыхРасходовУСН.erf. Отчет не требует установки, может использоваться через меню Файл -Открыть.

Впрочем, если есть желание, его можно включить в пользовательский интерфейс. Для этого, во-первых, нужно в настройках программы в разделе Дополнительные отчеты и обработки установить галочку Использовать дополнительные отчеты и обработки. Затем в этом же разделе создать новый отчет (открыть файл АнализПринятыхРасходовУСН.erf) и отредактировать, как показано на рис. 8. После этого отчет появится в дополнительных отчетах в выбранном разделе, например в разделе Учет, налоги, отчетность.

Рис.8 Включение отчета в пользовательский интерфейс

Эта разработка представлена в том числе на сайте Инфостарт

|

Наименование проекта |

Цена |

Валюта |

Покупка |

|

Отчет «Анализ принятых в налоговом учете расходов по УСН» для «1С:Бухгалтерия 8 ред.3.0» |

руб |

|

Наименование проекта |

Цена |

Валюта |

Покупка |

|

Отчет «Анализ принятых в налоговом учете расходов по УСН» для 1С:Бухгалтерия 8 ред.2.0″ |

руб |