Содержание

- Основание и правовые основы НДФЛ

- Налогоплательщики НДФЛ

- Объект налогообложения НДФЛ

- Налоговая база по НДФЛ

- Налоговые ставки

- Доходы, не облагаемые НДФЛ

- Налоговые вычеты по НДФЛ

- Что облагается НДФЛ

- Ставка подоходного налога

- Удержание подоходного налога

- Сроки перечисления НДФЛ

- НДФЛ с аванса

- Штрафы за нарушения по НДФЛ

- Справка 1-НДФЛ, раздел 1

- Справка 1-НДФЛ, раздел 2

- Справка 1-НДФЛ, раздел 3

- Справка 1-НДФЛ, раздел 4

- Справка 1-НДФЛ, раздел 5

- Справка 1-НДФЛ, раздел 6

- Справка 1-НДФЛ, раздел 7

- Справка 1-НДФЛ, раздел 8

- Справка 1-НДФЛ, раздел 9

- Итоги

- Отмена 2-НДФЛ с 2021 года

- Срок сдачи в 2020 году

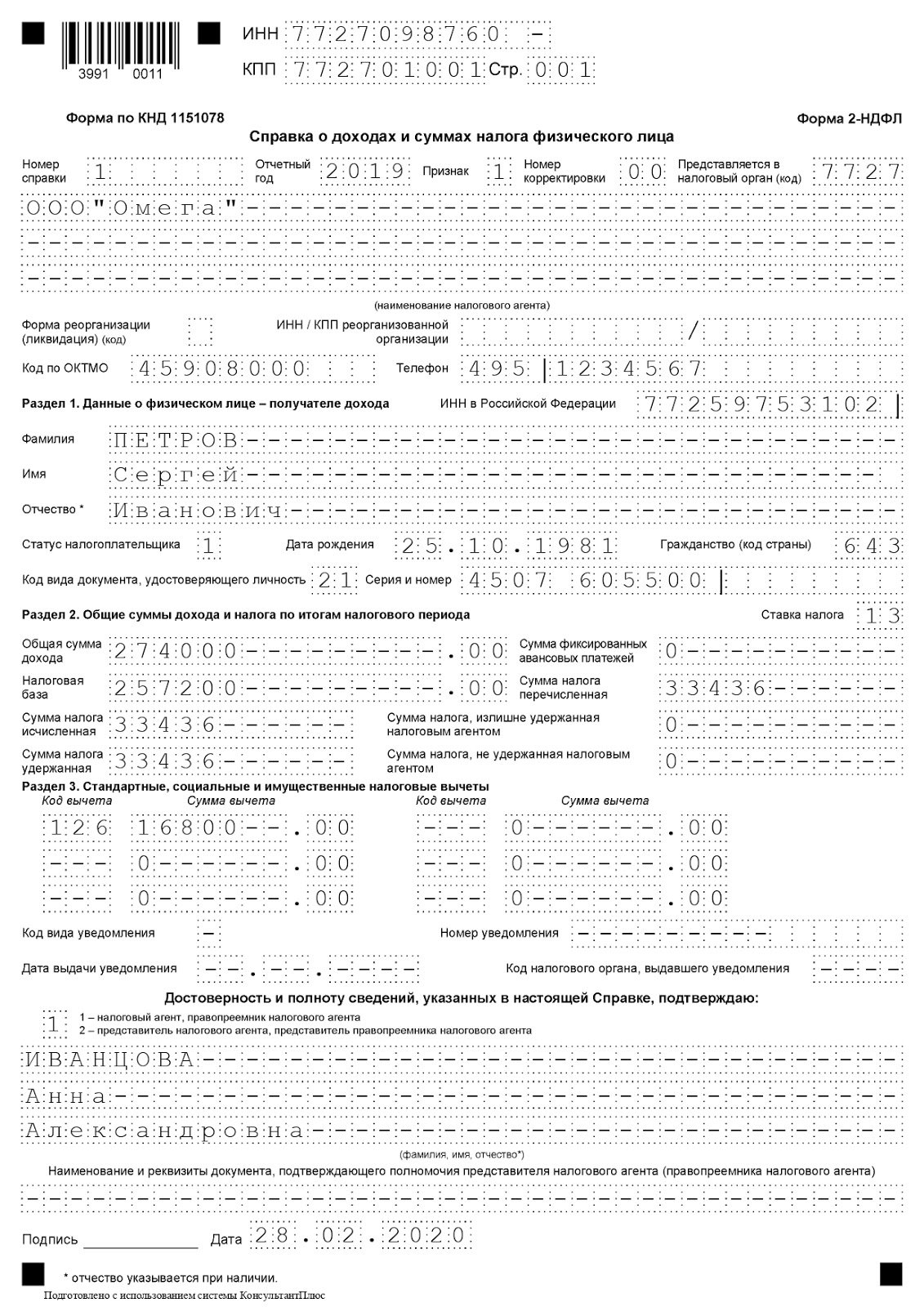

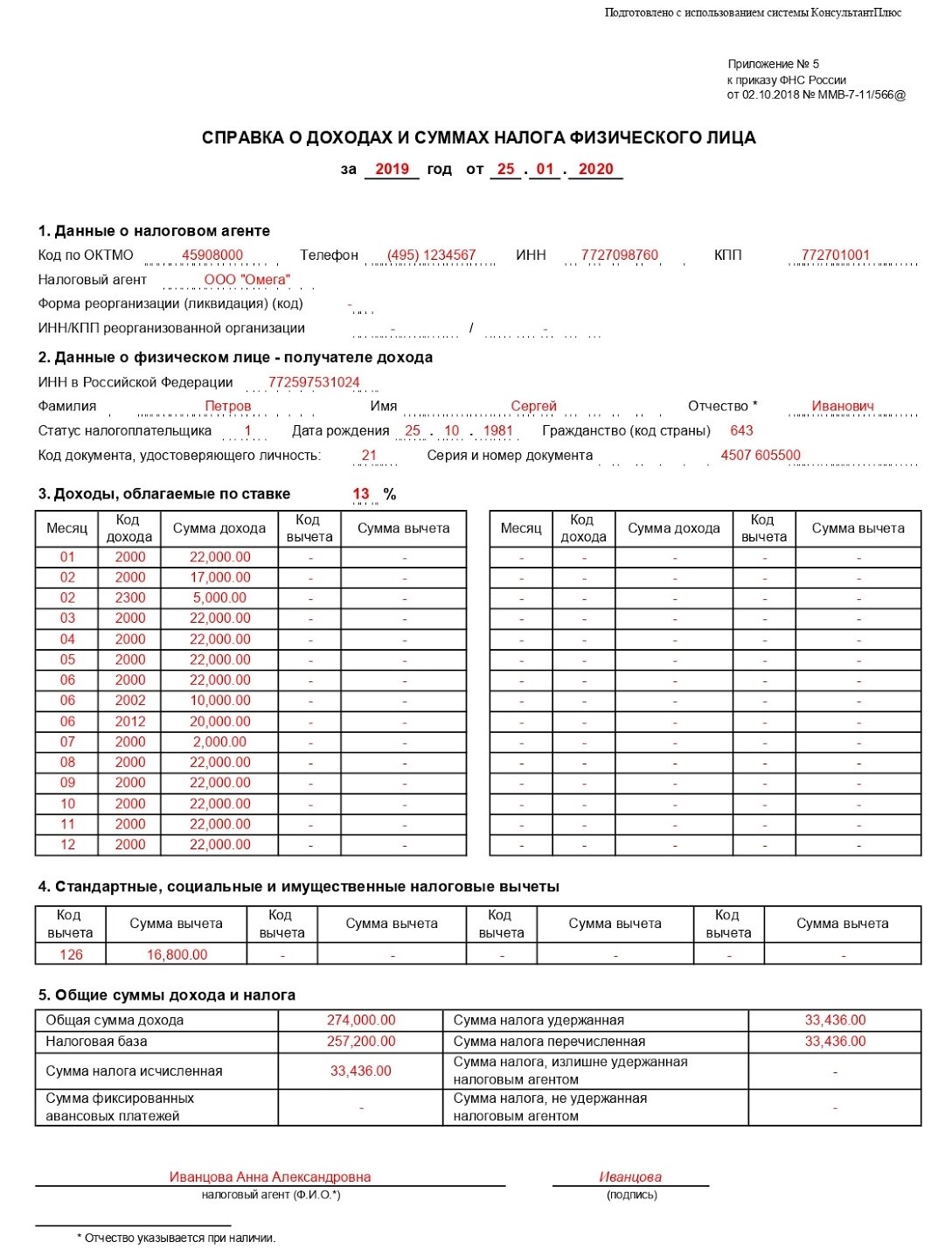

- Образец заполнения

- Коды доходов и вычетов

- ИНН налогоплательщиков

- Отчет в электронном виде

- Дивиденды за 2019 год

- Исправление ошибок

- Уплата НДФЛ с заработной платы: сроки

- НДФЛ с отпускных срок: перечисления 2020

- Срок уплаты НДФЛ с заработной платы и других доходов (уплата налога налоговым агентом по видам дохода)

- Уплата НДФЛ физическим лицом

Основание и правовые основы НДФЛ

Налог на доходы физических лиц (сокращенно НДФЛ) — это налог, который касается абсолютно каждого, ведь все мы являемся физическими лицами. Его старое, более расхожее и привычное название — «подоходный налог». Оба эти названия — говорящие: в них заложены два основных смысла налога:

- этим налогом облагаются доходы,

- этот налог применим к физическим лицам.

Физическими лицами в данном случае являются граждане России и иностранцы, взрослые и дети, мужчины и женщины, то есть абсолютно все. Главное — в том, что если у физлица появился доход, то он должен быть обложен налогом.

НДФЛ посвящена объемная глава 23 Налогового кодекса РФ. Также в правовую базу по НДФЛ включаются Федеральный закон от 03.07.2016 N 251-ФЗ, Федеральный закон от 25.11.2009 N 281-ФЗ, Федеральный закон от 27.07.2010 N 229-ФЗ, Федеральный закон от 29.12.2012 N 279-ФЗ, Приказ ФНС РФ от 30.10.2015 N ММВ-7-11/485@ и, конечно, разъясняющие письма Минфина и ФНС РФ.

Налогоплательщики НДФЛ

Плательщиками НДФЛ признаются две категории физических лиц:

- Физические лица — налоговые резиденты РФ.

- Физические лица — нерезиденты, получающие доход в РФ.

Кто такие налоговые резиденты и нерезиденты?

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд друг за другом. Данный период не прерывается в случаях выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ или оказанием услуг на морских месторождениях углеводородного сырья.

Нерезиденты — это, соответственно, лица, которые находятся в России менее 183 дней подряд. Это могут быть иностранцы, приехавшие на временную работу, студенты по обмену, и даже граждане России, которые проживают в другой стране более 6 месяцев в год.

Важно!

Наличие или отсутствие гражданства РФ само по себе не является фактором, который играет решающую роль при определении статуса налогового резидента. Здесь важно именно нахождение на территории России в течение 183 дней или меньше.

Исключений — два:

Пункт 3 статьи 207 НК РФ говорит о том, что вне зависимости от фактического времени нахождения в России налоговыми резидентами РФ признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы страны.

Объект налогообложения НДФЛ

Объектом налогообложения признаются доходы физических лиц:

- налоговых резидентов — от источников в РФ и за ее пределами;

- налоговых нерезидентов — от источников в РФ.

Напомним, что доходом физического лица признается экономическая выгода в денежной или натуральной форме (об этом говорится в статье 41 НК РФ). Эта экономическая выгода признается доходом тогда, когда соответствует трем условиям:

- она подлежит получению деньгами или иным имуществом;

- ее размер можно оценить;

- она может быть определена по правилам гл. 23 НК РФ.

Виды налогооблагаемых доходов, полученных от источников в РФ и за ее пределами:

- дивиденды и проценты;

- страховые выплаты;

- доходы от использования авторских и иных смежных прав;

- доходы от сдачи в аренду или другого использования имущества;

- доходы от реализации недвижимого имущества, акций и ценных бумаг, долей в уставных капиталах, прав требования, иного имущества, принадлежащего физическому лицу;

- вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу или оказанную услугу, совершение определенных действий, а также вознаграждение директоров и выплаты, получаемые членами органа управления организации;

- пенсии, стипендии и иные аналогичные выплаты;

- доходы от использования любых транспортных средств, а также штрафы и санкции, полученные за их простой;

- иные доходы, получаемые от деятельности в РФ и за ее пределами.

Виды налогооблагаемых доходов, полученных на территории РФ:

- вознаграждение и иные выплаты за исполнение трудовых обязанностей, получаемые членами экипажей судов, плавающих под Государственным флагом РФ;

- доходы от использования трубопроводов, линий электропередачи, иных средств связи, включая компьютерные сети;

- выплаты правопреемникам умерших застрахованных лиц.

Некоторые доходы освобождены от налогообложения НДФЛ — их список указаны в статьях 215 и 217 НК РФ. Подробнее о доходах, освобождаемых от обложения налогом на доходы физлиц, читайте ниже.

Налоговая база по НДФЛ

Налоговая база по НДФЛ представляет собой денежное выражение доходов налогоплательщика. При определении налоговой базы учитываются все доходы, полученные как в денежной, так и в натуральной формах, а также в виде материальной выгоды. Различного рода удержания доходов, в том числе и по решению суда, не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные ставки.

Для доходов, облагаемых по ставке 13%, налоговая база определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов, которые предусмотрены ст. 218-221 НК РФ. Если доходы налогоплательщика меньше вычетов, налоговая база равна нулю.

Налоговая база всегда определяется в рублях. Доходы (расходы, принимаемые к вычету), выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ, установленному на дату фактического получения указанных доходов (дату фактического осуществления расходов).

Информацию об особенностях определения налоговой базы по различным видам доходов содержат ст. 211-215 Налогового кодекса РФ:

- Если доход получен в натуральной форме, то применяем статью 211 Налогового кодекса РФ. Доходом в натуральной форме считаются полученные товары, имущество, услуги — все то, что физлицо получает «натурой», а не деньгами. Важно то, что доход в натуральной форме может быть получен физлицом только от организации или индивидуального предпринимателя (если доход «натурой» получен от другого физлица — не ИП, то налогом такой доход не облагается).

- Доход в виде материальной выгоды может возникать при экономии на процентах за пользование заемными средствами (кредитом), при приобретении ценных бумаг, а также при приобретении товаров (работ, услуг) по гражданско-правовым договорам у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику. Эти вопросы регулирует статья 212 НК РФ.

- Особенности определения налоговой базы по договорам страхования рассматриваются в статье 213 НК РФ.

- Особенности уплаты НДФЛ по доходам от долевого участия в организации — в статье 214 НК РФ.

- Отдельные доходы иностранных граждан и обложение их налогом рассмотрены в статье 215 кодекса.

Налоговые ставки

Общая налоговая ставка составляет 13%. Ею облагается большинство доходов налогового резидента. К ним, в частности, относится зарплата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также другие доходы, которые не указаны в пп. 2-5 ст.224 НК РФ.

Есть ряд случаев, когда доходы налогового нерезидента РФ также облагаются ставкой 13%:

- Доходы иностранных работников — высококвалифицированных специалистов.

- Доходы иностранцев, работающих у физических лиц на основании патента.

- Доходы участников Госпрограммы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, а также членов их семей, совместно переселившихся на постоянное место жительства в Россию.

- Доходы иностранные граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

- Доходы от трудовой деятельности членов экипажей судов, плавающих под Государственным флагом РФ.

В отношении отдельных видов доходов предусмотрены специальные налоговые ставки — 9, 15, 30 и 35%.

Налогообложение по ставке 9% производится в следующих случаях:

- при получении процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.;

- при получении доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.

Налогообложение по ставке 15% производится в отношении:

- дивидендов, полученных от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ.

Налогообложение по ставке 30% производится в отношении:

- всех доходов, которые получены физическими лицами, не являющимися налоговыми резидентами, за исключением доходов, для которых установлены специальные ставки в размере 13% и 15%;

- доходов по ценным бумагам, выпущенным российскими организациями, права по которым учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту.

Налогообложение по ставке 35% производится в отношении:

- доходов от стоимости любых выигрышей и призов, получаемых по результатам конкурсов, игр и других мероприятиях в целях рекламы товаров, работ и услуг (налог уплачивается со стоимости приза свыше 4000 рублей);

- процентных доходов по банковским вкладам, в части их превышения над суммой процентов, рассчитываемой:

- по рублевым вкладам — исходя из ставки рефинансирования ЦБ РФ, увеличенной на 5%;

- по вкладам в иностранной валюте — исходя из 9% годовых;

- дохода в виде материальной выгоды, полученной от экономии на процентах по заемным (кредитным) средствам в части превышения размеров, указанных в п. 2 ст. 212 НК РФ;

- дохода в виде платы за использование кредитным потребительским кооперативом денежных средств, внесенных пайщиками;

- процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых от пайщиков в форме займов.

Доходы, не облагаемые НДФЛ

Некоторые доходы освобождены от налогообложения НДФЛ. Их исчерпывающий перечень предусмотрен статьями 215 и 217 НК РФ.

С 1 января 2017 года статья 2017 НК РФ дополнена новым пунктом. НДФЛ теперь не начисляется на стоимость независимой оценки квалификации работника. Изменения предусмотрены Федеральным законом от 03.07.2016 N 251-ФЗ.

К освобожденным от НДФЛ доходам, в частности, относятся:

- Государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), иные выплаты и компенсации;

- Пособия по безработице, беременности и родам;

- Государственные и трудовые пенсии, социальные доплаты;

- Компенсационные выплаты, установленные законодательством РФ, субъектов РФ, решениями органов местного самоуправления (в определенных пределах);

- Выплаты, производимые добровольцам в рамках гражданско-правовых договоров, предметом которых является безвозмездное выполнение работ, оказание услуг, на возмещение их расходов, связанных с исполнением таких договоров — на наем жилья, транспорт, питание и т.д.;

- Вознаграждения за донорскую помощь (за сданную кровь, молоко и т.д.);

- Алименты;

- Гранты (безвозмездная помощь) для поддержки науки, образования, культуры, искусства в РФ, предоставленные международными, иностранными или российскими организациями, определенных в Перечнях Правительства РФ;

- Международные, иностранные или российские премии за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства, средств массовой информации:

- по утвержденному перечню Правительства РФ от 06.02.2001 N 89;

- по перечням, утвержденным в субъектах РФ;

- Единовременные выплаты (в том числе в виде материальной помощи), осуществляемые:

- в связи со стихийным бедствием или другим чрезвычайным обстоятельством;

- работодателями членам семьи умершего или бывшего работника, вышедшего на пенсию, или работнику, бывшему работнику, вышедшему на пенсию, в связи со смертью члена (членов) его семьи;

- в виде адресной социальной помощи малоимущим и социально незащищенным гражданам из бюджетов и внебюджетных фондов в рамках государственных программ;

- пострадавшим от терактов в РФ, а также членам семей погибших в результате терактов на территории РФ (независимо от источника выплаты);

- работодателями работникам (родителям, усыновителям, опекунам) и выплачиваемые при рождении (усыновлении или удочерении) ребенка в течение первого года в сумме не более 50 тыс. руб. на каждого ребенка.

- Вознаграждения за оказание содействия в выявлении, пресечении и раскрытия терактов (выплачиваемые из федерального и регионального бюджетов);

- Суммы выплат в виде благотворительной помощи в денежной и натуральной форме, оказываемой зарегистрированными в установленном порядке российскими и иностранными благотворительными организациями (введено с января 2012 г.);

- Суммы полной или частичной компенсации стоимости санаторно-курортных путевок для работников, в том числе уволившихся с выходом на пенсию по инвалидности или по старости, членам их семей, инвалидам, не работающим в данной организации, а также детям до 16 лет;

- Стипендии;

- Суммы оплаты труда в иностранной валюте, получаемые налогоплательщиками от финансируемых из федерального бюджета государственных учреждений или организаций, направивших их на работу за границу, — в пределах установленных норм;

- Доходы крестьянских (фермерских) хозяйств от производства, реализации и переработки сельхозпродукции в течение первых пяти лет с момента регистрации;

- Доходы, получаемые от реализации заготовленных физическими лицами дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов, а также недревесных лесных ресурсов для собственных нужд;

- Доходы членов родовых, семейных общин (за исключением оплаты труда наемных работников) от традиционных промыслов малочисленных народов Севера;

- Доходы от реализации пушнины, мяса диких животных и иной продукции, получаемой при осуществлении любительской и спортивной охоты;

- Доходы, получаемые физическими лицами, от продажи жилых домов, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, а также иного имущества, находившегося в собственности налогоплательщика не менее 3 лет;

- Доходы от наследования физических лиц (за исключением вознаграждения, выплачиваемого наследникам авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов);

- Доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев;

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и(или) близкими родственниками в соответствии с Семейным кодексом РФ (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

- Доходы, полученные от акционерных обществ или других организаций;

- Призы спортсменов, полученные на Олимпийских, Паралимпийских и Сурдлимпийских играх, Всемирных шахматных олимпиадах, чемпионатах и кубках мира, Европы, РФ;

- Суммы платы за обучение налогоплательщика по основным и дополнительным общеобразовательным и профессиональным образовательным программам, его профессиональную подготовку и переподготовку в российских образовательных учреждениях;

- Оплата за инвалидов организациями или индивидуальными предпринимателями приобретенных технических средств профилактики инвалидности, средств реабилитации, а также оплата покупки и содержания собак-проводников для инвалидов;

- Вознаграждения за передачу в государственную собственность кладов;

- Проценты по казначейским обязательствам, облигациям, другим ценным бумагам СССР, РФ, субъектов РФ, органов местного самоуправления;

- Доходы, получаемые от некоммерческих организаций детьми-сиротами, детьми, оставшимся без попечения родителей, и детьми, являющимися членами семей, доходы которых на одного члена не превышают прожиточного минимума, установленного законами субъектов РФ;

- Стоимость подарков, призов на конкурсах и соревнованиях по решению органов власти, материальная помощь и оплата медикаментов работодателями, выигрыши на рекламных конкурсах, суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов и другие, — в пределах 4000 рублей.

Полный перечень доходов, не облагаемых НДФЛ — cм. статьи 215 и 217 Налогового кодекса РФ.

Налоговые вычеты по НДФЛ

Доходы физических лиц, облагаемые НДФЛ в размере 13%, можно уменьшить. Это называется «налоговый вычет». Его суть — уменьшение налогооблагаемой базы на те расходы, которые вы понесли и которые оговорены в Налоговом кодексе РФ.

Вычеты нельзя применить к доходам, которые облагаются НДФЛ по ставкам 9, 15, 30, 35%.

Чтобы применить налоговый вычет, нужно иметь налогооблагаемый доход. Поэтому вычеты не могут применить физические лица (включая индивидуальных предпринимателей), освобожденные от уплаты НДФЛ. К таким физическим лицам, в частности, относятся:

- пенсионеры, инвалиды, не имеющие иных источников дохода, кроме государственных пенсий;

- безработные;

- лица, получающие пособие по уходу за ребенком;

- индивидуальные предприниматели, получающие доход от осуществления деятельности, в отношении которой применяются специальные налоговые режимы — ЕСХН, УСН и ЕНВД.

- СТАНДАРТНЫЕ ВЫЧЕТЫ

Стандартные налоговые вычеты предоставляются отдельным категориям физических лиц и имеют фиксированный размер для каждой категории «льготников». Стандартные вычеты не зависят от наличия каких-либо расходов и применяются ежемесячно.

Виды стандартных налоговых вычетов:

- Вычеты на налогоплательщика.

Максимальный вычет в размере 3000 рублей за каждый месяц налогового периода, в частности, предоставляется:

- «чернобыльцам»,

- инвалидам Великой Отечественной войны,

- инвалидам из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации и другим категориям лиц (см. п.1 ст.218 НК РФ).

500 рублей за каждый месяц налогового периода для:

- Героев СССР и РФ, полных кавалеров ордена Славы;

- участников ВОВ, блокадников, узников концлагерей;

- инвалидов с детства, инвалидов I и II групп;

- лиц, пострадавших от воздействия радиации вследствие аварий, испытаний на военных и гражданских атомных объектах;

- доноров костного мозга;

- родителей и супругов погибших военных или государственных служащих, воинов-интернационалистов и т.д. в соответствии со статьей 218 НК;

- граждан, исполнявших интернациональный долг в других странах, а также принимавших участие в боевых действиях на территории РФ в соответствии с решениями органов государственной власти.

- Вычеты на ребенка (детей).

Налоговый вычет за каждый месяц налогового периода родителю, супруге (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок, с 1 января 2012 года предоставляется в следующих размерах:

- 1400 рублей — на первого ребенка;

- 1400 рублей — на второго ребенка;

- 3000 рублей — на третьего и каждого последующего ребенка;

Размер вычета на ребенка-инвалида зависит от того, кто его обеспечивает:

- Родитель, усыновитель, жена или муж родителя может получить 12000

- Приемный родитель, опекун, попечитель, жена или муж приемного родителя — 6000

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Налоговый вычет предоставляется в двойном размере единственному родителю (приемному родителю), усыновителю, опекуну, попечителю. Предоставление указанного налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Налоговый вычет предоставляется родителям, супругу (супруге) родителя, усыновителям, опекунам, попечителям, приемным родителям, супругу (супруге) приемного родителя на основании их письменных заявлений и документов, подтверждающих право на налоговый вычет.

Налоговый вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (календарного года), превысил 350000 рублей. Начиная с месяца, в котором указанный доход превысил эту сумму, налоговый вычет по данному основанию не применяется.

ВАЖНО!

Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов.

Социальные налоговые вычеты предоставляются в тех случаях, когда налогоплательщик несет так называемые социальные расходы — связанные с благотворительностью, обучением, лечением, а также с негосударственным пенсионным обеспечением и добровольным пенсионным страхованием.

С 1 января 2017 года введен социальный вычет для физлиц, которые оплатили независимую оценку своей квалификации, поскольку с 2017 года вступил в силу Закон о независимой оценке квалификации. Чтобы стимулировать участие в оценке, введены налоговые послабления. Так, если физлицо оплатило независимую оценку своей квалификации, оно может получить социальный вычет по НДФЛ (пп. 6 п. 1 ст. 219 НК РФ). Изменения предусмотрены Федеральным законом от 03.07.2016 N 251-ФЗ.

Уменьшить налогооблагаемую базу по НДФЛ можно на такие суммы:

- Суммы, перечисляемые налогоплательщиком в виде пожертвований: благотворительным, социально ориентированным и иным некоммерческим организациям, в том числе, на формирование (пополнение) целевого капитала. а также религиозным организациям на осуществление уставной деятельности, но не более 25% дохода, полученного за налоговый период;

- Расходы на свое очное обучение (обучение брата или сестры) в учреждениях, имеющих государственную лицензию, – в размере фактически произведенных расходов, но не более 120000 рублей в год. Расходы за обучение детей — в размере фактически произведенных расходов на это обучение, но не более 50000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала.

- Оплата медицинских услуг и медикаментов по перечням, утвержденным Постановлением Правительства РФ от 19.03.2001 N 201, с учетом сумм добровольно уплаченных страховых взносов (в т.ч. расходы на лечение своих детей до 18 лет, супругов и родителей, усыновленных детей до 18 лет) — размере фактически понесенных расходов, но не более 120000 рублей в год. По дорогостоящим видам лечения в соответствии с перечнем, утвержденным Правительством РФ, вычет принимается в размере фактических расходов, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии, а также при предоставлении подтверждающих документов.

- Суммы уплаченных в налоговом периоде пенсионных взносов по договорам негосударственного пенсионного обеспечения и страховых взносов по договорам добровольного пенсионного страхования в размере фактических расходов, но не более 120000 рублей в год.

- Суммы уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии в размере понесенных расходов, но не более 120000 в год.

- Суммы фактических расходов на прохождение независимой оценки квалификации. При этом величина данного вычета и вычетов, предусмотренных подпунктах 2 — 5 пункта 1 статьи 219 НК РФ (за исключением указанных расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение) в совокупности не должна превышать 120 тыс. руб. в год. Возможность через налогового агента получить вычет в сумме, уплаченной за прохождение независимой оценки своей квалификации, не предусмотрена. Значит, его следует заявлять в декларации по НДФЛ.

Обращаем внимание!

Вычет на лечение можно получить и по расходам на услуги, оказанные индивидуальными предпринимателями, осуществляющими медицинскую деятельность на основании лицензии.

Имущественные налоговые вычеты применяются в трех ситуациях:

- При продаже имущества, доли в уставном капитале организации или при уступке прав по договору участия в долевом строительстве. В случае продажи недвижимости налогооблагаемая база уменьшается на сумму дохода от продажи жилых домов, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее 3 (а если недвижимость ранее была куплена, а не получена по наследству или договору дарения от родственников или приватизирована — 5) лет, стоимостью не выше 1000000 рублей (в целом).

В случае продажи иного имущества (кроме ценных бумаг), находящегося в собственности также менее 3 лет, вычет предоставляется в размере не выше 250 000 рублей. Что такое это «иное имущество», Налоговый кодекс не уточняет. Но обычно этот вычет применяется, когда речь идет об автомобилях, гаражах, картинах и т.д.

- При строительстве или покупке жилья, или земельных участков, а также при погашении процентов по кредитам, использованным на эти цели. В данном случае налоговый вычет предоставляется в сумме фактически произведенных расходов на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли в них, а также на приобретение земельных участков под индивидуальное строительство или с уже построенными жилыми домами (долями в них). Но общая сумма вычета не может быть выше 2 000 000 рублей. Общая сумма вычета на погашение процентов по займам (кредитам) не может быть выше 3 000 000 рублей.

С 2014 года налогоплательщики, заявившие вычет в размере менее максимально возможной суммы, вправе в дальнейшем использовать остаток при приобретении или строительстве жилья. Это ключевое изменение, введенное с 2014 года. Благодаря ему теперь можно использовать имущественный вычет на покупку (строительство) жилья неоднократно (ранее такая возможность давалась только один раз вне зависимости от общей суммы вычета).

Эта норма не применяется к вычетам на погашение процентов по кредитам и займам.

- При выкупе у налогоплательщика имущества для государственных или муниципальных нужд.

Налогоплательщик вправе уменьшить свои доходы на имущественный вычет в размере выкупных сумм, полученных им в случае изъятия земельного участка (расположенного на нем иного недвижимого имущества) для государственных или муниципальных нужд. При этом выкупная стоимость может быть получена как в денежной, так и в натуральной форме.

Перечень фактических расходов при получении имущественного вычета конкретизирован в ст. 220 НК РФ. Учитываются расходы на разработку проектной и сметной документации, подключение, достройку, отделку приобретенного дома или квартиры, комнаты.

Вместо имущественного вычета можно уменьшить сумму доходов на сумму фактически произведенных и документально подтвержденных расходов, за исключением реализации ценных бумаг.

При продаже доли в уставном капитале налогоплательщик вправе уменьшить сумму доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

Имущественный вычет можно получить в налоговом органе, а также, не дожидаясь окончания налогового периода, — у налогового агента (работодателя). Выбор за вами.

Подтвердить право на вычет необходимо документально. Документы должны сопровождать письменное заявление о предоставлении вычета и быть оформлены в установленном порядке. Форма налогового уведомления на имущественный вычет утверждена Приказом ФНС РФ от 25.12.2009 N ММ-7-3/714@.

Вычет не предоставляется повторно и не применяется к взаимозависимым лицам, перечисленных в ст. 105.1 НК, и в случаях оплаты расходов работодателями. При неполном использовании вычета остаток переносится на следующие периоды до полного его использования.

Профессиональные налоговые вычеты — это вычеты, связанные с профессиональной деятельностью налогоплательщика. Это документально подтвержденные расходы, непосредственно связанные с деятельностью:

- индивидуальных предпринимателей и лиц, занимающихся частной практикой (нотариусы, адвокаты и т.п.);

- налогоплательщиков по гражданско-правовым договорам на выполнение работ (оказание услуг);

- налогоплательщиков по созданию произведений науки, литературы, искусства, авторов открытий, изобретений.

Состав расходов, принимаемых к вычету, определяется этими налогоплательщиками самостоятельно в порядке, указанном в главе 25 НК РФ «Налог на прибыль».

Если расходы могут быть подтверждены документально, то вычет предоставляется в сумме фактически произведенных расходов, непосредственно связанных с извлечением доходов.

Если эти расходы не могут быть подтверждены документально, они принимаются к вычету в следующих размерах:

|

Нормативы затрат (в процентах к сумме начисленного дохода) |

|

|

Создание литературных произведений, в том числе для театра, кино, эстрады и цирка |

20% |

|

Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна |

30% |

|

Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства, и графики, выполненных в различной технике |

40% |

|

Создание аудиовизуальных произведений (видео-, теле- и кинофильмов) |

30% |

|

Создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок |

40% |

|

Создание других музыкальных произведений, в том числе подготовленных к опубликованию |

25% |

|

Исполнение произведений литературы и искусства |

20% |

|

Создание научных трудов и разработок |

20% |

|

Открытия, изобретения и создание промышленных образцов (к сумме дохода, полученного за первые два года использования) |

30% |

Зарплата — основной вид дохода у большей части граждан. Для пополнения федерального бюджета заработок облагается НДФЛ. Платит его работник, а удерживает работодатель — налоговый агент. Hасскажем о расчете и перечислении налога, льготах и вычете по налогу на доходы.

Что облагается НДФЛ

Доход физлица — это не только зарплата. Это и призы в конкурсах, полученные дивиденды, премии и поощрения на работе и не обязательно в виде денег. Подарки в натуральной форме также облагаются НДФЛ.

Считают подоходный налог так:

НДФЛ = (Налогооблагаемые доходы — Вычеты) * 13 % (или 9 %,15 %,30 % и 35 %)

Налогооблагаемые доходы — это все виды заработка, не перечисленные в статье 217 НК РФ. Вот перечень доходов, с которых не берется подоходный налог:

- госпособия по безработице, родам;

- пенсии;

- выплаты на детей;

- возмещения вреда здоровью и т.д.

Ставка подоходного налога

В первую очередь на ставку влияет статус резидентства. Резидент — лицо, более 183 дней находившиеся в России и не выезжающее из нее в течение этого срока. В ином случае плательщик будет признан нерезидентом.

Из зарплаты резидентов вычитают 13 % дохода. Однако есть и более специфичные ставки. Например, 35 % — при выигрыше сверх 4 000 рублей, на проценты по депозитам и купоны по облигациям и так далее. НДФЛ 30 % облагаются доходы некоторых ценных бумаг. Самая низкая ставка 9 % доступна для облигаций с ипотечным покрытием, которые были выпущены до 01.01.2007 года, и для доходов учредителей доверительного управления ипотечным покрытием.

У нерезидентов с доходов снимают 30 %, но есть исключения. Например, ставка 15 % актуальна для нерезидентов, которые получают дивиденды от отечественных компаний. Иностранцы могут претендовать на 13 % НДФЛ при следующих условиях:

- они высококвалифицированные специалисты;

- они члены экипажей морских судов под флагом РФ;

- они беженцы;

- они участники госпрограммы по переселению соотечественников;

- они работают по найму по патенту.

Необязательно платить налог в полном размере. Законодатель разрешает пользоваться правом на получение вычетов для снижения налоговой базы. Снизить налог к уплате можно в разных жизненных ситуациях: покупка жилья, оплата лечения или обучения и так далее. Вот самые частые варианты:

- стандартные вычеты, например, вычеты на детей — 1 400 рублей на 1 и 2 ребенка, 3 000 рублей на последующих или вычет для Героев СССР и РФ, участников ВОВ, блокадникам, инвалидам и так далее — 500 руб.;

- за покупку жилья или оплату ипотечных процентов можно получить имущественный вычет;

- за обучения себя, братьев, сестер, детей или лечение можно претендовать на социальный вычет;

- профессиональные вычеты актуальны для ИП, нотариусов, адвокатов и т.д.

Например, сотрудник получает 60 000 рублей в месяц. Без допусловий НДФЛ с зарплаты составит 7 800 рублей. А если у работника есть 4 детей, то подоходный налог за месяц составит:

(60 000 — 1 400*2 — 3000*2) * 13 % = 6 656 рублей.

«Уйти в минус» в рамках года нельзя. К вычету принимают только ту сумму НДФЛ, которая была заплачена. К тому же многие вычеты ограничены по размеру. Например, в 2018 году Сидоров Иван оплатил обучение в университете за 150 000 рублей. К вычету он примет всего 120 000 рублей. Это максимум по расходам на обучение.

Вычетом можно воспользоваться двумя способами. Первый — уменьшить текущий НДФЛ к уплате. Второй — обратившись с заявлением в ФНС, забрать подоходный налог, уплаченный за прошлый год. Тогда налоговая после проведения камеральной проверки единовременно вернет на счет причитающуюся сумму.

Удержание подоходного налога

Статья 226 НК РФ обязывает работодателя вычитать подоходный налог с зарплаты сотрудников. Расчет происходит ежемесячно нарастающим итогом. На практике расчет НДФЛ делается в день выдачи зарплаты — в последний день месяца. В первую очередь вычитают налог, а затем другие платежи: алименты, погашение кредитов и т.д.

В рамках месяца сумма вычета может превышать базу по НДФЛ. Тогда подоходный налог равен или меньше нуля. Излишки налога переходят на следующий месяц, но только в рамках года. По итогам года излишне удержанный НДФЛ на следующий год не переносится. Исключение — имущественные вычеты.

Сроки перечисления НДФЛ

Сроки варьируются в зависимости от способа выплаты зарплаты:

- наличными — день перечисления налога равен дню получения денег в банке;

- безналичный расчет — следующий рабочий день после перевода зарплаты сотруднику;

- иные источники, в том числе выдача дохода в натуральном виде — следующий рабочий день

Важно различать понятия: перечислить и удержать НДФЛ. Перечисление обычно делают на следующий день после выдачи зарплаты, а удерживают в тот же день.

НДФЛ перечисляют в ФНС, где компания стоит на учете. Филиалы переводят налог в ту налоговую, где зарегистрированы.

НДФЛ с аванса

Трудовой кодекс в статье 136 ТК РФ устанавливает выдачу зарплаты не реже 1 раза в полмесяца. Первая часть известна как аванс — зарплата за половину отработанного месяца. Вторая часть — остаток зарплаты за вторую половину. Промежуток между выдачами не может быть больше 15 дней.

Доходы сотрудников облагаются НДФЛ. На первый взгляд кажется, что подоходный налог нужно удерживать два раза в месяц. Первый с аванса, второй с остатка зарплаты. Но это не так. Есть два обоснования.

Во-первых, Письмо ФНС №БС-4-11/10126@ от 26.05.14. В нем прямо сказано: подоходный налог удерживают с полной зарплаты при окончательном расчете один раз в месяц. То есть, с аванса НДФЛ не платят.

Во-вторых, Письмо Минфина №03-04-06/33737 от 10.07.2014. Министерство разделяет позицию налоговой. Вычитать НДФЛ можно только с полной зарплаты. Аванс подоходным налогом не облагается.

Например, зарплата работника 50 000 рублей. Аванс — половина зарплаты. В итоге авансом на руки ему выдадут 25 000 рублей. Со второй части удержат 6 500 рублей налога и на руки отдадут 18 500 рублей.

Но есть исключения из этого правила:

- аванс был выдан последним числом месяца — подоходный налог удерживается и перечисляется на следующий день;

- у сотрудника долг по НДФЛ — с аванса нужно удержать сумму в пользу погашения долга, при этом на сам аванс НДФЛ не начисляется;

- сотруднику выдали натуральный доход или он получил матвыгоду — эти доходы облагаются НДФЛ, который нужно удержать со следующей денежной выплаты, даже если это будет аванс, а на сам аванс НДФЛ не начисляется.

Штрафы за нарушения по НДФЛ

Подоходный налог — весомая статья доходов госбюджета. Поэтому за просрочку предусмотрены штрафы. За безосновательное неудержание налога — штраф 20 % от НДФЛ. За крупное уклонение штрафы серьезнее:

- 100 000 — 300 000 рублей;

- зарплата за 1-2 года;

- лишение права занимать конкретные должности на 3 года;

- арест на 6 месяцев;

- лишение свободы на 2 года.

Давайте попытаемся выделить самые главные критерии, используемые в 1-НДФЛ, и на их основе создать налоговый регистр.

Скачать бланк 1-НДФЛ можно на нашем сайте (см. ссылку ниже).

Итак, бланк 1-НДФЛ содержит следующие основные разделы.

Справка 1-НДФЛ, раздел 1

Этот раздел включает в себя основные сведения о налоговом агенте (организации), а точнее, такие данные, как:

- ИНН и КПП организации, выступающей налоговым агентом по НДФЛ;

- код ИФНС, в которую будут подаваться сведения о налогоплательщике (как правило, это налоговая, в которой зарегистрирована организация — налоговый агент);

- наименование налогового агента и его ОКТМО.

Целесообразно в этот раздел также добавить ОГРН фирмы и ее телефон.

Справка 1-НДФЛ, раздел 2

В этом разделе отображаются сведения о физлице-налогоплательщике, которому организация выплатила доход и удержала НДФЛ. На него представляются такие данные:

- ИНН физлица-налогоплательщика в России и стране гражданства;

- Ф. И. О.;

- дата рождения;

- документ, удостоверяющий личность, и его код;

- гражданство с указанием кода страны;

- данные о количестве дней пребывания в РФ (для определения налогового статуса (резидент, нерезидент) за каждый месяц налогового периода).

Справка 1-НДФЛ, раздел 3

В этой части 1-НДФЛ происходит непосредственный расчет налоговой базы НДФЛ по ставкам 13 и 30% (13% — это основная ставка в РФ, а 30% — ставка с дохода для нерезидентов).

В форме 1-НДФЛ бланк содержит таблицу, в которой помесячно за весь год сводятся показатели по кодам доходов и также помесячно указываются предоставленные вычеты.

Коды доходов для справки 2-НДФЛ 2019 года можно посмотреть в нашей статье «Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др.)».

После этого в 1-НДФЛ формируется налоговая база и рассчитывается налог НДФЛ. Указывается удержанный налог. Выявляются долги по налогу с учетом долгов на начало года.

В этот раздел 1-НДФЛ целесообразно добавить:

- даты получения доходов;

- даты удержания налога;

- даты уплаты налога в бюджет;

- сведения о платежном документе на перечисление налога;

- сведения о налоговых вычетах по их видам (стандартный, социальный, имущественный, профессиональный, инвестиционный), кодам, суммам за каждый месяц налогового периода и основаниях их применения;

- сведения о величине фиксированных авансовых платежей, уплаченных иностранными гражданами, принимаемой в уменьшение суммы исчисленного налога;

- сведения об основаниях для уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком-иностранцем фиксированных авансовых платежей (реквизиты уведомления из ФНС, заявление налогоплательщика, реквизиты документа об уплате фиксированных авансовых платежей).

Справка 1-НДФЛ, раздел 4

В этом разделе 1-НДФЛ содержатся сведения о начисленных и выплаченных дивидендах, а также об исчисленной и удержанной сумме НДФЛ и о долгах по налогу. Этот раздел в разрабатываемом регистре можно не использовать, так как вся эта информация может быть указана в разделе 3 по соответствующему коду дохода.

Разъяснения ФНС РФ о порядке отражения дивидендов в отчетности по НДФЛ читайте в материале «Как отразить дивиденды в 6-НДФЛ и 2-НДФЛ».

Справка 1-НДФЛ, раздел 5

В этом разделе приводятся все доходы, облагаемые по ставке 35%.

Таблица ведется по каждому коду дохода, учитывается вычет в сумме 4 000 руб., предусмотренный п. 28 ст. 217 НК РФ. Затем формируется налоговая база, далее указывается сумма налога, исчисленная и удержанная, а также долги по налогу.

Нелишним будет указать в этом разделе 1-НДФЛ и даты получения дохода, удержания налога, дату уплаты налогов с данными о платежном документе.

Справка 1-НДФЛ, раздел 6

В этом разделе подводится итог по всем ставкам НДФЛ, рассчитанным в предыдущих разделах по итогам налогового периода (года).

Упраздним в 1-НДФЛ недействующие ставки, оставим только актуальные на сегодня: 13, 30 и 35%. В разделе указывается общая сумма налога за год — исчисленная, удержанная, переданная на взыскание в налоговый орган. Также учитывается пересчет за предшествующие налоговые периоды, показываются долги на конец периода.

Данный раздел рекомендуется дополнить:

- датой получения дохода;

- датой исчисления налога;

- датой удержания налога;

- сроком перечисления налога;

- датой фактического перечисления налога;

- КБК и ОКТМО, по которому перечисляется налог.

Подробнее о действующих ставках НДФЛ читайте в статье «Сколько процентов составляет НДФЛ?».

Справка 1-НДФЛ, раздел 7

Здесь организация указывает по каждому коду отдельно доходы, выплаченные физическому лицу за каждый месяц, налогообложение которых осуществляется налоговым органом. Но, следуя ст. 226 НК РФ, налоговый агент обязан удерживать НДФЛ со всех выплат физическому лицу. Поэтому наличие данного раздела все же не совсем целесообразно.

Подробнее о налоговых агентах читайте в статье «Налоговый агент по НДФЛ: кто является, обязанности и КБК».

Справка 1-НДФЛ, раздел 8

В этой части 1-НДФЛ учитываются выявленные ошибки в текущем налоговом периоде за предыдущие налоговые периоды и расписываются показатели предыдущих форм 1-НДФЛ по прошедшим годам; делается перерасчет, в ходе которого исправляются выявленные ошибки. В разделе указываются результаты пересчета НДФЛ по всем выявленным ошибкам предыдущих лет.

Справка 1-НДФЛ, раздел 9

В этой части 1-НДФЛ указываются предоставленные справки 2-НДФЛ в налоговый орган и выданные сотруднику на руки, а также номер и дата выданной справки.

Когда справка 2-НДФЛ должна быть представлена работнику и в ИФНС, читайте в материале «Порядок выдачи справки 2-НДФЛ работнику».

В конце справки 1-НДФЛ стоит подпись сотрудника, проверившего правильность заполнения карточки 1-НДФЛ на каждого работника.

Итоги

Сегодняшнее законодательство не обязывает вести 1-НДФЛ на каждого сотрудника в течение года. Но в соответствии со ст. 230 НК РФ организация должна вести налоговые регистры, которые ей необходимо разработать самостоятельно. Для упрощения создания налоговых регистров целесообразнее всего скачать форму 1-НДФЛ, доработать ее согласно приведенными нами рекомендациями по каждому разделу и заполнить полученный регистр по каждому физическому лицу, которому организация выплатила доход.

Прочитать о ведении налогового регистра по НДФЛ и скачать его образец можно в нашей статье «Как ведется регистр налогового учета по НДФЛ?».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

2-НДФЛ — это справка о доходах физических лиц и уплаченных налогах, которая хорошо знакома всем бухгалтерам. Все организации-работодатели, признаваемые налоговыми агентами, обязаны ежегодно отчитываться в ФНС о доходах и налоге, который с них удержан, в отношении всех своих сотрудников. Обратите внимание! Срок сдачи отчета изменен (сдать его надо не позднее 02.03.2020).

Функция, которую выполняет бланк справки о доходах физического лица в 2020, — информирование налоговых органов и других учреждений (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

Начиная с 2019 года, в соответствии с приказом ФНС России от 02.10.2018 №ММВ-7-11/566@, применяются 2 формы в зависимости от назначения:

- собственно 2-НДФЛ (для информирования ФНС);

- справка о доходах работника.

Далее рассмотрим подробнее образец справки НДФЛ-2 в 2020 году: какие изменения в части заполнения, сроки сдачи и нюансы таит в себе этот документ.

Отмена 2-НДФЛ с 2021 года

ФНС России опубликовала на едином портале проект ведомственного приказа об упразднении формы справки о доходах и суммах налога физлица (2-НДФЛ). Ее включат в состав расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ). Это значит, что когда документ утвердят, с 01.01.2021 формы с названием «2-НДФЛ» больше не будет.

Вместо нее работодатели будут заполнять новый раздел декларации, все необходимые сведения о доходах налогоплательщиков налоговики получат из нее. Работникам при увольнении или по запросу выдадут новый документ — справку о доходах физического лица и суммах НДФЛ. Ее форма содержится в приложении к приказу и практически не отличается от действующей сейчас. В этой обязанности налоговых агентов никаких изменений не предусмотрено.

Планируется, что нововведения начнут применяться с отчетности за I квартал 2021 года.

Срок сдачи в 2020 году

Сдать форму 2-НДФЛ в налоговый орган по месту регистрации налогового агента необходимо до 02.03.2020 (1 марта выпало на воскресенье).

Ограничение по срокам касается только отчетности налоговых агентов. Сами налогоплательщики, желающие получить имущественный вычет, вправе сдавать в ФНС отчеты о доходах в течение всего календарного года.

Образец заполнения

Cправка о доходах физического лица, используемая работодателями, утверждена приказом ФНС России от 02.10.2018 №ММВ-7-11/566@. Самым важным изменением является то, что если раньше и для предоставления в налоговую, и для выдачи работникам использовалась одна и та же справка 2-НДФЛ, теперь это два разных документа. Таким образом, новая форма бланка 2-НДФЛ — это документ исключительно для налоговой, для работников оформляют «Справку о доходах и суммах налога физического лица» с использованием другого бланка.

Какие изменения претерпел отчет:

- Изменилась структура документа: если раньше в нем было 5 разделов, то теперь — 3 раздела и приложение.

- В шапку формы вносят ИНН и КПП.

- Убраны поля уведомлений о праве на вычеты и на уменьшение налога — их отражают в виде кодов в новом поле «Код вида уведомления».

- Расшифровку сведений о доходах и вычетах по месяцам вписывают в приложении.

Предлагаем вашему вниманию образец заполнения справки 2-НДФЛ за 2020 год, выглядит он так:

А вот так заполняют отчет для работника:

Коды доходов и вычетов

ФНС приказом от 24.10.2017 №ММВ-7-11/820 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении формы 2-НДФЛ. Прежде чем заполнять отчет за 2019 год, необходимо изучить значения.

Все коды доходов приведены в таблице ниже. В частности, изменилась кодировка суммы компенсации за неиспользованный отпуск при увольнении работника, теперь такие доходы обозначает код 2013 при условии, что они предусмотрены законодательством или трудовым договором. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. При этом код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

|

Вид дохода |

Код |

|---|---|

|

Сумма компенсации за неиспользованный отпуск |

|

|

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях |

|

|

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом от 07.02.1992 №2300 |

|

|

Сумма списанного безнадежного долга |

|

|

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС от 10.09.2015 №ММВ-7-11/387@.

Важная подсказка для работодателей, которые думают, как проверить образец заполнения бланка справки 2-НДФЛ по новой форме в 2020 перед сдачей в налоговую. Сделать это следует с помощью специального сервиса «Программные средства» на официальном сайте ФНС. Правда, к сожалению, этот сервис способен распознать только несуществующие коды, а не ошибки, которые были допущены при разнесении данных с применением действующих кодов.

ИНН налогоплательщиков

Форму 2-НДФЛ сдают в налоговую даже без указания ИНН получателя доходов. Об этом сказано в письме ФНС от 27.01.2016 №БС-4-11/1068, где налоговики подтверждают, что указание ИНН в отчете зависит от того, предоставил ли его налогоплательщик своему налоговому агенту. Отчет без этого реквизита проходит форматно-логический контроль. Правда, с некоторыми нюансами.

Так, при отправке справки в электронной форме с незаполненным полем ИНН от ФНС в ответ придет протокол с таким сообщением: «Предупреждение. Не заполнен ИНН для гражданина России». Но отчет система все равно пропустит, а такой протокол является просто предупреждением. И если других ошибок нет, то и переживать не о чем.

А вот ошибка, допущенная в самом ИНН, возымеет более серьезные последствия. За каждую неверную цифру придется заплатить 500 рублей, в соответствии с нормами статьи 126 НК РФ. Штрафа не последует, если заметить неточность раньше налоговой службы и успеть подать корректирующую форму с верными данными. В таком документе следует заполнить только то поле, в котором была допущена ошибка, а не переносить в него все данные из основного отчета.

Отчет в электронном виде

Сдать отчет в таком виде обязаны налоговые агенты, которые выплатили вознаграждения или зарплату 25 физлицам или более. При сдаче отчета не надо прикреплять к нему реестр справок, как это требуется при сдаче бумажных справок, в соответствии с приказом ФНС России от 16.09.2011 №ММВ-7-3/576. Программы налоговой службы не способны распознать этот реестр.

Кроме того, обратите внимание на соответствие фамилии ответственного лица за сдачу справки с сертификатом электронной подписи. Они должны принадлежать одному и тому же человеку, иначе ФНС не примет отчет. Важно помнить, что в инструкции к заполнению справки ФНС не приводит обязательного условия, что форму подписывает только руководитель или главный бухгалтер. Главное, чтобы данные совпадали. Некоторые коллеги не вписывают в отчет фамилию того, кто отвечает за его сдачу. Между тем, это обязательный реквизит. Если его не заполнить, справку не примут ни в электронном виде, ни на бумаге.

Дивиденды за 2019 год

В форме необходимо указывать абсолютно все доходы физлиц, облагаемые налогом. Дивиденды акционеров указывать не нужно. Для этого существует отдельное приложение №2 к декларации по налогу на прибыль. Такой порядок предусмотрен исключительно для акционерных обществ, другие организации, выплачивающие дивиденды своим учредителям, обязательно должны указать их в форме 2-НДФЛ. Сделать это следует вместе с другими видами доходов конкретного налогоплательщика, облагаемыми налогом по ставке 13%.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 №20-14/3/025669@.

Скачать бесплатно бланк справки 2-НДФЛ по новой форме 2020 в формате pdf

Скачать бесплатно бланк справки 2-НДФЛ на 2020 год в формате Excel

Скачать образец заполнения 2-НДФЛ 2020 в формате Word

Скачать бесплатно бланк 2-НДФЛ для физических лиц в 2020 году (справка о доходах)

Скачать форму справки 2-НДФЛ на 2020 (заполненная справка о доходах)

Добавить в «Нужное»

Актуально на: 24 сентября 2020 г.

С доходов граждан, полученных ими в рамках трудовых договоров, договоров аренды имущества или его продажи, от ведения предпринимательской деятельности и других доходов необходимо исчислять и уплачивать в бюджет НДФЛ. В зависимости от источника дохода плательщиками НДФЛ могут выступать как сами физические лица, так и налоговые агенты (например, работодатели). При этом порядок и сроки уплаты НДФЛ зависят от того, кто является плательщиком налога и с какого именно дохода он удержан (ст. 226, ст. 228 НК РФ).

Уплата НДФЛ с заработной платы: сроки

Организации и предприниматели, являющиеся налоговыми агентами, должны исчислить, удержать и перечислить в бюджет с доходов сотрудников НДФЛ, сроки уплаты которого зависят от того, какой именно вид дохода выплачивается работнику (п. 3, п. 4, п. 6 ст. 226 НК РФ).

Так, срок уплаты НДФЛ с заработной платы установлен не позднее следующего дня за днем выплаты работнику дохода (п. 6 ст. 226 НК РФ). При этом датой получения дохода в виде заработной платы у сотрудников является последний день месяца, за который начисляется зарплата. При увольнении работника датой получения дохода в виде заработной платы считается его последний рабочий день (п. 2 ст. 223 НК РФ).

НДФЛ с отпускных срок: перечисления 2020

Оплата НДФЛ с больничных и отпускных производится не позднее последнего числа месяца, в котором эти выплаты были сделаны (п. 6 ст. 226 НК РФ).

Срок уплаты НДФЛ с заработной платы и других доходов (уплата налога налоговым агентом по видам дохода)

Приведем сроки уплаты НДФЛ, удержанного с самых распространенных выплат, в виде таблицы:

| Вид дохода | Дата получения дохода |

Дата удержания НДФЛ |

Крайний срок уплаты НДФЛ |

|---|---|---|---|

| Заработная плата | Последний день месяца, за который начислили зарплату (п. 2 ст. 223 НК РФ) | День выплаты зарплаты (п. 4 ст. 226 НК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ) |

| Аванс | Последний день месяца, в котором выплатили аванс (п. 2 ст. 223 НК РФ) |

День выдачи второй части зарплаты (п. 4 ст. 226 НК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ) |

| Компенсационные выплаты, связанные с увольнением сотрудника (компенсация за неиспользованный отпуск, выходное пособие и пр.) | Последний рабочий день (п. 2 ст. 223 НК РФ, ст. 84.1, ст. 140 ТК РФ) | День выплаты – последний рабочий день (п. 4 ст. 226 НК РФ, ст. 84.1, ст. 140 ТК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ) |

| Пособия по временной нетрудоспособности | День выплаты больничного (подп. 1 п. 1 ст. 223 НК РФ) | День выплаты больничного (п. 4 ст. 226 НК РФ) | Последний день месяца, в котором перечислили деньги (п. 6 ст. 226 НК РФ) |

| Отпуск | День выплаты отпускных (подп. 1 п. 1 ст. 223 НК РФ) | День выплаты отпускных (п. 4 ст. 226 НК РФ) | Последний день месяца, в котором перечислили деньги (п. 6 ст. 226 НК РФ) |

| Премия (квартальная или годовая) | День выплаты премии (подп. 1 п. 1 ст. 223 НК РФ, Письмо Минфина от 03.09.2018 № 03-04-06/62848) | День выплаты премии (п. 4 ст. 226 НК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ, Письмо Минфина от 26.03.2018 № 03-04-06/18932) |

| Премия (ежемесячная) | Последний день месяца, за который выдали премию (п. 2 ст. 223 НК РФ, Письмо Минфина от 03.09.2018 № 03-04-06/62848) | День выплаты премии (п. 4 ст. 226 НК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ, Письмо Минфина от 26.03.2018 № 03-04-06/18932) |

| Материальная помощь свыше 4000 рублей в год | День выплаты матпомощи (подп. 1 п. 1 ст. 223 НК РФ) | День выплаты матпомощи (п. 4 ст. 226 НК РФ) | Следующий рабочий день после выплаты денег (п. 6 ст. 226 НК РФ) |

| Сверхлимитные суточные по командировке и компенсация расходов без подтверждающих документов | Последний день месяца, в котором утвердили авансовый отчет по командировочным расходам (подп. 6 п. 1 ст. 223 НК РФ) | Из первой денежной выплаты после того, как доход был признан (п. 4 ст. 226 НК РФ) | Следующий рабочий день за днем выплаты денег (п. 6 ст. 226 НК РФ) |

| Материальная выгода от экономии на процентах | Последний день каждого месяца в течение срока, на который выданы заемные средства (подп. 7 п. 1 ст. 223 НК РФ) |

Из первой денежной выплаты после того, как доход был признан (п. 4 ст. 226 НК РФ) | Следующий рабочий день после выплаты денег (п. 6 ст. 226 НК РФ) |

| Доходы в натуральной форме | День передачи доходов в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ) | Из первой денежной выплаты после того, как доход был признан (п. 4 ст. 226 НК РФ) |

Следующий рабочий день после выплаты денег (п. 6 ст. 226 НК РФ) |

| Дивиденды | День, когда перечислили деньги на счет учредителя (подп. 1 п. 1 ст. 223 НК РФ) | День выплаты дивидендов (п. 4 ст. 226 НК РФ) | ООО перечисляет НДФЛ не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ). АО перечисляет НДФЛ не позднее одного месяца со дня выплаты дивидендов (п. 4 ст. 214, п. 9 ст. 226.1 НК РФ) |

Если последний день уплаты НДФЛ выпадет на выходной или праздничный день, то уплата налога переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Уплата НДФЛ физическим лицом

Физические лица самостоятельно уплачивают НДФЛ в бюджет в случае, если они получили доход в соответствии со ст. 228 НК РФ или же они занимаются предпринимательской деятельностью или частной практикой (например, адвокаты, нотариусы) согласно ст. 227 НК РФ. Также самостоятельно уплачивают НДФЛ иностранные граждане, ведущие трудовую деятельность в России на основании патента (ст. 227.1 НК РФ).

Срок уплаты НДФЛ физическим лицом по итогам года в отношении полученных им доходов в соответствии со ст. 228 НК РФ установлен не позднее 15 июля следующего года (п. 4 ст. 228 НК РФ).

Иностранные граждане, ведущие трудовую деятельность по найму в России, обязаны уплатить фиксированный авансовый платеж по НДФЛ с бюджет на основании выданного им патента до дня начала срока, на который он выдан. Общая сумма НДФЛ с доходов по договору найма исчисляется налоговым агентом и уменьшается на сумму уплаченных фиксированных авансовых платежей за этот год (п. 4, п. 6 ст. 227.1 НК РФ).

Предприниматели, нотариусы, адвокаты и другие граждане, занимающиеся частной практикой, уплачивают НДФЛ по итогам года не позднее 15 июля следующего года (п. 6 ст. 227 НК РФ). Кроме годового налога, данная категория граждан уплачивает также и авансовые платежи по НДФЛ в следующие сроки (п. 8 ст. 227 НК РФ):

| Период | Срок уплаты аванса |

|---|---|

| За I квартал | Не позднее 25 апреля текущего года |

| За полугодие | Не позднее 25 июля текущего года |

| За 9 месяцев | Не позднее 25 октября текущего года |