Содержание

1. Значение финансового учета в условиях рыночной экономики

Бухгалтерский учет является важнейшей функцией управления организацией. Он формирует информацию о состоянии организации, фиксируя все суммы, проходящие в финансовой, экономико-хозяйственной деятельности. В условиях рыночной экономики ведение бухгалтерского учета приобретает особое значение для процесса принятия решений и обоснованных оценок пользователями учетной информации.

Финансовый учет имеет целью систематизировать принятые к бухгалтерскому учету данные в виде, приемлемом для составления финансовой отчетности. Важное место в финансовом учете отведено выработке основополагающих общепринятых правил, принципов бухгалтерского учета, без которых невозможно было бы сравнивать информацию нескольких организаций.

Важными тенденциями развития мировой экономики на современном этапе являются:

1) глобализация международных финансов и финансовых рынков;

2) возрастание роли рынков капитала в финансировании бизнеса;

3) интернационализация экономических отношений и необходимость их надежного информационного обеспечения.

На фоне современных тенденций в мировой экономике особое значение приобретает проблема унификации и стандартизации бухгалтерского учета в международном контексте и идентификации национальных и международных стандартов бухгалтерского учета. Национальные стандарты должны соответствовать Международным стандартам финансовой отчетности, внедрение которых в национальные системы учета осуществляется на добровольной основе.

Ведущую роль в унификации финансового учета в международном масштабе играют следующие организации, которые устанавливали общепринятые принципы бухгалтерского финансового учета:

1) Комитет по международным стандартам финансовой отчетности;

2) Международная организация комиссий по ценным бумагам;

3) Международная федерация бухгалтеров. Основная задача Комитета по международным стандартам и финансовой отчетности заключается в гармонизации международной практики учета и отчетности через систему МСФО.

Опыт экономически развитых стран показывает, что значимость бухгалтерских стандартов в большей степени определяется их признанием со стороны рынков капитала. Интересы рынков капитала опосредованно представляет международная организация комиссий по ценным бумагам, объединяющая специалистов из национальных государственных институтов, ответственных за организацию и функционирование рынков капитала.

Развитие системы бухгалтерского учета — это неотъемлемый элемент перехода России к рыночной экономике.

Меши являются одним из типов объектов Blender. Их также называют сетками, полисетками. Это трехмерные геометрические примитивы, изменяя которые с помощью базовых трансформаций и других модификаторов, создают другие, обычно более сложные, фигуры.

По-умолчанию Blender содержит десять mesh-объектов, добавить которые можно через меню заголовка редактора 3D Viewport. Это же меню вызывается комбинацией клавиш Shift + A.

Хотя плоскость (Plane), круг (Circle) и сетка (Grid) двумерны, в режиме редактирования их можно сделать трехмерными. Плоскость отличается от сетки тем, что первая состоит из одной грани, а вторая – из множества.

Плоскость и сетка в режиме редактирования

Различие между UV-сферой и Ico-сферой заключается в форме составляющих их граней. В первом случае это четырехугольники, уменьшающиеся от экватора к полюсам, во втором – одинаковые треугольники.

UV Sphere и Ico Sphere в режиме редактирования

Голову обезьяны сложно назвать геометрическим примитивом. Нередко ее используют для проверки материалов, текстур и другого, когда ваши собственные объекты еще не готовы или их не хочется портить.

Объекты добавляются в позицию 3D-курсора. Бывает удобно, чтобы меш появлялся в центре сцены. Для точной установки туда курсора, следует нажать Shift+S и в появившемся меню привязки (snap) выбрать Cursor to World Origin.

Когда вы только добавили объект, в регионе последней операции появляются его настройки, которые можно изменить. Панель этого региона может быть свернута, находится внизу слева. Содержащиеся в ней настройки зависят от используемого до этого действия, в данном случае – от добавляемого меша.

У некоторых мешей настойки можно сделать такими, что исходная форма объекта будет изменена до неузнаваемости. Ниже показаны два тора. У одного из них сильно уменьшено количество сегментов.

Чем больше у объекта сегментов, тем более сглаженным он выглядит. Наиболее наглядно это видно на шарах.

Однако в пользу увеличения количества сегментов есть одно большое «но». Их прорисовка приводит к увеличению затрат ресурсов. Как следствие компьютер начинает тормозить. Поэтому в Blender существуют другие способы сглаживания мешей. Например, в контекстном меню, которое появляется при клике правой кнопкой мыши, можно выбрать Shade Smooth.

Вы можете добавить новый mesh, находясь в режиме редактирования другого. Тогда при переключении на объектный режим оба меша образуют один более сложный. Не забывайте обращать внимание, где находится центр объекта.

Другой способ объединения мешей воедино – это выделить их вместе в объектном режиме и нажать Ctrl+J. Таким образом, комбинируя и трансформируя различные полисетки, можно получить достаточно сложные фигуры.

Кроме того, можно включить дополнительные mesh-объекты через редактор Preferences (настройки), вкладка Add-ons (дополнения), панели Add Mesh (добавление полисеток). Включенные меши появятся в меню Add, там же где все остальные.

В прошлом уроке, рассматривая базовые трансформации, мы опустили так называемое пропорциональное редактирование, так как по отношению к кубу в нем нет большого смысла. Однако в случае мешей с большим количеством вершин и граней пропорциональное редактирование может играть ключевую роль.

Суть его в том, что когда вы изменяете один элемент, вслед за ним меняются рядом стоящие. Как меняются, зависит от настроек. На рисунке ниже вершина левого шара поднята вверх при отключенном режиме пропорционального редактирования, а справа – с включенным.

Включение выполняется специальной кнопкой в заголовке 3D Viewport или нажатием буквы O.

Хотя пропорциональное редактирование доступно также в объектном режиме, чаще его используют в режиме редактирования.

Если пропорциональное редактирование включено, то при трансформации элемента будет видна окружность. Ее размер меняется с помощью колеса мыши. Все элементы меша, которые попадают в пределы этой окружности будут пропорционально изменяться вслед за выделенным элементом.

На изображении показан результат применения варианта Random.

Практическая работа

Создайте модель молекулы воды.

Угол между связями равен 104.5 градусов. Комбинация клавиш Shift+D выполняет дублирование объектов.

Курс с инструкционными картами к части практических работ:

android-приложение, pdf-версия

Проводки + документы 1С 8.2

Проводки по счету 08 «Вложения во внеоборотные активы»

Вводите указанные проводки в Тренажер по проводкам и обязательно проговаривайте «информацию» — что отражает проводка, какую «информацию» (смотрите описание — я даю описание для каждой проводки), запоминаемость 100%, обязательно проговариваем «вслух».

ПОСТУПИЛ объект капитальных вложений от поставщика

Проводка: Д. 08 «Вложения во внеоборотные активы» — К. 60 «Расчеты с поставщиками».

Описание: проводкой мы зафиксировали «информацию» о расходах на объект капитальных вложение (счет 08) и проводкой мы зафиксировали «информацию» о задолженности перед поставщиком оборудования (счет 60).

Сумма: сумма БЕЗ НДС, указана в накладной или акте приемки-передачи.

Дата проводки: дата накладной или акта приемки-передачи.

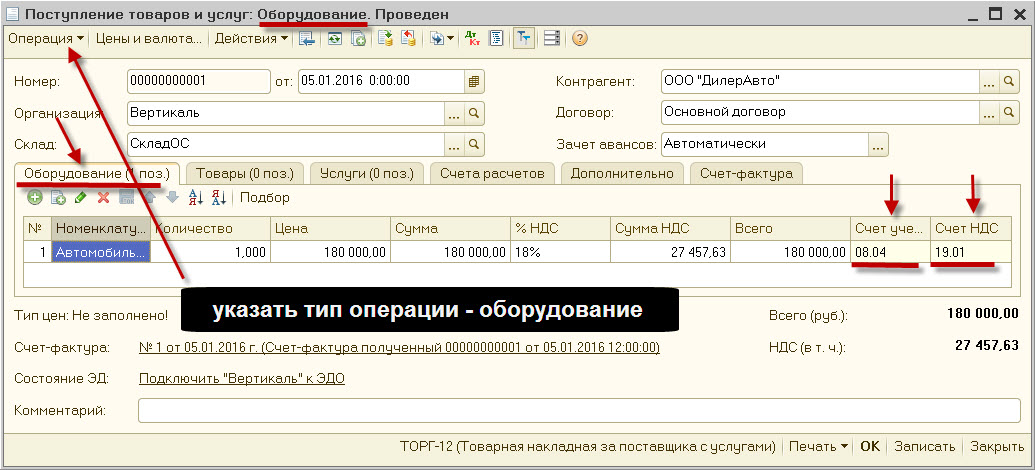

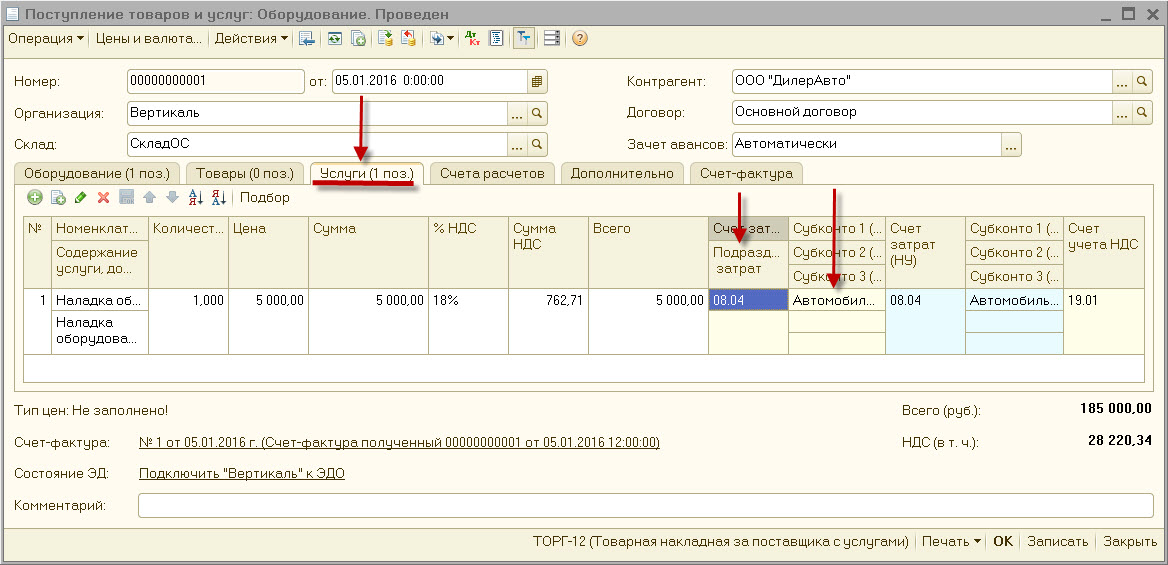

Документ 1С 8.2 создающий проводку Д.08 — К.60:

док.»Поступление товаров и услуг»- поступление «объекта» основных средств

док.»Поступление товаров и услуг» — поступление «услуг», по доведению объекта до готовности

Объектом капитальных вложений может быть расход в 100 руб. (например купили мешочек гвоздей). В варианте с мешочком гвоздей поступила часть объекта, который еще нужно будет собрать в единое целое. Если не собирать расходы на данный мешочек гвоздей на счете 08 сразу, то можно по итогу пропустить миллон таких мешочков, а это уже объект стоимостью 100 мил.рублей. Главное, Вы должны из всего потока расходов выделять те расходы, которые необходимо отдельно собирать на счете 08, расходы, которые связанны на прямую с созданием нашего будущего объекта основных средств.

В своей деятельности я сразу предупреждаю руководителей о том, что они должны меня информировать о решении создавать объекты ОС, а так были случаи, когда я узнавал о строящемся объекте примерно на половине срока его строительства, и конечно я не верно отражал расходы по данному объекту, так как мой бухгалтер списывал расходы на создание объекта просто в расходы периода, что НЕ верно (искажение бухгалтерской отчетности, налога на прибыль, налога на имущество).

ПРИНИМАЕМ объект в состав основных средств

Проводка: Д. 01 «Основные средства» — К. 08 «Вложения во внеоборотные активы».

Описание: проводкой мы зафиксировали «информацию» о «первоначальной стоимости» объекта ОС (счет 01) и проводкой мы зафиксировали «информацию» о завершении формирования «первоначальной» стоимости объекта ОС (счет 08) и списание всех расходов на счет 01.

Сумма: сумма накопленных расходов, которая числится на счете 08 в момент введения в эксплуатацию основного средства.

Дата проводки: Дата ввода в эксплуатацию основного средства, обычно указывается в акте ввода в эксплуатацию.

Примечание: перед формированием проводки проверяем «лимит отнесения к ОС».

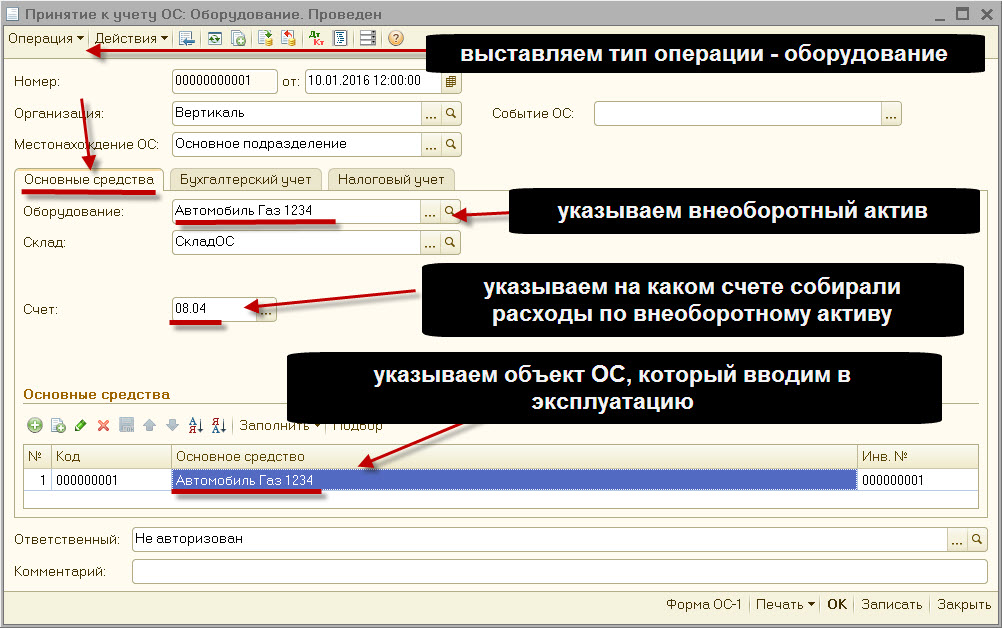

Документ 1С 8.2 создающий проводку Д.01 — К.08:

док.»Принятие к учету ОС»

Активы коммерческого банка, или размещенные средства, подразделяются по объектам и сферам вложений, в качестве которых могут выступать: денежные средства (национальная и иностранная валюта), драгоценные металлы и драгоценные камни, кредиты различным типам заемщиков и на различные цели, ценные бумаги, недвижимость, материально-технические средства и прочее.

Такая группировка активов носит наиболее общий характер и является в какой-то мере условной. В частности, кредиты как денежный капитал функционируют в различных сферах и отраслях народного хозяйства и направляются на формирование различных конечных объектов инвестирования (вложений) — материальных оборотных средств и основного капитала. Вместе с тем, эта группировка отражает исторически сложившиеся сферы банковских вложений и закреплена определенными разделами банковского баланса.

Структура активов коммерческого банка

В Плане счетов кредитных организаций выделяется следующий состав банковских активов:

- остатки денежных средств на корреспондентских счетах;

- остаток наличности в кассе банка;

- обязательные резервы в ЦБ РФ («резервные требования»);

- иностранная валюта;

- кредиты выданные;

- вложения в ценные бумаги;

- инвестиции в уставной капитал других предприятий;

- вложения в драгоценные металлы и камни;

- вложения в недвижимость;

- материально-техническая база банка;

- прочие активы.

Свойства активов коммерческого банка

Активы банка обладают следующими свойствами:

- ликвидность — способность быстро превращаться в деньги без потери рыночной стоимости;

- рисковость (надежность) — способность актива к возврату без потери своей номинальной суммы;

- доходность — способность актива приносить доход;

- срочность.

Классификация активов коммерческого банка по степени ликвидности

Ликвидность активов зависит от состояния (уровня активности) конкретных сегментов финансового и товарного рынка. Чем выше спрос на определенные объекты банковских вложений, тем выше ликвидность соответствующих активов. Другими словами — тем легче эти активы продать, получив за них «живые» деньги. Ликвидность также зависит от цены продавца (т.е. банка): чем выше цена продажи актива, тем труднее его продать, тем больше будет срок его превращения в денежные средства, а следовательно, ликвидность такого актива будет ниже.

Все активы можно подразделить по уровню ликвидности на:

- самоликвидные (денежные средства в наличной и безналичной форме);

- высоколиквидные (срок реализации которых исчисляется днями);

- среднеликвидные (срок реализации которых исчисляется неделями);

- низколиквидные (срок реализации которых исчисляется месяцами).

Так, к высоколиквидным активам относятся «короткие» и краткосрочные кредиты, выданные надежным платежеспособным заемщикам, краткосрочные долговые ценные бумаги надежных эмитентов, а также акции, пользующиеся спросом и котирующиеся на организованном рынке ценных бумаг.

Наоборот, объекты недвижимости, особенно здания и земельные участки, относятся к низколиквидным активам. На оформление сделки купли-продажи недвижимости может уйти несколько недель независимо от уровня спроса.

Главная практическая задача каждого банка — поддерживать высокий уровень ликвидности своих активов. Ликвидность — основной, важнейший принцип формирования активов.

В свою очередь, активы несут различные функции в формировании ликвидности. Каждый банк стремится создать как можно больше ликвидных активов, но для устойчивости банка важны и низколиквидные активы. Так, часть активов банк формирует в виде «глубоких» резервов, реализация которых осуществляется только в крайне критических ситуациях для банка. В качестве активов, несущих функцию «глубоких» резервов выступают, например: золото, драгоценные камни, антиквариат, произведения искусства, объекты недвижимости. Такую же функцию могут нести акции предприятий, приобретенные не для быстрой перепродажи, а с целью участия в капитале и управлении акционерного общества.

Классификация активов коммерческого банка по степени доходности

Все активы банка делятся на доходные и недоходные. Разделение их на две группы в какой-то мере условно, так как в конечном счете все активы участвуют в формировании дохода, но одни — непосредственно, а другие — опосредованно способствуют получению дохода.

К доходным активам в первую очередь относятся: — кредиты предоставленные; — ценные бумаги; — материально-технические активы, переданные в финансовую аренду (лизинг).

Доходными активами являются также драгоценные металлы и драгоценные камни, иностранная валюта, которые приносят доход при повышении их рыночной стоимости или в условиях инфляции («курсовой доход»).

Среди доходных активов выделяются вложения, приносящие процентный доход. Это — кредиты, долговые обязательства в виде ценных бумаг, приносящих процентный доход (облигации, векселя, депозитные сертификаты и т.п.)

К доходным активам можно отнести также остатки на корреспондентских счетах банка и остатки наличных средств по кассе, поскольку эти средства используются для расчетно-кассового обслуживания клиентов банка, за которое банки взимают плату в виде комиссии с дебетового оборота по расчетному счету или в виде процента за обналичивание средств, когда выдают их клиентам через кассу. В мировой практике расчетно-кассовое обслуживание, а также проведение клиентских платежей через корреспондентскую сеть банка являются платными.

Доход, получаемый от активов, представляющих собой остатки на корреспондентских счетах, по своему существу, носит характер комиссионного дохода. Объем этого дохода зависит от масштабов клиентской базы (т.е. от количества обслуживаемых клиентов) и от объема безналичного и наличного оборота средств. Чем больше число клиентов и больше платежный оборот банка, тем выше доход.

Вместе с тем, доход от активов может уменьшаться в условиях ужесточения конкурентной борьбы банков «за клиента». Чтобы больше привлечь клиентов, банки снижают размер платы за расчетно-кассовое обслуживание, а по ряду расчетных операций и вообще отменяют ее. К недоходным активам относятся вложения в собственную материально-техническую базу: здания офисов, мебель, компьютеры, различное банковское и кассовое оборудование. Сюда же относятся и нематериальные активы, необходимые для работы банка: программные продукты, права аренды зданий и помещений и т.п. От этих вложений банки не получают непосредственно доход, но без них была бы невозможна и сама деятельность банковских учреждений.

Классификаөия активов коммерческого банка по степени риска

По уровню рисковости (обратный показатель — надежность) все активы группируются на:

- высокорисковые;

- среднерисковые;

- низкорисковые;

- безрисковые.

В банковской практике существует следующее правило: чем выше доходность актива, тем он более рисковый. Высокая рисковость вложений означает их меньшую надёжность, т.е. слабую способность к возврату. К высокорисковым активам относятся кредитные вложения. «Невозврат» кредитов — довольно частое явление в банковской практике.

Существует резкая дифференциация по уровню риска вложений в ценные бумаги долгового характера в зависимости от надежности эмитента. Недоходные активы относятся к безрисковым.

Классификация активов банка по степени срочности

Одной из важнейших характеристик активов является их срочность. По этому показателю активы подразделяются на:

Часть активов банка выступает его финансовыми требованиями. К требованиям банка относятся денежные средства, размещенные на корреспондентских счетах банка в других банках (корреспондентские счета в ЦБ, в фонде обязательного резервирования в ЦБ, в других банках и банках нерезидентах); кредиты выданные, вложения в долговые ценные бумаги других эмитентов, материальные активы, сданные в лизинг. Недвижимость, другие материальные активы, принадлежащие банку, а также остатки наличных денежных средств в кассе банка не являются требованиями банка.

Для банков важнейшей проблемой в управлении активами и пассивами является обеспечение соответствия по срокам между ресурсами привлеченными (пассивами) и их размещением (активами).

В современном банковском сленге существуют понятия «коротких и длинных» пассивов, «коротких и длинных» активов. Часть краткосрочных пассивов (их «твердый» остаток) можно трансформировать в долгосрочные активы. Но практический опыт свидетельствует, что излишняя трансформация краткосрочных ресурсов в долгосрочные вложения ведет к снижению ликвидности банка, к недостатку высоколиквидных средств, обеспечивающих своевременное и качественное обслуживание клиентов, своевременное проведение расчетных операций по их счетам.

Искусство управления банковской деятельностью состоит в умении рационально сочетать источники формирования банковских ресурсов по их стоимости (чем дешевле, тем лучше), по срокам — с одной стороны, с такими направлениями их размещения (т.е. формирования активов), которые обеспечивают высокий уровень ликвидности банка и доходности его деятельности — с другой.

План лекции:

1. Определение денежных средств и их эквивалентов

2. Учет кассовых операций. Учет операций по расчетному счету

3. Курсовая разница на счетах бухучета.

4. Инвентаризация денежных средств

5. Дебиторская задолженность. Ее виды

6. Учет дебиторской задолженности

Цель занятия – дать определение текущих активов и их классификации, рассмотреть учет наличности в кассе, учет денежных средств на расчетном счете и на специальных счетах в банках, изучить документальное оформление операций по учету денежных средств, дать определение дебиторской задолженности, признание и оценка дебиторской задолженности, раскрыть организацию учета дебиторской задолженности работников, покупателей.

Ключевые слова: касса, наличность,курсовая разница, доход, издержки, платежный документ, национальная валюта, иностранная валюта, доход, прибыль, подотчетное лицо, дебиторская задолженность,

1. Активы — это имущество, имущественные и личные неимущественные блага и права субъекта, имеющие стоимостную оценку. Будущая экономическая выгода, заключенная в активе — это потенциал, который войдет, прямо или косвенно, в поток денежных средств или эквивалентов денежных средств.

К текущим активам относятся:

— денежные средства;

— краткосрочные инвестиции;

— краткосрочная дебиторская задолженность;

— запасы;

— оплаченные авансом расходы.

Денежные средства представляют собой самые ликвидные активы. Ликвидность обеспечивается тем, что они способны выполнить обязательства любого вида, т.е. для погашения обязательств не требуется длительного времени. Наличие денежных средств позволяет своевременно выполнить свои обязательства перед кредиторами, бюджетом, персоналом.

Денежные средства — высоколиквидные активы, являющиеся общепринятым средством обмена и основой для оценки и учета всех остальных статей. Денежные средства включают остатки на текущих счетах в финансовых учреждениях, наличные купюры, монеты, валюту. Также к денежным средствам относятся оборотные кредитно-денежные документы такие, как денежные переводы, банковские чеки, персональные чеки (чеки, выданные физическими лицами) и банковские переводные векселя (тратты).

Эквивалент денежных средств — краткосрочные, высоколиквидные вложения, легко обратимые в определенную сумму денежных средств и подвергающиеся незначительному риску изменения ценности. Они предназначены скорее всего для удовлетворения краткосрочных обязательств, а не для инвестиций или других целей. Инвестиция, чтобы классифицировалась в качестве эквивалента денежных средств должна быть легко обратимой в определенную сумму денег, и подвергаться незначительному риску изменения стоимости.

В Рабочем плане по МСФО для учета денежных средств предназначены группы счетов 1010-1070.

Счета по учету денег являются счетами по учету активов, поэтому сальдо по дебету счета означает наличие денег в сумме, равной сумме сальдо счета. Увеличение или оборот по дебету счета означает приход или увеличение денег в организации. Соответственно, оборот по кредиту означает уменьшение денег. Увеличение сумм денег может происходить от получения выручки от реализации товаров, выполнения работ, оказания услуг. Уменьшение — расход денег на приобретение запасов, сырья, основных средств и другие операционные или инвестиционные цели.

2.Учет кассовых операций. Для хранения, выдачи и приема денежных средств каждое предприятие имеет кассу. Ее помещение должно быть изолировано и оборудовано в соответствии с требованиями Национального банка о технической оснащенности кассы и средствах укрепления и охранно-пожарной сигнализации. Ведение кассовых операций производит кассир, являющийся материально-ответственным лицом. Учет операций в кассе ведется на активных синтетических счетах подраздела 1010 «Денежные средства в кассе»:

— 1011 «Денежные средства в кассе в национальной валюте»

— 1012 «Денежные средства в кассе в иностранной валюте»

Учет операций на расчетном счете. Основная часть расчетных операций осуществляется в организациях в безналичной форме или перечислением денег со своего расчетного счета на счет поставщика, либо получением денег от покупателей. Расчеты осуществляются через обслуживающий предприятие банк, подтверждением произведенного расчета или поступления денежных средств является выписка банка с перечислением в ней всех приходно-расходных операций за день. Кроме того, копии платежных поручений, квитанций и т.п. должны быть заверены штампом банка. При этом сумма в платежном документе должна соответствовать сумме, указанной в выписке банка.

Для удобства наблюдения за расходованием средств на предприятии ведется журнал регистрации платежных поручений с указанием даты, суммы и наименования получателя. В то же время необходимо иметь представление о назначении выписки банка и ориентироваться в особенностях ее показателей.

Выписка банка представляет собой документ, подтверждающий все произведенные операции на определенную дату — как их приход, так и расход. Следует отметить, что структурно показатели выписки представляют зеркальное отображение бухгалтерского счета, то есть поступление денег указывается в правой, а расходование средств в левой части выписки.

Законодательством предусмотрены и другие виды безналичных расчетов — чеками, векселями или передачей их по индоссаменту, платежными карточками, инкассовыми распоряжениями и др. Правила и особенности применения способов платежей и переводов денег устанавливаются законодательными и нормативными актами Национального Банка РК.

Наибольший объем операций с наличностью осуществляется через расчетный счет обслуживающего предприятие банка. Это и сдача выручки на расчетный счет, и получение денег на выплату заработной платы, командировочных и т.д. Полнота сдачи денег в банк сверяется показателями расходного ордера, отчета кассира, выписки банка, квитанции банка, все они должны быть тождественны друг другу.

На расчетном счете сосредоточиваются свободные денежные средства и поступления за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды получаемые от банка, и прочие поступления.

Виды платежных документов:

1. платежное поручение;

2. чек;

3. вексель;

4. платежное требование-поручение;

5. инкассовое распоряжение, инкассовое распоряжение органов налоговой службы и таможенных органов;

6. иные платежные документы, установленные нормативными правовыми актами Национального Банка.

Объявление на взнос наличными выписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает плательщику квитанцию, которая служит оправдательным документом.

Чекявляется приказом организации банку о выдаче с расчетного счета организации указанной в нем суммы наличных денег.

Формы расчетов между плательщиком и получателем средств определяются договором (соглашениями, отдельными договоренностями).

Платежное поручение — распоряжение владельца счета банку о перечислении соответствующей суммы с его расчетного счета на расчетный счет получателя. Форма платежного поручения едина для всех видов перечислений.

Формами документарных расчетов являются документарный аккредитив (далее — аккредитив) и документарное инкассо (далее — инкассо).

Аккредитив — это обязательство банка, принятое им по просьбе и в соответствии с инструкциями клиента или по собственному усмотрению, произвести платеж указанному бенефициару или его приказу, или акцепт и оплату переводных векселей, выставленных бенефициаром, или предоставление их против предусмотренных аккредитивом документов к установленному сроку, если соблюдены все условия аккредитива.

Инкассо — это операции банка, осуществляемые на основании представленных инициатором платежных и других предъявляемых при документарных расчетах документов, предусмотренных соглашением между покупателем и продавцом, а также на основании иных документов, предусмотренных законодательными актами Республики Казахстан, в целях получения акцепта и/или платежа.

Любые исправления в платежных документах и распоряжениях об их отзыве или о приостановлении их исполнения, исполненных на бумажных носителях, не допускаются. В случае обнаружения банком исправлений, помарок, а также несоответствия сумм, указанных цифрами и прописью, платежный документ банком к исполнению не принимается и возвращается его инициатору не позднее трех рабочих дней со дня получения с указанием причины возврата.

Учет операций по расчетному счету ведется по МСФО используется счет группы 1030. В дебете счета отражается остаток свободных денег организации на начало месяца, поступление денег в кассу организации от покупателей и заказчиков, дебиторов и др.

По кредиту счета записываются суммы денежных средств, перечисленных в виде погашения задолженности поставщикам за товары, работы, услуги, уплаты налогов и других обязательных платежей в бюджет, банку, прочим кредиторам, а также наличные деньги, выданные организации.

При использовании журнально-ордерной формы учета движение операций по счету 1030 отражают в журнале-ордере №2 и ведомости № 2 .

Для отражения оборотов по кредиту счета 1030 служит журнал-ордер № 2. Обороты по дебету этого счета записываются в разных журналах-ордерах и, кроме того, контролируются ведомостью № 2. Основанием для заполнения этих регистров являются проверенные и обработанные выписки из расчетного счета.

Суммы с одноименными корреспондирующими счетами каждой выписки складываются и записываются в журнал-ордер и в ведомость итогами.

Как в журнале-ордере №2, так и ведомости №2 суммы записываются в разрезе корреспондирующих счетов с дебетом и кредитом счета 1040. Наличие этих показателей за каждый отчетный день и месяц позволяет работникам бухгалтерии анализировать источники поступления денежных средств на расчетный счет организации, контролировать целевое использование средств, исполнение обязательств перед бюджетом и прочими организациями, согласно утвержденному календарному графику финансовых платежей, разрабатываемому организацией.

3. Установившиеся международные связи вызывают объективную необходимость обмена одних национальных денежных единиц на другие, расчетов с иностранными партнерами в валюте и т.п. Реализация этой необходимости осуществляется через валютный рынок, который посредством спроса и предложения формирует валютный курс. Припроведении расчетно-платежных операций применяется рыночный курс тенге. Рыночный курс тенге определяется под воздействием спроса и предложения при проведении операций по купле-продаже валюты коммерческими банками.

Между резидентами все платежные операции должны осуществляться только в валюте Республики Казахстан, за исключением случаев, предусмотренных законодательством. Покупка, продажа и обмен иностранной валюты производятся только через уполномоченные банки, обменные пункты, уполномоченные небанковские финансовые учреждения.

Учет валютных средств осуществляется в тенге по курсу, устанавливаемому Национальным Банком РК, ив целом, кроме начисления курсовой разницы, затруднений не имеет.

Начисление курсовой разницы по денежным средствам на валютном счете сложностей не вызывает, тем более такую разницу обслуживающие банки исчисляют сами, о чем сообщается владельцу счета банковской выпиской. Записи в бухгалтерском учете по валютным операциям следует отражать в казахстанских тенге, в пересчете по рыночному курсу. Первоначальное отражение в учете операций в иностранной валюте осуществляется с применением курса на дату совершения операции.

Итак, курсовая разница — это разница, возникающая в учете в результате отражения одного и того же количества единиц иностранной валюты в национальной валюте при изменении курса.

На валютный счет предприятия могут поступать валютные средства:

— полученные из-за границы в виде оплаты за экспортированные товары (работы, услуги);

— полученные от нерезидентов, транспортных и страховых организаций;

— приобретенные на валютной бирже или проконвертированные в обслуживающем банке;

— прочие получаемые в соответствии с валютным законодательством.

Записи хозяйственных операций по счетам 1031 «Денежные средства на текущих банковских счетах в валюте» производятся аналогично записям на расчетном счете.

Методика отражения операций, совершаемых организациями в иностранной валюте, раскрывается в стандарте бухгалтерского учета 9 «Учет операций в иностранной валюте» и Методических рекомендациях по применению СБУ 9. При осуществлении валютных операций применяются понятия, предусмотренные указанным стандартом, в том числе:

Валюта отчетности – валюта, в которой представляется финансовая отчетность (тенге);

Иностранная валюта – валюта, отличная от валюты отчетности;

Рыночный курс обмена валют – соотношение для пересчета одной валюты на другую, определяемое исходя из спроса и предложения на определенную валюту на активном рынке;

Курсовая разница – разница, возникающая в результате отражения в системе бухгалтерского учета и финансовой отчетности одного и того же количества единиц иностранной валюты в валюте отчетности при изменении курса;

Конечный курс – курс валюты отчетности по отношению к иностранным валютам на отчетную дату.

Юридические лица ведут бухгалтерский учет всех финансово-хозяйственных операций, осуществляемых в иностранной валюте, в национальной валюте РК – тенге. Соответственно, любая операция в иностранной валюте в бухгалтерском учете будет находить свое отражение как в иностранной валюте, так и в тенге по рыночному курсу.

Возникновение и порядок расчета курсовой разницы раскрываются в приложении к Методическим рекомендациям к СБУ 9 «Учет операций в иностранной валюте». Согласно этому приложению датой совершения операций в иностранной валюте по валютным счетам является дата зачисления денег на валютный счет организации. Датой совершения операции по реализации товаров при их экспорте является дата таможенного оформления экспортируемого товара.

Курсовые разницы возникают вследствие изменения рыночного курса между датой совершения операции и датой совершения операции и датой расчета по ней.

При импортных операциях причиной возникновения курсовой разницы является разница между стоимостью товара на дату таможенного оформления и на дату перечисления денежных средств, образующаяся в результате уценки или дооценки по кредиторской и дебиторской задолженностям.

При повышении курса курсовая разница выражается в курсовой прибыли для владельцев валюты и ценных бумаг поставщиков (учитывают на счете 6250 «Доход от курсовой разницы», а при понижении курса – в курсовой потере (учитывают на счете 7430 «Расходы по курсовой разнице»).

Отметим необходимое условие при расчетах курсовых разниц. Курсовая разница возникает и может возникать только при условии получении и расходовании иностранной валюты непосредственно предприятием, осуществляющим операции по денежным обязательствам с использованием иностранной валюты.

4. Инвентаризация денег в кассе производится не реже одного раза в квартал. При обнаружении излишка денег дают проводку на увеличение дохода от неосновной деятельности — по кредиту счета группы 6280 «Прочие доходы» и дебету счетов группы 1010.

При обнаружении недостачи сумму недостачи списывают в дебет счетов группы по учету дебиторской задолженности и кредит счетов группы 1010.

В конце года счета группы 6280 «Прочие доходы» закрывается: кредитуется счет 5610 «Итоговая прибыль (итоговый убыток)» и дебетуется счета группы 6280 .

5.Под дебиторской задолженностью понимают выраженные в денежной форме обязательства отдельных граждан, организаций и прочих дебиторов перед данным предприятием. Дебиторская задолженность возникает в результате совершения хозяйственных операций, обычно при реализации товаров, продукции, работ, услуг.

Дебиторская задолженность – сумма долгов, причитающаяся предприятию от юридических и физических лиц, и возникшая в результате хозяйственных взаимоотношении между ними. Своевременное взыскание дебиторской задолженности – одно из важнейших условий обеспечения благоприятного финансового состояния предприятия.

Дебиторская задолженность может быть текущей или долгосрочной в зависимости от срока оплаты счетов или ожидаемой даты погашения долга.

Дебиторская задолженность может быть торговой (от основного вида деятельности) и неторговой (от других видов деятельности).

Дебиторская задолженность признается только тогда, когда признается связанный с ней доход и оценивается по начальной стоимости за минусом корректировок на сомнительные долги, денежных скидок, возвраты проданных товаров.

6. Для учета расчетов с покупателями и заказчиками предназначены счета групп 1210 «Краткосрочная дебиторская задолженность покупателей и заказчиков» и 1280 «Прочая краткосрочная дебиторская задолженность».

Счета группы 1280 предназначены для учета векселей полученных, которые представляют собой письменное обязательство по выплате определенной суммы в течение определенного времени (срока). Векселя можно разделить на две группы:

— процентные;

— беспроцентные.

Процентные — предусматривают процентную ставку, применяемую к номинальной стоимости при калькулировании процентных выплат, а на беспроцентном векселе — процентная ставка не указывается, но она предусмотрена через номинальную стоимость, превышающую сумму первоначальной задолженности.

По процентным векселям могут быть начислены простые и сложные проценты. Простой вексель предусматривает денежные выплаты только процентов, за исключением завершающей выплаты. Сложный вексель предусматривает денежные выплаты, по которым включены и проценты и основная сумма. Векселя могут быть выпущены по номинальной стоимости и не по номинальной стоимости. Номинальная стоимость это денежная сумма, указанная на векселе, не включающая проценты, подлежащие выплате в конце срока обращения векселя при отсутствии условия выплаты основной суммы в соответствии с определенным графиком выплаты ее в рассрочку. Общая сумма равна номинальной стоимости, если объявленная процентная ставка равняется рыночной процентной ставке.

На счетах группы 1280 учитываются расчеты с покупателями и заказчиками, обеспеченные полученными векселями. На сумму оплаты отгруженной продукции векселями дебетуют счета группы 1280 и кредитуют счета раздела 6 «Доходы».

Сумма НДС, подлежащая к получению от покупателя, отражается по дебету 1280 и кредиту счета 3130 «Налог на добавленную стоимость».

Предприятие может получать авансы от покупателей и заказчиков, а также выдавать авансы поставщикам и подрядчикам. Выданные авансы являются дебиторской задолженностью и учитываются на счетах подраздела 1600 «Прочие краткосрочные активы» 1610 «Краткосрочные авансы выданные». При выдаче авансов кредитуют счета по учету денежных средств и дебетуют счет 1610 «Краткосрочные авансы выданные».

При зачете авансов кредитуют счет 1610 «Краткосрочные авансы выданные» и дебетуют счет 3310 «Краткосрочная задолженность поставщикам и подрядчикам».

К расходам будущих периодов, учитываемым на счетах группы 1620 «Расходы будущих периодов», относятся расходы, которые оплачиваются в отчетном периоде, но относятся к последующим периодам. К таким расходам относят:

— расходы по приобретению страхового полиса;

— арендная плата, уплаченная авансом вперед за несколько месяцев;

— суммы подписки на периодическую печать, а также техническую и экономическую литературу;

— плата за пользование телефоном;

— оплата коммунальных платежей и другие аналогичные расходы.

По дебету счетов группы 1620 отражаются расходы по приобретению страхового полиса, расходы по арендной плате, оплаченные за несколько месяцев вперед, прочие расходы будущих периодов. Учтенные по дебету счета 1620 «Расходы будущих периодов» затраты, относящиеся к отчетному периоду, списываются с кредита счета 1620 в дебет счетов 7110 «Расходы по реализации продукции и оказанию услуг», 7210 «Административные расходы» и соответствующих счетов раздела 8 «Счета производственного учета».

Для учета НДС уплаченного поставщику (подлежащего уплате) предназначен счет 1420 «Налог на добавленную стоимость», по дебету которого отражают сумму НДС, включенную в счет поставщика за приобретенные товарно-материальные запасы в корреспонденции со счетом 3310 «Краткосрочная задолженность поставщикам и подрядчикам» при наличии счета фактуры.

По кредиту счета 1420 отражаются суммы НДС, принятого в зачет, в уменьшение задолженности бюджету по данному виду налога.

Счета группы 1270 «Краткосрочные вознаграждения к получению» предназначены для учета дебиторской задолженности по начисленным процентам (по векселям, по аренде основных средств, по предоставленным займам и другим аналогичным выплатам). Суммы, причитающиеся к получению, отражаются по дебету счета 1270 с кредита счета 6110 «Доходы по вознаграждениям». Поступившие суммы отражают по дебету счетов денежных средств: 1010, 1030 и др. и кредиту счета 1270 «Краткосрочные вознаграждения к получению».

Для отражения информации о дебиторской задолженности работников и других должностных лиц предназначен счета группы 1250 «Краткосрочная дебиторская задолженность работников». По дебету счетов группы 1250 отражаются суммы, выданные под отчет, предоставленные займы работникам, а также суммы по возмещению материального ущерба. Погашение задолженности работников отражают по кредиту счета 1250 в корреспонденции с дебетом соответствующих счетов.

Независимо от того, насколько совершенна и эффективна система контроля, платежеспособности покупателей и заказчиков у предприятия всегда найдутся покупатели, не заплатившие за приобретения в кредит, такая задолженность может быть сомнительной к получению. Если сомнительная задолженность вероятна, и может быть оценена, то необходимо создать резерв под ее покрытие. Существует два общих метода по оценке сомнительных долгов:

— метод процента от чистой стоимости в кредит;

— метод учета дебиторской задолженности по срокам оплаты.

Резервы по сомнительным долгам создаются для покрытия потерь, которые могут иметь место при списании безнадежной к взысканию дебиторской задолженности. Сомнительным долгом признается дебиторская задолженность, которая не погашена в срок, а также задолженность, которая не обеспечена гарантиями.

Учет резервов ведут на счете 1290 «Резерв по сомнительным требованиям». Создание резерва отражают по кредиту счета 1290 «Резерв по сомнительным требованиям» и дебету счета 7440 «Расходы по созданию резерва и списанию безнадежных требований».

При списании с баланса дебиторской задолженности дебетуют счет 1290 и кредитуют счета: 1210 «Краткосрочная дебиторская задолженность покупателей и заказчиков»,1280 «Прочая краткосрочная дебиторская задолженность». На сумму неиспользованного резерва делают сторнировочную запись:

Дебет 7440 Кредит 1290.

Контрольные вопросы:

1. Что представляют собой денежные средства?

2. Какие виды платежных документов существуют?

3. Дайте определение аккредитиву.

4. Понятие выписки банка.

5. Какие средства могут поступать на валютный счет предприятия?

6. Что является формами документарных расчетов?

7. Как определяются формы расчетов между плательщиком и получателем?

8. Учет наличности в кассе.

9. На основании каких первичных документов отражаются операции по расчетному счету?

10. Определите систему внутреннего контроля за движением денежных средств.

11. Дайте определение дебиторской задолженности.

12. Как необходимо осуществлять аналитический учет дебиторской задолженности?

13. Что представляют собой сомнительные требования?

14. На каком счете учитываются начисленные проценты?

15. На каком счете учитывают дебиторскую задолженность по претензиям?

16.Как характеризуется финансовое состояние предприятия?

17. В каком подразделе счетов ведется учет дебиторской задолженности?

18. Какие виды дебиторской задолженности Вы знаете?

19. Какие методы оценки совокупного дохода существуют?

20. Один из видов дебиторской задолженности, учитываемый в счете задолженности работников и других лиц?

Список литературы:

1. Закон Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 г. №234-ІІІ

3. Стандарты бухгалтерского учета (Постановление Национальной комиссии по бухучету №3 от 13.11.96г.)

4. Концептуальная основа для подготовки и представления финансовой отчетности (приказ МФ РК от 29.10.02 г. №542)

5. Перечень групп синтетических счетов Рабочего плана счетов бухгалтерского учета финансово-хозяйственной деятельности субъектов

6. Инструкция по разработке Рабочего плана счетов для организаций, составляющих финансовую отчетность в соответствии с Международными стандартами финансовой отчетности (приказ МФ РК от 22.12.05 г. №426)

7. Нурсеитов Э.О. Бухгалтерский учет в организациях: Учебное пособие, Алматы, 2006 г

8. Нидлз Б., Андерсон Х. и др. Принципы бухгалтерского учета. М., 1996.